just2trade

Акции Tesla рухнули на 17% − будет ли повторение истории с биткойном?

- 07 февраля 2020, 14:07

- |

Некоторые комментаторы при этом поспешили заявить, что катализатором продаж стали новости о временном прекращении поставок автомобилей Tesla с завода в Шанхае из-за распространения коронавируса в Китае. Однако о проблемах с этим заводом было уже известно ранее, что совсем не помешало акциям Tesla продолжить безудержное ралли. Более реальным видится мнение, что данные бумаги до этого росли слишком быстро и «зашли слишком далеко», хотя серьезных предпосылок для этого не было. И в итоге они просто обвалились «под собственной тяжестью».

( Читать дальше )

- комментировать

- Комментарии ( 13 )

Инвесторы избавляются от «китайского риска» − плохой знак для рынка в целом

- 06 февраля 2020, 12:19

- |

В расчет CEI входят акции 25 торгующихся в Штатах крупнейших компаний, у которых на Поднебесную приходится как минимум 15% выручки. При этом вес той или иной компании в индексе пропорционален как раз доле китайских продаж в общей выручке.

Как видно на графике ниже, CEI начал снижаться после того, как США и Китай подписали предварительное торговое соглашение. Причем падение резко усилилось на фоне распространения нового смертельного коронавируса в КНР, который постепенно парализует экономическую жизнь страны и грозит китайской экономике «жесткой посадкой». Многие компании уже сообщили об остановке расположенных в Китае заводов и закрытии розничных магазинов.

( Читать дальше )

Корпоративные отчетности второстепенны на рынке, которым правит страх

- 04 февраля 2020, 14:25

- |

( Читать дальше )

В каком состоянии находится мировая торговля

- 03 февраля 2020, 16:47

- |

Больше всего пострадали страны Азии, производственный сектор которых, и также уже постепенно замедлявшийся, вошел в пике, поскольку компании стали массово откладывать инвестиционные проекты и пересматривать цепочки поставок. Но и в других регионах не смогли избежать потрясений, например, Германия до сих пор находится под Дамокловым мечем угроз президента США Дональда Трампа ввести импортные пошлины на немецкие автомобили.

Ниже представлены несколько графиков, которые позволяют пролить свет на некоторые аспекты текущего состояния мировой торговли и на то, к чему все это может прийти.

( Читать дальше )

Morgan Stanley: британские акции «слишком дешевы, чтобы игнорировать их»

- 30 января 2020, 16:16

- |

По словам стратегов Morgan Stanley, британские акции «слишком дешевы, чтобы игнорировать их». «В то время как фондовый рынок Европы в целом не является дешевым по фундаментальным показателям, для Великобритании это вполне справедливо», − написали они в недавней записке клиентам. В банке подчеркивают, что британский рынок акций в настоящее время выглядит наиболее недооцененным среди всех крупных фондовых рынков мира. Так, индекс MSCI UK сейчас находится на 13% ниже своего среднего значения за 10 лет, а его дисконт по коэффициенту P/E по отношению к индексу MSCI World составляет 20%.

( Читать дальше )

JPMorgan: нынешняя распродажа акций может создать хорошую возможность для покупок

- 29 января 2020, 13:55

- |

Распродажа на рынках акций, вероятно, будет продолжаться, пока не появятся признаки того, что ситуация с распространением вируса взята под контроль. При этом в JPMorgan отметили, что в прошлом подобные крупные вспышки пандемий приводили к снижению фондовых индексов в среднем всего на 4.7%. Эксперты банка в недавней записке клиентам написали о том, что они сохраняют позитивный взгляд на дальнейшие перспективы фондовых рынков, указав, что чем сильнее раньше падали акции на подобных страхах, тем сильнее они впоследствии отскакивали.

«Различные пандемии, а также локальные войны и террористические атаки, как показывает история, в большинстве своем предоставляли хорошие возможности для покупок, а не становились поводом для продолжительных распродаж», − написали стратеги JPMorgan, включая Мислава Матейку, Прабхава Бадани и Нитью Салданху.

( Читать дальше )

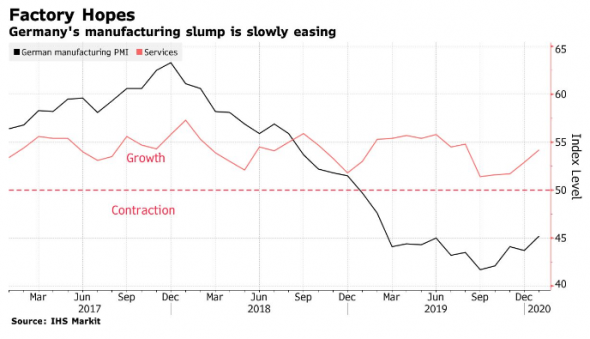

Худшее для германской экономики осталось в 2019 г.?

- 27 января 2020, 15:05

- |

При этом вышедшие в пятницу ключевые показатели деловой активности в ФРГ перекликаются с более позитивным тоном ЕЦБ в отношении экономики еврозоны в целом. Так, глава ЕЦБ Кристин Лагард по итогам январского заседания, завершившегося в прошлый четверг, отметила ослабление глобальной торговой напряженности и заявила, что риски для экономического прогноза в регионе стали «несколько менее выраженными».

Член совета управляющих ЕЦБ Франсуа Вильеруа де Гала со своей стороны также заявил, что ситуация в экономике еврозоны «стабилизировалась».

Рассчитываемый IHS Markit сводный индекс менеджеров по закупкам (PMI) Германии в январе вырос 51.1 пункта, пятимесячного максимума, тогда как аналитики в среднем прогнозировали его на уровне 50.5 пункта. И хотя производственный сектор продолжает находиться в зоне спада, темпы снижения активности здесь оказались слабее, чем ожидалось. Причем увеличение производственного PMI наблюдалось в трех из четырех последних месяцев.

( Читать дальше )

Инвестиционные идеи Union Pacific

- 24 января 2020, 15:36

- |

Union Pacific завершил 4-й квартал, имея на счетах $891 млрд. денежных средств и краткосрочных инвестиций, общий долг составил $25.20 млрд. В 2019 г. компания сгенерировала операционный денежный проток в объеме $8.61 млрд. и потратила $3.45 млрд. на капвложения и $5.80 млрд. на выкуп 35 млн. собственных акций. Квартальный дивиденд в размере 97 центов на акцию соответствует неплохой дивидендной доходности на уровне 2.1%.

( Читать дальше )

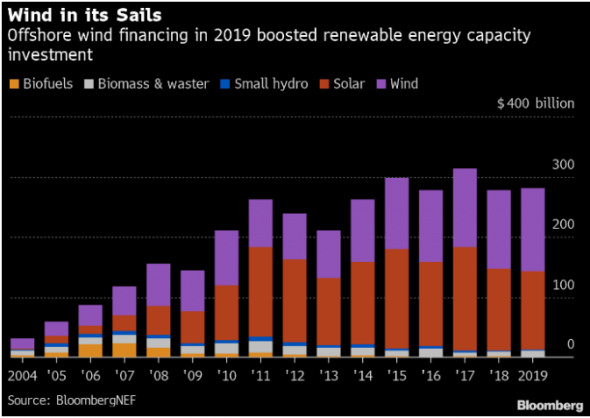

Инвестиции в возобновляемую энергетику в США достигли рекорда

- 23 января 2020, 17:00

- |

Американскую индустрию возобновляемой энергетики, похоже, не сильно смущает весьма скептическое отношение президента Дональда Трампа к таким вещам, как «зеленая» энергия или изменение климата. Инвестиции в этом секторе в прошлом году выросли до нового рекорда.

Лидерами по росту таких инвестиций в Штатах стали компании из области ветряной и солнечной энергетики, которым надо было соответствовать изменившимся требованиям для получения федеральных налоговых вычетов. В целом же инвестиции в секторе в 2019 г. подскочили на 28% до $55.5 млрд., свидетельствуют данные BloombergNEF. Это больше, чем в Европе, хотя и не дотягивает до китайского показателя.

«Это весьма примечательно, что в третий год президентства Трампа, который не особо жалует возобновляемую энергетику, инвестиции в производство «чистой» энергии в Штатах установили новый рекорд», − заявил Итан Зиндлер, эксперт по США в BloombergNEF.

Всего же в мире инвестиции в возобновляемую энергетику в прошлом году увеличились на 1% до $282.2 млрд. При этом благодаря снижению удельной стоимости ветровой и солнечной генерации установленная мощность в сегменте «чистой» энергетики выросла на 13% до 180 гигаватт.

( Читать дальше )

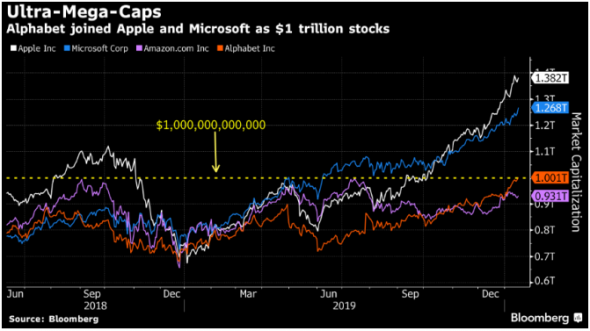

В клубе компаний с триллионной капитализацией прибыло

- 21 января 2020, 11:32

- |

Таким образом, Alphabet вступил в элитарный клуб компаний, чья рыночная стоимость исчисляется тринадцатизначным числом. Лишь еще две американские компании могут похвастаться тем же − Apple с капитализацией $1.38 трлн. и Microsoft с капитализацией $1.27 трлн. В глобальном же масштабе клуб «триллионников» возглавляет Saudi Aramco, государственная нефтекомпания Саудовской Аравии, только в прошлом месяце ставшая публичной. Ее капитализация составляет порядка $1.8 трлн.

Другому американскому интернет-гиганту Amazon.com в прошлом году удалось вплотную приблизиться к заветной триллионной отметке, однако затем произошел откат. В настоящее время капитализация компании составляет $931 млрд., и ее акциям надо вырасти еще на 7% с лишним, чтобы рубеж $1 трлн. оказался преодолен.

( Читать дальше )

теги блога just2trade

- Activision Blizzard

- GBPUSD

- J2T

- just2trade

- золото

- коронавирус

- кризис

- кризис 2020

- нефть

- рынок труда в США

- стартапы

- тихая гавань

- юань

Новости тг-канал

Новости тг-канал