SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

just2trade

Куда сбежать от коронавируса? Страны, еще не затронутые COVID-19

- 07 апреля 2020, 14:47

- |

Пандемия коронавируса распространилась уже практически по всему миру, тем не менее есть еще на планете места, не затронутые COVID-19. На картинке ниже представлены страны, которые либо пока не сообщали о случаях заражения новым вирусом, либо не входили по состоянию на 31 марта в трекер университета Джона Хопкинса, отслеживающий распространение эпидемии.

Между тем, как отметил Ниал Маккарти с сайта Statista.com, есть определенные вопросы относительно коронавирусной ситуации в ряде стран, например, в Северной Корее. По информации источников в Южной Корее, COVID-19 на самом деле уже проник в Северную Корею через границу с Китаем. Однако так это или нет, сказать трудно, учитывая закрытость северокорейского правительства и его плотный контроль на СМИ в стране. В то же время и нельзя исключать, что благодаря своей изоляции от остального мира Северной Корее удалось избежать эпидемии. В предварительной версии карты также присутствовала другая закрытая страна – Мьянма. Однако в ней недавно был зафиксирован первый случай заражения COVID-19.

( Читать дальше )

Между тем, как отметил Ниал Маккарти с сайта Statista.com, есть определенные вопросы относительно коронавирусной ситуации в ряде стран, например, в Северной Корее. По информации источников в Южной Корее, COVID-19 на самом деле уже проник в Северную Корею через границу с Китаем. Однако так это или нет, сказать трудно, учитывая закрытость северокорейского правительства и его плотный контроль на СМИ в стране. В то же время и нельзя исключать, что благодаря своей изоляции от остального мира Северной Корее удалось избежать эпидемии. В предварительной версии карты также присутствовала другая закрытая страна – Мьянма. Однако в ней недавно был зафиксирован первый случай заражения COVID-19.

( Читать дальше )

- комментировать

- Комментарии ( 12 )

Начало года для глобальных акций стало худшим в истории

- 03 апреля 2020, 12:19

- |

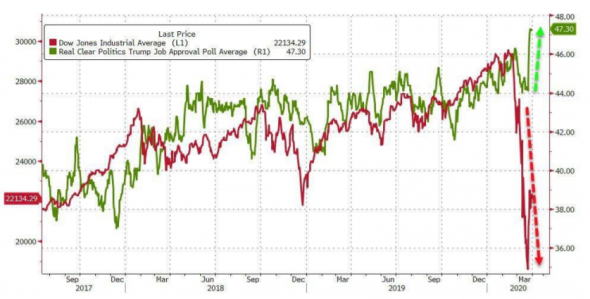

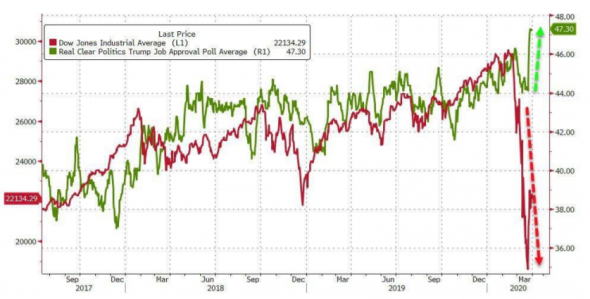

Представленный ниже график, вероятно, не ожидал увидеть никто, особенно американские СМИ и демократы. Несмотря на то, что фондовый рынок США в марте упал на рекордную величину, рейтинг одобрения Дональда Трампа взлетел до максимума за все время его президентства…

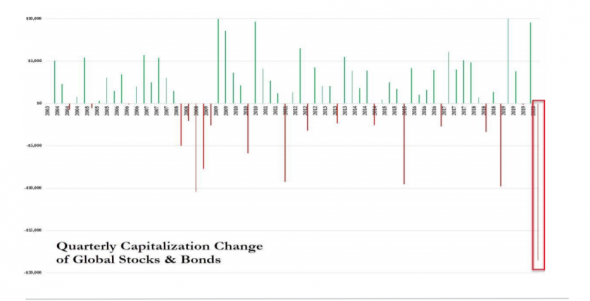

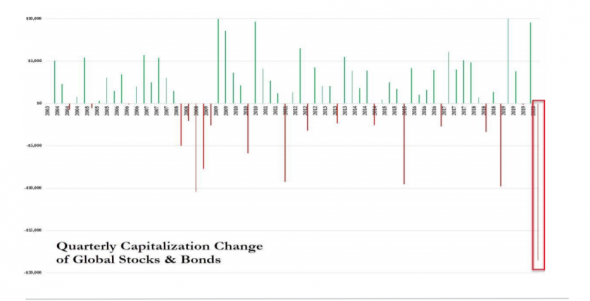

На графиках ниже проиллюстрированы некоторые неутешительные итоги 1-го квартала для глобальных рынков. Суммарная капитализация глобальных рынков акций и облигаций в январе-марте упала на наибольшую в истории величину.

( Читать дальше )

На графиках ниже проиллюстрированы некоторые неутешительные итоги 1-го квартала для глобальных рынков. Суммарная капитализация глобальных рынков акций и облигаций в январе-марте упала на наибольшую в истории величину.

( Читать дальше )

JPMorgan: худшее для рынков рисковых активов, возможно, уже позади

- 31 марта 2020, 12:29

- |

Стратеги JPMorgan Chase полагают, что большинство рисковых уже прошли свои низшие точки в рамках нынешнего кризиса, который крайне негативно сказался на экономической активности большинства стран мира.

По словам стратегов банка, среди факторов, которые позволяют сделать такое заключение – снижение цен рисковых активов до уровней, соответствующих рецессии, разворот в позиционировании инвесторов в пользу увеличения риска в портфелях, объявление правительствами ведущих экономик беспрецедентных стимулирующих мер, которые рано или поздно начнут стабилизирующе воздействовать на рынки. В то же время главным фактором неопределенности остается скорость распространения коронавирусной инфекции, хотя темпы заражения и «замедляются» в США и Европе.

«Рынки рисковых активов, конечно, будут оставаться волатильными, пока сохраняется неопределенность в отношении глубины и продолжительности «коронавирусной рецессии». Однако произошедшее изменение фундаментальных и технических метрик уже оправдывает избирательное и осторожное увеличение риска в портфелях, – написали стратеги JPMorgan во главе с Джоном Нормандом в недавней записке клиентам. – Мы полагаем, что цены большинства рисковых активов достигли или близки к минимумам в рамках данного кризиса. Исключением, вероятно, остается нефть и валюты некоторых развивающихся стран с высокой долговой нагрузкой».

( Читать дальше )

По словам стратегов банка, среди факторов, которые позволяют сделать такое заключение – снижение цен рисковых активов до уровней, соответствующих рецессии, разворот в позиционировании инвесторов в пользу увеличения риска в портфелях, объявление правительствами ведущих экономик беспрецедентных стимулирующих мер, которые рано или поздно начнут стабилизирующе воздействовать на рынки. В то же время главным фактором неопределенности остается скорость распространения коронавирусной инфекции, хотя темпы заражения и «замедляются» в США и Европе.

«Рынки рисковых активов, конечно, будут оставаться волатильными, пока сохраняется неопределенность в отношении глубины и продолжительности «коронавирусной рецессии». Однако произошедшее изменение фундаментальных и технических метрик уже оправдывает избирательное и осторожное увеличение риска в портфелях, – написали стратеги JPMorgan во главе с Джоном Нормандом в недавней записке клиентам. – Мы полагаем, что цены большинства рисковых активов достигли или близки к минимумам в рамках данного кризиса. Исключением, вероятно, остается нефть и валюты некоторых развивающихся стран с высокой долговой нагрузкой».

( Читать дальше )

Европейские рынки акций проходят дно?

- 27 марта 2020, 12:49

- |

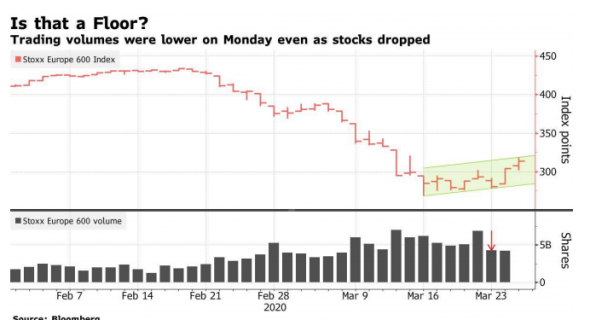

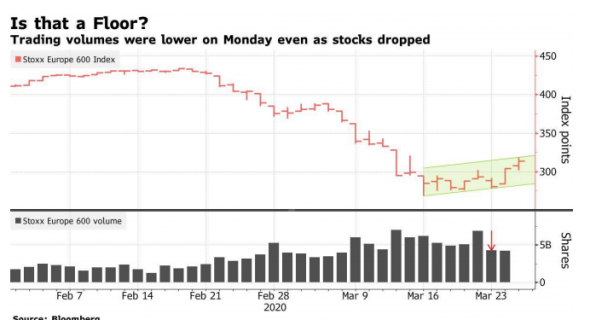

Прогнозировать прохождение «дна» рынком акций – занятие весьма неблагодарное, обычно это событие фиксируется уже, что называется, постфактум. Тем не менее некоторые эксперты видят признаки того, что для европейского фондового рынка, который с пика упал на 38%, худшее, возможно, уже позади.

Энтони Беничоу, трейдер в Louis Capital Markets, советует обратить внимание на следующие моменты, которые, по его мнению, указывают на смену поведений инвесторов. Индекс Stoxx Europe 600 пока так и не смог обновить внутридневной минимум, установленный еще 16 марта, кроме того, в ходе очередного сильного падения в минувший понедельник объемы торгов самыми низкими за две недели, что может говорить о постепенной капитуляции «медведей». С того самого внутридневного минимума Stoxx Europe 600 вырос уже на 17%.

Торги в Европе проходили крайне волатильно в среду. Stoxx Europe 600 к середине сессии прибавлял порядка 4.8%, после чего весь выигрыш был утерян, и индикатор ушел в минус на 0.7%. Тем не менее в конце дня бенчмарк сумел снова отскочить и закрыться с повышением на 3.1%. При этом двухдневный рост Stoxx Europe 600 стал самым значительным с октября 2008 г. Лидерами подъема в среду стали сектора, наиболее пострадавшие в ходе предыдущих распродаж. В частности, стоимость акций компаний нефтегазового сектора и бумаг компаний из сферы путешествий и развлечений выросла 6.5% и 5.7%, соответственно.

( Читать дальше )

Энтони Беничоу, трейдер в Louis Capital Markets, советует обратить внимание на следующие моменты, которые, по его мнению, указывают на смену поведений инвесторов. Индекс Stoxx Europe 600 пока так и не смог обновить внутридневной минимум, установленный еще 16 марта, кроме того, в ходе очередного сильного падения в минувший понедельник объемы торгов самыми низкими за две недели, что может говорить о постепенной капитуляции «медведей». С того самого внутридневного минимума Stoxx Europe 600 вырос уже на 17%.

Торги в Европе проходили крайне волатильно в среду. Stoxx Europe 600 к середине сессии прибавлял порядка 4.8%, после чего весь выигрыш был утерян, и индикатор ушел в минус на 0.7%. Тем не менее в конце дня бенчмарк сумел снова отскочить и закрыться с повышением на 3.1%. При этом двухдневный рост Stoxx Europe 600 стал самым значительным с октября 2008 г. Лидерами подъема в среду стали сектора, наиболее пострадавшие в ходе предыдущих распродаж. В частности, стоимость акций компаний нефтегазового сектора и бумаг компаний из сферы путешествий и развлечений выросла 6.5% и 5.7%, соответственно.

( Читать дальше )

Как быстро стимулы могут помочь финансовым рынкам?

- 26 марта 2020, 14:46

- |

Судя по тому, что сейчас происходят на рынках, инвесторы надеются на быстрое и продолжительное восстановление цен рисковых активов на фоне беспрецедентных стимулирующих мер со стороны центробанков и правительств. Однако на самом деле все может оказаться не так просто, если верить истории.

Как и теперь, ожидания участников рынка были очень высокими в октябре 2008 г., когда Федрезерв опустил ключевую ставку до нуля, а Конгресс одобрил пакет мер по поддержке экономики объемом $700 млрд. Однако все это не особо помогло фондовому рынку, по крайней мере, сразу. Акции падали еще четыре месяца, и индекс S&P 500 потерял еще 40% капитализации, прежде чем началось настоящее восстановление.

Конечно, нынешняя ситуация заметно отличается от того, что происходило почти 12 лет назад. Тем не менее инвесторам, размышляющим о том, стоит ли участвовать в возможных ралли на данном этапе, следует хорошо помнить уроки прошлого.

«Рассчитывать на то, что рынок в нынешних условиях сможет быстро оправиться от удара, было бы слишком опрометчиво, − отметила Нила Ричардсон, инвестиционный стратег Edward Jones. – Вероятно, потребуется весьма продолжительное время, чтобы перезапустить экономику».

( Читать дальше )

Как и теперь, ожидания участников рынка были очень высокими в октябре 2008 г., когда Федрезерв опустил ключевую ставку до нуля, а Конгресс одобрил пакет мер по поддержке экономики объемом $700 млрд. Однако все это не особо помогло фондовому рынку, по крайней мере, сразу. Акции падали еще четыре месяца, и индекс S&P 500 потерял еще 40% капитализации, прежде чем началось настоящее восстановление.

Конечно, нынешняя ситуация заметно отличается от того, что происходило почти 12 лет назад. Тем не менее инвесторам, размышляющим о том, стоит ли участвовать в возможных ралли на данном этапе, следует хорошо помнить уроки прошлого.

«Рассчитывать на то, что рынок в нынешних условиях сможет быстро оправиться от удара, было бы слишком опрометчиво, − отметила Нила Ричардсон, инвестиционный стратег Edward Jones. – Вероятно, потребуется весьма продолжительное время, чтобы перезапустить экономику».

( Читать дальше )

Аналитики продолжают снижать прогнозы по прибылям азиатских компаний

- 24 марта 2020, 10:46

- |

Коронавирус продолжает шагать по планете, грозя рецессией глобальной экономике. И на этом фоне аналитики все активнее понижают прогнозы по акциям азиатских компаний.

Так, эксперты Goldman Sachs во главе со стратегом по акциям Азиатско-Тихоокеанского региона Тимоти Моу теперь ожидают падения суммарного показателя EPS компаний из состава индекса MSCI Asia Pacific ex-Japan на 14% в 2020 г., тогда как ранее прогнозировался рост на 1%. Отметим, что за последний месяц банк несколько раз ухудшал оценки по корпоративным прибылям в Азии, и общее снижение прогноза составило внушительные 24 п.п.

«Глубокая глобальная рецессия в настоящее время является нашим базовым макропрогнозом, – говорится в недавнем обзоре Goldman. – И это не могло не сказаться отрицательно на наших ожиданиях по прибылям компаний».

Пагубное влияние коронавируса проявляется практически во всех аспектах экономики. Меры по ограничению социальной активности людей негативно отражаются на потреблении и промпроизводстве; сокращение глобального спроса бьет по экспортноориентированным экономикам; снижение цен на энергоносители и сырье ведет к падению прибылей компаний из соответствующих секторов; глобальный кризис ликвидности и растущие трудности компаний с обслуживанием долгов грозят большими проблемами финансовой отрасли.

( Читать дальше )

Так, эксперты Goldman Sachs во главе со стратегом по акциям Азиатско-Тихоокеанского региона Тимоти Моу теперь ожидают падения суммарного показателя EPS компаний из состава индекса MSCI Asia Pacific ex-Japan на 14% в 2020 г., тогда как ранее прогнозировался рост на 1%. Отметим, что за последний месяц банк несколько раз ухудшал оценки по корпоративным прибылям в Азии, и общее снижение прогноза составило внушительные 24 п.п.

«Глубокая глобальная рецессия в настоящее время является нашим базовым макропрогнозом, – говорится в недавнем обзоре Goldman. – И это не могло не сказаться отрицательно на наших ожиданиях по прибылям компаний».

Пагубное влияние коронавируса проявляется практически во всех аспектах экономики. Меры по ограничению социальной активности людей негативно отражаются на потреблении и промпроизводстве; сокращение глобального спроса бьет по экспортноориентированным экономикам; снижение цен на энергоносители и сырье ведет к падению прибылей компаний из соответствующих секторов; глобальный кризис ликвидности и растущие трудности компаний с обслуживанием долгов грозят большими проблемами финансовой отрасли.

( Читать дальше )

Мировые ЦБ в начале года продолжили «сбрасывать» «трежериз» и закупаться золотом

- 20 марта 2020, 14:50

- |

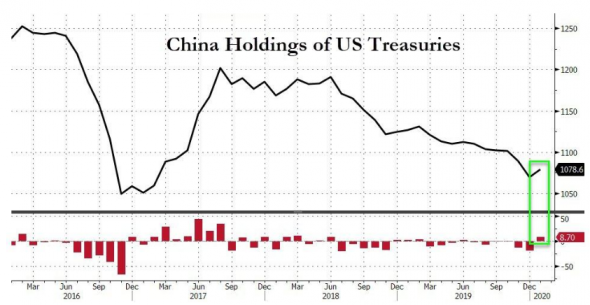

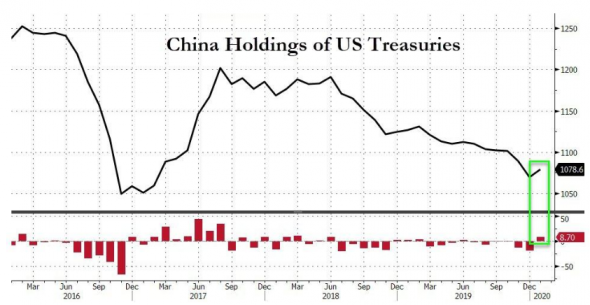

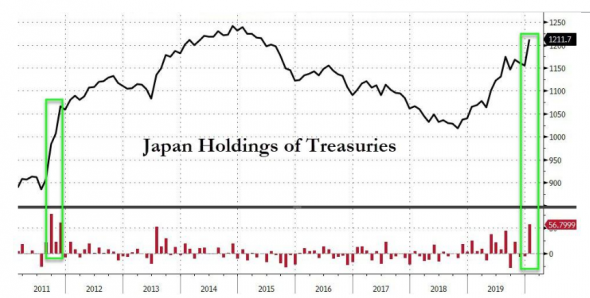

Согласно последним данным Министерства финансов США, Китай в январе увеличил вложения в американский госдолг впервые с июня прошлого года. Так, объем «трежериз» на балансе Поднебесной в позапрошлом месяце вырос на $8.7 млрд. до $1.08 трлн.

Здесь правда, надо отметить, что произошло это еще до того, как вспышка коронавируса больно ударила по китайской экономике. Поэтому большой интерес будут приставлять данные за последующие месяцы. Ранее в периоды сильного давления на юань Народный банк Китая успешно сопротивлялся призывам многих политиков начать продавать «трежериз» и использовать полученные средства для поддержки нацвалюты. Однако не исключено, что в нынешних исключительных обстоятельствах ему пришлось это сделать.

( Читать дальше )

Здесь правда, надо отметить, что произошло это еще до того, как вспышка коронавируса больно ударила по китайской экономике. Поэтому большой интерес будут приставлять данные за последующие месяцы. Ранее в периоды сильного давления на юань Народный банк Китая успешно сопротивлялся призывам многих политиков начать продавать «трежериз» и использовать полученные средства для поддержки нацвалюты. Однако не исключено, что в нынешних исключительных обстоятельствах ему пришлось это сделать.

Тем временем Япония остается главным кредиторам Штатов. Объем ее вложений в американские госбонды в январе подскочил на $56.8 млрд. и достиг $1.21 трлн.

( Читать дальше )

В Morgan Stanley видят возможности для покупки рисковых активов

- 18 марта 2020, 16:29

- |

На фоне глубокого пессимизма на рынках один из самых стойких «медведей» на Уоллстрит видит возможности для наращивания риска в портфелях.

Стратег Morgan Stanley Эндрю Шитс, который в последние годы был известен своим скептицизмом в отношении происходящего на рынках, полагает, что пришло время для осторожных покупок. По его словам, текущие значения показателей волатильности указывают на то, что пессимистичные настроения на рынках проходят свой пик, и с учетом свежей порции стимулов со стороны Федрезерва многие активы – от ликвидных акций и до кредитных дефолтных свопов – выглядят весьма привлекательно.

«Цена имеет значение, − говорит Шитс. − Мы всеми силами пытались воздерживаться от того, чтобы давать советы покупать на падениях. Но теперь мы находимся на таких уровнях, когда соотношение риск/потенциальная доходность действительно выглядит довольно интересно, в том числе благодаря дополнительной поддержке Федрезерва»

Шитс признает, что предстоящие месяцы, вероятно, будут очень тяжелыми для мировой экономики. Но, по его словам, в результате самого стремительного снижения фондовых рынков в истории цены акций «опустились с небес на землю». Отметим, что до этого Шитс долгое время был одним из самых ярых «медведей» на Уолл-стрит, регулярно предупреждая о завышенных оценках активов, уязвимости нынешнего этапа бизнес-цикла и чрезмерной самоуспокоенности инвесторов.

( Читать дальше )

Стратег Morgan Stanley Эндрю Шитс, который в последние годы был известен своим скептицизмом в отношении происходящего на рынках, полагает, что пришло время для осторожных покупок. По его словам, текущие значения показателей волатильности указывают на то, что пессимистичные настроения на рынках проходят свой пик, и с учетом свежей порции стимулов со стороны Федрезерва многие активы – от ликвидных акций и до кредитных дефолтных свопов – выглядят весьма привлекательно.

«Цена имеет значение, − говорит Шитс. − Мы всеми силами пытались воздерживаться от того, чтобы давать советы покупать на падениях. Но теперь мы находимся на таких уровнях, когда соотношение риск/потенциальная доходность действительно выглядит довольно интересно, в том числе благодаря дополнительной поддержке Федрезерва»

Шитс признает, что предстоящие месяцы, вероятно, будут очень тяжелыми для мировой экономики. Но, по его словам, в результате самого стремительного снижения фондовых рынков в истории цены акций «опустились с небес на землю». Отметим, что до этого Шитс долгое время был одним из самых ярых «медведей» на Уолл-стрит, регулярно предупреждая о завышенных оценках активов, уязвимости нынешнего этапа бизнес-цикла и чрезмерной самоуспокоенности инвесторов.

( Читать дальше )

В Goldman предсказывают 5%-е падение ВВП США во 2-м квартале

- 17 марта 2020, 11:31

- |

Экономика США резко сократится в Марте и Апреле на фоне активного сокращения расходов потребителями и компаниями, полагают эксперты Goldman Sachs. При этом в банке не исключают, что этот краткосрочный спад будет официально объявлен рецессией.

Американский ВВП упадет на 5% во 2-м квартале после нулевой динамики в январе-марте, написали экономисты Goldman в своем обзоре, вышедшем в воскресенье. При этом они понизили оценку роста экономики Штатов по итогам всего текущего года до 0.4% с 1.2%. Банк ожидает роста ВВП страны на 3% и 4% в 3-м и 4-м кварталах, соответственно, и рассчитывает на дальнейшее усиление темпов восстановления в начале 2021 г.

«Неопределенность относительно всех этих прогнозов существенно выше, чем в нормальных условиях», − говорится в обзоре. Экономисты банка ожидают, что потребители продолжат сокращать расходы на путешествия, развлечения, рестораны, компании – на деловые поездки и инвестиции. При этом разрушение цепочек поставок и ухудшение финансовых условий будут способствовать дальнейшему ослаблению роста.

( Читать дальше )

Американский ВВП упадет на 5% во 2-м квартале после нулевой динамики в январе-марте, написали экономисты Goldman в своем обзоре, вышедшем в воскресенье. При этом они понизили оценку роста экономики Штатов по итогам всего текущего года до 0.4% с 1.2%. Банк ожидает роста ВВП страны на 3% и 4% в 3-м и 4-м кварталах, соответственно, и рассчитывает на дальнейшее усиление темпов восстановления в начале 2021 г.

«Неопределенность относительно всех этих прогнозов существенно выше, чем в нормальных условиях», − говорится в обзоре. Экономисты банка ожидают, что потребители продолжат сокращать расходы на путешествия, развлечения, рестораны, компании – на деловые поездки и инвестиции. При этом разрушение цепочек поставок и ухудшение финансовых условий будут способствовать дальнейшему ослаблению роста.

( Читать дальше )

Как распродажа прошлась по азиатским рынкам − в 6 графиках

- 10 марта 2020, 15:08

- |

Катастрофические потери, которые азиатские рынки акций испытали в понедельник, только подвели итог продолжающейся уже более полутора месяцев распродажи. С 20 января, когда опасения по поводу распространения китайского коронавируса начали заметно проявлять себя на рынках, общая капитализация компаний Азии упала более чем на $3.2 трлн. Причем ситуация в начале этой недели была усугублена обвалом цен на нефть после того, как страны ОПЕК+ разорвали сделку по ограничению добычи. Как результат, фондовые индикаторы многих стран региона – от Японии и Филиппин до Индонезии и Сингапура – вошли в «медвежий» тренд.

Хотя ведущие центробанки уже объявили о мерах по поддержке экономики, вероятно, потребуется что-то большее, чтобы смягчить тревоги инвесторов по поводу возможной глобальной рецессии.

«События развиваются очень быстро, при этом факторов неопределенности для мировой экономики становится только больше. В таких условиях следует ожидать сохранения антирисковых настроений на рынках в кратко- и среднесрочной перспективе, − считает Джингью Пан, стратег в IG Asia Pte в Сингапуре. – По величине шока для рынков ситуация уже напоминает то, что происходило во времена финансового кризиса 2008 г.»

( Читать дальше )

Хотя ведущие центробанки уже объявили о мерах по поддержке экономики, вероятно, потребуется что-то большее, чтобы смягчить тревоги инвесторов по поводу возможной глобальной рецессии.

«События развиваются очень быстро, при этом факторов неопределенности для мировой экономики становится только больше. В таких условиях следует ожидать сохранения антирисковых настроений на рынках в кратко- и среднесрочной перспективе, − считает Джингью Пан, стратег в IG Asia Pte в Сингапуре. – По величине шока для рынков ситуация уже напоминает то, что происходило во времена финансового кризиса 2008 г.»

( Читать дальше )

теги блога just2trade

- Activision Blizzard

- GBPUSD

- J2T

- just2trade

- золото

- коронавирус

- кризис

- кризис 2020

- нефть

- рынок труда в США

- стартапы

- тихая гавань

- юань

Новости тг-канал

Новости тг-канал