SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

just2trade

Инвестиции в технологические стартапы в Юго-Восточной Азии упали на 13%

- 24 августа 2020, 11:33

- |

Технологические стартапы в Юго-Восточной Азии в нынешнем году привлеки меньше средств, чем годом ранее, из-за негативного воздействия пандемии Covid-19 на рынки. В то же время ситуация здесь выглядит не так уж и плохо по сравнению с некоторыми другими регионами.

Объем средств, привлеченных технологическими стартапами в Юго-Восточной Азии в 1-м полугодии 2020 г., составил $5.6 млрд., что на 13% меньше, чем в аналогичном периоде прошлого года, свидетельствуют данные сингапурской фирмы Cento Ventures, работающей в области венчурного финансирования. Между тем в Индии падение оказалось выше и составило 16%, а в Евросоюзе инвестиции в технологические стартапы и вовсе рухнули на 21%. Несколько лучше ситуация выглядит в Северной Америке, где показатель сократился лишь на 8%.

«С учетом всех обстоятельств Юго-Восточная Азия в части инвестиций в стартапы смотрится вполне неплохо», – отметил Дмитрий Левит, партнер Cento Ventures.

Пандемия Covid-19 отрицательно сказалась на глобальном сегменте сделок M&A. Тем не менее инвесторы продолжили вкладывать средства в перспективные стартапы, особенно те, которые должны выиграть от резкого роста онлайн-активности в мире, спровоцированного мерами социального дистанцирования и другими ограничительными мерами, введенными во многих странах с целью сдерживания распространения коронавируса. Что же касается Юго-Восточной Азии, то объем сделок размером от $10 млн. до $50 млн. в этом регионе (известные, как сделки категорий В и С) достиг рекордных $1.2 млрд. в 1-м полугодии, подскочив на 25% в годовом выражении.

( Читать дальше )

Объем средств, привлеченных технологическими стартапами в Юго-Восточной Азии в 1-м полугодии 2020 г., составил $5.6 млрд., что на 13% меньше, чем в аналогичном периоде прошлого года, свидетельствуют данные сингапурской фирмы Cento Ventures, работающей в области венчурного финансирования. Между тем в Индии падение оказалось выше и составило 16%, а в Евросоюзе инвестиции в технологические стартапы и вовсе рухнули на 21%. Несколько лучше ситуация выглядит в Северной Америке, где показатель сократился лишь на 8%.

«С учетом всех обстоятельств Юго-Восточная Азия в части инвестиций в стартапы смотрится вполне неплохо», – отметил Дмитрий Левит, партнер Cento Ventures.

Пандемия Covid-19 отрицательно сказалась на глобальном сегменте сделок M&A. Тем не менее инвесторы продолжили вкладывать средства в перспективные стартапы, особенно те, которые должны выиграть от резкого роста онлайн-активности в мире, спровоцированного мерами социального дистанцирования и другими ограничительными мерами, введенными во многих странах с целью сдерживания распространения коронавируса. Что же касается Юго-Восточной Азии, то объем сделок размером от $10 млн. до $50 млн. в этом регионе (известные, как сделки категорий В и С) достиг рекордных $1.2 млрд. в 1-м полугодии, подскочив на 25% в годовом выражении.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Goldman улучшил прогноз для акций стран Азии за исключением Японии

- 18 августа 2020, 12:01

- |

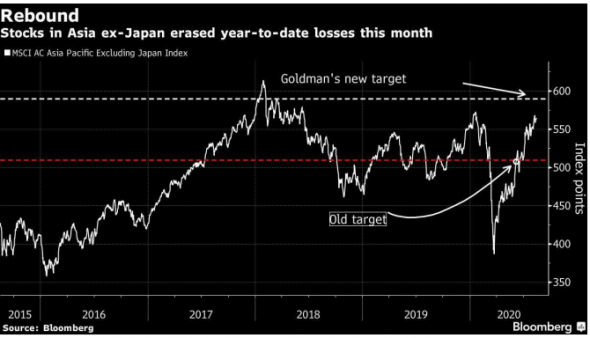

Акции стран Азии за исключением Японии с высокой долей вероятности продолжат свой отскок после мартовской распродажи, спровоцированной ранее в этом году пандемией коронавируса, чему будет способствовать улучшение ситуации с корпоративными прибылями в регионе и ослабление доллара, полагают эксперты Goldman Sachs.

Недавно инвестбанк повысил прогноз по индексу MSCI AC Asia Pacific ex-Japan на конец года до 590 пунктов с 510 пунктов. Новый прогноз предполагает потенциал роста более чем на 4% от текущего уровня.

Улучшение экономических условий и продолжающееся монетарное смягчение должно благоприятно сказаться на прибылях азиатских компаний, написали эксперты Goldman во главе с Тимоти Моу, главным стратегом по фондовым рынкам Азиатско-Тихоокеанского региона, в недавней записке клиентам. В то же время они предупредили, что путь MSCI AC Asia Pacific exJapan к новым высотам скорее всего будет «неровным». По их прогнозу, в ближайшие три месяца велика вероятность коррекции на 5-6%, после чего ближе к концу года можно будет ожидать новой волны ралли.

( Читать дальше )

Недавно инвестбанк повысил прогноз по индексу MSCI AC Asia Pacific ex-Japan на конец года до 590 пунктов с 510 пунктов. Новый прогноз предполагает потенциал роста более чем на 4% от текущего уровня.

Улучшение экономических условий и продолжающееся монетарное смягчение должно благоприятно сказаться на прибылях азиатских компаний, написали эксперты Goldman во главе с Тимоти Моу, главным стратегом по фондовым рынкам Азиатско-Тихоокеанского региона, в недавней записке клиентам. В то же время они предупредили, что путь MSCI AC Asia Pacific exJapan к новым высотам скорее всего будет «неровным». По их прогнозу, в ближайшие три месяца велика вероятность коррекции на 5-6%, после чего ближе к концу года можно будет ожидать новой волны ралли.

( Читать дальше )

Континентальный сдвиг: экономики каких стран будут самыми большими к 2024 г.

- 17 августа 2020, 15:41

- |

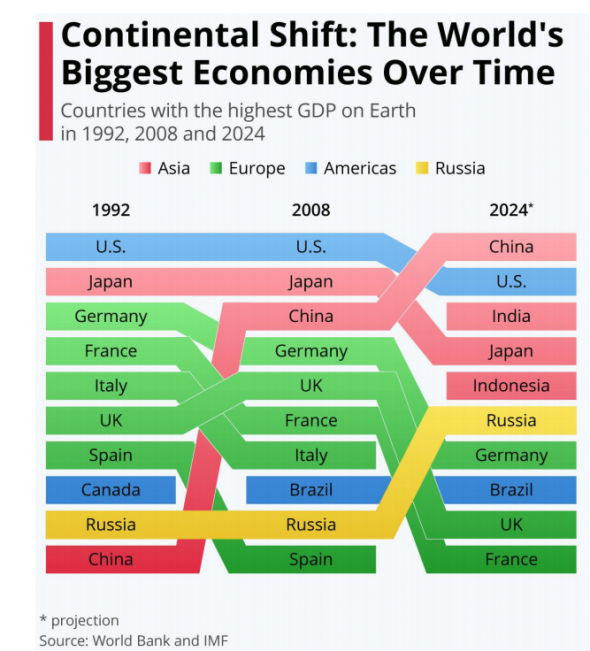

Согласно данным Всемирного банка и МВФ, азиатские государства будут доминировать в пятерке ведущих стран по размеру ВВП к 2024 г., вытеснив при этом из нее европейские страны.

Если в Китае быстрые темпы экономического роста наблюдаются еще с начала 1990-х годов, и страна уже долгое время находится в топ-10 стран по размеру экономики, то Индия и Индонезия вошли этот «клуб» относительно недавно. При этом к 2024 г. они будут занимать третье и пятое места среди ведущих мировых экономических держав. Тем временем Россия, как ожидается, поднимется на шестую строчку.

Главным фактором столь масштабного сдвига является резкий рост численности среднего класса в Азии. При этом если ранее образцом для подражания был Китай, то теперь страна сталкивается с проблемой постепенного старения населения, что оказывает давление на темпы увеличения потребления в стране. Лидерство же здесь уже перехватывают такие страны, как Индонезия, Филиппины, Малайзия. В данных странах в ближайшие годы ожидается быстрый рост численности рабочей силы, что в свою очередь будет способствовать повышению среднего располагаемого дохода населения.

( Читать дальше )

Если в Китае быстрые темпы экономического роста наблюдаются еще с начала 1990-х годов, и страна уже долгое время находится в топ-10 стран по размеру экономики, то Индия и Индонезия вошли этот «клуб» относительно недавно. При этом к 2024 г. они будут занимать третье и пятое места среди ведущих мировых экономических держав. Тем временем Россия, как ожидается, поднимется на шестую строчку.

Главным фактором столь масштабного сдвига является резкий рост численности среднего класса в Азии. При этом если ранее образцом для подражания был Китай, то теперь страна сталкивается с проблемой постепенного старения населения, что оказывает давление на темпы увеличения потребления в стране. Лидерство же здесь уже перехватывают такие страны, как Индонезия, Филиппины, Малайзия. В данных странах в ближайшие годы ожидается быстрый рост численности рабочей силы, что в свою очередь будет способствовать повышению среднего располагаемого дохода населения.

( Читать дальше )

Дефицит бюджета США бьет рекорды в этом фингоду, расходы в два раза превышают доходы

- 14 августа 2020, 16:11

- |

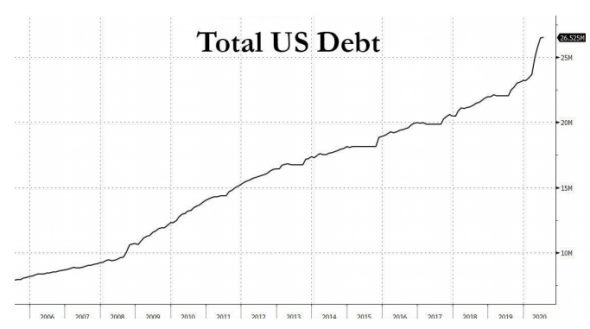

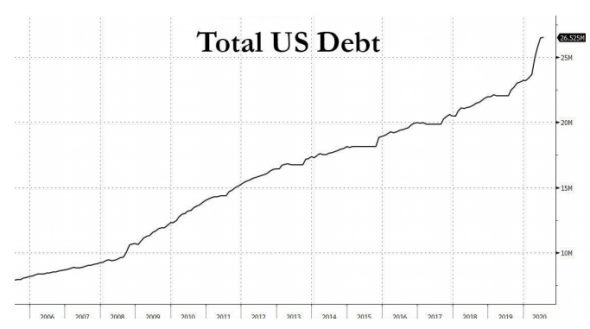

Все уже привыкли к тому, что госдолг США в последнее время растет умопомрачительными темпами. За последние три месяца он подскочил на $3 трлн. и достиг рекордных $26.5 трлн. Никого также, вероятно, не удивит, что дефицит бюджета страны в этом финансовом году (как и в последующих) будет просто беспрецедентным.

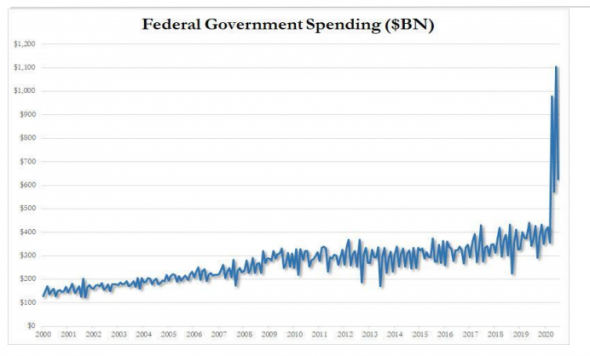

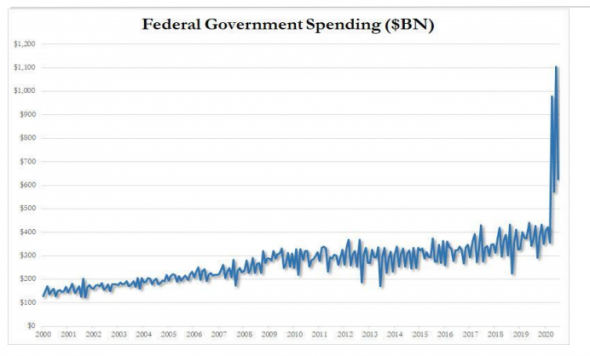

Недавно Минфин США сообщил, что дефицит бюджета в июле составил $63 млрд., что является «сильным улучшением» по сравнению с рекордными $862 млрд., зафиксированными месяцем ранее. Столь серьезное сокращение, однако, было обусловлено значительным ростом доходов бюджета в связи с переносом с 15 апреля на 15 июля крайнего срока уплаты налогов за 2019 г. из-за пандемии COVID-19

Расходы бюджета в июле увеличились на 69% – до $626.5 млрд. с $371 млрд. за тот же месяц прошлого года. При этом относительно июньского рекордного показателя $1.1 трлн. снижение составило 43%.

( Читать дальше )

Недавно Минфин США сообщил, что дефицит бюджета в июле составил $63 млрд., что является «сильным улучшением» по сравнению с рекордными $862 млрд., зафиксированными месяцем ранее. Столь серьезное сокращение, однако, было обусловлено значительным ростом доходов бюджета в связи с переносом с 15 апреля на 15 июля крайнего срока уплаты налогов за 2019 г. из-за пандемии COVID-19

Расходы бюджета в июле увеличились на 69% – до $626.5 млрд. с $371 млрд. за тот же месяц прошлого года. При этом относительно июньского рекордного показателя $1.1 трлн. снижение составило 43%.

( Читать дальше )

Падение акций азиатских технологических компаний некоторые считают возможностью для покупок

- 11 августа 2020, 16:00

- |

Пятничная атака президента США на китайский сервис WeChat спровоцировала многих инвесторов «сбросить» акции азиатских технологических компаний. Однако некоторые считают такую распродажу хорошей возможностью для покупок.

Джиан Ши Кортези, портфельный управляющий в фонде GAM Investment Management в Цюрихе, наоборот, в пятницу приобрела ряд акций китайских интернет-компаний и намерена увеличить покупки, если их цены продолжат снижаться.

«Веденный в Штатах запрет не окажет существенного влияния на выручку и прибыль большинства китайских интернет-компаний, – полагает Кортези. – Это лишь ухудшает настроения инвесторов, что в свою очередь толкает цены вниз и создает неплохую возможность для покупок». Активы управляемого Кортези фонда Asia Focus Equity на треть состоят из акций интернет-компаний, при этом по динамике в текущем году он обогнал 93% своих аналогов.

Эскалация напряженности между Трампом и Пекином, выразившаяся в запрете резидентам США вести дела с владельцами приложений TikTok и WeChat, привела к суммарному снижению капитализации ведущих азиатских технологических фирм на $77 млрд. в пятницу. И это лишний раз подчеркивает риски, с которыми сталкиваются компании региона, прежде всего китайские.

( Читать дальше )

Джиан Ши Кортези, портфельный управляющий в фонде GAM Investment Management в Цюрихе, наоборот, в пятницу приобрела ряд акций китайских интернет-компаний и намерена увеличить покупки, если их цены продолжат снижаться.

«Веденный в Штатах запрет не окажет существенного влияния на выручку и прибыль большинства китайских интернет-компаний, – полагает Кортези. – Это лишь ухудшает настроения инвесторов, что в свою очередь толкает цены вниз и создает неплохую возможность для покупок». Активы управляемого Кортези фонда Asia Focus Equity на треть состоят из акций интернет-компаний, при этом по динамике в текущем году он обогнал 93% своих аналогов.

Эскалация напряженности между Трампом и Пекином, выразившаяся в запрете резидентам США вести дела с владельцами приложений TikTok и WeChat, привела к суммарному снижению капитализации ведущих азиатских технологических фирм на $77 млрд. в пятницу. И это лишний раз подчеркивает риски, с которыми сталкиваются компании региона, прежде всего китайские.

( Читать дальше )

Goldman: появление вакцины от Covid-19 может перевернуть рынки

- 10 августа 2020, 14:21

- |

Появление вакцины от Covid-19 может привести к тектоническим сдвигам на финансовых рынках, спровоцировав выход инвесторов из облигаций и перемещение средств из акций технологических компаний в циклические бумаги, считают эксперты Goldman Sachs

Фондовые рынки в настоящее время недооценивают вероятность того, что вакцина будет одобрена к концу ноября, написали стратеги банка, включая Камакшу Триведи, в недавней записке клиентам. Среди других ключевых факторов, которые будут определять динамику рынка акций в предстоящие месяцы, – президентские выборы в США, а также то, как будет развиваться ситуация с коронавирусом, особенно после того, как в стране откроются школы, и начнется новый учебный год.

Появление вакцины может «поставить под сомнение допущения рынка как в отношении факторов цикличности, так и постоянства отрицательных процентных ставок», написали стратеги Goldman. Такой сценарий может привести к тому, что кривые доходностей станут более крутыми. Кроме того, он станет благоприятным для акций традиционных циклических компаний и банков, тогда как лидерство технологических компаний может быть подорвано.

( Читать дальше )

Фондовые рынки в настоящее время недооценивают вероятность того, что вакцина будет одобрена к концу ноября, написали стратеги банка, включая Камакшу Триведи, в недавней записке клиентам. Среди других ключевых факторов, которые будут определять динамику рынка акций в предстоящие месяцы, – президентские выборы в США, а также то, как будет развиваться ситуация с коронавирусом, особенно после того, как в стране откроются школы, и начнется новый учебный год.

Появление вакцины может «поставить под сомнение допущения рынка как в отношении факторов цикличности, так и постоянства отрицательных процентных ставок», написали стратеги Goldman. Такой сценарий может привести к тому, что кривые доходностей станут более крутыми. Кроме того, он станет благоприятным для акций традиционных циклических компаний и банков, тогда как лидерство технологических компаний может быть подорвано.

( Читать дальше )

JPMorgan: возрастные инвесторы предпочитают золото, возрастные – биткойны

- 07 августа 2020, 15:33

- |

Поведение инвесторов во время пандемии существенно различается в зависимости от их возрастной категории, свидетельствуют данные JPMorgan Chase.

В целом инвесторы ищут альтернативы традиционным вложениям, однако если более пожилые инвесторы предпочитают вложения в золото, то молодые – в биткойны, написали стратеги банка во главе с Николаосом Панигиртзоглу в недавнем обзоре, в котором провели анализ инвестиционных потоков. «Миллениалы» активно покупают акции, особенно технологических компаний, а возрастные инвесторы продают акции, отметили эксперты.

«Более возрастные инвесторы продолжали направлять свои средства в фонды облигаций, покупки которых оставались сильными в июне и июле», – говорится в обзоре.

Повышение активности розничных инвесторов в этом году выразилось в 46%-м скачке глобальных рынков акций от мартовских минимумов, резком увеличении спроса на биржевые фонды (ETF), обеспеченные золотом, а также недавнем ралли криптовалют. При этом присутствие непрофессиональных инвесторов хорошо ощущается и на рынках многих других активов.

( Читать дальше )

В целом инвесторы ищут альтернативы традиционным вложениям, однако если более пожилые инвесторы предпочитают вложения в золото, то молодые – в биткойны, написали стратеги банка во главе с Николаосом Панигиртзоглу в недавнем обзоре, в котором провели анализ инвестиционных потоков. «Миллениалы» активно покупают акции, особенно технологических компаний, а возрастные инвесторы продают акции, отметили эксперты.

«Более возрастные инвесторы продолжали направлять свои средства в фонды облигаций, покупки которых оставались сильными в июне и июле», – говорится в обзоре.

Повышение активности розничных инвесторов в этом году выразилось в 46%-м скачке глобальных рынков акций от мартовских минимумов, резком увеличении спроса на биржевые фонды (ETF), обеспеченные золотом, а также недавнем ралли криптовалют. При этом присутствие непрофессиональных инвесторов хорошо ощущается и на рынках многих других активов.

( Читать дальше )

Рейтинг одобрения Конгресса в США продолжает снижается, Трампа – остается стабильным

- 06 августа 2020, 15:20

- |

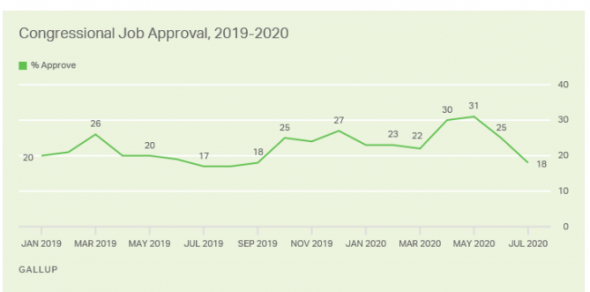

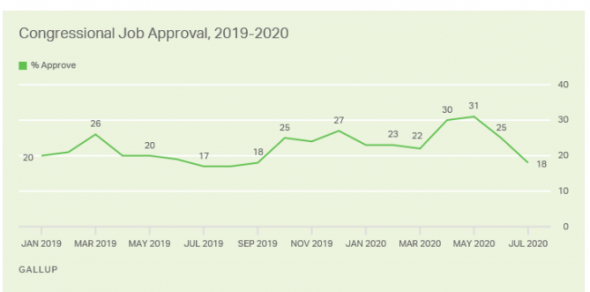

После достижения 20-летнего максимума в апреле и мае рейтинг одобрения Конгресса гражданами США продолжил снижение и опустился до 18% в прошлом месяце, свидетельствуют данные исследования, проведенного Gallup в период с 1 по 23 июля. При этом последний раз показатель находился ниже 20%-й отметки в сентябре 2019 г.

Последний свой опрос Gallup проводила, когда в Штатах вновь стало быстро увеличиваться число случаев заражения коронавирусом, а в Конгрессе начались обсуждения нового пакета мер поддержки экономики в условиях кризиса, которые проходили (и проходят сейчас) весьма непросто. Отметим, что завышенный рейтинг одобрения Конгресса, наблюдавшийся этой весной, как раз был обусловлен принятием законодателями предыдущего пакета стимулирующих мер, что было весьма тепло встречено гражданами страны вне зависимости от их партийной ориентации.

С мая же рейтинг одобрения Конгресса упал более чем на 10 процентных пунктов, при этом наибольшее снижение доверия наблюдалось среди демократов – до 20% с 39%. Среди республиканцев одобрение Конгресса снизилось до 14% с 24%, среди «независимых», то есть тех, кто не причисляет себя к какой-либо партии, – до 21% с 32%.

( Читать дальше )

Последний свой опрос Gallup проводила, когда в Штатах вновь стало быстро увеличиваться число случаев заражения коронавирусом, а в Конгрессе начались обсуждения нового пакета мер поддержки экономики в условиях кризиса, которые проходили (и проходят сейчас) весьма непросто. Отметим, что завышенный рейтинг одобрения Конгресса, наблюдавшийся этой весной, как раз был обусловлен принятием законодателями предыдущего пакета стимулирующих мер, что было весьма тепло встречено гражданами страны вне зависимости от их партийной ориентации.

С мая же рейтинг одобрения Конгресса упал более чем на 10 процентных пунктов, при этом наибольшее снижение доверия наблюдалось среди демократов – до 20% с 39%. Среди республиканцев одобрение Конгресса снизилось до 14% с 24%, среди «независимых», то есть тех, кто не причисляет себя к какой-либо партии, – до 21% с 32%.

( Читать дальше )

Август может принести неприятные сюрпризы «быкам» рынка акций США

- 03 августа 2020, 15:01

- |

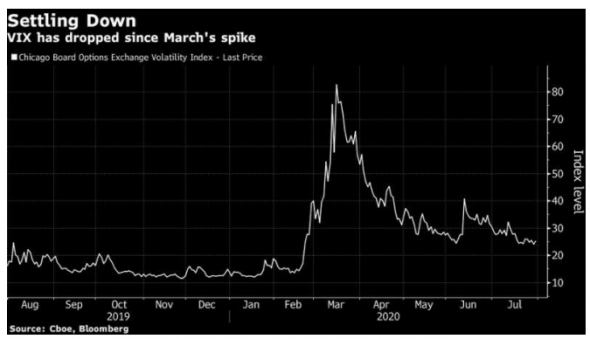

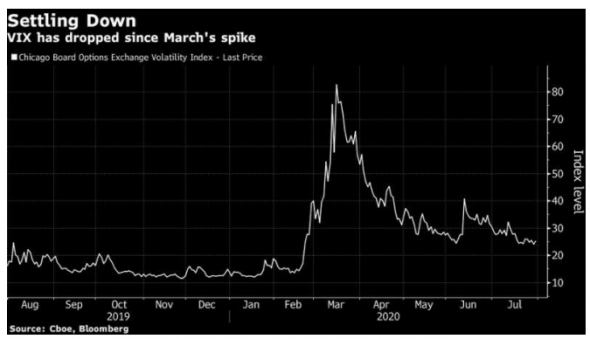

Для «быков» рынка акций США, которые сталкиваются с таким неприятными факторами, как возобновление роста случаев заболеваемости коронавирусрм и удручающие макроэкономические данные, вскоре может появиться новый повод для беспокойства: август.

Дело в том, что индекс волатильности Cboe Volatility, который также называют «индексом страха», в среднем возрастал на 11.7% в августе за последние 15 лет – больше, чем в каком-либо другом месяце (на втором месте идет май, когда среднее повышение составляло 6.8%). Увеличение рыночной волатильности как правило не сулит ничего хорошего для акций: индекс S&P 500 в среднем снижался на 0.4% в августе в период после 2005 г.

Конечно, не факт, что история повторится в этот раз. Тем не менее риски для рынка акций достаточно высоки, поскольку новые вспышки заболеваемости Covid-19 в США уже привили к приостановке снятия карантинных ограничений в ряде штатов, что грозит подорвать начавшееся постепенное экономическое восстановление в стране. Между тем дополнительно нервирует инвесторов отсутствие окончательного решения по новому пакету стимулов в американском Конгрессе, при том что срок действия предыдущих мер поддержки истекает уже сегодня. Учитывая также неблагоприятные сезонные факторы и достаточно осторожные комментарии Федрезерва в отношении экономики, рынок акций США находится в весьма уязвимой позиции, полагает Скотт Майнерд, главный инвестиционный стратег в управляющей компании Guggenheim Partners.

( Читать дальше )

Дело в том, что индекс волатильности Cboe Volatility, который также называют «индексом страха», в среднем возрастал на 11.7% в августе за последние 15 лет – больше, чем в каком-либо другом месяце (на втором месте идет май, когда среднее повышение составляло 6.8%). Увеличение рыночной волатильности как правило не сулит ничего хорошего для акций: индекс S&P 500 в среднем снижался на 0.4% в августе в период после 2005 г.

Конечно, не факт, что история повторится в этот раз. Тем не менее риски для рынка акций достаточно высоки, поскольку новые вспышки заболеваемости Covid-19 в США уже привили к приостановке снятия карантинных ограничений в ряде штатов, что грозит подорвать начавшееся постепенное экономическое восстановление в стране. Между тем дополнительно нервирует инвесторов отсутствие окончательного решения по новому пакету стимулов в американском Конгрессе, при том что срок действия предыдущих мер поддержки истекает уже сегодня. Учитывая также неблагоприятные сезонные факторы и достаточно осторожные комментарии Федрезерва в отношении экономики, рынок акций США находится в весьма уязвимой позиции, полагает Скотт Майнерд, главный инвестиционный стратег в управляющей компании Guggenheim Partners.

( Читать дальше )

Ралли золота привлекает к нему нетрадиционных покупателей

- 31 июля 2020, 12:24

- |

Рост стоимости золота до новых исторических максимумов привлекает к нему все большее число инвесторов, в том числе пенсионные фонды, страховые компании и фонды благосостояния, которые в «нормальные» времена мало интересуются данным активом.

Менеджеры, управляющие долгосрочными инвестиционными портфелями на суммы в триллионы долларов, все пристальнее присматриваются к золоту в поиске активов, которые могут показать хоть какую-то доходность в нынешних условиях сверхнизких процентных ставок в мире. Именно расширяющий спектр покупателей стал одним из главных драйверов ралли золота к отметке $2000 за унцию, в то время как активность Китая и Индии, которые как правило формируют большую часть спроса на драгметалл, остается невысокой.

В прошлом, когда ставки по облигациям были более высокими, большинство профессиональных инвесторов не рассматривали золото как объект для вложений. Сбалансированный пакет акций и облигаций мог сгенерировать более высокую и стабильную доходность, а также оказывался достаточно устойчивым к ухудшениям ситуации на рынках. При этом золото как актив не предполагает процентных платежей, к тому же за его хранение надо платить.

( Читать дальше )

Менеджеры, управляющие долгосрочными инвестиционными портфелями на суммы в триллионы долларов, все пристальнее присматриваются к золоту в поиске активов, которые могут показать хоть какую-то доходность в нынешних условиях сверхнизких процентных ставок в мире. Именно расширяющий спектр покупателей стал одним из главных драйверов ралли золота к отметке $2000 за унцию, в то время как активность Китая и Индии, которые как правило формируют большую часть спроса на драгметалл, остается невысокой.

В прошлом, когда ставки по облигациям были более высокими, большинство профессиональных инвесторов не рассматривали золото как объект для вложений. Сбалансированный пакет акций и облигаций мог сгенерировать более высокую и стабильную доходность, а также оказывался достаточно устойчивым к ухудшениям ситуации на рынках. При этом золото как актив не предполагает процентных платежей, к тому же за его хранение надо платить.

( Читать дальше )

теги блога just2trade

- Activision Blizzard

- GBPUSD

- J2T

- just2trade

- золото

- коронавирус

- кризис

- кризис 2020

- нефть

- рынок труда в США

- стартапы

- тихая гавань

- юань

Новости тг-канал

Новости тг-канал