Чистая прибыль Сбербанка по итогам 9М25 выросла на 7% г/г, превысив 1,3 трлн руб. Рост чистых процентных доходов и снижение стоимости риска обеспечили улучшение финансового результата в 3кв25. Ожидаем дивиденд по итогам 2025 года на уровне 37,7 руб. на акцию (13% к текущей цене). Сохраняем рейтинг ПОКУПАТЬ для обыкновенных акций Сбербанка с целевой ценой 400 руб.

Высокие темпы роста кредитного портфеля в 3кв25

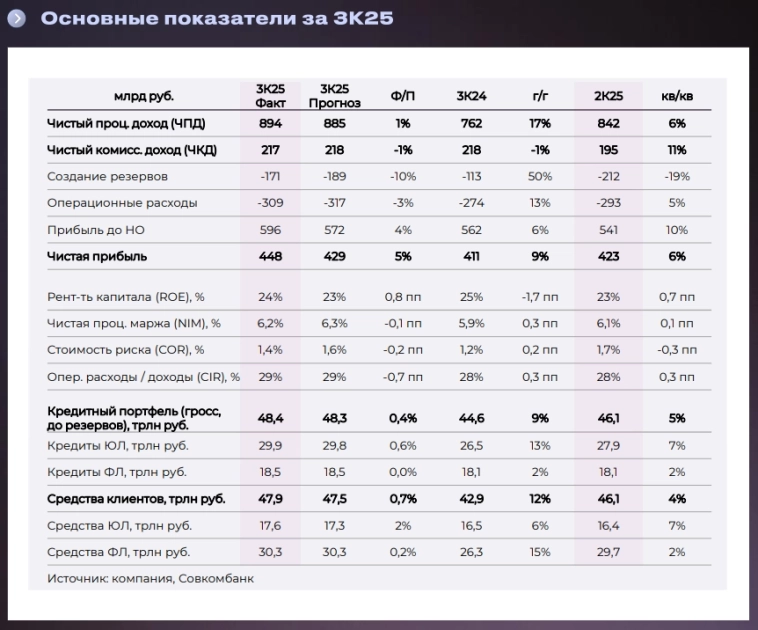

По итогам 3кв25 кредитный портфель, опережая сектор, вырос на 5,2% кв/кв (4,7% с поправкой на валютную переоценку или 6,9% с начала года). Основным драйвером роста остается корпоративный сегмент. Доля просроченной задолженности (NPL 90+) по итогам 3кв25 выросла на 0,1 п.п. до 3,3% (доля кредитов 3-й стадии – на 0,3 п.п. до 4,8%), преимущественно за счет розничного сегмента. На фоне снижения ключевой ставки Банка России чистая процентная маржа дополнительно расширилась, достигнув, по нашим оценкам, 6,0% в 3кв25.

Авто-репост. Читать в блоге >>>