EmperVest

Май 2025 - буря в тихой гавани

- 05 июня 2025, 17:12

- |

- Личный счет (4%)

- Клиентский счет +4%

Взяли под арест двух главных акционеров, на которые приходится почти 80% доли и я решил посмотреть возможные причины и что делать с облигациям в этом случае.

Для начала прикинул как вообще выглядела сделка:

Данные из открытых источников.

Акционеры ДУК — Константин Люльчев и Виктор Мясников с ТГК-14 давно работают. Первый был чледом СД с 2014 по 2020 г., второй СЕО ТГК-14 с 2015 по 2017 г., т.е. понимание работы бизнеса точно есть.

Вроде бы никто не запрещал LBO, но тут как бы компания сама за себя платит. Пока получается что на ДУК лежит долг в 3,2 млрд руб. за долю.

Влияние сделки на ТГК-14

Сделка была в начале 2022 года, по истечению 3-х лет можно сопоставить результаты работы новых владельцев. Положительный эффект явно есть

( Читать дальше )

- комментировать

- 705 | ★1

- Комментарии ( 0 )

Апрель 2025

- 11 мая 2025, 16:12

- |

- Личный счет +32%

- Клиентский счет 13,4%

- Убрал все плечо в Х5, оставил на небольшой процент в портфеле.

- Сейчас очень много сомнений вокруг бизнеса, подожду отчета 2кв и 1 полугодие 2025 г. там может картина станет понятнее. Все-таки у бизнеса сейчас пик по капексу и потом будет виден эффект от этого.

- После вычета спец дива капитализация как в 2020 году, однако фундамент стал значительно прочнее.

- Продолжаю держать облигации ТГК-14 и пока виден от этого эффект, в след году получать фикс купон 25+ при ставке ниже 18% можно только в очень рискованных компаниях.

- Стал покупать немного валютных облигации (с высоким риском) Борец и Домодедово, также покупаю фикс облигации Борец, время на развязку до их погашения еще есть, не особо переживаю, но и долю выше 10% не хочу брать.

- Была попытка арбитража между июньским фьючом Европлана без дива спот-ценой акции в моменте. Думал после объявлений дива акция мб вырастит на пару %, а вот фьюч упадет на размер дива, но после объявления дива они вместе пошли вверх.

( Читать дальше )

Марта 2025

- 31 марта 2025, 18:11

- |

Клиента счёт около около 7%

$X5 дала хорошо заработать, покупал до и сразу после редома. Но после добирал на плечо на клиентском счёте, чтобы увеличить доходность.

По итогу большую часть прибыли растерял.

После намеков ЦБ на пик ставки, делаю акцент в сторону фикс облигации с высокой дохой и средней дюрацией (пример $RU000A10AS02 )

Можно:

1) зафиксировать хорошую доходность (при этом месячные купоны могут помогать докупать другие активы или гасить плечо)

2) поймать переоценку тела на фоне снижения КС

Кажется, что это будет лучше ЛГБТ или флоатеров в течение года. Ожидаю по итогу около +50% по итогам года.

Акции при этом больше подвержены политике, чем фундаменту, при этом $X5 может в перспективе дать хорошую лохность, выше стоимости плеча, продолжаю держать его (но плечо подрезал)

Итоги 2024

- 02 марта 2025, 20:26

- |

Сейчас планирую начать вести что-то подобие дневника с мыслями, поскольку заметил, что довольно тяжело вспомнить все события за год.

Первая половина была хорошо и все росло, покупал SFI и опять обжёгся на плече, когда брал под возможные хорошие дивиденды ЛСР.

Шли слухи о выплате ближе к 140 р., в голове держал, что явно должно быть 100+ р., по факту дали ровно 100 и все пошло вниз, а из-за плеча все стало плачево и съело большую часть прибыли от SFI.

Потом с июня сидел в LQDT и особо не двигался, даже на не повышений ставки 20 декабря особо ничего не покупал.

По итогам года получилось всего около 25%, что кажется весьма скромным. Скрин динамики портфеля прикладываю, с учетом всех пополнений с начала ведения получается около 123%.

Сейчас больше 90% портфеля в облигациях (участвовал в первичном размещений ТГК-14), немного Х5.

Прям сильно интересных историй в акциях не вижу.

Итоги 2023

- 14 января 2024, 23:55

- |

Год выдался напряженный, интересный, хороший.

Времени для написания особо нет, но хочу посмотреть со стороны на все свои действия и их проанализировать.

Сразу итоги — доходность получилась хорошая, но можно было и лучше.

За 2023 год х3.

Основные телодвижения, которые реанимировали счет:

-БСП покупал по 110, затем продавал по 165. Не стал уходить в гэп побоялся, что долго не закроют, но с выходом отчетов стало ясно, что все ок и покупал по 140-145 заново, продавал уже за 260-290 руб. Вообще когда-то покупал по 46 руб. и довольный продавал по 80+, поэтому было тяжело сновать покупать акции по 110 руб.

-ТМК по 100р с расчетом на дивы, продавал по 170р. Тогда казалось, что рост исчерпан, но потом акции дошли до 240 р., желание покупать не появилось

-СНГ преф в районе 37-40 руб. с дальнейшей продажей по 52-55 руб. После вышел обновленный бюджет на 2024 г. и курс должен быть явно выше текущего, жду ближе к 100 руб за $ в 2024 г., поэтому откупил обратно.

-несколько спекулятивных покупок с около нулевой прибылью (х5 в ожидании хорошей отчетности, вуш аналогично, транснефть одобрение сплита и хороший отчет)

( Читать дальше )

пальцем в небо

- 05 января 2023, 21:43

- |

Получился насыщенный на события год (мягко говоря), поначалу если что-то и писал, то сейчас уже видно, что большинство написанного было мимо и лучше было просто наблюдать за тем, что происходит, сюда же добавились объемы на работе и свободного времени для мониторинга/анализа стало еще меньше.

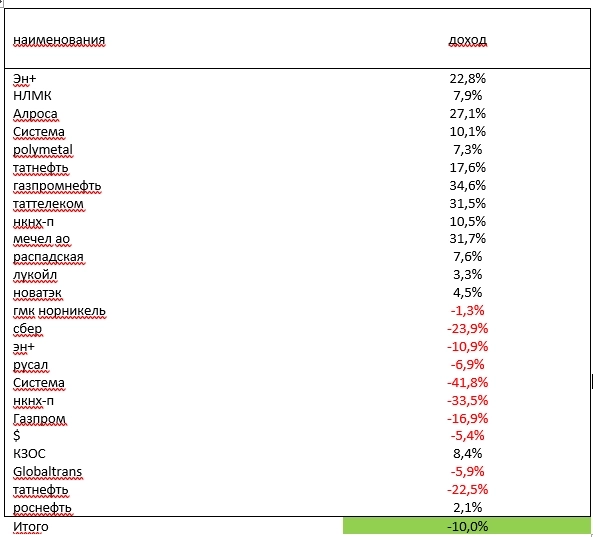

Результаты года:

*только по закрытым сделкам

Сначала закрывал все прибыльные сделки, далее на освободившийся кэш покупал интересные на тот момент для меня идеи.

Постоянные новые вводные меняли восприятие текущей картины, некоторые эмитенты находились в портфеле меньше месяца, что не совсем мой стиль и вызывало больше нервотрепки, нежели концентрации (из-за новостного фона, чуть ли не каждый день заглядывал в терминал). Возможно, из-за всей этой неразберихи и попытками найти, что меньше всего пострадает, была сделана куча не нужных сделок. Более-менее адаптироваться получилось к августу.

( Читать дальше )

КЗОС - дивы на горизонте

- 16 августа 2022, 23:41

- |

Саммари:

1) Сибур (мажор) утвердил старый устав, что означает 70% ЧП на дивы;

2) Выплата дивов в июле по уставу, никакой отмены не было;

3) По результату 1П20222 г. уже заработано около 12р дивидендами;

4) 90% выручки формируется на внутреннем рынке (ситуация получше НКНХ сейчас).

Акции уже отреагировали ростом, но потенциал еще остается.

Возврат портфеля к февральским значениям

- 30 июня 2022, 22:26

- |

В голове была мысль, что выплату отменят и после рекомендации СД я больше его не докупал.

НО котировки упали намного сильнее самого дивиденда. Падение было с 309 до 220р. или 89 р. при размере дивиденда 52р. К конце дня еще ниже скатились, сколько теперь должна стоить компания не ясно.

Такое я, конечно, не закладывал и плечи сыграли плохую роль. Пришлось довнести с подушки, чтобы не было принудительного закрытия, а после и продал вовсе, потому что идеи там уже нет.

Если бы была выплата, то можно было рассчитывать на дивиденд в 2023 году, теперь буду искать идею в других компаниях.

В итоге весь профит за полгода слит и вернулся к февральским значениям по портфелю.

Идея на 3+

Реализация на 1, жадность не дала закрыть в плюс, хотелось побольше

Риск есть - можно поесть

- 26 мая 2022, 23:56

- |

Все было совершенно спокойно, кроме самого дня СД (26.05.2022).

До обеда все гуд, иногда заглядывал на котировки и занимался своими делами. Потом резко пошли уведомления по цене, думал пошли новые, которые поставил от 300+, а там сработали старые когда подбирал по 250+.

В этот момент канеш стало очково, первая мысль была инсайдеры, но это прям сильно палевно для такой компании. В итоге стал ждать новостей, но кроме слуха про РБК (ну совсем дешево) и сброса бумаг пульсятами на панике ничего не увидел серьезного.

Минус было трудно сосредоточиться на работе, но после того как СД объявил дивы выдохнул. Канеш вот эти несколько часов сильно потрепали, благо запас по марже был достаточный и поймал себя на мысли, что буквально хотел еще больше увеличить плечо.

Всем кто дождался респект за стальные яйца.

Портфель на текущий момент

- 18 мая 2022, 00:18

- |

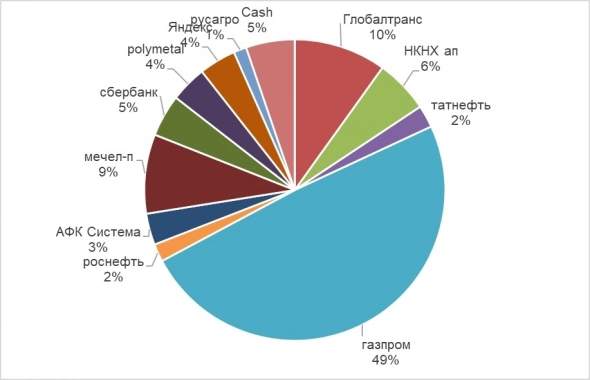

Текущий состав портфеля:

-Полиметал, Яндекс, Русагро зависли на неопределенный срок, дергаться не буду;

-Мечел-п жду минимальный дивиденд (ориентир 20р);

-Роснефть тоже в ожидании дивиденда;

-Татнефть директора решат 23 мая;

-Нкнх-п директора решат 19 мая;

-ГЛТР на волне конъюнктуры рынка, продавать нет желания в течение года-двух точно;

-Сбер скорее всего зафиксирую убыток и переложу в Газпром;

-король этого сезона и моего портфеля (ранее не сильно любил его), очень высокие ставки, позиция с учетом плеча;

-Система долгая история, возможно после дивов докуплю еще

Газпром высокий риск, но знаю достаточно людей, которые голосуют своим капиталом за это, поучаствую тоже

теги блога EmperVest

- dogecoin

- ebitda

- EMC

- esg

- ETF

- Freedom Holding

- Globaltrans

- IPO

- P/B

- P/E

- Robinhood

- wallstreetbets

- акции

- анализ

- аналитики

- АФК Система

- банк

- Банк Санкт-Петербург

- бпиф

- БСП

- БСП ао

- ВТБ

- Газпром

- ГК Элемент

- диверсификация

- дивиденды

- Дисконтирование

- Европлан

- золото

- ЗПИФ

- идеи

- инвестии

- инвестиции

- индекс

- итоги

- итоги 2024

- итоги года

- итоги месяца

- казаньоргсинтез

- Книги

- криптовалюта

- ЛСР

- ЛСР Группа

- м.видео

- Минфин

- мобильный пост

- Монополия

- мрск

- мсфо

- мысли в слух

- недвижимость

- НКНХ ап

- облигации

- облигация

- ОГК-2

- отчетность

- отчеты

- оценка

- Пермэнергосбыт

- портфель

- портфель инвестора

- прибыль

- прогноз

- прогноз по акциям

- размышления

- результат года

- рсбу

- русал

- Самолет

- сбер

- структурные продукты

- Сургутнефтегаз

- Таттелеком

- ТГК-1

- ТГК-14

- Тинькофф Инвестиции

- ТМК

- трейдинг

- фикс лонга

- философия

- финансы

- Цели

- циан

- ЮМГ