SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dantist_art

Причины падения фондового рынка. Давайте попробуем разобраться.

- 20 августа 2024, 10:23

- |

Наш рынок находится под давлением многих факторов.

Показывая худшую динамику за последние 20 лет.

Возникает совершенно здравый вопрос, что с нашим фондовым рынком не так. Почему такое существенное снижение за такой короткий промежуток времени.

Начиная с 15 мая наш фондовый рынок любимой Российской Федерации 🇷🇺обвалился на 22%.

И если исключить кризисные периоды, это худшая динамика за последние 20 лет

Давайте посмотрим на предыдущие периоды снижений и обвалов рынка, ведь на верняка были периоды гораздо хуже.

1️⃣ 24.02.2022 — период начала СВО. На момент начала было введено беспрецедентное количество санкций и ограничений. К тому времени нерезиденты «организованными» группами покидали наш фондовый рынок, даже можно сказать уносили ноги. В следствие чего наш рынок обвалился на 48%.

Но ведь восстановились. И неплохо так, дошли до 3500 пунктов.

2️⃣18.03.2020 года — COVID. Так называемый коронавирус.

Беспрецедентное нарушение цепочек поставок. Города и страны закрыты. На ожиданиях коллапса экономики наш фондовый рынок обвалился на 28,5%. Но и в этих условиях наиболее пронырливые бизнесмены делали иксы на масках и растворах для обработки рук, вакцинах и препаратах для лечения. Но ведь что в итоге, сняли ограничения и всё изменилось.

( Читать дальше )

Показывая худшую динамику за последние 20 лет.

Возникает совершенно здравый вопрос, что с нашим фондовым рынком не так. Почему такое существенное снижение за такой короткий промежуток времени.

Начиная с 15 мая наш фондовый рынок любимой Российской Федерации 🇷🇺обвалился на 22%.

И если исключить кризисные периоды, это худшая динамика за последние 20 лет

Давайте посмотрим на предыдущие периоды снижений и обвалов рынка, ведь на верняка были периоды гораздо хуже.

1️⃣ 24.02.2022 — период начала СВО. На момент начала было введено беспрецедентное количество санкций и ограничений. К тому времени нерезиденты «организованными» группами покидали наш фондовый рынок, даже можно сказать уносили ноги. В следствие чего наш рынок обвалился на 48%.

Но ведь восстановились. И неплохо так, дошли до 3500 пунктов.

2️⃣18.03.2020 года — COVID. Так называемый коронавирус.

Беспрецедентное нарушение цепочек поставок. Города и страны закрыты. На ожиданиях коллапса экономики наш фондовый рынок обвалился на 28,5%. Но и в этих условиях наиболее пронырливые бизнесмены делали иксы на масках и растворах для обработки рук, вакцинах и препаратах для лечения. Но ведь что в итоге, сняли ограничения и всё изменилось.

( Читать дальше )

- комментировать

- Комментарии ( 8 )

Паник сэйл. Про СуДжу ни слова.

- 19 августа 2024, 15:06

- |

Здравствуйте уважаемые коллеги, инвесторы и друзья!

24 неделя инвестирования в этом году положила своё начало для очередного снижения индекса ММВБ.

Акции находятся под давлением, котировки нефти продолжили снижение.

Переговоры в Катаре идут не шатко не валко. Пока договорённости нет. Геополитическая обстановка остаётся сложной.

Но США кровь из носа 🩸 нужна дешёвая нефть на кануне выборов. Чем в принципе они и занимаются. На мой взгляд после выборов цены на нефть пойдут вверх. Ожидаемо в декабре.

Укрепление рубля по всей видимости не предвидится, Правительству выгодно будет немного ослабить рубль. Что краткосрочно скажется на индексе ММВБ, ожидаю к новому году индекс на уровне 3000-3100 пунктов.

Так скажем под ёлочку 🌲 подарок. Как будет на самом деле будем поглядеть.

А тем временем вышли данные Росстата по инфляции за июль.

✔️потребинфляция-1,14%

✔️прирост цен-16,1%

✔️инфляция за 3 мес-12%

Данные по инфляции спровоцировали резкое снижение индекса ММВБ. В моменте опускались 2790 пунктов. Распродажу спровоцировали инвесторы, которые убеждены, что высокие ставки с нами на долго.

( Читать дальше )

24 неделя инвестирования в этом году положила своё начало для очередного снижения индекса ММВБ.

Акции находятся под давлением, котировки нефти продолжили снижение.

Переговоры в Катаре идут не шатко не валко. Пока договорённости нет. Геополитическая обстановка остаётся сложной.

Но США кровь из носа 🩸 нужна дешёвая нефть на кануне выборов. Чем в принципе они и занимаются. На мой взгляд после выборов цены на нефть пойдут вверх. Ожидаемо в декабре.

Укрепление рубля по всей видимости не предвидится, Правительству выгодно будет немного ослабить рубль. Что краткосрочно скажется на индексе ММВБ, ожидаю к новому году индекс на уровне 3000-3100 пунктов.

Так скажем под ёлочку 🌲 подарок. Как будет на самом деле будем поглядеть.

А тем временем вышли данные Росстата по инфляции за июль.

✔️потребинфляция-1,14%

✔️прирост цен-16,1%

✔️инфляция за 3 мес-12%

Данные по инфляции спровоцировали резкое снижение индекса ММВБ. В моменте опускались 2790 пунктов. Распродажу спровоцировали инвесторы, которые убеждены, что высокие ставки с нами на долго.

( Читать дальше )

Воскресный инвесдайджест. Состояние портфеля. Что купить. Кому продать. Инфляция и её последствия. Путь в бездну или всё таки РАЗВОРОТ.

- 18 августа 2024, 10:55

- |

Здравствуйте уважаемые коллеги, инвесторы и друзья!

Ну вот и подошла к завершению очередная 33 неделя инвестирования в этом году.

Разыгралась коррекция на фондовом рынке нашей любимой Российской Федерации 🇷🇺.

Индекс ММВБ подошёл к знаковому значению 2800 пункта. Судя по всему уже завтра рынок покорит и этот рубеж.

Цены становятся интересными, особенно у нефтяников. Нефть торгуется ниже 80 $.

Так Роснефть уже 489,7 руб.

Лукойл 6239,5 руб. Думаю по 6 тыс можно попробовать немного подбирать. Многие каналы уже хоронят Лукойл. А ведь у компании хорошая подушка безопасности, которая к тому-же приносит неплохой доход в условиях повышенной ключевой ставки.

Татнефть по 600 руб довольно привлекательная.

У меня есть план и я его придерживаюсь. Есть хорошая цитата по этому поводу: «Выработка планов — напрасная трата времени, если это не поручено тем, кто будет их исполнять».

Если посмотреть на индекс RGBI, мы подошли к минимумам последних десятилетий.

Это довольно значимый показатель, от которого мы должны оттолкнуться вверх. Благодаря чему, это уже другой вопрос. Ответ будет в отчёте Росстата по недельной инфляции.

( Читать дальше )

Ну вот и подошла к завершению очередная 33 неделя инвестирования в этом году.

Разыгралась коррекция на фондовом рынке нашей любимой Российской Федерации 🇷🇺.

Индекс ММВБ подошёл к знаковому значению 2800 пункта. Судя по всему уже завтра рынок покорит и этот рубеж.

Цены становятся интересными, особенно у нефтяников. Нефть торгуется ниже 80 $.

Так Роснефть уже 489,7 руб.

Лукойл 6239,5 руб. Думаю по 6 тыс можно попробовать немного подбирать. Многие каналы уже хоронят Лукойл. А ведь у компании хорошая подушка безопасности, которая к тому-же приносит неплохой доход в условиях повышенной ключевой ставки.

Татнефть по 600 руб довольно привлекательная.

У меня есть план и я его придерживаюсь. Есть хорошая цитата по этому поводу: «Выработка планов — напрасная трата времени, если это не поручено тем, кто будет их исполнять».

Если посмотреть на индекс RGBI, мы подошли к минимумам последних десятилетий.

Это довольно значимый показатель, от которого мы должны оттолкнуться вверх. Благодаря чему, это уже другой вопрос. Ответ будет в отчёте Росстата по недельной инфляции.

( Читать дальше )

Врываемся в период высоких ставок. Надолго ли? Один дивидендный сезон сменяет следующий. Что впереди?

- 17 августа 2024, 13:27

- |

Здравствуйте уважаемые коллеги, инвесторы и друзья!

Ну вот и подошла к завершению очередная 33 неделя инвестирования в этом году.

Что она нам принесла?

В в виду напряжённой геополитической обстановки во всём мире, рассчитывать на позитивные изменения на фондовом рынке не приходится.

Состоявшийся переговоры в Катаре ни к чему не привели. Воинственная страна, родина трёх религий, с выходом к четырём морям, опекаемая гегемоном пытается развязать конфликт, который вполне может выйти за пределы региона.

На ожиданиях позитивных решений на переговорах, нефть опустилась ниже 80 $. Но прорыва не случилось. Можно из этого сделать вывод, на следующей неделе в нефти должен произойти разворот.

В тоже время на нашем фондовом рынке произошло снижение индекса ММВБ вплоть до 2800 пунктов. С середины мая пройден путь в 700 пунктов. Это довольно существенное снижение.

Появились довольно интересные цены. Так акции компании Лукойл торгуются на уровне 6239 руб.

Такая цена была в 2019 году.

Осталось совсем чуть-чуть до моей целевой цены в 6000 руб.

( Читать дальше )

Ну вот и подошла к завершению очередная 33 неделя инвестирования в этом году.

Что она нам принесла?

В в виду напряжённой геополитической обстановки во всём мире, рассчитывать на позитивные изменения на фондовом рынке не приходится.

Состоявшийся переговоры в Катаре ни к чему не привели. Воинственная страна, родина трёх религий, с выходом к четырём морям, опекаемая гегемоном пытается развязать конфликт, который вполне может выйти за пределы региона.

На ожиданиях позитивных решений на переговорах, нефть опустилась ниже 80 $. Но прорыва не случилось. Можно из этого сделать вывод, на следующей неделе в нефти должен произойти разворот.

В тоже время на нашем фондовом рынке произошло снижение индекса ММВБ вплоть до 2800 пунктов. С середины мая пройден путь в 700 пунктов. Это довольно существенное снижение.

Появились довольно интересные цены. Так акции компании Лукойл торгуются на уровне 6239 руб.

Такая цена была в 2019 году.

Осталось совсем чуть-чуть до моей целевой цены в 6000 руб.

( Читать дальше )

Стоит ли сейчас покупать акции ЛУКОЙЛА. Перспектива роста. Грядущие дивиденды.

- 16 августа 2024, 14:12

- |

Так сложилось, что акции Лукойла занимают вторую строчку в моём портфеле.

Первую по прежнему занимает Сбербанк.

Практически 1/4 в денежном выражении занимает Лукойл.

В ближайшее время есть вероятность выйти на первую строчку. В планах до конца 2024 года увеличить количество акций до 1000 штук. Как будет на самом деле покажет время.

Давайте разберёмся, стоит ли покупать акции Лукойла прямо сейчас или всё таки подождать следующего заседания Центрального Банка.

Историческая справка по котировкам акций Лукойла.

1 октября 1997 года акции Лукойла торговались по 129 рублей. С тех пор акции пробивали отметку в 8 тыс рублей. Компания является одной из немногих, кому удалось переписать исторические максимумы. В период начала СВО в феврале 2022 года цена акций опускалась до 4 тысяч рублей.

С 1 июня 2022 по 1 апреля 2024 года акции Лукойла прибавили более 100%.

( Читать дальше )

Первую по прежнему занимает Сбербанк.

Практически 1/4 в денежном выражении занимает Лукойл.

В ближайшее время есть вероятность выйти на первую строчку. В планах до конца 2024 года увеличить количество акций до 1000 штук. Как будет на самом деле покажет время.

Давайте разберёмся, стоит ли покупать акции Лукойла прямо сейчас или всё таки подождать следующего заседания Центрального Банка.

Историческая справка по котировкам акций Лукойла.

1 октября 1997 года акции Лукойла торговались по 129 рублей. С тех пор акции пробивали отметку в 8 тыс рублей. Компания является одной из немногих, кому удалось переписать исторические максимумы. В период начала СВО в феврале 2022 года цена акций опускалась до 4 тысяч рублей.

С 1 июня 2022 по 1 апреля 2024 года акции Лукойла прибавили более 100%.

( Читать дальше )

Давно такого не было и вот опять. Остановка торгов на ММВБ. Эти и другие новости сегодня.

- 14 августа 2024, 19:05

- |

Здравствуйте уважаемые коллеги, инвесторы и друзья!

Казалось снижение неизбежно, расти у нас не на чем. Но с открытия фондовый рынок нашей любимой Российской Федерации 🇷🇺 уверенно идёт вверх. В моменте пробивали отметку в 2900 пунктов.

Одной из первых на нашем рынке компания Транснефть закрыла дивидендный гэп. Перед гэпом акции закрылись на уровне 1437 за бумагу.

Ещё вчера писал о последующем восстановлении рынка акций на фоне ослабления рубля. В этой ситуации рост котировок возможен у экспортно ориентированных компаний.

Дальнейший рост может быть обеспечен только за счёт стабилизации цен на нефть, а также при условии ослабления рубля.

Давление на фондовый рынок оказывает геополитическая неопределённость.

Большая доля инвесторов, а также фонды и банки продолжают наращивать позиции в безрисковых активах и инструментах.

🗿 В правительстве, в Центральном Банке, а также и Министерстве Финансов задумались о создании Криптобиржи, а также собственных криптовалют.

Уже этой осенью обещают прийти к единому мнению и подготовить законодательное решение.

( Читать дальше )

Казалось снижение неизбежно, расти у нас не на чем. Но с открытия фондовый рынок нашей любимой Российской Федерации 🇷🇺 уверенно идёт вверх. В моменте пробивали отметку в 2900 пунктов.

Одной из первых на нашем рынке компания Транснефть закрыла дивидендный гэп. Перед гэпом акции закрылись на уровне 1437 за бумагу.

Ещё вчера писал о последующем восстановлении рынка акций на фоне ослабления рубля. В этой ситуации рост котировок возможен у экспортно ориентированных компаний.

Дальнейший рост может быть обеспечен только за счёт стабилизации цен на нефть, а также при условии ослабления рубля.

Давление на фондовый рынок оказывает геополитическая неопределённость.

Большая доля инвесторов, а также фонды и банки продолжают наращивать позиции в безрисковых активах и инструментах.

🗿 В правительстве, в Центральном Банке, а также и Министерстве Финансов задумались о создании Криптобиржи, а также собственных криптовалют.

Уже этой осенью обещают прийти к единому мнению и подготовить законодательное решение.

( Читать дальше )

Рост фондового рынка может быть обманчивым. В сентябре следующее заседание по ключевой ставке. Что ожидать от рынка?

- 13 августа 2024, 18:00

- |

Здравствуйте уважаемые коллеги, инвесторы и друзья!

На дешевеющем рубле акции фондового рынка нашей любимой Российской Федерации 🇷🇺 предприняли рост. Но этот позитив не достаточно силён, чтобы пробить 2900 пунктов.

На данном этапе драйверов для роста нет. Хотя можно отменить некоторые положительные моменты.

На фоне повышения налогов, многие участники фондового рынка постараются снизить налоговую базу, за счёт выплаты приличных дивидендов.

Вчера первый пошёл.

Ашинский завод объявил рекордные дивиденды из нераспределенной прибыли прошлых лет.

77 рублей на акцию стоимостью на данный момент 124 рубля.

Хотя до объявления дивидендов стоимость и так не плохо разогнали, за месяц взлетели на 69%. Что ж, можно поздравить инвесторов, что праздник наконец пришёл и на их «улицу».

Приходят противоречивые слухи от разных брокеров о разблокировке и продаже акций в ходе исполнения Указа президента.

В моём случае в кит финанс поступили средства от реализации фонда Finex. Но сумма всего 1% от стоимости заявки на продажу или 1300 рублей.

( Читать дальше )

На дешевеющем рубле акции фондового рынка нашей любимой Российской Федерации 🇷🇺 предприняли рост. Но этот позитив не достаточно силён, чтобы пробить 2900 пунктов.

На данном этапе драйверов для роста нет. Хотя можно отменить некоторые положительные моменты.

На фоне повышения налогов, многие участники фондового рынка постараются снизить налоговую базу, за счёт выплаты приличных дивидендов.

Вчера первый пошёл.

Ашинский завод объявил рекордные дивиденды из нераспределенной прибыли прошлых лет.

77 рублей на акцию стоимостью на данный момент 124 рубля.

Хотя до объявления дивидендов стоимость и так не плохо разогнали, за месяц взлетели на 69%. Что ж, можно поздравить инвесторов, что праздник наконец пришёл и на их «улицу».

Приходят противоречивые слухи от разных брокеров о разблокировке и продаже акций в ходе исполнения Указа президента.

В моём случае в кит финанс поступили средства от реализации фонда Finex. Но сумма всего 1% от стоимости заявки на продажу или 1300 рублей.

( Читать дальше )

А ведь в наших облигациях может произойти такой же "Бекфист".

- 12 августа 2024, 09:07

- |

Сценарий, когда банкам пришлось продавать удерживаемые до погашения бумаги, реализовался весной прошлого года в США. Эта ситуация стала следствием быстрого повышения ставки ФРС, которая за 2022 г. выросла с 0,25 до 4,75%, а из-за роста ставок в экономике обвалились в цене удерживаемые до погашения облигации. В тот кризис обанкротились сразу три банка – Silvergare, Signature Bank и Silicon Valley Bank.

Кто пересиживает в долговых бумагах необходимо быть на чеку, готовым к неожиданным поворотам!

Рекомендую подписаться на мой телеграм канал t.me/dividendsunduchok

Всем мира и добра!

💤

Кто пересиживает в долговых бумагах необходимо быть на чеку, готовым к неожиданным поворотам!

Рекомендую подписаться на мой телеграм канал t.me/dividendsunduchok

Всем мира и добра!

💤

Новая веха в моём портфеле. Применение иных финансовых инструментов. На пути в этот заманчивый крипто мир!

- 11 августа 2024, 13:40

- |

Здравствуйте уважаемые коллеги, инвесторы и друзья!

Идей для инвестирования становится больше.

Одной из таких идей являются всевозможные криптовалюты.

Для нашей любимой Российской Федерации 🇷🇺 всевозможные санкции и ограничения сужают круг возможных вариантов.

Но всё же есть вполне безопасные варианты для инвестирования именно в криптовалюты.

Об одном из таких вариантов хотелось рассказать сегодня.

И чтобы это не было голословно, я принял решение пройти этот путь самостоятельно.

Возможно необходимо было заняться этим вопросом раньше, но на мой взгляд инвестировать никогда не поздно.

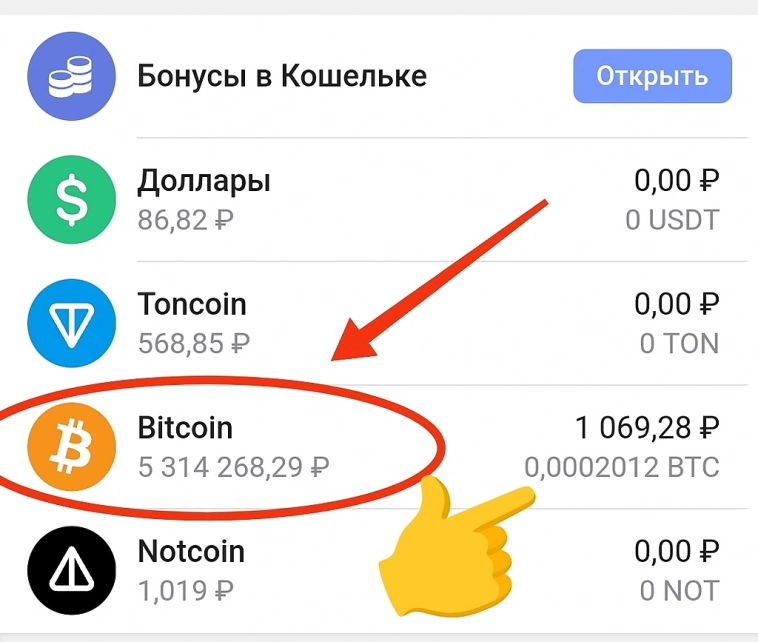

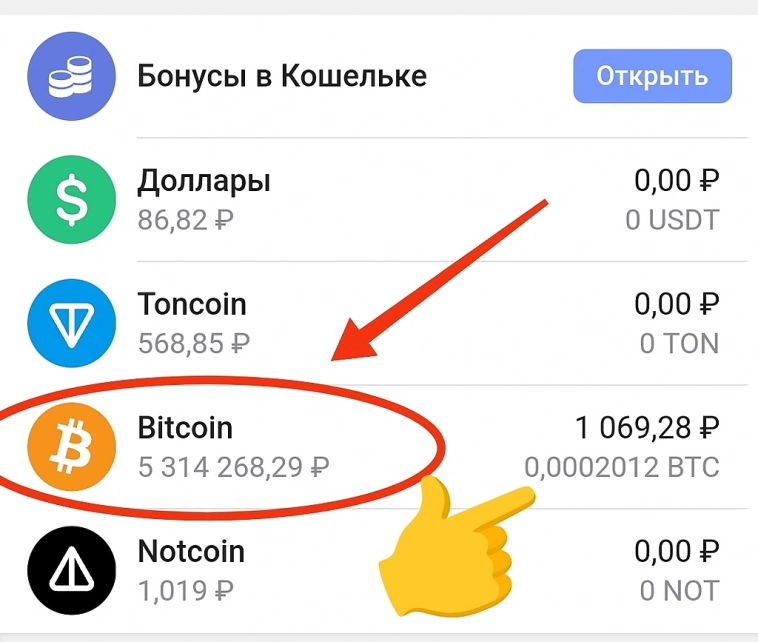

Открыв Телеграм я как то не обращал внимания на появившуюся иконку «Кошелёк».

А она есть!

Провалившись на иконку кошелёк у нас открывается возможность приобрести всего несколько криптовалют.

1️⃣Toncoin

2️⃣Bitcoin

3️⃣Notcoin

4️⃣Dollar

Как вы понимаете, прежде чем купить криптовалюту, необходимо положить на свой счёт доллары США.

И телеграм предоставляет такую возможность.

На первом этапе необходимо себя верифицировать, предоставить копию водительского удостоверения или паспорта гражданина РФ.

( Читать дальше )

Идей для инвестирования становится больше.

Одной из таких идей являются всевозможные криптовалюты.

Для нашей любимой Российской Федерации 🇷🇺 всевозможные санкции и ограничения сужают круг возможных вариантов.

Но всё же есть вполне безопасные варианты для инвестирования именно в криптовалюты.

Об одном из таких вариантов хотелось рассказать сегодня.

И чтобы это не было голословно, я принял решение пройти этот путь самостоятельно.

Возможно необходимо было заняться этим вопросом раньше, но на мой взгляд инвестировать никогда не поздно.

Открыв Телеграм я как то не обращал внимания на появившуюся иконку «Кошелёк».

А она есть!

Провалившись на иконку кошелёк у нас открывается возможность приобрести всего несколько криптовалют.

1️⃣Toncoin

2️⃣Bitcoin

3️⃣Notcoin

4️⃣Dollar

Как вы понимаете, прежде чем купить криптовалюту, необходимо положить на свой счёт доллары США.

И телеграм предоставляет такую возможность.

На первом этапе необходимо себя верифицировать, предоставить копию водительского удостоверения или паспорта гражданина РФ.

( Читать дальше )

Фиксация прибыли, дополнительные счета, обзор рынка и многое другое....

- 10 августа 2024, 09:23

- |

Здравствуйте уважаемые коллеги, инвесторы и друзья!

Идёт очень много споров по поводу дополнительных счетов, мол зачем они нужны, какой смысл, раскидывать акции и тд.

Сейчас разберёмся на моём примере.

С начала 2024 года все дивиденды и пополнения в моём случае поступали на отдельный «специальный счёт».

Благодаря этому счёту можно было контролировать рост и сложный процент.

Спустя шесть месяцев счёт неплохо прибавил. Покупал на этот счёт несколько акций компаний:

1️⃣Лукойл

2️⃣Татнефть

3️⃣Транснефть

4️⃣Белуга

5️⃣Роснефть

Были ещё компании, но их доля была незначительная.

Когда пришло время повышения ключевой ставки и всё уже указывало на это, принял решение зафиксировать прибыль.

На тот момент портфель составлял около 6 млн рублей.

Индекс Мосбиржи с начала года потерял -8,11%.

Так вот мой портфель благодаря фиксации прибыли только на этом счёте просел гораздо меньше, нежели если бы я продолжил покупки.

Сейчас средние по этим активам были бы в минусе. И пришлось усреднять.

В тоже время была необходимость получить прибыль, принял решение войти в акции Сбербанка. О чём собственно не жалею, получив 450 тысяч дивидендов. Которые в свою очередь пошли в облигации и генерируют сложный процент с уже полученных дивидендов.

( Читать дальше )

Идёт очень много споров по поводу дополнительных счетов, мол зачем они нужны, какой смысл, раскидывать акции и тд.

Сейчас разберёмся на моём примере.

С начала 2024 года все дивиденды и пополнения в моём случае поступали на отдельный «специальный счёт».

Благодаря этому счёту можно было контролировать рост и сложный процент.

Спустя шесть месяцев счёт неплохо прибавил. Покупал на этот счёт несколько акций компаний:

1️⃣Лукойл

2️⃣Татнефть

3️⃣Транснефть

4️⃣Белуга

5️⃣Роснефть

Были ещё компании, но их доля была незначительная.

Когда пришло время повышения ключевой ставки и всё уже указывало на это, принял решение зафиксировать прибыль.

На тот момент портфель составлял около 6 млн рублей.

Индекс Мосбиржи с начала года потерял -8,11%.

Так вот мой портфель благодаря фиксации прибыли только на этом счёте просел гораздо меньше, нежели если бы я продолжил покупки.

Сейчас средние по этим активам были бы в минусе. И пришлось усреднять.

В тоже время была необходимость получить прибыль, принял решение войти в акции Сбербанка. О чём собственно не жалею, получив 450 тысяч дивидендов. Которые в свою очередь пошли в облигации и генерируют сложный процент с уже полученных дивидендов.

( Читать дальше )

теги блога dantist_art

- RGBI

- ВДО

- итоги дня

- Сбер

- СВО

- статистика

- Украина

- bitcoin

- buyback

- eurrub

- Fordewind

- IMOEX

- IPO

- IPO 2024

- IRDIV

- nasdaq

- S&P500

- азбука вкуса

- акции

- аналитика

- аэрофлот

- банки

- белуга групп

- БРИКС

- ВИМ Ликвидность

- Владимир Путин

- выборы президента США 2024

- Газпром

- день пограничника

- депозиты

- дивидендное ралли

- дивидендный портфель

- дивиденды

- доллар рубль

- Дональд Трамп

- доходности облигаций

- золото

- иис

- инвестирование

- инвестиции

- инвестиционная идея

- Индекс МБ

- инфляция

- инфляция в России

- итоги

- Итоги года

- итоги месяца

- Итоги недели

- Ключевая ставка ЦБ РФ

- кризис 2008

- криптовалюта

- Лукойл

- Мать и Дитя

- ММВБ профит

- ммк

- мобильный пост

- Московская Биржа

- МТС-Банк

- налоговая реформа

- налогообложение на рынке ценных бумаг

- НДФЛ

- Нефть

- нлмк

- Новатэк

- новости

- обзор рынка

- облигации

- отчеты МСФО

- ОФЗ

- пассивное инвестирование

- пассивный доход

- пассивный доход с брокерского счета

- повышение НДФЛ

- портфель инвестора

- прогноз 2024

- прогноз по акциям

- прогрессивная шкала налогообложения

- роснефть

- Россети Ленэнерго

- ростелеком

- санкции

- санкции США

- сбербанк

- Северсталь

- сложный процент

- совкомфлот

- сургутнефтегаз

- США

- татнефть

- тмк

- торговые сигналы

- транснефть

- трейдинг

- флоатеры

- Фордевинд

- форекс

- фьючерс mix

- ЦБ РФ

- экономика России

- Эльвира Набиуллина