Amigotrader

Простые правила успешного трейдинга

- 19 октября 2017, 12:40

- |

Написал под впечатлением вчерашнего поста о недостатке времени на трейдинг при активной торговле.

Может показаться странным, но с моей торговлей обратная ситуация. Сейчас ежедневная работа настолько упростилась, что даже как-то неудобно. Неудобно перед рынком. Вроде бы полностью нужно окунуться в атмосферу, коли активно торгуешь. Быть в теме: следить за новостями, строить какие-то прогнозы, искать информацию… Но вроде и не нужно этого. Почему?

Подобное произошло, поскольку удалось сформулировать перечень правил, следуя которым, во-первых, фокусируешься на том, что действительно важно для твоего подхода. А во-вторых, игнорируешь большое количество неважного. Отрезаешь массу сжигателей времени, которые только «сбивают прицел». Попробую перечислить эти правила.

- Полностью игнорирую новостной фон. Исхожу из того, что все в цене. А первым новость все равно не узнаешь.

- Не знаю, куда пойдет рынок. И не пытаюсь предсказать. Давно-давно пытался –только сбивало. Мешало отрабатывать сигналы и своевременно проводить ребалансировку.

- Не торговать интрадей. Не подходит к моему психотипу. Отвлекаюсь много. Как итог, все свелось к 250-350 сделкам в год. Хотя, когда пробовал включить в кое-что из интрадея портфель (5-6 лет назад), доходило до 600.

- Работаю с малым числом инструментов. Не распыляю внимание и средства. Идея – если будет тренд на рынке, достаточно и такого количества инструментов для того, чтобы его поймать. Критерий – ликвидность, так как объем средств в работе достаточно большой. В итоге торгую 6 акций и 4 фьюча. И все.

- Готов к редким заработкам. Остальное время сижу в просадке. Непопулярная концепция. Может из-за этого весьма доходная.

- Отключить эмоции, отрабатывая сигналы. Что может повлиять на трейд: размер позиции, глубина и длительность просадки, бумажная (не зафиксированная) прибыль, желание отыграться после неудачи и т.п. Все описано и регламентировано. А поэтому неэмоционально.

- Не гнаться за модой. Может биткоин? Или дивидендные истории? Или Si два года назад? А может просто купить и держать акции или доллар? Нет. Буду торговать свой набор инструментов. Как делаю уже много лет.

- Стоп-лимиты освобождают день. Выставляешь утром по заранее заготовленному плану входы и стопы. И день свободен. После 18 делаешь сделки по рынку, если есть сигналы. Как результат, час-полтора работы. И все… Вроде нужно бы немного автоматизировать, да стресса нет.

( Читать дальше )

Четвертый квартал

- 02 октября 2017, 11:47

- |

История 1

Начало октября 2014. После весьма доходной весны лето распилило. Не сильно, но неприятно. На душе нервозность. Хочется год закрыть красиво. Тем не менее следуешь сигналам, которые в несколько месяцев до октября приносили одни убытки. Вознаграждение пришло в ноябре-декабре на валюте. Обвал рынка акций в декабре добавил до сверхприбылей. Как итог – феерический год.

История 2

Начало октября 2016. Измотан десятимесячной «борьбой с нулем». Минимальная прибыль (около 10%), в любой момент рискует обернуться убытком. На душе нервозно. Как же не хочется в минус закрывать. Последний раз годовой минус был в 2012. Так давно, что успело стать неправдой, чувство боли затерялось на задворках памяти. Но, как ярый сторонник системного подхода, следуешь сигналам. И получаешь вознаграждение. Трампоралли вынесло эквити на новые хаи, превратив год из посредственного в весьма доходный.

История 3

( Читать дальше )

Первый раз… в первый класс

- 22 сентября 2017, 10:56

- |

Первый раз зарегился на ЛЧИ. Более 10 лет мимо меня проходило событие. Сейчас решил попробовать что-то новое. В общем, так: ник – Amigotrader; стартовую обозначил как 5 111 111 (срочная секция счета из профиля).

Почему только срочная? Набирать побольше плечей без увеличения риска на основном счету. Торговать буду только SR, GZ и Si. Занизил ожидания. Поэтому цель участия – любой результат в плюс. Причина в том, что 3 месяца – слишком малый срок для моих стратегий. Однако, как показывает практика, четвертый квартал может принести приятные неожиданности для торгующих тренд и волатильность.

Первый раз за этот год обновил максимумы эквити, установленные в середине декабря 2016 года. Ударные июль и август компенсировали распил первого полугодия. По году – в минимальном плюсе. Спасибо Сберам!!!

Год крайне непростой. Однако с задачей минимум – свести в ноль – пока справляюсь. Большего от подобного болота ожидать не приходится. Жду своего рынка…

( Читать дальше )

Итоги июля: лучший месяц с начала года

- 01 августа 2017, 10:57

- |

Месяц назад описывал весьма невыразительные результаты первого полугодия на счету из профиля. Из последних лет хуже начинал только 2013 год. Тогда выход из просадки был обеспечен ростом ГП в июле. Сейчас ситуация повторилась. На этот раз, однако, основную прибыль дали лонговые системы в Сберах.

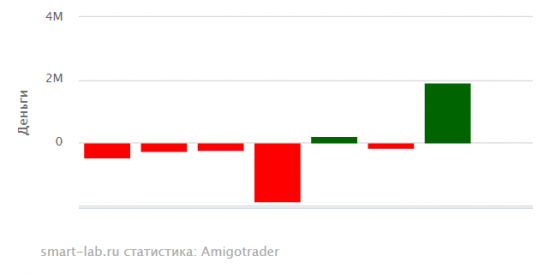

Результат июля +12,3% (1,9млн)

С начала года -4,3% (-0,8млн)

С максимума эквити (середина декабря 2016) -7,8%

Применяемый портфель систем настроен исключительно на тренд и волатильность. Поэтому сложившаяся ситуация (7месяцев в просадке) обычна для моей торговли. В типичный год (за исключением свехприбыльных 2009 и 2014) всю прибыль дают 2-3 месяца в году. Остальные – «борьба с нулем».

Поэтому с нетерпением жду традиционно волатильную осень.

Всем успехов!

Результат полугодия: топтание на месте

- 03 июля 2017, 08:36

- |

Результат за первые шесть месяцев -14,8%

Причины:

- Низкая волатильность

- Высокая доля лонговых систем в портфеле

Лонг минусит постоянно, постоянно съедая ту небольшую прибыль, которую дают шорты и валюта. В общем-то, логично. В растущих 2015 и 2016 эти лонговые системы дали хороший плюс. Сейчас пришла расплата. Потерпим.

Настроение в норме. Ожидания занижены. В принципе, готов к нулевому году. Запас прочности, созданный доходом последних лет, позволит выдержать и больший срок без прибыли.

Однако, все-таки надеюсь на осень. Во-первых, из-за традиционного увеличения волатильности и трендовости в 4квартале. Во-вторых, из-за новостного фона под грядущие события.

Всем успехов!

Трейдинг - концентрированная жизнь

- 22 июня 2017, 09:04

- |

Чем больше занимаюсь активным трейдингом, тем больше общего нахожу у этого занятия и у обычных жизненных ситуаций. В некотором смысле, активная торговля учит меня грамотней ориентироваться в ряде вопросов, не связанных с рынком. Итак…

1) Стоп-лоссы

В трейдинге ты ставишь стопы, чтобы избежать огромных убытков. Жесткие стопы позволяют пресечь на корню развитие неблагоприятного сценария.

В жизни похоже. Ты также принимаешь безвозвратные издержки. И не позволяешь неудачным проектам привести к непоправимым убыткам. Скорее, инвестируешь в количество проектов…

Смело прерываешь взаимоотношения, которые рискуют завести «не туда». Которые день за днем отравляют твою жизнь.

2) НЕТ общепринятым стереотипам

На рынке как? У каждой концепции есть своя секта. Стереотипы: ТА не работает, ФА не работает, Стопы придумал трус, Рынок – случайное блуждание, Вложения в доллар – самые безопасные… Да ради Бога. Только сначала проверим. Одно за другим. Только после проверки можно использовать. Ведь на кону мои деньги.

( Читать дальше )

Реновация. Размышления

- 08 июня 2017, 12:24

- |

Переселят – не переселят? Ущемят интересы жителей или не ущемят? Ответы, на мой взгляд, очевидны.

- Основными бенефициарами программы будут не жители, а застройщики. Так и замышлялось. Странно ожидать от государства таких щедрот, как замена устаревшего жилья. Тем более в кризисный период.

- Если рассматривать государство не как обезличенный механизм, а как конкретных людей, то пазл складывается. Мало кто будет сомневаться в способностях лоббистов от строительной отрасли. Продавить закон – без проблем. Кому-то из застройщиков эта мера позволит за счет госбюджета поправить пошатнувшееся положение. А кому-то – просто выжить. В очень сложное для отрасли время… Своеобразная форма госзакупок.

- Олигархи от строительства смогут наконец продать накопившиеся «складские запасы». Избегут банкротства. Осталось упаковать в красивую обертку. Приемлемую для большинства.

- Постепенно меняется формулировка. Вначале говорили, что будут строить взамен старого. Теперь закидывают пробные камни о наличии у государства готовых для переселения по реновации домов. Не исключено, что в дальнейшем будут заявления о необходимости пополнения резервов за счет уже построенного жилья через покупки у застройщиков.

- Среди моих немногочисленных знакомых – жителей таких домов — нет ни одного человека, который хотел бы остаться жить в пятиэтажке. Но, конечно же, слишком мала выборка, чтобы выводы делать о предпочтениях совокупности.

- Как итог: застройщики получат сбыт, их представители во власти – политические очки, люди – новые квадратные метры, а экономика – дольку в копилку экономического роста. Поэтому – почему бы и нет.

( Читать дальше )

Прибыль на счете: выводить или нет?

- 30 мая 2017, 13:32

- |

«Сложные проценты — это самая могущественная сила во вселенной!»

Альберт Эйнштейн

Многие недооценивают силу сложного процента. Одни ленятся посчитать выгоду в долгосроке. Другие, осознавая выгоду, выбирают комфорт снятия. Что-то вроде «Эту часть я уже не потеряю». Насколько же приятно быть в выигрыше.

Для первых арифметика следующая. Возьмем средний по меркам серьезного трейдинга период – 7 лет. А также средний чистый процент заработка – 30%. Снимая каждый год прибыль через 7 лет заработок на начальную сумму составит 210%. Каждый год по 30%. Класс!!!

В тоже время, капитализируя прибыль через 7 лет получим заработок в 527% от начальной. Да-да. 210% против 527%. Лишние три начальных капитала в довесок всего лишь за 7 лет.

С другой стороны, людям нравится быть правыми. Выводить с рынка деньги психологически комфортно. Мы ими больше не рискуем. Однако необходимо осознать, что заработок на рынке зачастую обратно пропорционален комфортности его получения. Выбираем комфорт своей правоты – и довольствуемся 210%. Пребываем в дискомфорте возможного проигрыша – и получаем рост счета более чем в 6 раз.

( Читать дальше )

Недвижимость. Как оценить износ?

- 22 мая 2017, 14:24

- |

Недвижимость как средство консервации капитала? Почему нет. Поразмышляем…

За последние 20 лет мы были свидетелями различных состояний рынка недвижимости. Завладевшая умами многих идея 2000-х «будет только расти» постепенно меняется на более рациональную.

Какие источники будут формировать мой доход в случае приобретения помещения и сдачи его в аренду? Для простоты рассмотрим некоммерческую.

Во-первых, удорожание недвижимости во времени. 25 лет – маловато для выводов по такому консервативному виду актива, как жилье. Возьмем США. За 20 столетие удорожание недвижимости происходило в среднем со скоростью инфляции. Поэтому и для России, на мой взгляд, разумно не рассчитывать в долгосроке на рост цен, превышающий инфляционную ставку (реальный доход=0).

Во-вторых, арендная плата. С учетом ремонта и обстановки, обозначим ее как 5% годовых.

Все ли мы учли в будущих доходах и расходах? Думаю, что нет. Как быть с амортизацией приобретенного актива? Стареет ли бетонная коробка, которую мы приобрели? Естественно. Вопрос в том, как нам учесть эту потерю стоимости во времени?

( Читать дальше )

теги блога Amigotrader

- Amigotrader

- акции

- алготрейдинг

- Александр Горчаков

- алкоголь

- амиготрейдер

- антихрупкость

- Ариэли

- армагедон

- бычий рынок

- валютный кризис

- воспоминания биржевого спекулянта

- встреча инвесторов

- встреча трейдеров

- встречи трейдеров

- выход из просадки

- газпром

- гоулман

- Демура

- денежный поток

- дивиденды

- дмитрий мартыненко

- доллар-рубль

- Елена Чиркова

- жизнь с рынка

- ИИС

- инвестиции

- инфобизнес

- истории успеха

- исторический максимум

- итоги

- итоги года

- итоги месяца

- итоги торговли

- канеман

- клуб инвесторов

- клуб трейдеров

- книги о трейдинге

- комон

- конфасмартлаба

- кризис

- курсы

- Левченко

- ЛЧИ

- ЛЧИ 2017

- Майкл Ковел

- ММВБ

- многозадачность

- обучение трейдингу

- озарения

- околорынок

- отдых трейдера

- планирование

- подушка безопасности

- просадка

- просадка счета

- просказывание

- против тренда

- психология

- психология трейдинга

- психология в торговле

- психология в трейдинге и не только

- психология инвестиций

- психология толпы

- психология торговли

- психология трейдинга

- работа и трейдинг

- результаты торговли

- реновация

- рецензия на книгу

- риски

- рост доллара

- рубль доллар

- сбербанк брокер

- Сергей Трофимов

- система

- системный трейдинг

- сложный процент

- сон трейдера

- стереотипы

- счастье

- Талеб

- торговая система

- Торговля по тренду

- торговля тренда

- торговые роботы

- трейдинг

- трейдинг для начинающих

- трейдинг для новичков

- трейдрум

- тренд

- Трендовая торговля

- фокус

- фокусировка внимания

- Хазин

- цели

- черный лебедь

- эмоции в трейдинге

- эмоции рынка

- эмоции толпы