Константин

МАГНИТ: ТРАНСФОРМАЦИЯ ON TRACK. РАЗБИРАЕМ ДЕТАЛИ.

- 04 августа 2019, 17:26

- |

МАГНИТ: ТРАНСФОРМАЦИЯ ON TRACK. РАЗБИРАЕМ ДЕТАЛИ.

Как верно отметил Ян Дюннинг, 2019 – это год трансформации. Компания переживает колоссальные изменения и впереди очень много работы. Та операционная среда, с которой сталкивается менеджмент, обусловленная негативными тенденциями в части реальных располагаемых доходов россиян, не может вызывать большой оптимизм.

Результаты второго квартала вызывают достаточно смешанные эмоции, провал по чистой прибыли был вполне ожидаемым. Ключевой показатель – сопоставимые продажи увеличились за счет среднего чека. Данная тенденция отмечается третий квартал подряд. Рост среднего чека – полностью заслуга менеджмента, которые работают над ценностным предложением для покупателя (CVP). Трафик падает, но отмечается тренд на улучшение. С течением процессов по внешнему редизайну и дальнейшему улучшению CVP, трафик перестанет падать и перейдет к росту. Вернуть клиента в магазины, увеличив трафик – ключевая задача для менеджеров на текущий момент. Рост продаж ускорился до более чем 11 % (мои ожидания – 10 %).

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

СБЕРБАНК: ОДИН ИЗ САМЫХ ЭФФЕКТИВНЫХ БАНКОВ В МИРЕ, ПРЕКРАСНЫЕ ДОЛГОСРОЧНЫЕ ПЕРСПЕКТИВЫ.

- 17 июня 2019, 11:10

- |

СБЕРБАНК: ОДИН ИЗ САМЫХ ЭФФЕКТИВНЫХ БАНКОВ В МИРЕ, ПРЕКРАСНЫЕ ДОЛГОСРОЧНЫЕ ПЕРСПЕКТИВЫ.

Здравствуйте, хотелось бы ещё раз рассмотреть Сбербанк с точки зрения перспектив операционного бизнеса и стоимости акций. Я очень активно писал о прекрасной возможности для входа в акции банка с конца лета 2018 года, а рассматриваемый диапазон для обыкновенных акций был 180-190. Я покупал акции Сбербанка еще зимой 2015 года, но объемы по определенным причинам были существенно ниже, чем те, на которые осуществлял крупные покупки с конца лета прошлого года. Средняя цена моих покупок составляет 184 рубля по обыкновенным акциям. По префам — 180 рублей, докупал в первом квартале, что увеличило среднюю цену. Акции Сбербанка – ключевая инвестиция в моем портфеле, его доля почти 20 % от общего размера портфеля. Ниже я изложу причины почему я делаю столь крупную ставку на данный актив и рассматриваю его акции, как локомотив собственного портфеля.

СБЕРБАНК – ОДИН ИЗ САМЫХ ЭФФЕКТИВНЫХ БАНКОВ В МИРЕ (И ЭТО НЕ ЭФФЕКТ НИЗКОЙ БАЗЫ)

( Читать дальше )

TAILORED BRANDS: ФИНАНСОВЫЕ РЕЗУЛЬТАТЫ ЗА 1-Й КВАРТАЛ СУЩЕСТВЕННО ПРЕВЗОШЛИ РЫНОЧНЫЕ И ВНУТРЕННИЕ ОЖИДАНИЯ МЕНЕДЖМЕНТА.

- 13 июня 2019, 15:07

- |

TAILORED BRANDS: ФИНАНСОВЫЕ РЕЗУЛЬТАТЫ ЗА 1-Й КВАРТАЛ СУЩЕСТВЕННО ПРЕВЗОШЛИ РЫНОЧНЫЕ И ВНУТРЕННИЕ ОЖИДАНИЯ МЕНЕДЖМЕНТА. СТАНОВИТСЯ ОЧЕВИДНО, ЧТО В АКЦИЯХ НАБЛЮДАЕТСЯ ИГРА НА ПОНИЖЕНИЕ (БЫЛО ПОДОБНОЕ В CELGENE — ЗАКОНЧИЛОСЬ ПОГЛОЩЕНИЕМ), НЕ ИСКЛЮЧАЮ ШОРТ СКВИЗ В БЛИЖАЙШЕЕ ВРЕМЯ. ПРОДОЛЖАЮ ДЕРЖАТЬ ПОЗИЦИЮ, НЕСМОТРЯ НА ТЕКУЩИЙ ВРЕМЕННЫЙ БУМАЖНЫЙ УБЫТОК. ОСТАНОВИТЬСЯ ТЕЧЬ В ПРОДАЖАХ — НЕЗАМЕДЛИТЕЛЬНО СЛУЧИТЬСЯ СИЛЬНЕЙШАЯ ПЕРЕОЦЕНКА. ПОДТВЕРЖДАЮ СВОЙ ТАРГЕТ: 20 $ ЗА АКЦИЮ.

Здравствуйте! Возьму за правило рассматривать квартальные отчетности всех компаний, которые держу в портфеле и о которых писал ранее. Позиция в Tailored Brands — единственная действительно токсичная сделка в моем портфеле. Токсичная с точки зрения изменения рыночной стоимости относительно цены покупки, но самое главное, что она не является токсичной, если мы будем рассматривать саму компанию в контексте финансовых результатов. Да, падают продажи во всех магазинах, да необходима модернизация и она успешно проводится (отчеты сигнализируют об этом, нужно лишь ждать). Всегда период неопределенности у компании привлекает внимание спекулянтов, которые успешно ставят на понижение. Огромный шорт флоат под 30 % лишнее тому подтверждение. На мой взгляд, вполне вероятен шорт-сквиз уже в ближайшее время, если группа спекулянтов решат прикрыть свой шорт, а пора бы уже это делать. Акции действительно стоят крайне дешево. Если мы отбросим стоящий за рыночной капитализацией долгосрочный долг, то увидим, что рыночная капитализация составляет меньшую величину, чем операционный денежный поток! Когда я открывал сделку, премия к денежному потоку была минимальной, сейчас же мы наблюдаем существенный дисконт. Допускаю ли я, что денежный поток сократится более, чем на 30-40 % в ближайшие 5 лет? Нет, он сократится на 10-15 %, но бренды компании продолжат генерировать стабильный cash flow.

( Читать дальше )

Саратовский НПЗ (прив.) еще один пост в преддверии див. отсечки. MUST HAVE в портфеле долгосрочного инвестора.

- 10 июня 2019, 08:28

- |

Саратовский НПЗ (прив.) еще один пост в преддверии див. отсечки. MUST HAVE в портфеле долгосрочного инвестора.

В начале февраля я рассматривал перспективы инвестиций в данную компанию. В самом начале поста я указал, что покупать желательно не дороже, чем по 11 300 рублей, ибо при данной цене можно обеспечить себе неплохой запас прочности, т.к дивидендная доходность «грязная» превысит 13 %. Плюс у предприятия высокорентабельные качественные активы, которые определенно недооцениваются рынком. Еще в конце 2014 года Роснефть планировала продать Саратовский НПЗ за 500 млн.$ ( ~ 30 млрд.Р). Мотив состоял в том, что предприятию требуется дорогостоящая модернизация, но покупатель найден не был, поэтому Роснефть запустила модернизацию самостоятельно.

В рамках стратегии «Роснефть 22» на НПЗ производится ряд мероприятий, которые направлены на выход светлых нефтепродуктов, повышение качества продукции и самое главное на увеличение глубины переработки.

( Читать дальше )

ЭКЗИСТЕНЦИАЛЬНЫЙ КРИЗИС (НЕ ПРОСТО ФИГУРА РЕЧИ, А САМАЯ НАСТОЯЩАЯ РЕАЛЬНОСТЬ) В ЕС ПОЛНОСТЬЮ ЭКСТРАПОЛИРОВАН НА ФИНАНСОВЫЕ РЫНКИ ЕВРОПЫ

- 05 июня 2019, 13:22

- |

ЭКЗИСТЕНЦИАЛЬНЫЙ КРИЗИС (НЕ ПРОСТО ФИГУРА РЕЧИ, А САМАЯ НАСТОЯЩАЯ РЕАЛЬНОСТЬ) В ЕС ПОЛНОСТЬЮ ЭКСТРАПОЛИРОВАН НА ФИНАНСОВЫЕ РЫНКИ ЕВРОПЫ: ПЕРСПЕКТИВЫ МНОГИХ ЕВРОПЕЙСКИХ БАНКОВ КРАЙНЕ ТУМАННЫЕ, НИЗКИЕ РЫНОЧНЫЕ ОЦЕНКИ БОЛЕЕ ЧЕМ ОБОСНОВАНЫ.

Здравствуйте! Очень часто на почту получаю вопросы, которые связаны с рядом европейских банков. Людей интересует причина «недооцененности» многих из них. Как я указал в заголовке, корни проблем в банковской системе – фундаментальные. Делать ставку на какой-либо отдельный банк очень сложно. Процесс выбора был бы более приятным, если будущее не казалось столько бесперспективным на абсолютно неопределенном временном промежутке. На мой взгляд, покупкой европейских банков сейчас занимаются только мазохисты. Необходимо провести максимально подробный анализ профитабельности и самое главное РИСК-ПРОФИЛЯ банка. Покупать индекс на европейские банки не вижу смысла (несмотря на исторические лои) и вообще я не очень позитивно отношусь к индексному инвестированию. На рынке я хочу покупать долю в бизнесе напрямую и покупать только то, что считаю нужным в необходимой пропорции. Из десятка банков потенциальный интерес может вызывать лишь Societe Generale. Сейчас банк оценивается в 0.32 собственного капитала и дает инвесторам относительно неплохую дивидендную доходность в евро > 9%. Если банк упадёт на 0.25 собственного капитала и доходность превысит 10 %, то вполне можно рассматривать вопрос о добавлении акций данного банка в портфель. Это в разы лучше, чем суборды любого банка, дающие примерно столько же, но при существенно большем риске. Плюс покупая качественный банк за 0.2 капитала с ROE> 5 %, вы вполне можете ожидать в теч.нескольких лет рыночную переоценку, если не будет проводиться доп.эмиссия и достаточность капитала не будет в «красной зоне», создавая риск SPO.

( Читать дальше )

МАГНИТ: ЧАСТЬ II

- 31 мая 2019, 16:48

- |

Многие инвесторы, выбирая объект для инвестиций в ритейл секторе, ошибочно противопоставляют одну компанию другой, наивно полагая, что ключевые федеральные сети испытывают действительно серьезную конкуренцию между собой.

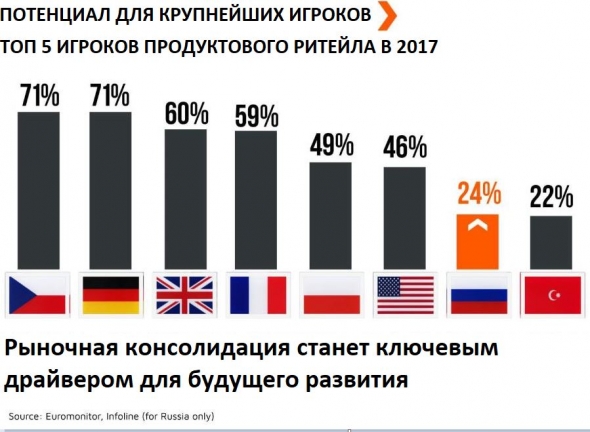

На мой взгляд, подобные рассуждения на сегодняшний день не имеют серьезных оснований, поэтому по «правильным» ценам нужно покупать и Магнит, и Х5. Все дело в том, что рынок в России крайне фрагментирован. Сетям принадлежит ~30 % этого рынка. Потенциал для дальнейшего роста и консолидации остается существенным, и ключевые сети в долгосрочной перспективе без большого ущерба для себя «разделят» ещё порядка 24 %. И X5, и Магнит, и Лента продолжат демонстрировать устойчивый рост выручки в ближайшие 5 лет минимум.

Все эти годы планомерно будет «отъедаться» доля других участников рынка, которые не обладают такими возможностями, как перечисленные мною компании для долгосрочного устойчивого роста выручки.

( Читать дальше )

МАГНИТ: СЕТЬ ЯВЛЯЕТСЯ ЗАЛОЖНИКОМ ОТКРОВЕННО УЖАСНОЙ МАКРО-СИТУАЦИИ ВНЕ МОСКВЫ И ПЕТЕРБУРГА.

- 27 мая 2019, 13:06

- |

Здравствуйте! Я всегда старался держаться подальше от акций Магнита. Предыдущий менеджмент обладал уникальной способностью: гениально «вешать лапшу на уши» акционерам. А операционные успехи обеспечивались в первую очередь относительно благоприятной конъюнктурой внутри страны. Акционеры наивно верили Галицкому. Консенсус был таков, что Магнит — это уникальная история роста. Акции должны были начать обвал еще в 2015 году, но Галицкий, используя свои уникальные возможности, удерживал веру инвесторов, и многие просто пренебрегали очевидными операционными фактами, которые сигнализировали избавляться от акций как можно быстрее и бежать с корабля. Компании роста в своей основе действительно имеют существенную премию к собственным показателям, но как только рост замедляется, то премия должна нивелироваться. В случае Магнита рост не просто замедлился, в конце 2015 года началось ускоренное падение в пропасть динамики роста выручки сопоставимых магазинов (рис.1). Еще один знаковый момент, который произошел в 2015 году, сигнализировавший о разрушении «стоимости», заключался в том, что WACC впервые превысил ROIC (рис.2).

( Читать дальше )

ВЛИЯНИЕ ТОРГОВОЙ ВОЙНЫ НА БИЗНЕС APPLE: КОМПАНИЯ ИСПЫТАЕТ ДВОЙНОЙ УДАР. ПОВЫШЕНИЕ ПОШЛИН МОЖЕТ КРАЙНЕ СЕРЬЕЗНО СКАЗАТЬСЯ НА МАРЖИНАЛЬНОСТИ ВАЛОВОЙ ПРИБЫЛИ.

- 25 мая 2019, 16:43

- |

Мне бы хотелось обстоятельно рассмотреть какие риски несет эскалация торговой войны между Китаем и США, и в цифрах проанализировать то, как это может отразиться на показателях бизнеса Apple, а это в свою очередь может повлечь и определенную переоценку участниками рынка стоимости акций. Сразу хочу отметить, что долгосрочно, на мой взгляд, Apple в любом случае останется одним из флагманов на американском рынке, ибо не сомневаюсь в том, что бизнес станет более диверсифицированный по своей структуре. В стратегических программах менеджмент отмечал необходимость увеличивать в структуре доходов поступления от различного рода сервисов. Мне крайне нравится направление, связанное с платежными системами. Имея тот запас прочности (кэш на балансе, крайне низкая долговая нагрузка), которым располагает компания, трудно поставить под сомнение её долгосрочные перспективы.

( Читать дальше )

ЮНИПРО: ОДНА ИЗ ЛУЧШИХ ДИВИДЕНДНЫХ ИСТОРИЙ НА РОС.РЫНКЕ (В 2021 Г. МОЖНО ПОЛУЧИТЬ 13 %-НУЮ ДОХОДНОСТЬ ОТНОСИТЕЛЬНО ТЕКУЩЕЙ ЦЕНЫ)

- 25 мая 2019, 16:30

- |

Здравствуйте, продолжаю перенос ранее написанных мною текстов на данную платформу. Данный материал был написан 14 мая до событий 21.05, когда Арбитражный суд Москвы в очередной раз встал на сторону Дерипаски в вопросе расторжения договора по предоставлению мощности Березовской ГРЭС Саяногорскому заводу. Крайне потенциально ужасные системные риски создает данное решение для отрасли. Тем не менее, я продолжаю держать акции в портфеле и закладываю базовый вариант дивидендных выплат с 2021 года.

Рассматриваю данную компанию исключительно, как «денежную корову», которая в ближайшие годы будет увеличивать дивидендные выплаты акционерам.

В долгосрочной перспективе я ожидаю ключевую ставку значительно ниже 8 %, низкая инфляция, которая легко объясняется задавленным внутренним спросом и продолжающимся падением доходов населения, продолжит оставаться в пределах таргета ЦБ, что будет способствовать снижению ключевой ставки и сужению спрэда между инфляцией и ставкой до 1.5 п.п. Если инфляция будет находиться примерно на 4-4.5 %, то ключевую ставку вполне логично ожидать в районе 6 %. Это обстоятельство поставит инвесторов, предпочитающих стабильный депозитный доход в крайне затруднительное положение. Уже сейчас консервативные инвесторы с лупой ищут максимально доходные бонды с поправкой на низкий риск и не находят ничего, что давало бы более 9 % за вычетом налогов. Когда ставка опустится до 6 %, то корпоративные облигации даже 3-го эшелона едва ли предложат инвесторам купонный доход в 12-14 %. В системообразующих банках самые длинные рублевые депозиты не превысят 5.5 %. Таким образом, я ожидаю, что крупные денежные депозитные потоки хлынут на рынок акций и будет наблюдаться крайне повышенный спрос на активы, дающие высокий текущий доход и имеющие низкие риски.

( Читать дальше )

МОСКОВСКАЯ БИРЖА ДОРОЖЕ 75 Р./АКЦИЯ НЕ ИНТЕРЕСНА: РОСТ ЧИСЛА ЧАСТНЫХ ИНВЕСТОРОВ НЕ ДОЛЖЕН ВВОДИТЬ В ЗАБЛУЖДЕНИЕ.

- 24 мая 2019, 19:49

- |

Не буду плотно засорять своими постами ленту сайта, опубликую последний на сегодня. Данный текст был написан 28.04

СНИЖЕНИЕ ПРОЦЕНТНЫХ СТАВОК СПОСОБСТВУЕТ РОСТУ НОВЫХ УЧАСТНИКОВ, УВЕЛИЧИВАЯ КОМИССИОННЫЕ ДОХОДЫ, НО ПРИ ЭТОМ ПРОИСХОДИТ СНИЖЕНИЕ ПРОЦЕНТНЫХ ДОХОДОВ, КОТОРЫЕ СОСТАВЛЯЮТ ПОЧТИ ПОЛОВИНУ ОПЕРАЦИОННОЙ ПРИБЫЛИ.

Как и для многих финансовых компаний, «хлебные времена» высоких процентных ставок позади. Во время пика процентных ставок, по итогам 2015 года Московская биржа показала 27 млрд. процентных доходов. После того, как ЦБ РФ перешел к процессу снижения ключевой ставки, доходы МБ по данной статье стали стремительно сокращаться (рис. 1). Вместе с этим достаточно активно стало расти число частных инвесторов (рис.4), а это логично привело к росту комиссионной прибыли. Проблема состоит в том, что многие частные инвесторы, выбирая акции МБ в качестве объекта для размещения капитала, совершенно не знакомы со структурой доходов компании и наивно полагают, что линейный рост числа участников с достижением «сакральной» цели в 3 млн. инвесторов приведут к переоценке стоимости акций, ибо произойдет значительное увеличение комиссионных доходов самой компании. Это глубочайшее заблуждение: снижающиеся процентные ставки действительно стимулируют население искать альтернативу пассивному размещению собственных средств, вынуждая выходить на рынок капитала. Данное обстоятельство увеличивает комиссионные доходы Московской биржи, но это лишь компенсирует снижение процентных и прочих финансовых доходов. На рис. 1 вы можете проследить эту закономерность и осознать, что потенциал для роста чистой прибыли (рис.2) у МБ крайне ограничен.

( Читать дальше )

теги блога Константин

- Apple

- Commerzbank

- Deutsche Bank

- Societe Generale

- UBS

- Алроса

- американские акции

- ВТБ

- Магнит

- Московская биржа

- Саратовский НПЗ

- сбербанк

- Юнипро