SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. altorafundamental

СБЕРБАНК: ОДИН ИЗ САМЫХ ЭФФЕКТИВНЫХ БАНКОВ В МИРЕ, ПРЕКРАСНЫЕ ДОЛГОСРОЧНЫЕ ПЕРСПЕКТИВЫ.

- 17 июня 2019, 11:10

- |

СБЕРБАНК: ОДИН ИЗ САМЫХ ЭФФЕКТИВНЫХ БАНКОВ В МИРЕ, ПРЕКРАСНЫЕ ДОЛГОСРОЧНЫЕ ПЕРСПЕКТИВЫ.

Здравствуйте, хотелось бы ещё раз рассмотреть Сбербанк с точки зрения перспектив операционного бизнеса и стоимости акций. Я очень активно писал о прекрасной возможности для входа в акции банка с конца лета 2018 года, а рассматриваемый диапазон для обыкновенных акций был 180-190. Я покупал акции Сбербанка еще зимой 2015 года, но объемы по определенным причинам были существенно ниже, чем те, на которые осуществлял крупные покупки с конца лета прошлого года. Средняя цена моих покупок составляет 184 рубля по обыкновенным акциям. По префам — 180 рублей, докупал в первом квартале, что увеличило среднюю цену. Акции Сбербанка – ключевая инвестиция в моем портфеле, его доля почти 20 % от общего размера портфеля. Ниже я изложу причины почему я делаю столь крупную ставку на данный актив и рассматриваю его акции, как локомотив собственного портфеля.

СБЕРБАНК – ОДИН ИЗ САМЫХ ЭФФЕКТИВНЫХ БАНКОВ В МИРЕ (И ЭТО НЕ ЭФФЕКТ НИЗКОЙ БАЗЫ)

Сбербанк строит одну из лучших в мире организаций, которая станет первым выбором для клиента, сотрудников, акционеров. Сбербанк без потерь прошел все кризисные явления, постоянно наращивая скорость изменений и внедряя новые инновации. В самые сложные кварталы менеджмент не остановил ни одного проекта, закладывая фундамент для долгосрочных побед. Возможным это стало не благодаря расхожему мнению о мифической злобной Эльвире Набиуллиной, которая расчищала поляну и убирала конкуренцию, а из-за четкого следования и приверженности ценностям банка: Я – ЛИДЕР, МЫ – КОМАНДА, ВСЁ – ДЛЯ КЛИЕНТА.

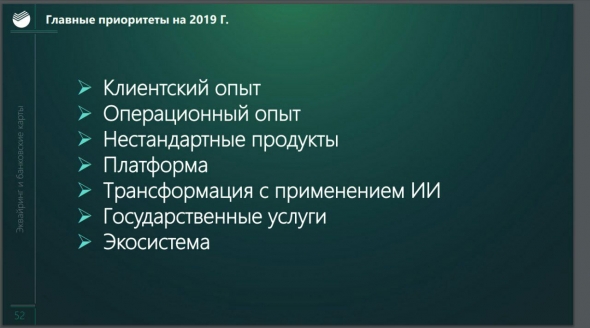

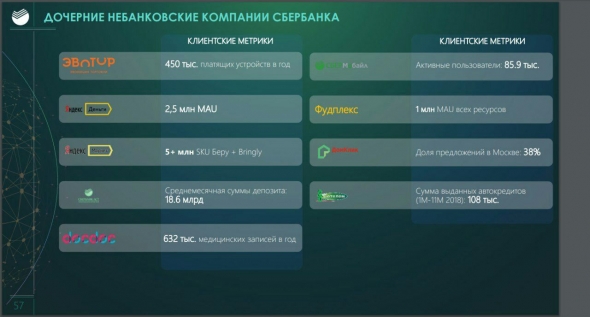

Уже в самое ближайшее время планируется достичь беспрецедентной планки эффективности расходов. Ключевая задача – снизить отношение операционных затрат к доходу до 30 %. Добиться этого позволит оптимизация затрат на персонал, повысив производительность труда и проводя сокращения, ускоряя автоматизацию операций, совершенствование бизнес-процессов, централизацию. Планируется оптимизация и других расходов: недвижимость, расходы на устройства самообслуживания, сдерживая рост не выше инфляции. Рост расходов запланирован лишь на IT и цифровой бизнес, что связано с реализацией долгосрочных стратегических инициатив. Многие инвесторы, замечая наметившуюся тенденцию снижения процентных ставок и низкие ожидаемые темпы роста российской экономики, могут начать опасаться того, что будет оказываться давление на чистую процентную маржу. Опасения не лишены смысла, но в случае Сбербанка главным источником роста прибыли все равно будет оставаться чистый процентный доход. Снижение маржи просто будет компенсировано ростом активов. В долгосрочном фокусе останется рост комиссионного дохода. Карты, эквайринг, расчётно-кассовые операции обеспечат рост безрискового комиссионного дохода опережающими темпами: около 15 % ежегодно. В ближайшие годы доля небанковского бизнеса (брокерское обслуживание, страхование, и т.р) в непроцентном доходе увеличится с 3 до 8 %. Наибольшими темпами будет расти доход цифрового бизнеса – будет ежегодно удваиваться.

По правде говоря, все разговоры Германа Грефа относительно экосистем и т.п являются ничем иным, как попытка повлиять на предпочтения участников. Чем технологичнее и современнее будет казаться банк в глазах инвесторов, тем выше будут рыночные оценки чистой прибыли. В любом случае, Сбербанк всегда будет в первую очередь финансовой структурой, где доля небанковских поступлений составляют небольшую часть относительно общей структуры банковских доходов. Но создание определенного технологического образа позволит существенно влиять на рыночные предпочтения в сторону увеличения капитализации группы.

Одной из главных целей провозглашается реализация инициатив, которые позволят банку выйти на новый уровень конкурентноспособности, позволяющий конкурировать с глобальными технологическими компаниями. Все ресурсы для этого у Сбербанка есть. Чистые материальные активы (продолжат расти ускоренными темпами) Сбербанка превышают чистые материальные активы многих топовых американских компаний вместе взятые. Говоря простым языком, у Сбербанка есть и будут средства для осуществления различных поглощений. Нет необходимости даже проходить эволюционный путь развития, которым сейчас занимается команда. Сбербанк находится в авангарде технологических изменений в стране. Структуры банка развивают искусственный интеллект, машинное обучение, робототехнику и многое другое. Технологии крайне сильно трансформируют привычные способы предоставления банковских услуг. Лидерство в технологиях определит ОБЩЕЕ РЫНОЧНОЕ лидерство Сбербанка в перспективе 3-5 лет.

Модели алгоритмов ИИ находят широкое применение в части риск-менеджмента и клиентских предложений. ИИ применяется при разработке новых продуктов и сервисов с максимальной персонализацией. Сбербанк крайне активно развивает облачные технологии, а они позволяют существенно снижать затраты и повышать скорость вычислительных процессов.

Что такое экосистема? Почему банку важно работать над созданием собственной экосистемы?

Экосистема – это сеть организаций, которые создаются вокруг одной платформы и пользующихся её услугами по формированию лучших предложений клиентам и доступу к ним для конечных удовлетворений потребностей. Основой формирования этого нового явления в экономике послужило развитие цифровых технологий и вызванные ими изменения поведенческих предпочтений потребителей. Появление экосистем приводит к тотальному изменению экономического ландшафта, т.к происходит смещение цепочки создания стоимости от производства к дистрибуции. Владелец технологической платформы, который способен вокруг себя эффективно агрегировать производителей товаров/услуг и на основе анализа поведенческих способностей сформировать лучшее предложение для клиента. За счет оптимизации цепочки посредников между производителями товаров/услуг и потребителями к 2025 году экосистемы способны охватить до 30 % выручки. Владелец экосистемы обладает долгосрочным конкурентным преимуществом, ибо он соответствует следующим критериям:

-Оперативность/гибкость

-Персонализированность, ориентация на клиента

-Встраивание в цепочку создания стоимости между производителем и клиентом

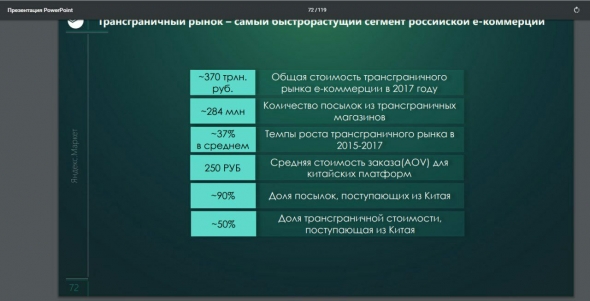

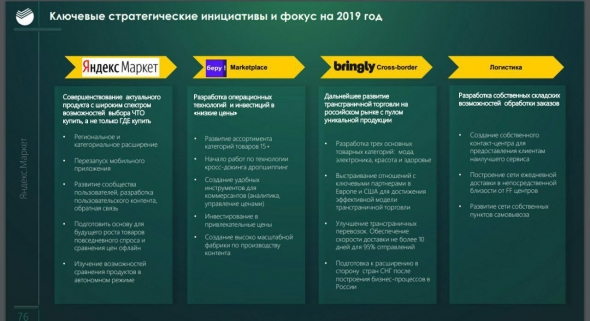

Несмотря на расхожие мнения, лично на мой взгляд, экосистема Сбербанка с точки зрения её потенциального масштаба абсолютно не имеет конкурентов. Экосистема Тинькофф – это такая локальная лайф-стайл вещь, абсолютно не претендующую на глобальность. У ВТБ экосистемы и вовсе не существует, а то, что они представили недавно, не вызывает ничего иного, как чувство смеха. Они заплатили сотню миллионов рублей за то, чтобы определенные «специалисты» составили стратегию развития экосистемы ВТБ. По итогу получилась дикая смесь ранее представленных концепций Альфы, ТКС и Сбербанка. На дворе 2019 год, а ВТБ только представляет план. В цепочку создания стоимости встроиться уже крайне трудно. Сбербанк монополизирует рынок е-коммерции и с покупкой Rambler делает заявку на создание медиа гиганта. Не имею представления, в каком направлении ВТБ сможет оказать хоть минимальную конкуренцию.

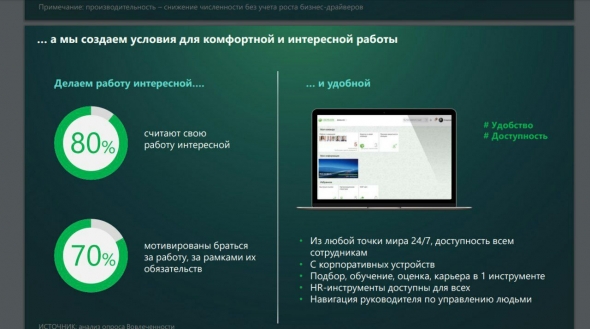

Как я написал в самом начале, причиной развития и создания акционерной/клиентской ценности является корпоративная политика Сбербанка. Команды, а не иерархии – это именно то, к чему стремится руководство. Культура компании способствует развитию и мотивации сотрудников, самосовершенствованию для положительного изменения банка. Сотрудники Сбербанка работают практически на максимуме собственной производительности. Создание условий для комфортной работы позволили добиться того, что 70 % сотрудников мотивированы браться за работу за рамками их обязательств, 80 % считают свою работу интересной.

Сбербанк во главе с Германом Грефом и сформированной КОМАНДОЙ – уникальное явление не только в российском, но и в мировом банкинге. Сбербанк продолжит расширять и совершенствовать продуктовую линейку, выстраивать индивидуальные отношения с клиентом, обеспечит предоставление простого доступа к услугам во всех каналах.

Группа продолжит наращивать масштаб собственной деятельности с заданным уровнем рентабельности. Устойчиво высокий ROE ~ 20 % будет способствовать ускоренному росту собственных средств. Новая дивидендная политика обеспечит увеличение доли прибыли, выплачиваемой акционерам.

Когда основные стратегические инициативы будут выполнены, чистая рентабельность банка будет доведена до невиданных ранее масштабов, рост чистой прибыли будет обеспечиваться по инерции. Я ожидаю рыночные оценки чистой прибыли не ниже 7 при благоприятной внешней обстановке.

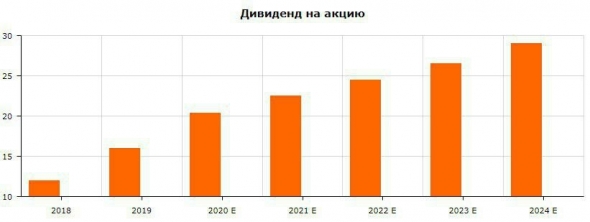

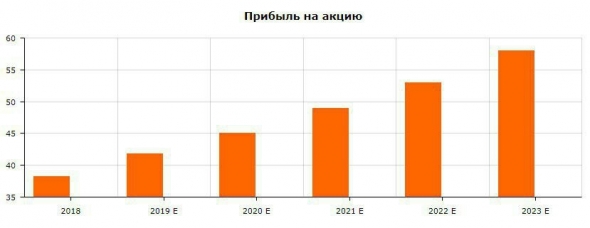

Ожидаю, что рост чистой прибыли продолжит оставаться на прежних уровнях ~10 % ежегодно. Таким образом, по итогам 2019 года EPS составит: 41.8 р., 2020: 45 р., 2021: 49 р., 2022: 53 р., 2023: 58 р. При оценке Сбербанка рынком в 7 годовых прибылей, в 2024 году стоимость акций может составить 406 рублей. Если у нас в стране произойдут определенные изменения, а я очень надеюсь, что к 2024 году случатся некоторые события, которые существенно переоценят российские активы. При положительном сценарии, Сбербанк будет оцениваться не меньше, чем в 10 годовых прибылей, а это 580 рублей за акцию. Если ожидаемые события не случатся и наши активы, в т.ч. Сбербанк, продолжат оставаться под навесом негативных предпочтений, то мы можем рассчитывать в первую очередь на дивидендный доход. В 2020 году я ожидаю получить: 20.5 р, 2021: 22,5 р., 2022: 24.5 р., 2023: 26.5 р., 2024: 29 р. Когда я открывал последние сделки по Сбербанку, то выцеливал покупки больших для себя объёмов в районе 180 р. лишь с мыслью о будущих дивидендах. Задавленный внутренний спрос продолжит удерживать крайне низкую аннуализированную (именно на нее реагирует ЦБ) инфляцию. Вполне возможно, что на горизонте 2-3-х лет ключевая ставка составит 6 %. При таких условиях Сбербанк, дающий 25+ рублей в виде дивидендов, будет стоить не меньше, чем 250-300. Мой базовый сценарий, о котором я писал в конце прошлого года, включает в себя стоимость акций до 2022 года – 330 рублей.

Очень часто я получаю вопросы на почту относительно того стоит ли сейчас покупать Сбербанк. Все зависит от требуемой вами нормы доходности, временного горизонта и на что вы ставите в данной истории. Расклады, которые существуют в моем понимании я указал выше. Можно поставить на переоценку стоимости акций, исходя из предполагаемых положительных предпочтений участников. Если вы решитесь поставить на то, что участники будут готовы в российском активе оплачивать высокие рыночные оценки, то с точки зрения потенциального апсайда можно покупать и сейчас. Если вы дивидендный инвестор, то покупка тоже будет логичной и от текущих значений.

Я не могу отнести себя к конкретно определенному типу инвестора. Если я делаю крупную для себя ставку на какую-либо историю, то для меня в активе необходим текущий, либо ожидаемый дивидендный доход (как в Аэрофлоте), который однажды оплатит мое терпение + триггер для потенциальной переоценки стоимости актива. В основном за этот триггер я принимаю рост операционных показателей, которые будут влиять на оценки. Для меня на текущий момент Сбербанк стоит дорого, поэтому я бы не покупал его сейчас. Год назад я с огромной выдержкой дождался того момента, когда он стал стоить приемлемо для меня. Я был бы не против увеличить собственную позицию за счет реинвестирования дивидендов, которые поступят в ближайшее время, но поднимать среднюю цену покупок я не очень хочу. Буду увеличивать позицию не дороже, чем по 175 рублей за прив.акцию.

Благодарю за внимание, больше ранее опубликованных постов в моем telegram канале: t.me/altorafund

6.4К |

Читайте на SMART-LAB:

Тамбовэнергосбыт и Саратовэнерго. Отчет РСБУ. Сколько заработали дочки Интер РАО за 25г.?

Компания Тамбовэнергосбыт (сокр. ТЭСК) опубликовала финансовый отчет за Q4 и за весь 2025г. по РСБУ: 👉Прибыль от продаж — 0,110 млрд...

15:58

теги блога Константин

- Apple

- Commerzbank

- Deutsche Bank

- Societe Generale

- UBS

- Алроса

- американские акции

- ВТБ

- Магнит

- Московская биржа

- Саратовский НПЗ

- сбербанк

- Юнипро

Пользователь запретил комментарии к топику.