Блог им. altorafundamental

МАГНИТ: ТРАНСФОРМАЦИЯ ON TRACK. РАЗБИРАЕМ ДЕТАЛИ.

- 04 августа 2019, 17:26

- |

МАГНИТ: ТРАНСФОРМАЦИЯ ON TRACK. РАЗБИРАЕМ ДЕТАЛИ.

Как верно отметил Ян Дюннинг, 2019 – это год трансформации. Компания переживает колоссальные изменения и впереди очень много работы. Та операционная среда, с которой сталкивается менеджмент, обусловленная негативными тенденциями в части реальных располагаемых доходов россиян, не может вызывать большой оптимизм.

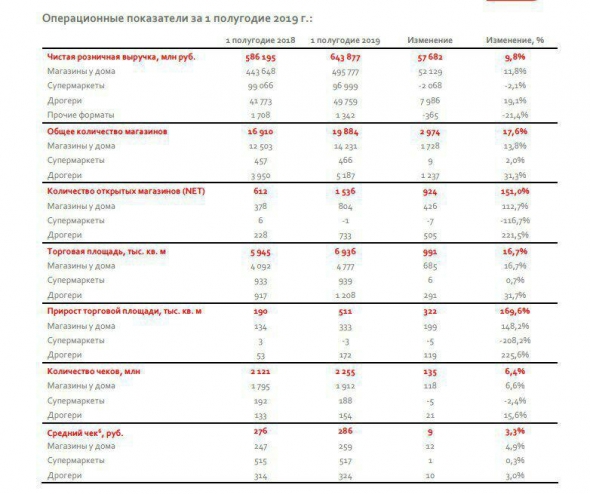

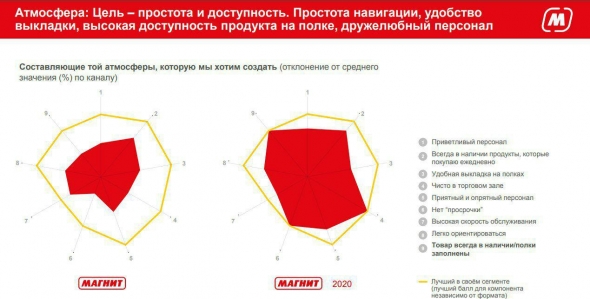

Результаты второго квартала вызывают достаточно смешанные эмоции, провал по чистой прибыли был вполне ожидаемым. Ключевой показатель – сопоставимые продажи увеличились за счет среднего чека. Данная тенденция отмечается третий квартал подряд. Рост среднего чека – полностью заслуга менеджмента, которые работают над ценностным предложением для покупателя (CVP). Трафик падает, но отмечается тренд на улучшение. С течением процессов по внешнему редизайну и дальнейшему улучшению CVP, трафик перестанет падать и перейдет к росту. Вернуть клиента в магазины, увеличив трафик – ключевая задача для менеджеров на текущий момент. Рост продаж ускорился до более чем 11 % (мои ожидания – 10 %).

Компании следует сосредоточиться на реализации CVP, работать над дифференциацией предложения, передавая его клиентам. Компания делает акцент на собственном производстве. В следующем посте я более обстоятельно изложу для чего необходимо развивать собственное производство. На текущий момент Магнит обладает определенной value в части предложения благодаря собственному производству, особенно это касается ассортимента свежих фруктов и овощей.

На сегодня Магнит является единственным розничным игроком на рынке, который может действительно контролировать продукт от поля до тарелки, и компания продолжит извлекать выгоду из этого за счет расширения ассортимента продукции под частной маркой.

Мультиформатная концепция под одним брендом помогает отличаться в глазах покупателя. В марте компания запустила пилотную кросс-форматную программу лояльности. На текущий момент выпущено более 1.4 млн карт. Для пилотируемых магазинов (более 800 единиц) коэффициент проникновения продаж достиг 59%.

Начиная с третьего квартала, компания развернет данную успешную программу на всю сеть. По мере продвижения процесса трансформации, менеджмент обещает ускорить процесс диалога с покупателем, сохраняя новый CVP.

Компания сосредоточена на исправлении имеющегося бизнеса. Сократилось количество открытий новых магазинов и увеличился масштаб обновлений открытых ранее. Во втором квартале обновление прошли 509 магазинов у дома и 256 магазинов дрогери. В результате доля магазинов в новой концепции достигла 63% и 40% соответственно. Сегмент магазина у дома составляет 77,5% в розничных продажах Компании. Во 2 квартале 2019 г. было открыто (net) 322 магазина этого формата, прирост торговой площади составил 134 тыс. кв. м.

Супермаркеты генерируют 14,8% розничных продаж Компании. Во 2 квартале 2019 г. — этапе пилотирования нового ценностного предложения в этом формате — был закрыт один супермаркет, новые магазины не открывались. По завершению тестирования CVP и его одобрения Советом директоров, Магнит продолжит развивать этот формат. Выручка супермаркетов уменьшилась на 2,5%, что обусловлено ростом торговой площади на 0,7% год к году и сокращением LFL продаж на 3,5%.

За второй квартал компания открыла 340 магазинов косметики, на 53 меньше, чем в первом квартале. Этот формат демонстрирует высокие результаты в синергии с имеющимися магазинами.

Во втором квартале было несколько разовых факторов, которые оказали влияние на прибыль, а именно пожар на распределительном центре в Воронеже. Данное событие привело к увеличению затрат на логистику и негативному влиянию на валовую прибыль и EBITDA в размере 1 млрд.руб. Более того, в результате пожара, часть оборудования была списана, влияние на чистую прибыль ~1.2 млрд.руб. Несмотря на рост логистических затрат и потерь, скорректированный на разовый фактор показатель валовой маржи во 2 квартале 2019 г. остался на уровне 2 квартала 2018 г. благодаря улучшению коммерческих условий.

Во 2 квартале 2019 г. показатель EBITDA составил 24,2 млрд руб., маржа EBITDA — 7,1%. Сокращение этого показателя на 87 б.п. год к году обусловлено динамикой валовой маржи, начислением резервов по долгосрочной программе мотивации и ростом операционных расходов на 44 б.п. на фоне роста расходов на персонал, аренду, маркетинг и прочих.

Чистые финансовые расходы выросли на 102,4% до 3,9 млрд руб. по сравнению со 2 кварталом 2018 г. (1,9 млрд руб.) на фоне повышения процентных ставок и увеличения среднего объема задолженности по сравнению с прошлым годом. Средневзвешенная стоимость заемного капитала во 2 квартале 2019 г. составила 8,0% (с учетом влияния льготного кредитования). Размер налога на прибыль во 2 квартале 2019 г. составил 2,4 млрд руб. Эффективная налоговая ставка увеличилась до 27,8% по сравнению с 20,8% во 2 квартале 2018 г. в связи с увеличением доли расходов, не подлежащих вычету.

В результате на выходе мы имеем падение чистой прибыли на 39.5 % и сокращение чистой маржи до критических 1.8%. Успешному ритейлеру с основным портфелем магазинов формата «У Дома» необходимо не давать падать чистой марже меньше 4 %. Не будет исполнена основная цель по росту капитализации без стабильной относительно высокой чистой маржи

Огромными темпами растет долговая нагрузка: вполне возможно, что дивиденды в ближайшем будущем порежут. По состоянию на 30 июня 2019 г. чистый долг составил 181,4 млрд руб. по сравнению с 137,8 млрд руб. на конец 2018 года. Рост чистого долга обусловлен преимущественно выплатой дивидендов по результатам 2018 года, ростом количества открытий магазинов и ускорением программы редизайна. Успокаивает лишь то, что средневзвешенная стоимость заемного капитала во 2 квартале 2019 г. составила лишь 8,0%.

Изложенное выше на первый взгляд вызывает весьма смешанные впечатления. Если мыслить рамками среднесрочными, то результаты скорее негативны для рыночной капитализации. Я неоднократно подчеркивал, что для роста капитализации ритейлеру в первую очередь необходимо работать над чистой маржой. В перспективе ближайших 2-3х лет такой возможности у Магнита не будет. Я объясню: компания сфокусирована на банальном расширении физической торговой площади, которую будут занимать структуры Магнита. Не важно, что это будет: магазины «У Дома», дроггери, супермаркеты. Рост необходимо обеспечивать экспансионистский и крайне агрессивный. Необходимо «выгрызать» любыми путями долю в 10 % на московском рынке и подбираться к 13 % на рынке Петербурга. Менеджмент это осознает, несмотря на некоторое замедление темпов роста, он все равно впечатляющий. Больше всего меня радует то, что для каждой открывающейся точки установлен минимальный порог IRR в 19 %. При Галицком Магнит пытался проводить квазиэкспансионистскую политику, но тот менеджмент грубо пренебрегал такими величинами, как стоимость заимствованного капитала и отдача от него. Нельзя строить бизнес, не разрушая акционерную стоимость, когда стоимость заимствованного капитала существенно превышает отдачу от инвестиционного капитала.

Тем не менее, период роста и трансформации будет сопровождаться существенными издержками, давление на чистую маржу будет колоссальным. Будет расти и долговая нагрузка. Нет абсолютно никаких оснований ожидать существенный рост акций в цене на горизонте ближайших 2-3х лет. Это долгосрочная история, но по достижении стратегических целей, при росте общей базы и удвоении от текущих значений чистой маржи, рост капитализации определенно случится.

Компания находится на правильном пути, понимание внутренних макропроблем, гибкость, финансовый ресурс – эти факторы помогут добиться поставленных целей.

ИТОГ: МЫ ВИДИМ РОСТ ВЫРУЧКИ, ПРЕВОСХОДЯЩИЙ ПРОГНОЗЫ, УСКОРЕННОЕ УВЕЛИЧЕНИЕ ФИЗИЧЕСКОЙ ТОРГОВОЙ ПЛОЩАДИ, СУЩЕСТВЕННЫЙ РОСТ СРЕДНЕГО ЧЕКА ЗА СЧЕТ ГРАМОТНОЙ РАБОТЫ МЕНЕДЖЕРОВ, ОТМЕЧАЕМ ПОЛОЖИТЕЛЬНУЮ ТЕНДЕНЦИЮ В ЧАСТИ ТРАФИКА, НЕСМОТРЯ НА ОЧЕРЕДНОЕ КВАРТАЛЬНОЕ ПАДЕНИЕ, НАБЛЮДАЕМ ЗА ОБНОВЛЕНИЕМ МАГАЗИНОВ.

НЕСМОТРЯ НА УВЕЛИЧЕНИЕ ДОЛГОВОЙ НАГРУЗКИ И ПАДЕНИЕ ЧИСТОЙ МАРЖИ, Я ДЛЯ СЕБЯ МОГУ СДЕЛАТЬ ВЫВОД, ЧТО ТРАНСФОРМАЦИЯ ON TRACK, НО НЕ ОЖИДАЮ ПЕРЕОЦЕНКУ СТОИМОСТИ АКЦИЙ В БЛИЖАЙШИЕ 2-3 ГОДА. ТЕМ НЕ МЕНЕЕ, ДЛИННУЮ ПОЗИЦИЮ СО СРЕДНЕЙ ЦЕНОЙ ПОКУПОК В 3580 Р БУДУ ДЕРЖАТЬ ДАЛЬШЕ.

И напоследок — не судите в микромасштабе. Если в вашем районном Магните продают гнилые яблоки или не успевают менять ценники – это не означает, что не происходят тектонические процессы, которые изменят Магнит в лучшую сторону (рис.7).

На сегодня разбор квартальных показателей предлагаю завершить. В самое ближайшее время опубликую пост с интересными картинками, объясняющие текущие тренды в ритейле.

Больше постов, которые я не дублирую на СЛ, вы можете найти в моём ТГ канале: t.me/altorafund

Благодарю за внимание!

теги блога Константин

- Apple

- Commerzbank

- Deutsche Bank

- Societe Generale

- UBS

- Алроса

- американские акции

- ВТБ

- Магнит

- Московская биржа

- Саратовский НПЗ

- сбербанк

- Юнипро

Пользователь запретил комментарии к топику.