Блог им. altorafundamental

ВЛИЯНИЕ ТОРГОВОЙ ВОЙНЫ НА БИЗНЕС APPLE: КОМПАНИЯ ИСПЫТАЕТ ДВОЙНОЙ УДАР. ПОВЫШЕНИЕ ПОШЛИН МОЖЕТ КРАЙНЕ СЕРЬЕЗНО СКАЗАТЬСЯ НА МАРЖИНАЛЬНОСТИ ВАЛОВОЙ ПРИБЫЛИ.

- 25 мая 2019, 16:43

- |

Мне бы хотелось обстоятельно рассмотреть какие риски несет эскалация торговой войны между Китаем и США, и в цифрах проанализировать то, как это может отразиться на показателях бизнеса Apple, а это в свою очередь может повлечь и определенную переоценку участниками рынка стоимости акций. Сразу хочу отметить, что долгосрочно, на мой взгляд, Apple в любом случае останется одним из флагманов на американском рынке, ибо не сомневаюсь в том, что бизнес станет более диверсифицированный по своей структуре. В стратегических программах менеджмент отмечал необходимость увеличивать в структуре доходов поступления от различного рода сервисов. Мне крайне нравится направление, связанное с платежными системами. Имея тот запас прочности (кэш на балансе, крайне низкая долговая нагрузка), которым располагает компания, трудно поставить под сомнение её долгосрочные перспективы.

Мы не будем рассуждать об этом сейчас. Я бы хотел остановиться именно на том, что происходит сегодня, ибо показатели от основной деятельности могут испытать колоссальнейшее давление, что вполне может отразиться на стоимости акций.

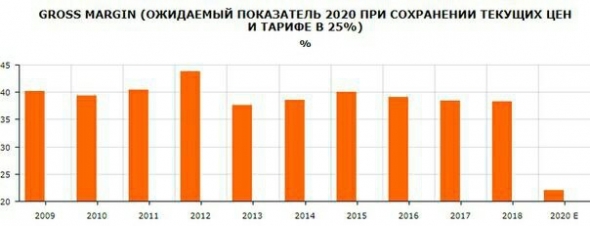

Маржа валовой прибыли может впервые более, чем за десятилетие опуститься ниже 30 % и упасть в район 20-22%. Это крайне плохо для Apple в среднесрочной перспективе и еще хуже для текущих акционеров. Именно поэтому акции Apple при любой эскалации напряженности тут же испытывают крайне серьезное давление. И это еще не все участники оценили то, как отразятся тарифы на маржинальности. Обычно инвесторы не используют рефлексивность при принятии решений и действуют с огромным опозданием, когда отчет уже опубликован. В дальнейшем происходит переоценка. Я хочу, чтобы акционеры Apple из числа моих подписчиков приняли информацию, которую я публикую ниже к сведению и были максимально осторожны, если вы имеете не длительный инвестиционный горизонт.

Как я написал в заголовке, Apple подвержена двойному удару. Во-первых, совершенно точно можно сказать, что компания катастрофически быстро теряет ключевой китайский рынок. В последнем квартале ушедшего года, продажи Apple в Китае упали на 20 %. Я не склонен в число основных причин вносить достаточно широко распространенные движения, как «Бойкот Apple», основанные на патриотических настроениях. Все дело в самом рынке, смартфоны Apple не представляют собой действительной ценности для потребителя, ибо не существует серьезных различий в технических характеристиках смартфонов. Экономическая обстановка в Китае достаточно дискуссионная, не в моей компетентности давать какие-либо оценки, но факт состоит в том, что в условиях, когда производители не предлагают своим клиентам ничего принципиально нового, потребитель предпочтет купить более дешевый аналог в техническом плане.

Падение спроса на смартфоны было отмечено не только в Китае, но и в США, продемонстрировав худшую динамику продаж за всю историю.

Вопрос технологий также вне моей компетентности, Apple, скорее всего, имеет возможность выпустить на рынок действительно революционный продукт. Меня на месте акционеров беспокоил бы иной вопрос, последствия которого я могу смоделировать на цифрах и выводы бы меня абсолютно не порадовали.

Крайнее беспокойство для Apple должно вызывать повышение пошлин. Как я отметил ранее, повышение пошлин ударит по показателю валовой маржи и существует лишь один вариант, который позволит сгладить эффект – это повышение цен на продукцию. Когда Трамп делает популистские заявления в твиттере и пишет, что Китай платит в бюджет США миллиарды, то он должен заменить «Китай», на «американские потребители и производители». Для менеджмента Apple крайне важно поддерживать Gross Margin не ниже 30 %, поэтому цены на продукцию в любом случае продолжат расти. В условиях, когда динамика спроса находится на исторических минимумах, станут ли американцы переплачивать примерно на 15-17 % больше? Вопрос дискуссионный, ожидаю дальнейшее снижение показателей Apple в сегменте продаж техники. Давление на показатели будет колоссальнейшее.

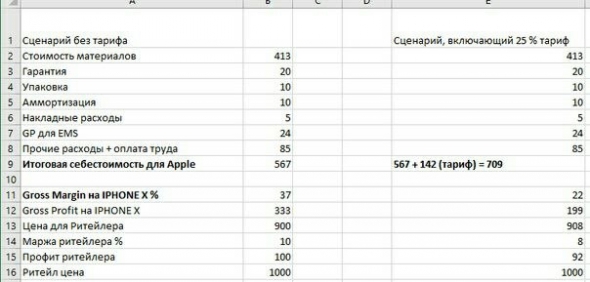

На рис.2 указал два сценария на примере флагманского Iphone X: 1- текущая себестоимость производства одного телефона с доставкой в США, не включая новый тариф. 2 – себестоимость производства с доставкой, включая 25 % тариф. Таблица визуализирует складывающуюся ситуацию лучше любых слов. Если бы акции Apple стоили сейчас 240-250 $, то они были бы идеальной мишенью для стратегического шорта.

во втором столбце в графе маржа ритейлера опечатка: должно быть 9%, а не 8.

Менеджменту нужно в кратчайшие сроки наращивать долю доходов вне сегмента продаж техники, чтобы не разочаровывать инвесторов, а разочарование определенно будет, ибо мы имеем палку о двух концах. Вариант 1 – оставить цены на текущих уровнях и отпустить падение валовой маржи в свободное плавание, допустив обвал с 37 % до 22 %. Это очень не понравится инвесторам, ибо это будет оказывать давление на показатели чистой прибыли. Вариант 2 – повысить цены на 15 %, но при этом сохранить валовую маржу на текущем уровне. При исторически низком сегодняшнем спросе станут ли потребители платить больше до той поры, пока компания не предоставляет качественно новые технологии? Вопрос риторический, я думаю, что до тех пор, пока этого не случится, продажи упадут. Падение продаж также окажет давление на чистую прибыль.

Как мы видим, ситуация крайне запутанная и единственный выход – это перестать менеджменту жить в реальности 2008 года, когда незадолго до этого, Стив Джобс представил действительно революционный продукт. Apple больше не имеет долгосрочного конкурентного преимущества, обусловленного превосходством в технологиях. Для создания акционерной стоимости, чтобы не повторить судьбу BlackBerry и Nokia необходимо двигаться дальше, а не «почивать на лаврах» и пытаться постоянно извлекать дивиденды из более ранних успехов. В условиях свободного конкурентного рынка это невозможно, вашу долю будут отгрызать более голодные компании. Это мы и видим сейчас.

Преимущество Apple перед рядом голодных компаний состоит в том, что на балансе «хранится» огромная кэш подушка, которую, не сомневаюсь, однажды направят на супер M&A сделку. Подводя итог, хочу сказать, что если ваш инвестиционный горизонт не составляет очень длительный срок, как у меня, то будьте крайне осторожны с текущими покупками акций Apple, ибо в ближайших отчетах в сегменте продаж могут содержаться весьма разочаровывающие цифры, что будет оказывать давление на стоимость акций.

теги блога Константин

- Apple

- Commerzbank

- Deutsche Bank

- Societe Generale

- UBS

- Алроса

- американские акции

- ВТБ

- Магнит

- Московская биржа

- Саратовский НПЗ

- сбербанк

- Юнипро

Пользователь запретил комментарии к топику.