Блог им. altorafundamental

Саратовский НПЗ (прив.) еще один пост в преддверии див. отсечки. MUST HAVE в портфеле долгосрочного инвестора.

- 10 июня 2019, 08:28

- |

Саратовский НПЗ (прив.) еще один пост в преддверии див. отсечки. MUST HAVE в портфеле долгосрочного инвестора.

В начале февраля я рассматривал перспективы инвестиций в данную компанию. В самом начале поста я указал, что покупать желательно не дороже, чем по 11 300 рублей, ибо при данной цене можно обеспечить себе неплохой запас прочности, т.к дивидендная доходность «грязная» превысит 13 %. Плюс у предприятия высокорентабельные качественные активы, которые определенно недооцениваются рынком. Еще в конце 2014 года Роснефть планировала продать Саратовский НПЗ за 500 млн.$ ( ~ 30 млрд.Р). Мотив состоял в том, что предприятию требуется дорогостоящая модернизация, но покупатель найден не был, поэтому Роснефть запустила модернизацию самостоятельно.

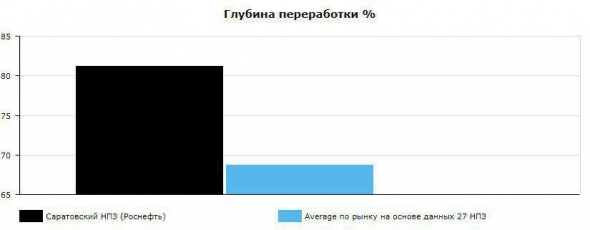

В рамках стратегии «Роснефть 22» на НПЗ производится ряд мероприятий, которые направлены на выход светлых нефтепродуктов, повышение качества продукции и самое главное на увеличение глубины переработки.

Прошло несколько лет с момента запуска программы модернизации и результаты в 2018 году показывают, что эффект оказывается крайне положительный. Техническое перевооружение оборудования установки первичной переработки нефти на более эффективное, работающее с большим КПД, позволило увеличить отбор светлых нефтепродуктов. Замена двух печей на установке гидроочистки дизельного топлива позволило увеличить мощность на 300 тыс. тонн/год.

В 2018 г. предприятие переработало более 6,7 млн тонн нефти, что на 16% больше по сравнению с предыдущим годом (5,8 млн тонн). Выпуск диз. топлива увеличился на почти 22%, бензина на 21%. Глубина переработки возросла более чем на 1,8% — до 81,2%. Саратовский НПЗ одним из первых в России освоил выпуск бензина АИ-95-К5 Евро-6 - инновационного моторного топлива, разработанного в Роснефти, с улучшенными эксплуатационными и экологическими характеристиками.

В бензине Евро 6 меньше серы, что снижает коррозионную активность, меньше бензола и ароматических углеводородов, следовательно, ниже токсичность выхлопных газов

Справедливая цена префов, по моему мнению, находится в диапазоне 13 500 – 15 000 рублей. В первом квартале были показаны просто сумасшедшие результаты. Мне до сих пор не очень понятно, что это было, с нетерпением жду результаты второго квартала, если и там будет подобное, то существенная переоценка префов не заставит себя долго ждать. Из возможного негатива для стоимости акций в ближайшей перспективе – капитальный ремонт, 4-й квартал будет убыточным, что окажет влияние на годовой результат и соответственно на див.выплату в 2020 году. Если 2-й и 3-й квартал будут столь же сильными, как и 1-й, то даже убыток в 4-м квартале не будет столь значимым. Только по итогу 1-го квартала текущего года, предприятие задекларировало выручку 4.39 млрд. рублей – за весь 2018 год выручка составила 13.5 млрд., по прибыли тоже замечательные результаты – 2 млрд. заработали за три первых месяца года против 3.72 млрд. за весь 2018 г.

Понятно, что не следует даже во временной перспективе закладывать сценарий, при котором Роснефть будет продавать данный НПЗ, ибо проводилась столь масштабная модернизация «для себя». Однако, я планирую держать данный актив в собственном портфеле неопределенно длительное время. Я не вижу дивидендного риска в прив. акциях, ибо платится по уставу лишь 10 % от чистой прибыли. Если кф выплат в данном активе составлял хотя бы 30-40 %, то вполне возможно было опасаться «урезания» выплат, но здесь предприятие направляет лишь 10 %, не имеет долговой нагрузки, демонстрирует прекрасные операционные результаты. Единственный негатив – выкачивание денег Роснефтью в виде займов. На мой взгляд, этот негативный аспект уже очень давно заложен в цене. Но ряд возможных крайне положительных моментов еще не учтены рынком, потенциал для роста с учетом получаемых акционером дивидендов существенно преобладает над возможным негативом. Саратовский НПЗ оценивается безумно дешево, на уровне условной Уральской Кузницы, но в данном активе мы получаем хорошую дивидендную доходность.

Продолжаю держать акции на балансе, в случае выхода какого-либо относительно крупного игрока, буду рассматривать возможность увеличивать позицию. Я отмечал в одном из постов пару месяцев назад, что один «северный» фонд получал предписание избавиться от Башнефти и Саратовского НПЗ. Проблема в том, что мало кому известно сколько акций у них осталось, ибо существенная часть сделок проходит вне открытого рынка. Но часть продавалась и на бирже. Я помню характер данных продаж в конце московского рабочего дня и в Башнефти, и в Саратовском НПЗ. Источник у этих продаж один, сколько акций у них осталось я точно не знаю (если взять во внимание объем, который я видел на открытом рынке и предположить, что это все пакет одного участника, то исходя из декларируемых ранее данных, можно предположить, что они полностью вышли из Саратовского НПЗ). Мы увидели, что может быть, если достаточно крупный участник выходит из неликвидного инструмента на открытом рынке. Такие «выходы» и нужно использовать для набора собственной позиции. До этих продаж в Саратовском НПЗ в начале февраля я с огромным трудом набрал лишь 0.5% от собственного портфеля, но в момент выхода данного фонда купил столько, сколько хотел изначально и по интересующей меня цене.

теги блога Константин

- Apple

- Commerzbank

- Deutsche Bank

- Societe Generale

- UBS

- Алроса

- американские акции

- ВТБ

- Магнит

- Московская биржа

- Саратовский НПЗ

- сбербанк

- Юнипро

Пользователь запретил комментарии к топику.