SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Александр Здрогов

Хороший инвестор - мертвый инвестор?

- 10 марта 2021, 19:08

- |

Самым успешным паевым инвестиционным фондом первого десятилетия этого века был CGM Focus Fund. За десять лет, охватывающих две рецессии, фонду удалось получить 18% годовой доход по сравнению с почти неизменной доходностью S&P 500. Это означает, что каждый доллар вначале превратился бы в более чем пять долларов в конце.

По иронии судьбы, согласно исследованию Morningstar, типичные инвесторы фонда тем временем теряли почти 11% ежегодно. Вы правильно прочитали — 18% прирост против 11% убытков.

Акционеры CGM Focus Fund не одиноки. Другие исследования показывают, что инвесторы в фонды акций в среднем уступают самому фонду (например, более чем на 6% в год в период с 1991 по 2010 год, согласно Davis Advisors). Причину нетрудно понять — люди особенно хорошо умеют покупать дорого и продавать дешево. Они легко подвергаются побуждению (от средств массовой информации, так называемых консультантов, друзей и соседей) к активной торговле, несмотря на взлеты и падения.

( Читать дальше )

- комментировать

- 7К | ★12

- Комментарии ( 15 )

Оценка акций по Грэму.

- 09 марта 2021, 18:52

- |

Бенджамин Грэм описал свой подход к оценке обыкновенных акций в книге «Анализ ценных бумаг». У меня лежит на столе третье издание от 1951 года. Оценка обыкновенных акций раскрыта в разделе 4. Сложно уложить 160 страниц текста в один пост поэтому отправляю всех интересующихся читать книгу. Для остальных дам выжимку.

Грэм считал что оценивать акции нужно по прибыли, которую компания получит в будущем (сейчас этим вряд ли кого удивишь).

Материальные активы для оценки не так важны (за исключением некоторых отраслей).

Чтобы оценить акцию нужно найти нормализованную прибыль (очищенную от разовых факторов). Этому посвящен первый раздел книги — анализ финансовых отчетов.

Нормализованную прибыль нужно умножить на соответствующий множитель (ставка капитализации).

Прибыль, часть которой компания отдает акционерам дивидендами и часть которую оставляет себе должны оцениваться по разному.

( Читать дальше )

Стоимостное инвестирование мертво?

- 08 марта 2021, 13:17

- |

Если мы посмотрим на отдачу от факторов роста и стоимости (дорогие и дешевые акции) за последние 10 лет то увидим полный разгром стоимости.

( Читать дальше )

Как эффект FoMO разрушает ваш капитал.

- 07 марта 2021, 16:52

- |

Первый вопрос что всегда мне задают друзья и знакомые (кто в теме инвестиций) — какие акции еще можно прикупить? Это одно из обличий FoMO эффекта или синдрома упущенной выгоды. Именно он ответственен за надувание пузырей на финансовых рынка.

Если вы часто проверяете котировки купленных активов или сожалеете об упущенных возможностях. то возможно FoMO действует и на вас.

Наверно и частое обновление акций в Народном портфеле происходит из-за этого эффекта.

Мой ответ на этот эффект простой — придерживаться своего инвестиционного процесса. А инвестиционный процесс можно описать в трех пунктах:

1. Оценка бизнеса.

2. Определение размера маржи безопасности — той скидки от справедливой цены, которую я хотел бы иметь.

3. Дождаться нужной цены.

Последний пункт Баффет выразил так — «фондовый рынок работает как центр перераспределения от активных к терпеливым». Помните об этом когда загоритесь очередной идеей.

Как Билл Акман из 27 миллионов 2,6 миллиарда сделал.

- 06 марта 2021, 19:49

- |

Билл Акман из Pershing Square Capital Management только что совершил величайшую сделку. Менее чем за два месяца он получил почти 100-кратную прибыль , превратив вложение в 27 миллионов долларов в прибыль в 2,6 миллиарда долларов!

( Читать дальше )

Согласно этому письму, которое он только что опубликовал, в начале этого года он «чрезвычайно встревожен как рисками для здоровья, связанными с коронавирусом, так и его экономическими последствиями». Чтобы застраховать свой портфель, он «приобрел свопы кредитного дефолта (CDS) на различные инвестиционные категории и высокодоходные индексы кредитных дефолтных свопов, а именно CDX IG, CDX HY и ITRX EUR», которые «торговались почти на рекордно узких уровнях. около 50 базисных пунктов в год ».

( Читать дальше )

Газпром как value trap

- 05 марта 2021, 18:24

- |

Value trap — стоимостная ловушка, компания которая кажется дешевой но никогда не дорожает.

Недавно прочитал пост Александра Силаева (известного ныне книгой «Деньги без дураков»), Мораль басни про Газпром. И решил еще раз объяснить свою позицию по Газпрому.

Стоимостное инвестирование — это попытка купить дешево то, что в обозримом будущем подорожает. Компания не может быть дешева просто так. Всегда есть обоснованная причина. Задача инвестора понять, временна ли эта причина или нет. Если причины дешевизны никуда не исчезнут то глупо ждать что акция вдруг взлетит.

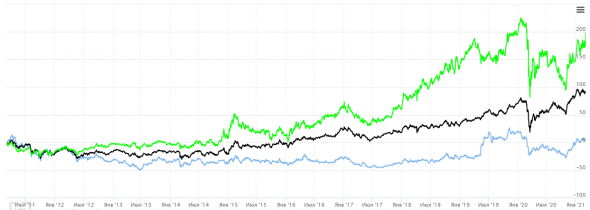

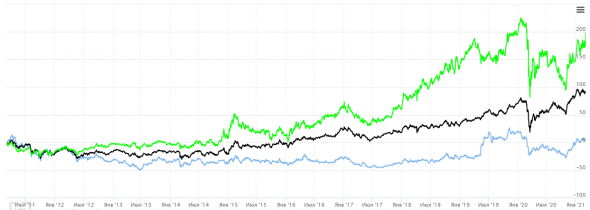

Отдача за десять лет: Газпром — синяя линия, ММВБ — черная, Лукойл — зеленая.

Для тренировки инвесторского скилла:

1. Легкий вопрос. Сравните ВТБ, Сбербанк. Какой банк классический Value trap?

2. Вопрос посложнее. Назовите причины дешевизны.

Недавно прочитал пост Александра Силаева (известного ныне книгой «Деньги без дураков»), Мораль басни про Газпром. И решил еще раз объяснить свою позицию по Газпрому.

Стоимостное инвестирование — это попытка купить дешево то, что в обозримом будущем подорожает. Компания не может быть дешева просто так. Всегда есть обоснованная причина. Задача инвестора понять, временна ли эта причина или нет. Если причины дешевизны никуда не исчезнут то глупо ждать что акция вдруг взлетит.

Отдача за десять лет: Газпром — синяя линия, ММВБ — черная, Лукойл — зеленая.

Для тренировки инвесторского скилла:

1. Легкий вопрос. Сравните ВТБ, Сбербанк. Какой банк классический Value trap?

2. Вопрос посложнее. Назовите причины дешевизны.

Больше деталей - лучше решение?

- 04 марта 2021, 19:44

- |

Думает собирая больше информации об объекте инвестиций вы сделаете лучший выбор? Наши интеллектуальные возможности ограничены. Вот пример одного из исследований продемонстрировавших это:

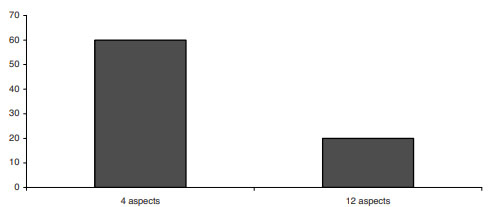

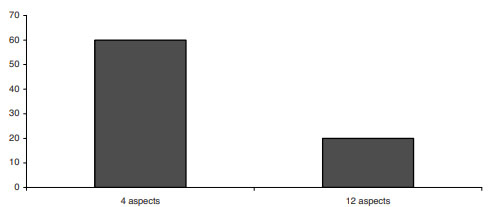

В исследовании участников попросили выбрать между четырьмя разными автомобилями. Они столкнулись с одним из двух условий: им были даны либо только четыре признака на автомобиль (низкая нагрузка), либо 12 признаков на автомобиль (высокая нагрузка). В обоих случаях один из автомобилей был заметно «лучше», чем другие, при этом около 75% его характеристик были положительными. Два автомобиля имели 50% положительных качеств, а один автомобиль — только 25%. На рисунке показан процент участников, выбравших «лучший» автомобиль в каждом из информационных условий. При низком уровне информационной нагрузки почти 60% опрошенных выбрали лучший автомобиль. Однако, столкнувшись с информационной перегрузкой, только около 20% испытуемых выбрали лучший автомобиль!

( Читать дальше )

В исследовании участников попросили выбрать между четырьмя разными автомобилями. Они столкнулись с одним из двух условий: им были даны либо только четыре признака на автомобиль (низкая нагрузка), либо 12 признаков на автомобиль (высокая нагрузка). В обоих случаях один из автомобилей был заметно «лучше», чем другие, при этом около 75% его характеристик были положительными. Два автомобиля имели 50% положительных качеств, а один автомобиль — только 25%. На рисунке показан процент участников, выбравших «лучший» автомобиль в каждом из информационных условий. При низком уровне информационной нагрузки почти 60% опрошенных выбрали лучший автомобиль. Однако, столкнувшись с информационной перегрузкой, только около 20% испытуемых выбрали лучший автомобиль!

( Читать дальше )

Народный портфель и антинародые результаты.

- 03 марта 2021, 20:26

- |

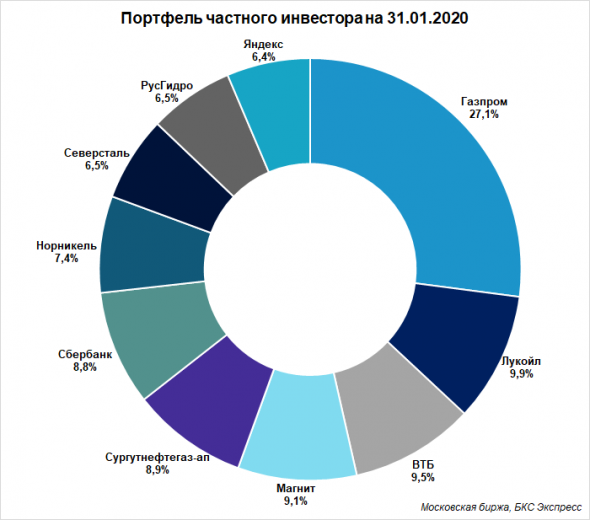

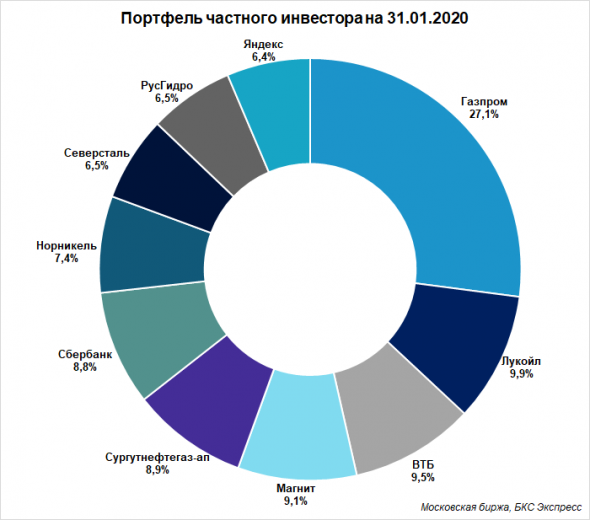

На сайте мосбиржи есть такая интересная фича как "Народный портфель". Это представление портфеля среднего частного инвестора на мосбирже. Давайте посмотрим его доходность в сравнении с индексом (расчеты делала BCS).

Доходность за 2019 год (с 31.01.2019 по 31.01.2020):

Портфель на 31.01.2020

( Читать дальше )

Доходность за 2019 год (с 31.01.2019 по 31.01.2020):

Портфель на 31.01.2020

( Читать дальше )

Что я делал на дне рынка в марте 2020?

- 23 ноября 2020, 19:01

- |

Тимофей Мартынов опубликовал интересное рассуждение "Почему я не натарил акций на дне рынка?". Ради интереса посмотрел что делал сам в это время.

Вот скрин сделок:

Купил Русал, Лукойл и Распадскую. Цена покупки в предпоследнем столбце. В последнем показана доля покупки от всего портфеля. Так же заскринил предыдущую сделку (была в ноябре 2019) и последующую после коронокризисного дна (в августе 2020) чтобы было понятно что я редко выхожу на рынок.

Но делает ли меня то что я покупал около дна лучшим инвестором чем Тимофей? Однозначно нет! Только долгосрочный проверяемый трек-рекорд показывает кто лучше. Все остальное словесные спекуляции.

Всем удачи в следующем кризисе.

PS: ну и для разумных действий при следующем дне рекомендую свой старый пост — "Действия при панике на рынке".

Вот скрин сделок:

Купил Русал, Лукойл и Распадскую. Цена покупки в предпоследнем столбце. В последнем показана доля покупки от всего портфеля. Так же заскринил предыдущую сделку (была в ноябре 2019) и последующую после коронокризисного дна (в августе 2020) чтобы было понятно что я редко выхожу на рынок.

Но делает ли меня то что я покупал около дна лучшим инвестором чем Тимофей? Однозначно нет! Только долгосрочный проверяемый трек-рекорд показывает кто лучше. Все остальное словесные спекуляции.

Всем удачи в следующем кризисе.

PS: ну и для разумных действий при следующем дне рекомендую свой старый пост — "Действия при панике на рынке".

Что случилось с "Русским Баффетом"?

- 08 ноября 2020, 11:22

- |

Наброшу немного в воскресное утро. Но и ответ хотелось бы услышать.

Стратегия «Русский Баффет» с начала года -9,71%

Индекс Мосбиржи с начала года -4,93%

Индекс МосБиржи полной доходности «брутто» +0,58%

( Читать дальше )

Стратегия «Русский Баффет» с начала года -9,71%

Индекс Мосбиржи с начала года -4,93%

Индекс МосБиржи полной доходности «брутто» +0,58%

( Читать дальше )

теги блога Александр Здрогов

- comon

- comon.ru

- EBITDA

- RTS Board

- Tesla

- Автоследование

- акции

- Аленка Capital

- анализ финансовой отчетности

- Анализ ценных бумаг

- АФК Система

- баланс

- банкротство

- Баффет

- Бенджамин Грэм

- Богатеем медленно

- ВВП России

- ВТБ

- Газпром

- грааль

- Грэм

- гуру

- двадцать способов переиграть рынок

- диверсификация

- дивидендные ловушки

- дивиденды

- дно

- доходность

- жизнь

- инвестидеи

- инвестирование

- инвестиции

- Инвестиционная сказка

- инвестиционная стратегия Баффета

- Инвестиционные стратегии

- Инвестиционные чек-листы

- Инвестцитата дня

- индикатор Баффета

- Интер РАО

- исследования

- карантин

- когда продавать акции

- количественные финансы

- Костин

- Курс для инвесторов

- Лариса Морозова

- Ливермор

- Лукойл

- Малышок

- Мангер

- Мартынов

- Маск

- Миллер

- мировой долг

- МРСК

- надежность

- нкнх преф

- Новатэк

- Обама

- обучающий курс

- околорынок.псевдогуру.семинаршики

- олейиник

- отчет о движении денежных средств

- оффтоп

- оценка

- паника

- портфель

- принципы инвестирования

- про рынок

- прогнозирование

- Распадская

- рецензия на книгу

- риск

- Роснефть

- Россети

- Русал

- сбер

- Сбербанк

- Сет Кларман

- Сечин

- Система

- смартлаб

- Стив Джобс

- стоимостное инвестирование

- суперинвесторы из деревни Грэма и Додда

- Татнефть

- Тесла

- торговые сигналы

- трейдинг

- Уоррен Баффет

- Уоррен Баффетт

- фундаментальный анализ

- хедж-фонд

- целевые цены

- центральный банк

- Чарли Мангер

- Шадрин

- шорт

- шорт Сбера

- Элвис Марламов