Market Power

Иностранцам открыли валютные торги

- 12 июля 2023, 11:20

- |

Владимир Путин подписалзакон, допускающий иностранные банки и брокеров из «дружественных» стран к участию в валютных торгах в России. Для чего это было сделано? Разбираемся с аналитиками Market Power

🚀Что даст этот закон?

Этот закон нужен для дальнейшего развития российского валютного рынка, повышения эффективности расчетов в национальных валютах и увеличения ликвидности дружественных валют.

🔸Необходимо привлекать банки и брокеров из других дружественных стран, включая Китай, Индию, ОАЭ, Турцию, других стран СНГ.

🔸Это позволит увеличить ликвидность дружественных валют, снизить издержки для конверсионных операций для бизнеса, выстроить инструменты хеджирования валютных и процентных рисков.

🔸Реальное привлечение банков и брокеров из дружественных стран на российский рынок будет во многом зависеть от политической воли в этих странах. Дружественные страны находятся под риском вторичных санкций со стороны США и союзников.

🔸Для Китая, Индии, Турции, ОАЭ – США и Евросоюз являются более важными торговыми партнерами, чем Россия. Поэтому Китай, Индия, Турция, ОАЭ не могут себе позволить полностью игнорировать западные санкции, несмотря на хорошие отношения с Россией.

( Читать дальше )

- комментировать

- 1.5К

- Комментарии ( 2 )

🔥Самолет в гостях у Market Power

- 11 июля 2023, 15:29

- |

📺 СЕГОДНЯ В 17:00 начнется наш СТРИМ с одним из крупнейших российских застройщиков

🎤В студии:

— Николай Минашин, директор по связям с инвесторами Самолета,

— Роман Пантюхин, главный аналитик Market Power.

👨🏫Спросим компанию о том:

— Сможет ли компания повторить операционные успехи 2022 года?

— Как прошла покупка МИЦ и что будет дальше?

— Намерен ли Самолет ужесточать экспансию в регионах?

💸И, конечно же, buyback вместо дивидендов… Что это вообще было?

👀Смотреть можно на всех площадках MP:

🤩Задайте вопросы Самолету в прямом эфире!

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

Зеленая прибыль

- 11 июля 2023, 11:28

- |

Сбербанк отчитался за 6 месяцев по РСБУ

Сбер

МСар = ₽5,6 трлн

📊Итоги:

— процентный доход: ₽1 трлн (+41%);

— комиссионный доход: ₽323 млрд (+18%);

— рентабельность капитала: 24,7%;

— чистая прибыль: ₽728 млрд.

— Розничный кредитный портфель: ₽13,5 трлн (+12,4% с начала года);

— ипотечный портфель: ₽8,5 трлн (+14% с начала года).

— Активные физлица: 107,2 млн (+0,8 млн с начала года);

— ежемесячные пользователи СберОнлайн: 80 млн (+1,5 млн с начала года).

🤑Банк отмечает, что за июнь заработал ₽139 млрд чистой прибыли благодаря закрытию сделки по продаже европейского бизнеса.

💰Ускоренный рост процентных доходов обусловлен ростом бизнеса в текущем году, а также эффектом низкой базы прошлого года. Комиссионный доход вырос за счет роста объемов эквайринга и изменения условий на рынке платежных карт.

📈📉Бумаги Сбера (SBER и SBERP) почти не реагируют на отчет.

🚀Результаты у Сбера в который раз оказываются вполне положительными. А мы как раз вчера говорили, что акции зеленого банка — очень выгодное вложение.

( Читать дальше )

☄️ Акция недели

- 10 июля 2023, 17:14

- |

В нашей постоянной рубрике «Инвестидея»

❗️Добавляем в портфель надежные акции, у которых есть отличный потенциал показать прибыль на долгосроке!

📌Что это за компания?

Сбер — крупнейший российский банк, процентная маржа которого намного выше, чем у банков-конкурентов, ведь он пускает в оборот «бесплатные» средства на многочисленных счетах клиентов.

🔹Про Сбер можно рассказывать бесконечно, но зачем? Вряд ли на нашем канале есть человек, который не знает, что это за компания.

👉 К тому же все, что нужно знать о Сбере, вам расскажет наш Эй-бот

📌В чем идея?

Предвосхищая насмешки в духе «ой, а мы и не подозревали» и «не знаешь, что купить, купи акций Сбера», сразу скажем:

— да, Сбер сильно недооцененная рынком компания;

— нет, идея не в этом.

🔸Весной акции Сбера выросли на 45% благодаря ожиданиям, которые в итоге оправдались: дивиденды вернулись (и было обещано еще больше!), квартальный отчет вышел просто космическим. А вот с начала лета мы видим боковик — за полтора месяца котировки прибавили лишь 2%.

( Читать дальше )

Полюс идет на выкуп

- 10 июля 2023, 17:13

- |

Российский золотодобытчик объявил о buyback

Полюс

МСар = ₽1,4 трлн

Р/Е = 8

😳Совет директоров компании подтвердил проведение buyback, установив цену выкупа значительно выше текущей цены акций — ₽14200. Общее количество бумаг, которые должен приобрести производитель, составляет 40,8 млн.

📈Инвесторы действительно не ожидали такого поворота. Полюс (PLZL) после этой новости взлетает аж на 10%.

🚀А мы напомним про интересную историюс переобуванием в воздухе и отменой дивидендов компанией. Видимо, деньги как раз и пойдут на этот buyback.

🔸Однако не спешите радоваться, ибо есть парочка нюансов. Самое главное: чтобы попасть под выкуп, вам необходимо владеть акциями Полюс на 7 июля. То есть если вы сейчас бежите покупать бумаги — остановитесь и отдохните!

🔸Кроме того, даже если по дате вы проходите, выкуп у вас не произойдет автоматически. Вам необходимо будет подать специальное поручение, а это довольно муторная процедура.

( Читать дальше )

💼 Бонд недели

- 07 июля 2023, 12:37

- |

В нашей постоянной рубрике «Инвестидея»

❗️Добавляем в портфель надежные облигации, которые не будут лишними, какой бы инвестстратегии вы ни придерживались! В этот раз представляем вам замещающий бонд.

📌Что это за компания?

Газпром — это… Неужели нам действительно надо рассказывать, что это за компания?

📌Код облигации (ISIN):

RU000A105KU0

📌Почему мы уверены в этой бумаге?

Большая дюрация позволит заработать на росте цены и сокращении доходности в случае, если курс рубля начнет укрепляться. Этой защиты в покупке наличного доллара нет.

🔸Также ожидаем сокращение доходности после завершения замещения облигаций Газпрома. В последние раунды замещения бондов из Euroclear перетекало уже в несколько раз меньше.

🔸Вероятно, в третий раз Газпром не будет открывать книги на замещение выпусков.

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

( Читать дальше )

Июньские частности

- 06 июля 2023, 13:42

- |

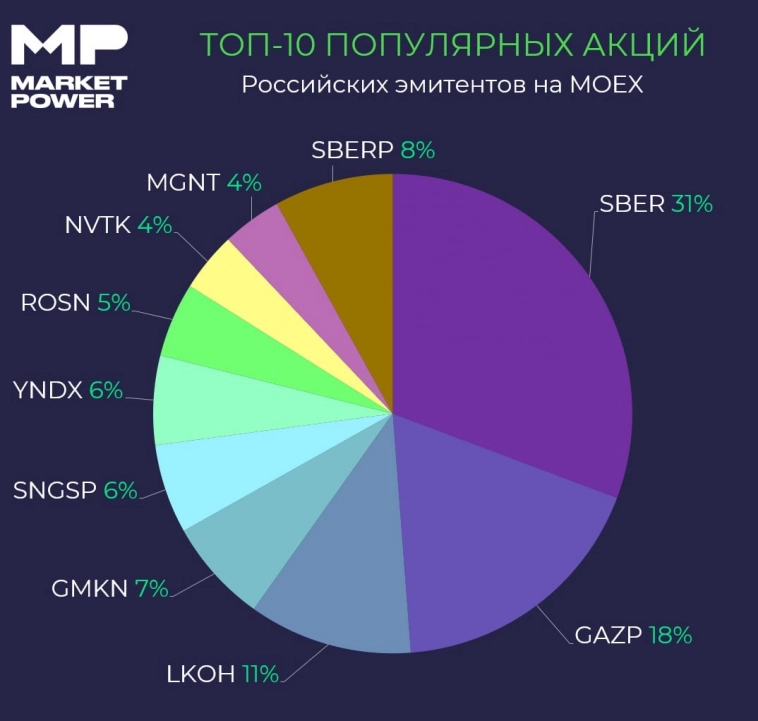

Мосбиржа традиционно рассказывает о статистике по физлицам за прошлый месяц

❗️Общее:

— число физлиц с брокерскими счетами: 25,9 млн (+388 тыс. человек за месяц);

— всего счетов: 43,9 млн (+610 тыс.);

— количество ИИС: 5,5 млн (+110 тыс.);

— объем вложенных денег в акции: ₽25,9 млрд;

— объем вложенных денег в облигации: ₽89,7 млрд.

⚖️Доля частных инвесторов:

— в акциях: 76%;

— в облигациях: 34%;

— на спот-рынке валюты: 18,2%;

— на срочном рынке: 61%.

👉Буквально вчера Мосбиржа и СПБ Биржа подвели итоги торгов за прошлый месяц

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

Силы покинули рубль

- 05 июля 2023, 17:33

- |

Российская валюта падает все сильнее

📈В моменте доллар превышал ₽91, а евро — выше ₽99. Сейчас значения немного откатились, однако не так сильно, как хотелось бы.

🫡Как считают экономисты Bloomberg, бюджет РФ выиграет от ослабления рубля. Но при этом оно грозит разгоном инфляции и переходом ЦБ к новому повышению ставок.

👉Ко всему прочему Минфин думает о том, чтобы сократить расходы

📆Напомним, что следующее заседание регулятора уже 21 июля.

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

Минтранс обсуждает введение сбора на случай банкротства авиакомпаний или экстренных отмен рейсов

- 05 июля 2023, 15:41

- |

🖊Как пишет Ъ, такой сбор может составить от ₽150 до ₽300 с пассажира. Собеседники издания выступают против такой инициативы.

🥲Источники СМИ полагают, что создание фонда «неминуемо приведет к росту стоимости авиабилетов» и сокращению пассажиропотока, что в итоге скажется не только на бизнесе авиакомпаний, но и на авиапромышленности.

🚀Как посчитали аналитики Market Power, годовой сбор при текущем пассажиропотоке должен составить около ₽15-30 млрд. Не сказать, что это сильно много для авиаотрасли, однако сумма все же не копеечная.

🔹Конечно, этот сбор будет дополнительной болью для пассажиров, поскольку он будет заметно влиять на цену билета, которая и так уже выросла на 17% в январе-мае текущего года по сравнению с аналогичным периодом 2022-го.

🔹Если, грубо прикинув, средняя цена билета за текущий год составит ₽5500-5700, то сбор добавит 5,5% к ней. Соответственно, такая идея действительно может сказаться на пассажиропотоке не лучшим образом.

( Читать дальше )

Турецкие госбанки возобновляют валютные интервенции на фоне резкого падения курса лиры

- 04 июля 2023, 14:09

- |

Как пишет Bloomberg, в понедельник банки потратили около $1 млрд на эти цели. Ранее они уже прибегали к такой мере в периоды масштабного ослабления лиры, но эффект был непродолжительным.

📉Напомним: курс лиры продолжил ослабляться после решения турецкого ЦБ повысить ключевую ставку до 15% в июне. Рынок ждал более резкого ужесточения ДКП. В результате лира обновила новый «антирекорд» и сейчас торгуется вблизи ₺26 за доллар.

🚀Как правило, ослабление лиры связано с двумя факторами:

— рост спроса на валюту со стороны населения;

— отток портфельных инвестиций.

🔹Первый фактор сдерживается введенной в конце 2021 года схемой депозитов с компенсацией валютного риска и недавними ограничениями на покупку валюты и золота с помощью кредитных карт.

🔹Что касается иностранных инвесторов, то обязательства Турции по портфельным инвестициям составляют $87 млрд (в апреле 2023). Выходить из турецких активов они могут еще долго. Это будет, в свою очередь, бить по курсу.

( Читать дальше )

Новости тг-канал

Новости тг-канал