SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Ярослав Найданов

Нефть Brent. Обновление разметки. Идём вниз?

- 25 мая 2017, 22:51

- |

Всем здравствуйте.

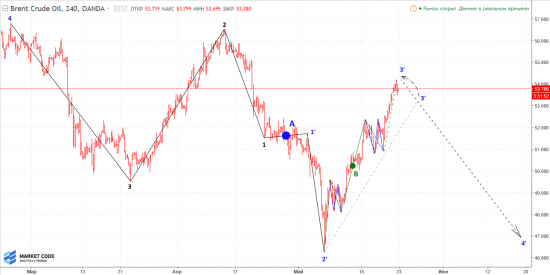

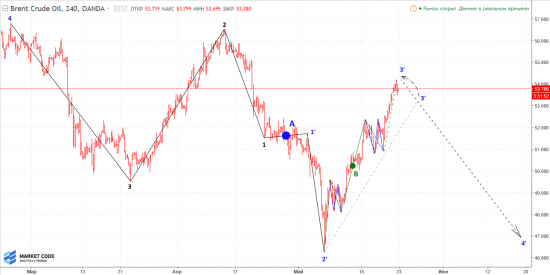

Сделаю обновление по нефти Brent. Обошлось без сюрпризов: итоги заседания ОПЕК ожидаемы, на рынке разочарование.

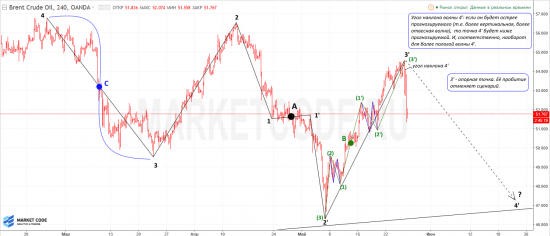

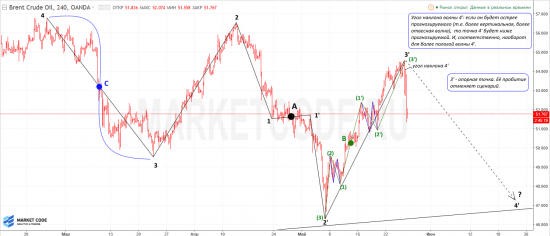

Итак, буду считать, что вершина волны 3' ценовой структуры с центром в точке А сформирована и примерно в ожидаемые сроки. Таким образом, предполагаю, что началось формирование волны 4' той же ценовой структуры А. По какой траектории она будет формироваться — крутой или пологой, сейчас сказать однозначно нельзя, но, судя по сегодняшнему импульсу цены вниз, больше шансов у варианта с более вертикальной (отвесной) волной 4'. В этом случае точка 4' имеет шансы уйти быстрее и ниже прогнозируемого ценового уровня 47,2 $. Так это или нет — время покажет. Внутренняя структура этой волны может быть похожа на волну 4 (слева от точки вращения А) с центром симметрии в точке С. Важно: пробитие вершины 3' отменяет сценарий.

Успехов!

Сделаю обновление по нефти Brent. Обошлось без сюрпризов: итоги заседания ОПЕК ожидаемы, на рынке разочарование.

Итак, буду считать, что вершина волны 3' ценовой структуры с центром в точке А сформирована и примерно в ожидаемые сроки. Таким образом, предполагаю, что началось формирование волны 4' той же ценовой структуры А. По какой траектории она будет формироваться — крутой или пологой, сейчас сказать однозначно нельзя, но, судя по сегодняшнему импульсу цены вниз, больше шансов у варианта с более вертикальной (отвесной) волной 4'. В этом случае точка 4' имеет шансы уйти быстрее и ниже прогнозируемого ценового уровня 47,2 $. Так это или нет — время покажет. Внутренняя структура этой волны может быть похожа на волну 4 (слева от точки вращения А) с центром симметрии в точке С. Важно: пробитие вершины 3' отменяет сценарий.

Успехов!

- комментировать

- 111 | ★1

- Комментарии ( 46 )

Сезонный период на Магните

- 24 мая 2017, 17:58

- |

Всем привет!

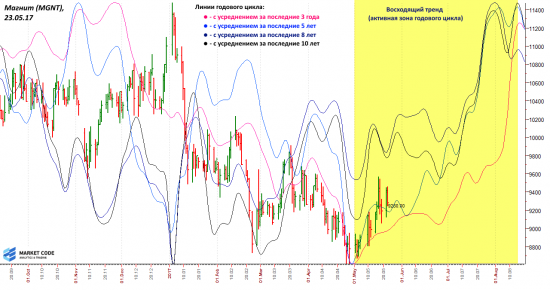

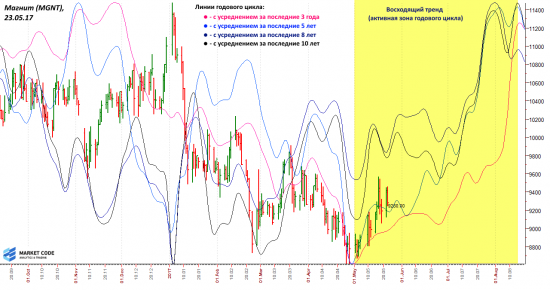

Хочу кратко рассмотреть Магнит. С начала мая по бумаге начинается сезонный период (хотя в разные годы он начинается либо в мае, либо в июне). Обычно, в июне бумага делает ещё одно движение вниз, но не всегда обновляет свой майский (иногда и «концеапрельский») минимум. В этом году ситуация не отличается: с первых чисел мая Магнит пошёл вверх, и не факт, что обновит свой минимум в июне. В общем, лучше один раз увидеть сезонку на рисунке:

Какие выводы: бумага обычно растет в цене с мая до августа, иногда и дольше. В июне почти всегда предоставляется возможность зайти в сезонку на снижении котировок перед импульсом вверх.

Успехов!

Хочу кратко рассмотреть Магнит. С начала мая по бумаге начинается сезонный период (хотя в разные годы он начинается либо в мае, либо в июне). Обычно, в июне бумага делает ещё одно движение вниз, но не всегда обновляет свой майский (иногда и «концеапрельский») минимум. В этом году ситуация не отличается: с первых чисел мая Магнит пошёл вверх, и не факт, что обновит свой минимум в июне. В общем, лучше один раз увидеть сезонку на рисунке:

Какие выводы: бумага обычно растет в цене с мая до августа, иногда и дольше. В июне почти всегда предоставляется возможность зайти в сезонку на снижении котировок перед импульсом вверх.

Успехов!

Нефть Brent: близко к цели. Что дальше?

- 22 мая 2017, 22:23

- |

Всем привет!

Брент сегодня сходила точно по целям фрактальной разметки. Исходя из этого, считаю дальнейший рост хоть и (непродолжительно) возможным, но рискованным:

Так как далее фрактальная модель предполагает снижение:

( Читать дальше )

Брент сегодня сходила точно по целям фрактальной разметки. Исходя из этого, считаю дальнейший рост хоть и (непродолжительно) возможным, но рискованным:

Так как далее фрактальная модель предполагает снижение:

( Читать дальше )

Циклическая модель Роснефти

- 21 мая 2017, 11:34

- |

Всем привет!

Погода сегодня что-то не очень — дождь моросит с утра, да и похолодало. Не поехали за город, остались дома. Но, ближе к теме.

На Роснефти нашёл несколько интересных циклов для построения модели — выбрал три из них с хорошей корреляцией к рынку на тестовом периоде 1,5 года:

1) Цикл продолжительностью 609 дней, высокая корреляция к рынку, равная 0,73

2) Цикл продолжительностью 499 дней, тоже с высокой с корреляцией к рынку, равной 0,77 на том же периоде 1,5 года

( Читать дальше )

Погода сегодня что-то не очень — дождь моросит с утра, да и похолодало. Не поехали за город, остались дома. Но, ближе к теме.

На Роснефти нашёл несколько интересных циклов для построения модели — выбрал три из них с хорошей корреляцией к рынку на тестовом периоде 1,5 года:

1) Цикл продолжительностью 609 дней, высокая корреляция к рынку, равная 0,73

2) Цикл продолжительностью 499 дней, тоже с высокой с корреляцией к рынку, равной 0,77 на том же периоде 1,5 года

( Читать дальше )

Нефть Brent. Уточнение структуры волны роста на часах.

- 19 мая 2017, 08:12

- |

Привет всем!

Ещё раз детализировал и уточнил структуру волны роста по Brent на часах. Особенность в том, что Brent отзеркалила свой участок (1')-(2') восходящей волны 3' с увеличением в масштабах относительно аналогичного участка (1)-(2) слева (снизу) от точки вращения В. Поэтому, существует вероятность того, что и заключительный участок (2')-(3') будет чуть больше (по времени или по цене) аналогичного участка (2)-(3) восходящей волны 3':

Желаю успехов!

Ещё раз детализировал и уточнил структуру волны роста по Brent на часах. Особенность в том, что Brent отзеркалила свой участок (1')-(2') восходящей волны 3' с увеличением в масштабах относительно аналогичного участка (1)-(2) слева (снизу) от точки вращения В. Поэтому, существует вероятность того, что и заключительный участок (2')-(3') будет чуть больше (по времени или по цене) аналогичного участка (2)-(3) восходящей волны 3':

Желаю успехов!

Нефть Brent. Детализация фрактальной структуры и уточнение целей.

- 17 мая 2017, 09:52

- |

Привет всем!

Сделал обновление (точнее, детализацию) вчерашней разметки фрактальной структуры с центром в точке A с учётом того, что вижу сейчас на графике нефти. Получил более точный целевой уровень. Нанеся дополнительную детализацию на волну роста, можно увидеть следующую фрактальную структуру цены (период графика Н1):

Комментарий к рисунку. Волна роста 3' фрактальной ценовой структуры с центром в точке А сформировала точку вращения B и имеет, предположительно, пятиволновую структуру. Точка В — центр этой предполагаемой структуры, относительно которой рынок отражает себя (с инверсией). Сейчас считаю, что цена формирует участок (1')-(2'), являющийся отражением с инверсией участка (1)-(2) этой фрактальной структуры

( Читать дальше )

Сделал обновление (точнее, детализацию) вчерашней разметки фрактальной структуры с центром в точке A с учётом того, что вижу сейчас на графике нефти. Получил более точный целевой уровень. Нанеся дополнительную детализацию на волну роста, можно увидеть следующую фрактальную структуру цены (период графика Н1):

Комментарий к рисунку. Волна роста 3' фрактальной ценовой структуры с центром в точке А сформировала точку вращения B и имеет, предположительно, пятиволновую структуру. Точка В — центр этой предполагаемой структуры, относительно которой рынок отражает себя (с инверсией). Сейчас считаю, что цена формирует участок (1')-(2'), являющийся отражением с инверсией участка (1)-(2) этой фрактальной структуры

( Читать дальше )

Нефть Brent. Уточнение фрактала на периоде H4.

- 16 мая 2017, 21:00

- |

Всем доброго времени суток!

Хочу кратко обновиться по нефти Brent. Она продолжает отрисовывать свою зеркальную (с инверсией) ценовую структуру, и сейчас развивает волну роста 3' по ней. Если следовать логике фрактальной структуры, то можно предположить, что а) цели роста ещё не достигнуты (хоть и недалеко осталось) б) возможно удлинение волны роста, т.к. она развивается под более крутым, более вертикальным углом, чем аналогичная зеркальная волна 3 слева от точки вращения:

После формирования точки 3' жду нового снижения (масштабы пока неясны). По времени циклической модели вершина 3' приходится приблизительно на 20 мая.

Всем успехов!

Update 17.05.17

Привет всем! Сделал обновление (точнее, детализацию) разметки с учётом того, что вижу сейчас на графике нефти. Нанеся дополнительную детализацию на волну роста, мы получим следующую фрактальную структуру цены (период графика Н1):

( Читать дальше )

Хочу кратко обновиться по нефти Brent. Она продолжает отрисовывать свою зеркальную (с инверсией) ценовую структуру, и сейчас развивает волну роста 3' по ней. Если следовать логике фрактальной структуры, то можно предположить, что а) цели роста ещё не достигнуты (хоть и недалеко осталось) б) возможно удлинение волны роста, т.к. она развивается под более крутым, более вертикальным углом, чем аналогичная зеркальная волна 3 слева от точки вращения:

После формирования точки 3' жду нового снижения (масштабы пока неясны). По времени циклической модели вершина 3' приходится приблизительно на 20 мая.

Всем успехов!

Update 17.05.17

Привет всем! Сделал обновление (точнее, детализацию) разметки с учётом того, что вижу сейчас на графике нефти. Нанеся дополнительную детализацию на волну роста, мы получим следующую фрактальную структуру цены (период графика Н1):

( Читать дальше )

Циклическая модель префов Сургутнефтегаза

- 15 мая 2017, 20:09

- |

Привет всем!

Сегодня трудился над префами Сургута. Скоро у них, по статистике, завершается сезонка на понижение — решил уточнить это обстоятельство циклической моделью. Какие циклы работают сейчас на бумаге? Долгосрочные. Я выбрал для модели 4 цикла: двухлетний, четырёхлетний, пятилетний и 456-дневный. По порядку:

1. Двухлетний цикл. Обладает очень сильной корреляцией с текущим рынком: 0,87 с января 2016 года (1 год и 4,5 месяца)

2. Четырёхлетний цикл. Также высокая корреляция с рынком = 0,65 на том же периоде времени

( Читать дальше )

Сегодня трудился над префами Сургута. Скоро у них, по статистике, завершается сезонка на понижение — решил уточнить это обстоятельство циклической моделью. Какие циклы работают сейчас на бумаге? Долгосрочные. Я выбрал для модели 4 цикла: двухлетний, четырёхлетний, пятилетний и 456-дневный. По порядку:

1. Двухлетний цикл. Обладает очень сильной корреляцией с текущим рынком: 0,87 с января 2016 года (1 год и 4,5 месяца)

2. Четырёхлетний цикл. Также высокая корреляция с рынком = 0,65 на том же периоде времени

( Читать дальше )

Циклическая модель ЛУКОЙЛа

- 12 мая 2017, 22:18

- |

Всем привет!

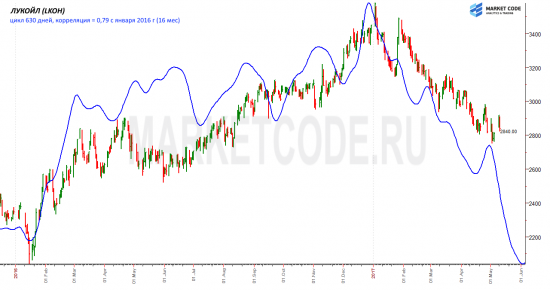

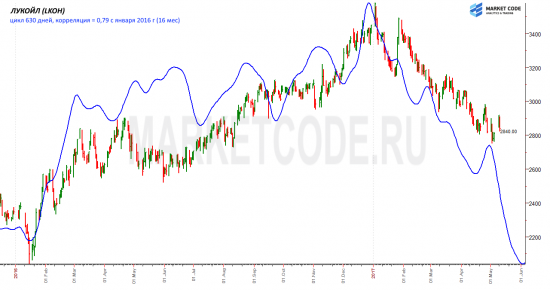

Поработал над ЛУКом. Нашёл несколько интересных циклов с хорошей корреляцией на текущем рынке и объединил их в одну модель. Всего для модели отобрал три цикла — все они с близкой продолжительностью: 630 дней, 664 дня и 687 дней. Начну с первого из них:

Высокая корреляция с рынком: 0,79 на периоде 1 год и 4 месяца. Следующий цикл, тоже очень хорошая корреляция:

( Читать дальше )

Поработал над ЛУКом. Нашёл несколько интересных циклов с хорошей корреляцией на текущем рынке и объединил их в одну модель. Всего для модели отобрал три цикла — все они с близкой продолжительностью: 630 дней, 664 дня и 687 дней. Начну с первого из них:

Высокая корреляция с рынком: 0,79 на периоде 1 год и 4 месяца. Следующий цикл, тоже очень хорошая корреляция:

( Читать дальше )

Аэрофлот: циклическая модель движения

- 10 мая 2017, 18:47

- |

Всем привет!

Сегодня закончил составление пробной циклической модели по Аэрофлоту. Бумага берет всё новые и новые вершины, и очень интересно попытаться построить циклическую модель движения котировок. По Аэрофлоту есть две особенности: во-первых, по бумаге работают долгосрочные циклы с периодом от 2-х лет и более, а, во-вторых, они инвертированы (инверсия циклов — это вообще отдельная тема).

Всего в рассматриваемую модель вошли 4 цикла. Начну отдельно по каждому из них.

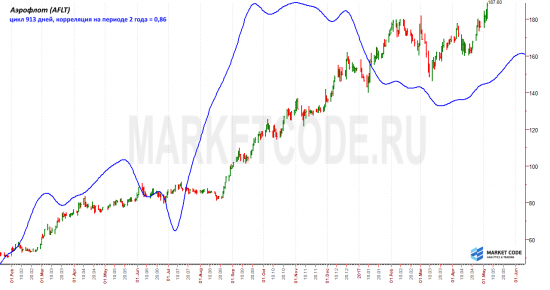

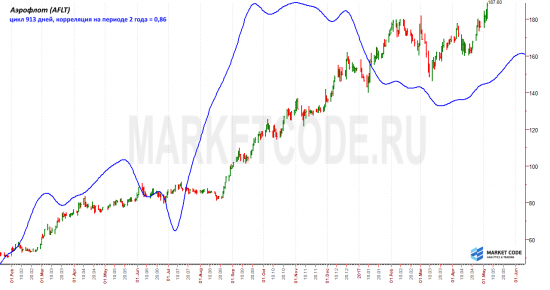

На первом рисунке цикл продолжительностью 913 дней с очень хорошей корреляцией, равной 0,86 на тестовом периоде 24 месяца:

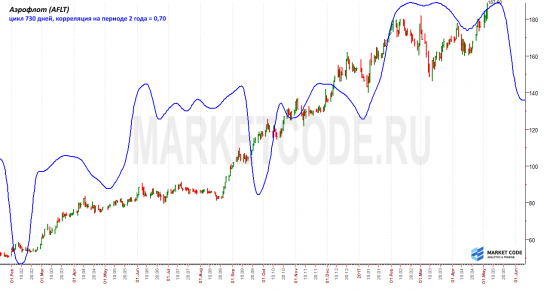

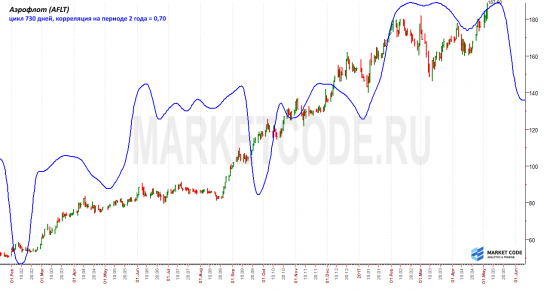

На втором рисунке представлен более короткий 730-дневный цикл, но также с высокой корреляцией = 0,70 на том же тестовом периоде 24 месяца:

( Читать дальше )

Сегодня закончил составление пробной циклической модели по Аэрофлоту. Бумага берет всё новые и новые вершины, и очень интересно попытаться построить циклическую модель движения котировок. По Аэрофлоту есть две особенности: во-первых, по бумаге работают долгосрочные циклы с периодом от 2-х лет и более, а, во-вторых, они инвертированы (инверсия циклов — это вообще отдельная тема).

Всего в рассматриваемую модель вошли 4 цикла. Начну отдельно по каждому из них.

На первом рисунке цикл продолжительностью 913 дней с очень хорошей корреляцией, равной 0,86 на тестовом периоде 24 месяца:

На втором рисунке представлен более короткий 730-дневный цикл, но также с высокой корреляцией = 0,70 на том же тестовом периоде 24 месяца:

( Читать дальше )

теги блога Ярослав Найданов

- 1 мая

- 9 мая

- Brent

- EURUSD

- forex

- GBPUSD

- GMKN

- marketcode

- micex

- NZDJPY

- RTSI

- USDRUB

- Алроса

- анализ циклов

- АФК Система

- Аэрофлот

- Башнефть преф

- Брент

- ветераны

- ВТБ

- газпром

- ГДР

- ГМК НорНикель

- дети

- инвалиды

- Индекс

- индекс ммвб

- Индекс Мосбиржи

- Индекс РТС

- канал

- корреляция

- Лукойл

- Магнит

- маркеткод

- мечел

- ММВБ

- модели

- модель

- нефть

- нлмк

- Новатэк

- новогоднее ралли

- норильский никель

- Норникель

- опек+

- оффтоп

- петиция

- преф

- префы

- прогноз

- прогноз доллара

- Роснефть

- Ростелеком

- Ростелеком преф

- РТС

- Русгидро

- с Днем Победы

- Сбер

- Сбербанк

- Северсталь

- Сезонная торговля

- сезонность

- сироты

- Система

- структура

- сургут

- Сургутнефтегаз

- сургутнефтегаз преф

- сценарий

- Татнефть

- транснефть

- тренд

- фрактал

- фрактал на примере

- фрактальная структура

- ФСК Россети

- цена

- цикл

- циклы