SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

THE INSIDER

📍 ФосАгро: ставка на рост в условиях разрыва глобальных цепочек

- 24 июля 2025, 15:25

- |

📍 ФосАгро: ставка на рост в условиях разрыва глобальных цепочек

«ФосАгро» — не просто лидер отрасли, а символ стратегической трансформации. Компания инвестирует в расширение мощностей на фоне глобальной ребалансировки поставок. Только в 2023–2025 гг. запускаются новые линии по выпуску карбамида, селитры, фосфатов — на фоне ухода с рынка конкурентов из Европы.

💬 Как отметил президент Ассоциации производителей удобрений Андрей Гурьев:

«Мы — крупнейший экспортер в мире, и сегодня переориентируемся на страны БРИКС, которые дают до 50% мирового спроса» (июль 2025).

📦 Индия увеличила импорт российских удобрений в 4 раза. «ФосАгро» за год поставила туда более 1,2 млн тонн. Компания чётко встроена в государственную экспортную стратегию.

💡 На фоне разрыва цепочек поставок и роста цен в ЕС, экологичные удобрения российского производства становятся особенно востребованными.

📌Вывод: «ФосАгро» — выгодный бенефициар геоэкономического сдвига. При сохранении экспортной динамики и господдержки, потенциал роста капитализации остаётся значительным.

( Читать дальше )

- комментировать

- 343 | ★1

- Комментарии ( 0 )

📈 Минеральный рывок: Россия наращивает производство

- 24 июля 2025, 10:20

- |

📈 Минеральный рывок: Россия наращивает производство

В 2024 году Россия произвела 63 млн тонн минеральных удобрений — новый исторический максимум. В 2025-м ожидается рост до 65 млн тонн, а к 2030 году — увеличение доли на мировом рынке с 18–20% до 25%. Это не просто статистика — это демонстрация устойчивости отрасли под санкционным давлением.

🚀 С 2013 года рост составил в 1,6 раза, причём по всем ключевым сегментам:

— Азотные удобрения: +50%

— Фосфорные: +6,6 млн тонн

— Калийные: +70% (во многом за счёт запусков «ЕвроХим»)

⚙️ Инвестиционный бум продолжается. Только «ФосАгро» в 2023 году ввела в строй завод на 1 млн тонн в Волхове — открытие проходило при участии Путина. В перспективе — рост мощностей, расширение экспорта в Индию, Африку и Бразилию.

📉 Европа идёт в противоположную сторону — запрещает поставки, повышает цены и рискует стать импортёром зерна, потеряв аграрную независимость.

📌Вывод: Россия превращается в ключевого глобального поставщика агрохимии. Отрасль с высокой маржинальностью и экспортным потенциалом явно недооценена инвесторами.

( Читать дальше )

🔻 Недельная дефляция — временное затишье? ЦБ на распутье перед осенью

- 24 июля 2025, 07:17

- |

🔻 Недельная дефляция — временное затишье? ЦБ на распутье перед осенью

Росстат впервые с сентября 2024 года зафиксировал недельную дефляцию: с 15 по 21 июля цены в РФ снизились на 0,05%. Это произошло после умеренного роста на 0,02% неделей ранее и всплеска на 0,79% в начале месяца (индексация тарифов ЖКХ). Годовая инфляция по данным на 21 июля замедлилась до 9,17%. Всего с начала года потребительские цены выросли на 4,56%, из них 0,76% — только в июле.

На этом фоне рынок почти единогласно ожидает снижение ключевой ставки ЦБ РФ 25 июля:

🔹Базовый прогноз — минус 200 б.п. до 18%;

🔹Некоторые допускают шаг в 300 б.п., другие — более осторожное снижение на 100 б.п.

🧠 Александр Исаков, бывший главный экономист Bloomberg Economics по России и СНГ, предупреждает:

«Дефляция в июле — не системный сдвиг, а результат временных факторов: сезонных скидок, охлаждённого спроса после шоковой индексации ЖКХ. С осени проинфляционные риски усилятся: фискальная экспансия, слабый рубль, рост импорта.

📌Вывод: недельная дефляция — это краткий эпизод затишья. Уже осенью инфляционные факторы могут вернуться с удвоенной силой. Профессиональные инвесторы сегодня следят не столько за текущей статистикой, сколько за тем, насколько грамотно ЦБ отыграет смягчение и как на это ответят рынки.

( Читать дальше )

Стагфляция? Финансовые дома бьют тревогу

- 23 июля 2025, 15:47

- |

Стагфляция? Финансовые дома бьют тревогу

🏦 JPMorgan: «Тарифный импульс приводит США к stagflationary slowdown — замедлению роста при высокой инфляции» (июнь 2025).

🏦 Goldman Sachs называет происходящее “шоковым сценарием”, при котором инфляция не уходит, а экономика начинает буксовать.

🔸 JPMorgan снизил прогноз роста ВВП США на 2025 год до 1.3%, ссылаясь на слабый потребительский спрос и нарастающее давление со стороны издержек.

🔸 По оценке Goldman Sachs, рост ВВП США в 2025 году замедлится до 1.6%, при этом основное давление окажут высокие ставки, слабая производственная активность и эффект от торговых тарифов.

🎯 По опросу JPM среди инвесторов:

🔹60% опасаются именно стагфляции, а не рецессии.

🔹Более 20% считают, что инфляция превысит 3.5% во второй половине 2025.

📌Вывод: даже крупнейшие банки больше не исключают стагфляционного сценария. Классические портфели требуют адаптации к новому макро условиям.

Наш ТГ канал: t.me/+CTcbcRXcqBY1MWIy

🔺Три месяца роста подряд: инфляция в США оживает

- 23 июля 2025, 13:15

- |

🔺Три месяца роста подряд: инфляция в США оживает

📈 Инфляция в США растёт третий месяц подряд. CPI:

🔹Апрель: +0.2% м/м;

🔹Май: +0.1%;

🔹Июнь: +0.3% — максимум с января.

Годовой CPI за июнь достиг 2.7%, по сравнению с 2.3% в апреле (данные BLS). Рост цен ускоряется на фоне тарифной политики, подорожания продуктов (кофе, мясо, яйца), и резкого увеличения цен на жильё.

🔍 ФРС официально заявила, что «тарифы усиливают инфляционное давление» (John Williams, июль 2025). При этом ставка остаётся на уровне 4.25–4.5%, что означает временную паузу в снижениях.

📌Вывод: инфляция в США не ушла. Сценарий «побеждённой инфляции» отложен. Давление на потребителя и бизнес растёт — и рынки это учитывают.

Наш ТГ канал: t.me/+CTcbcRXcqBY1MWIy

📈 2025: пятый год дефицита. Где потолок?

- 23 июля 2025, 10:22

- |

📈 2025: пятый год дефицита. Где потолок?

📉 На рынке серебра — пятый год структурного дефицита. Прогноз на 2025: –117 млн унций. Новых рудников нет, запасы на нуле, спрос из промышленности и ETF — стабильно высокий.

📈 С начала года цена выросла на 35%, а в 2024 — на 21%. Потоки в ETF превысили 2 500 тонн с февраля. Объём длинных позиций на фьючерсах вырос на 163% за полгода.

💬 Citi:

$45 возможно в 2025 году. $48 — в случае squeeze.

Сильный спрос в Азии и Европе компенсирует частичную фиксацию прибыли в США. Особенно активна ювелирка: серебро стало заменой дорогому золоту.

Вывод: рынок не перекуплен — он перестроен. Цена $40 — это не потолок, а промежуточный этап на пути к новому равновесию.

Наш ТГ канал: t.me/+CTcbcRXcqBY1MWIy

🏛️ Америка закрывает доступ к металлам

- 23 июля 2025, 07:34

- |

🏛️ Америка закрывает доступ к металлам

🇺🇸 США ввели 50% налог на импорт меди. Следующий шаг — серебро, которое становится стратегическим металлом в оборонке, AI и энергетике.

⚙️ В Джорджии открыт завод Aurubis по переработке металлов — Вашингтон хочет удержать ресурсы внутри страны.

📜 Законодательство, субсидии и санкции — всё подчинено одной цели: контроль над критическими поставками.

Серебро уже не просто “инвестметалл” — это новый промышленный актив, важный для нацбезопасности.

Вывод: институциональные игроки начинают рассматривать серебро как стратегический актив, а не только хедж от инфляции. Это изменит долгосрочную структуру спроса.

Наш ТГ канал: t.me/+CTcbcRXcqBY1MWIy

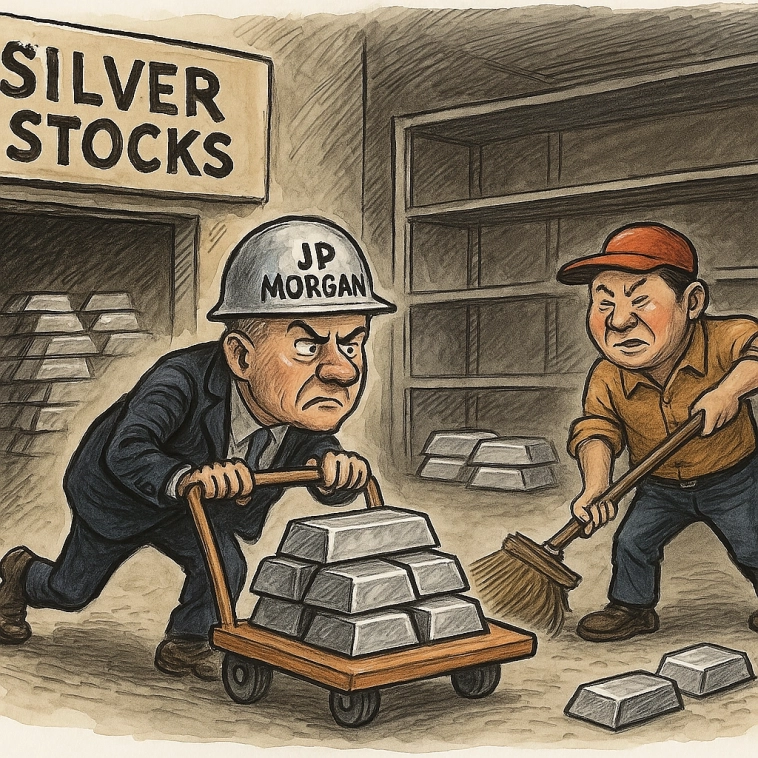

📦 Запасы тают: JP Morgan и китайцы вычищают склады

- 22 июля 2025, 14:42

- |

📦 Запасы тают: JP Morgan и китайцы вычищают склады

📦 Только 11 июля с COMEX было выведено 616 тыс. унций серебра, в том числе 645 тыс. унций — JP Morgan. Общие запасы (Registered + Eligible) теперь составляют 494.9 млн унций — и это минимумы последних лет.

🇨🇳 В Шанхае — минус 90 тонн за неделю. Премии в Азии растут, склады пустеют.

🇬🇧 В Лондоне серебро торгуется с премией +4.24% к споту — $40.86/oz.

ETF SLV больше не отдаёт бумаги в прокат — флоат пересыхает. Стоимость аренды растёт — это уже признаки дефицита не только физического серебра, но и ликвидности в бумагах.

Вывод: физический рынок стремительно сжимается. Манипуляции через COMEX больше не работают как раньше. На горизонте — squeeze.

Наш ТГ канал: t.me/+CTcbcRXcqBY1MWIy

⚖️ COMEX и реальность: физика дороже бумаги

- 22 июля 2025, 10:41

- |

⚖️ COMEX и реальность: физика дороже бумаги

📊 На фоне попыток манипуляций, физический рынок показывает другое. Премия на EFP (Exchange for Physical), отражающая стоимость конвертации фьючерса в физическое серебро, выросла с $0 до $0.80/унция за 48 часов (на 11 июля).

🔴 На графиках Bloomberg чётко видно: спред между COMEX и Лондоном взлетел (график представим в ближайшем ролике). Это значит — бумажное серебро дешевле физического, а кто-то готов переплачивать, чтобы получить металл сейчас.

💬 Citi (июль 2025):

“Рынок серебра находится в фазе дефицита. Мы ожидаем $43 в течение 6–12 месяцев”.

Вывод: рынок начал ценить реальное серебро. Такая премия — признак дефицита поставок, а не спекуляции. Если физический спрос продолжит расти, бумажные продавцы окажутся в ловушке.

P. S. Очень оперативно и вовремя мы с вами перевели в физический вид серебро и золото. Конечно, каждый решает сам в каком виде ему хранить драг. металлы, но мы избавились полностью от «бумажных» металлов. Когда всё это лежит дома, в сейфе, а входные двери оснащены хорошими замками, риски сведены к нулю.

( Читать дальше )

💣 Серебряная атака: 483 млн унций за час

- 22 июля 2025, 07:07

- |

💣 Серебряная атака: 483 млн унций за час

📉 11 июля на COMEX было продано 483 млн унций серебра — это более 57% мировой годовой добычи. Такого объёма рынок не видел никогда. Попытка очевидна: сломать восходящий тренд и не пустить цену выше $38-39.

Но результат обратный. Цена отскочила выше $37.50, а по состоянию на утро 22 июля торгуется в районе $39.2. Эти шорты теперь в убытке — и это создаёт давление на продавцов закрыть позиции.

📈 При этом открытый интерес вырос на 8 636 контрактов (43.18 млн унций) — сигнал, что борьба только начинается.

Вывод: рынок переходит в фазу агрессивной борьбы между бумажным давлением и реальным спросом. При удержании $38-39 цена может быстро двинуться к $40 и выше.

P. S. Ждём шорт-сквиз в серебре о чем писалось здесь.

Наш ТГ канал: t.me/+CTcbcRXcqBY1MWIy

теги блога THE INSIDER

- санкции США

- berkshire hathaway

- bitcoin

- CNYRUB

- EURUSD

- ferrari nv

- general dynamics corporation

- Goldman Sachs

- Hang Seng

- IMOEX

- nikkei индекс

- RUSFAR CNY

- RUSFARCNY

- S&P500

- treasuries

- VIX

- акрон

- акции

- акции США

- аренда недвижимости

- бюджет РФ 2025

- Владимир Зеленский

- Владимир Путин

- втб

- выборы президента США 2024

- Газпром

- Газпромнефть

- Германия

- госдолг США

- девальвация рубля

- денежно-кредитная политика

- Джо Байден

- доллар рубль

- Дональд Трамп

- Европа

- ЕС

- золото

- ЗПИФы недвижимости

- Израиль

- инвестиции в недвижимость

- индекс волатильности

- Индекс МБ

- инфляция

- инфляция в России

- инфляция в США

- Иран

- какао (cocoa)

- Китай

- китайский фондовый рынок

- Ключевая ставка ЦБ РФ

- коммерческая недвижимость

- криптовалюта

- медь

- мирные переговоры

- мобильный пост

- нефть

- обзор рынка

- облигации

- ОПЕК+

- опционы

- палладий

- платина

- политсрач

- полюс золото

- Портфель инвестора

- пошлины США

- прогноз по акциям

- рецессия в США

- роснефть

- санкции

- СВО

- серебро

- складская недвижимость

- ставка ФРС США

- стагфляция

- стагфляция в России

- стагфляция в США

- США

- технический анализ

- торговые войны

- торговые сигналы

- трейдинг

- Украина

- форекс

- Фосагро

- Фридрих Мерц

- ФРС США

- фьючерс MIX

- фьючерс РТС

- ЦБ РФ

- цифровой рубль

- экономика германии

- экономика ЕС

- экономика Китая

- экономика России

- экономика США

- Экономика Японии

- Эльвира Набиуллина

- юаневые облигации

- Япония