Илья Воробьев

Анализ VK - рост рекламных доходов, но много проблем

- 12 августа 2022, 12:58

- |

Общие вводные о компании

В последний раз я разбирал бизнес VK еще в конце прошлого года – этот анализ можно найти здесь по ссылкам: часть 1, часть 2, часть 3. Тогда я решил не покупать акции, несмотря на то, что формально VK стоил очень дешево, так как у компании было приличное количество рисков и неопределенности. За это время ситуация в бизнесе сильно изменилась:

- VK договорился купить у Яндекса Дзен и Новости. О сделке объявили еще в апреле, но пока она не закрыта и условия не известны. Ходят слухи, что Дзен могут обменять на Delivery Club.

- В России запретили и заблокировали Facebook и Instagram, а также заблокировали Twitter. Фактически VK стал монополистом на рынке классических социальных сетей. Конкуренция осталась только косвенная в виде YouTube (который отключил рекламу в России) и Telegram (где рекламы на уровне платформы почти нет).

( Читать дальше )

- комментировать

- 3.2К | ★1

- Комментарии ( 6 )

Зачем казино, если есть СПб биржа

- 11 августа 2022, 14:12

- |

Исторически российский фондовый рынок отличался не очень высокой волатильностью. По сравнению с компаниями в США, где котировки даже крупных корпораций могут летать на десятки процентов в день, в России такие ситуации случались крайне редко, если не считать далекие неликвидные эшелоны с мизерными объемами или отдельные экстраординарные события. Но СПб биржа упорно работает над тем, чтобы инвесторы в России тоже не скучали.

Сначала СПб биржа стала главной площадкой для спекуляций среди большого количества новых инвесторов, которые пришли на рынок в 2020-2021 году. Ведь намного веселее покупать акции SPCE, которые могут улететь в космос в прямом и переносном смысле, чем скучные российские бумаги. Правда реальные коммерческие полеты SPCE все время откладываются, а у акционеров после резкого взлета была весьма жесткая посадка, но это уже детали.

Затем в новых реалиях после февраля на СПб бирже появился еще один новый элемент, добавляющий остроты ощущений — возможная блокировка активов. Часть средств у некоторых инвесторов уже была заблокирована и есть риск, что остальные бумаги и/или доллары на счетах может постичь та же участь. СПб биржа пытается «диверсифицировать депозитарии», чтобы снизить риски, и будет здорово, если это получится делать, но пока покупка зарубежных акций через российскую инфраструктуру несет высокие риски. Также биржа недавно добавило китайские акции с листингом в Гонконге, но и там непонятна схема владения и нельзя исключать возникновение проблем с инфраструктурой.

( Читать дальше )

Про сложный и непонятный текущий рынок

- 09 августа 2022, 12:51

- |

Поймал себя на мысли, что сейчас, возможно, самый необычный и сложный с точки зрения понимания рынок за все время, в которое приходилось инвестировать. Причем это касается как инвестиций в России, так и зарубежом.

Начнем с России, с чем сейчас имеет дело инвестор:

1) Большое количество компаний не раскрывает информацию о своих финансовых результатах или делает это очень ограниченно, из-за чего сложно оценить реальное состояние бизнеса.

2) Зарубежные санкции и ограничения порвали привычные бизнес процессы, которые налаживались десятилетиями, и могут точечно сильно ударить почти по любой компании. И даже без прямых санкций зарубежные клиенты и подрядчики могут просто перестать работать с российским бизнесом. И все это происходит не разом, а в случайные непредсказуемые моменты времени.

3) Внутреннее регулирование, по старой российской традиции, зачастую страшнее любых внешних факторов. В текущих реалиях государство может кинуть поменять мнение в последний момент, и, например, отменить дивиденды и выкачать прибыль налогами. Опять-таки, проблема даже не в самом факте таких решений, а в их непредсказуемости и отсутствии понятных правил игры, которые можно использовать для принятия решений.

( Читать дальше )

Безумное новое IPO в США или как "заработать" х200 за две недели на фондовом рынке

- 03 августа 2022, 11:19

- |

Каждый раз, когда мне кажется, что последние 2.5 года на рынке были достаточно безумными и чем-то сильно удивить будет уже сложно, обязательно происходит событие, описать которое иначе как «взрыв мозга» просто невозможно описать. В этот раз речь о новом IPO в США, про которое почти никто не слышал и которое, кажется, ломает все границы здравого смысла.

18 июля на американской бирже NYSE начала торговаться компания AMTD Digital (тикер HKD), технологическая компания, базирующаяся в Гонконге. На IPO акции стоили $7.8, компания привлекла $125 млн инвестиций при оценке около $1.4 млрд. Если бы такое IPO произошло года 1.5-2 назад, оно бы легко затерялось в списке более громких и крупных размещений. В текущей же ситуации даже сам факт такого размещения уже выглядит достаточно удивительно — IPO активность в 2022 году была минимальной даже среди американских компаний, а для бизнеса с пропиской в Гонконге успешное IPO вдвойне удивительно. Но это только начало истории.

Далее акции компании начали расти по экспоненте, прибавляя десятки и даже сотни процентов в день. В итоге к текущему моменту котировки выросли более чем в 200 раз от цены IPO. Даже в мире криптовалют подобный рост происходит крайне редко и, как правило, с неликвидными токенами, которые разгоняют на минимальных объемах. Здесь же речь идет о публичной компании на NYSE с приличным объемом торгов (сотни миллионов долларов). Капитализация AMTD Digital при этом сейчас составляет более $300 млрд, а на пике вчера доходила до $450 млрд — примерно на уровне Nvidia или Visa!

( Читать дальше )

Анализ Яндекс – резкая трансформация бизнеса

- 27 июля 2022, 12:14

- |

Общие вводные

Перед тем, как перейти к обзору отчета насколько общих вводных о компании, которые произошли с момента предыдущего обзора в мае:

- В июне Яндекс выкупил и погасил 93% конвертируемых облигаций и до сентября планирует выкупить остаток. За каждую облигацию номиналом $200 тысяч компания заплатила $140 тысяч + 957 акций. Хорошая сделка для Яндекса – акции на Мосбирже уже после роста последних дней стоят $35, а при выкупе облигаций оценены в эквивалент $62 за акцию. При этом облигации держали в основном зарубежные инвесторы, которые сейчас не могут их продать. Для погашения облигаций Яндекс где-то взял кредит, об этом далее.

- Аркадий Волож попал под санкции ЕС. Его контролирующий с точки зрения голосов пакет принадлежит специальному трасту, после введения санкций Волож отказался от права принимать решения в компании, теперь его пакетом голосуют независимые члены СД Яндекса. Сама компания пока не попала под какие-либо санкции.

( Читать дальше )

Перспективы экономики Китая и сравнение с Японией в конце 1980-х

- 25 июля 2022, 12:04

- |

С учетом текущих геополитических реалий большинство людей в России (от руководства страны до обычных жителей) делает большую ставку на Китай — поставки сырья переориентируются из Европы на Восток, компании переводят в юани расчета, а граждане — средства в банках и брокерах.

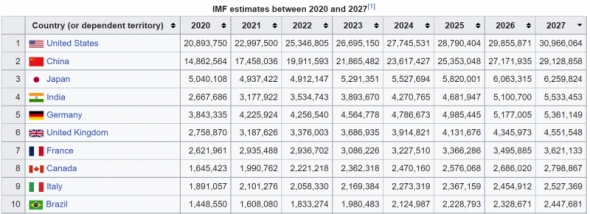

Принято считать, что Китай скоро станет крупнейшей экономикой в мире и далее его отрыв от США и других стран будет только расти в последующие десятилетия. Прогнозы в разных источниках немного различаются, но текущий консенсус, что китайская экономика опередит американскую в конце 2020-х годов.

( Читать дальше )

Как устроена долларовая финансовая система

- 18 июля 2022, 16:00

- |

Недавно послушал отличный подкаст, а следом прочитал книгу про долларовую финансовую систему — как она формировалась, развивалась и выглядит сейчас (ссылки в конце поста). В обоих случаях рассказ от Lev Menand — сейчас профессора в Columbia University, ранее работавшего в американском Казначействе и ФРС.

Вот несколько интересных фактов:

1) Большинство людей считает, что все доллары одинаковые (хотя в последние месяцы многие россияне убедились в обратном). На самом деле есть разные виды долларов:

а) Бумажные доллары и монеты, их выпускает только ФРС (и US Mint в случае монет), и они действительно обычно эквивалентны (не считая меченных купюр и подобных исключений).

б) Депозиты, которые создают банки. Они очень сильно отличаются — доллары на депозите в JP Morgan или Bank of America (у которых потенциально безлимитные долларовые кредитные линии с ФРС, страховка от FDIC и т.д.) не равны долларам на депозите в российском, европейском или любом другом зарубежном банке.

Фактически доллар на счете в российском банке — это своего стейблкоин, который раньше торговался 1:1 к «настоящим» долларам, а сейчас торгуется с дисконтом и имеет значительные ограничения на использование. И это касается не только российских банков — то же самое происходит в других странах с валютным контролем (Аргентина и т.д.) и периодически даже в относительно развитых странах (можно вспомнить «стрижку депозитов» на Кипре в 2013 году).

( Читать дальше )

Обвал в акциях Петропавловск - банкротство и делистинг

- 12 июля 2022, 21:17

- |

На американском фондовом рынке банкротство и делистинг компаний происходят достаточно часто, поэтому инвесторов им сложно удивить. Но для российского рынка делистинг из-за проблем в бизнесе и вероятного банкротства — редкое явление, которое происходит далеко не каждый год. Даже если у компании большие проблемы, как было много лет у Мечела, в России обычно принято решать их понятийно, а не через формальное банкротство. Но с Петропавловском ситуация, похоже, развивается по другому сценарию.

Последний случай банкротства и делистинга с достаточно крупной и известной публичной компанией в России был в 2017 году, когда прекратили торговаться акции Трансаэро. Если вы не следили за этой историей, рекомендую почитать — в поиске легко найти новости с хронологией событий. Если коротко, контролирующие акционеры сначала выпускали недостоверную отчетность, а затем, когда финансовые проблемы стало сложно скрывать, сделали большие корректировки задним числом и сами уехали из страны. При этом акции еще продолжали торговаться более двух лет и менеджмент продолжал вводит инвесторов в заблуждение «позитивными новостями», на которых котировки подскакивали, а контролирующие акционеры продавали акции доверчивым участникам рынка.

( Читать дальше )

Маск больше не хочет покупать Twitter

- 11 июля 2022, 15:43

- |

Илон Маск официально заявил, что отказывается от покупки Twitter. Ранее он сделал предложение о покупке компании за ~$44 млрд или $54.20 за акцию. Хотел ли Маск изначально купить социальную сеть или вся история была заранее спланирована (например, чтобы продать большой пакет акций Tesla под предлогом предстоящей сделки) или все еще хочет купить, но дешевле из-за падения акций и рынка — остается только гадать.

Но у Маска есть потенциальная проблема — он не просто сказал, что хочет купить компанию, а сделал обязывающее предложение о покупке и при этом отказался от due diligence. После этого у него почти не осталось формальных поводов для того, чтобы законно выйти из сделки, так как для этого нужны material adverse effects (MAE) — если по простому, с бизнесом Twitter должно случиться что-то очень плохое или должно вскрыться серьезное мошенничество.

Маск ссылается на то, что в Twitter много ботов и mDAU (основная метрика, отражающая количество активных пользователей) посчитан некорректно, хотя у него судя по всему нет прямых доказательств. И еще на несколько моментов, например, что недавно было уволено два топ-менеджера + начались сокращения). Но это очень слабые аргументы в данном случае, так как они вряд ли являются MAE, хотя решать будет суд.

( Читать дальше )

Cравнение текущей коррекции в США с кризисом дот-комов

- 10 июля 2022, 12:16

- |

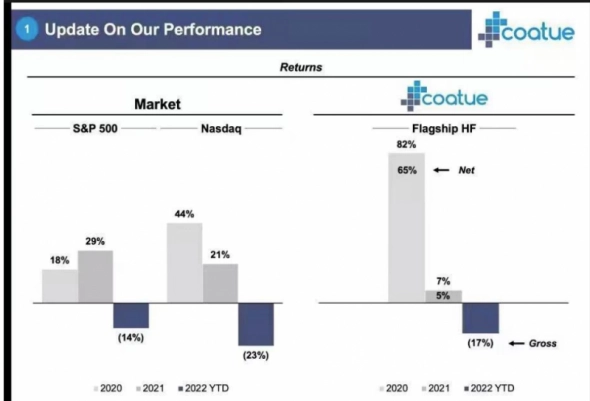

Недавно нашел интересную презентацию от Coatue – одного из крупнейших хедж-фондов, инвестирующих преимущественно в технологические компании, как публичные, так и частные – сделаю краткое саммэри в этом посте вместе со своими мыслями на тему.

В отличие от многих других фондов с фокусом на технологические компании, они в целом неплохо прошли коррекцию рынков в этом году – их доходность за 2022 год к середине мая составила -17% vs -23% для Nasdaq и -14% для S&P 500. Чистая доходность с начала 2020 года (после вычета комиссий) также выше бенчмарков, правда получена в основном в 2020 году, за последние полтора года динамика фонда хуже индексов.

Интересно то, что Coatue инвестирует как это предполагается от хедж-фонда – они частично хеджировали длинные позиции короткими, а также значительно варьируют долю кэша в портфеле в зависимости от ситуации на рынке. Например, на середину мая она превышала 80% – т.е. по сути они вышли из большинства позиций, которые держали ранее. Вообще в такой стратегии для хедж-фонда, конечно, не должно быть ничего удивительного, но последние годы были не очень нормальными. Технологический сектор принес инвесторам отличные прибыли и многие фонды превратились просто в аналоги активно управляемых ETF, которые просто держат длинные позиции. Другой известный фонд Tiger Global, который потерял с начала года более 50% – отличный тому пример.

( Читать дальше )

теги блога Илья Воробьев

- AA

- AAPL

- Alcoa Corporation

- Alphabet

- AMD

- Apple

- Arenadata

- AT&T

- BA

- Baidu

- BlackRock

- Boeing

- coca-cola

- DAL

- Diasoft

- Disney

- FB

- finex etf

- Goldman sachs

- GOOG

- GS

- Headhunter

- IBKR

- IBM

- INTC

- Intel

- Intel Corporation

- interactive brokers

- ipo

- IPO 2024

- iva technologies

- jnj

- JPM

- JPMorgan

- KO

- Microsoft

- microstrategy

- MSFT

- Netflix

- OGI

- Ozon

- petropavlovsk

- Philip Morris

- Positive Technologies

- RTKM

- RTKMP

- S&P500

- SNAP

- softline

- SPO

- Starbucks

- Taiwan Semiconductor Manufacturing Company Limited

- tencent

- tesla

- TSLA

- TSM

- UAL

- United Airlines

- VK

- VKCO

- Wells Fargo

- WFC

- Whoosh

- wush

- YDEX

- акции

- акции США

- американский рынок

- Аренадата

- Астра

- Астра Групп

- банки США

- Всеинструменты.ру

- Газпром

- Группа Позитив

- доллар

- доллар рубль

- Илон Маск

- инвестиции

- каннабис

- Китай

- кризис

- криптовалюта

- натуральный газ

- нефть

- облигации

- отчетности

- отчетности банков

- отчеты МСФО

- прогноз по акциям

- Софтлайн

- СПб Биржа

- форекс

- экономика

- юань

- Яндекс

- япония