Czarish

Нужно ли читать аудиторское заключение?

- 26 ноября 2021, 15:43

- |

На первый взгляд, аудиторское заключение (АЗ), которое приводится на первых страницах финансового отчета компании, может показаться чем-то невероятно скучным, непонятным и совершенно ненужным для рядового инвестора.

Однако ряд недавних событий, связанных с вероятным дефолтом по корпоративным облигациям, показывает, что их можно было бы предусмотреть, обратив свое внимание на АЗ. В ней иногда содержится весьма полезная информация, которая может помочь инвесторам избежать ненадежных эмитентов и сэкономить время на анализе финансового положения компаний.

Если аудитор считает, что выявленная им информация поможет читателям отчета лучше разобраться в финансовом положении компании, то он может указать ее в соответствии с международными стандартами аудита (хотя вы вряд ли ткнетесь туда, но отсылку на официальный документ оставить все равно надо 😁). Чаще всего, ее располагают в разделе «Существенная неопределенность в отношении непрерывности деятельности».

( Читать дальше )

- комментировать

- Комментарии ( 8 )

Руки-загребуки Озона. Эмитент под присмотром 🔍

- 24 ноября 2021, 18:50

- |

Акции Озона вот уже более полугода находятся в нисходящем тренде. Капитализация компании практически приблизилась к уровням первичного размещения. Оправдана ли такая оценка в текущих реалиях?

Пора рассудить, что вообще происходит с бизнесом.

📍Прибыльность пока что находится под большим сомнением. Последний отчет компании в очередной раз демонстрирует опережающий рост расходов над доходами. Так, например, выручка за 9 месяцев выросла на 45,3 млрд руб., а операционные расходы — на 70 млрд руб. Понятное дело, что избавится от убытка в 36 ярдов компании не удалось. Причем заметьте, за весь 2020 год убыток составил 12,8 ярдов, а за один только 3-ий квартал этого года — 14 ярдов. Налицо — сжигание бабла. Вот она, цена бурного роста и рук-загребук.

📍Когда инвестор ставит своей целью заработать на фондовой бирже, то немаловажную роль играет предсказуемая коллективная смена ожиданий по компании. В этом случае работает эдакая теория игр, которая заключается в реализации собственных интересов в зависимости от поведения других игроков. В случае с Озоном, его бизнес-модель очевидно испытывает проблемы, что, на наш взгляд, достойно куда более низкой оценки. Однако не забываем, что акции компании также торгуются на Nasdaq западными коллегами, где восприятие подобных убыточных, но перспективных-хайтек-онлайн-и-прочая-лабуда компаний может быть совершенно иным (и на минуточку, объемы торгов там в 1,5-2 раза выше). Стало быть, это создает некоторый барьер для формирования более низкой оценки. Как результат, совокупность коллективных ожиданий от компании, по нашему мнению, несет крайне непредсказуемый характер, что не добавляет желания инвестировать в Озон на текущем этапе.

( Читать дальше )

Ситуация БСПБ с Роснано

- 22 ноября 2021, 16:47

- |

19 ноября Мосбиржа приостановила торги облигациями Роснано на фоне диалога компании с его кредиторами и держателями облигаций. В компании ожидается проведение реструктуризации долга, одним из кредиторов которого является Банк Санкт-Петербург.

Согласно ежеквартальному отчету, долг Роснано перед Банком составляет 16,5 млрд.

Может показаться, что вероятный дефолт по данному долгу сожрет всю прибыль Банка за 2021 год (для понимания масштабов, LTM прибыль = 15.9 млрд руб.), однако данный долг обеспечен гос гарантиями. Это, а также официальный ответ Банка на ситуацию с Роснано могут намекать на то, что возврат долга будет обеспечен в полном объеме + вероятно, что больших отчислений в резерв по ожидаемым кредитным убыткам ожидать не стоит.

И все же, формирование резервов, а также реструктуризация долга говорят нам о том, что убыток по данному долгу все же образуется.

( Читать дальше )

Вечно Тонущая Бумага (ВТБ). Эмитент под присмотром 🔎

- 17 ноября 2021, 16:41

- |

На сегодняшний день банк ВТБ является самым дешевым представителем крупнейших банков России. По последним прогнозам менеджмента, за этот год банк собирается заработать более 300 миллиардов рублей чистой прибыли, и даже допускает, что может достичь результата, запланированного на 2022 год, то есть заработать 310 миллиардов рублей.

На этой почве аналитики рассчитывают на то, что согласно практики равной дивидендной доходности по всем типам акций (обыкновенным, привилегированным 1-го типа и привилегированным 2-го типа), а также принципа выплаты 50% от чистой прибыли по МСФО как госкомпания, дивиденды могут составить в районе 0,006 руб. на акцию.

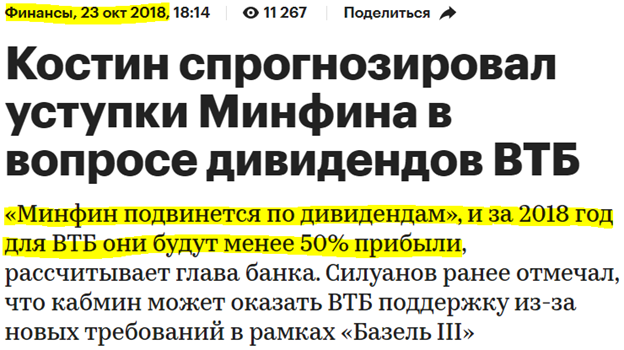

Где-то мы уже слышали подобные обещания, да?

Глянем несколько заголовков за 2018-2020 годы:

Потираем ладошки в ожидании хороших дивов 😁

( Читать дальше )

Русагро. Разбор отчета за 9 мес. 2021

- 15 ноября 2021, 17:39

- |

Основные моменты:

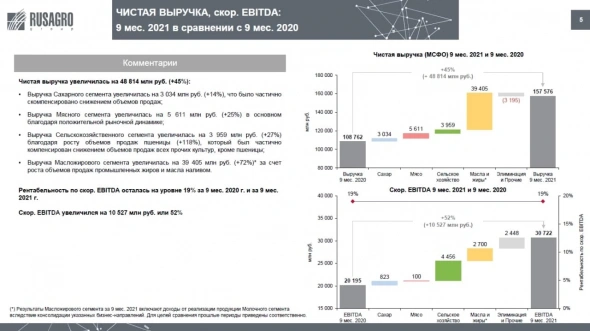

— Выручка за период составила 157 576 млн руб. (+45% г/г)

— Скорр. EBITDA составил 30 722 млн руб. (+52% г/г)

— Рентабельность по скорректированному показателю EBITDA сохранилась на уровне 19%

— Чистая прибыль за период составила 35 422 млн руб. (+126% г/г)

— Чистый долг составил 69 452 млн руб.

— Соотношение Чистый долг/Скорр. EBITDA (LTM) составило 1,63x (против 1,88х год назад).

Рост результатов Компании во многом обусловлен положительной динамикой выручки и доходов в масложировом (м/ж) и сельскохозяйственном (с/х) сегментах.

Выручка с/х сегмента увеличилась на 27% до 18 711 млн руб., а скорр. EBITDA — на 89% до 9 472 млн. руб. Причинами такой динамики компания назвала рост объемов продаж на пшеницу, который компенсировал снижение объемов по остальным культурам, особенно по сое. При этом, себестоимость продаж и общие и административные расходы остались на уровне аналогичного периода прошлого года, что и вызвало резкий рост скорр. EBITDA и его маржинальность (с 34% до 51%)

( Читать дальше )

Налог при выводе денег с брокерского счета

- 12 ноября 2021, 15:48

- |

Когда я работал в тех поддержке одной инвестиционной компании, то наиболее часто задаваемым вопросом (с нотками возмущения в голосе/тексте 😅) был вопрос об удержании налогов при выводе средств со счета. Многие недоумевали, почему заявка на вывод средств одна, а размер поступлений — совершенно иной.

Разберем по полочкам, почему и сколько удерживают налогов при выводе средств.

По требованию закона, брокер, являющийся налоговым агентом, при получении заявки на вывод средств рассчитывает финансовый результат инвестора с начала текущего года (учитывается именно инвестиционный результат в результате фиксации позиций по цб).

Если он оказывается положительным, то брокер обязан удержать налог (НДФЛ).

Если сумма заявки на вывод денег больше суммы НДФЛ, то начисленный за период налог списывается в полном объеме.

Если сумма выводимых средств меньше или равна НДФЛ, рассчитанного нарастающим итогом с начала года, то при выводе налог удерживается из расчета = сумма вывода * 13%

( Читать дальше )

Юнипро. Разбор отчета за 9 мес. 2021

- 08 ноября 2021, 16:54

- |

3 ноября Компания представила неаудированные данные результатов деятельности за 9 месяцев 2021 года.

Основные моменты:

Выручка — 63,7 млрд руб. (+16% г/г)

Прибыль от текущей деятельности — 15,5 млрд руб. (+23% г/г)

Чистая прибыль — 12,5 млрд руб. (+24% г/г)

Маржинальность результатов на всех уровнях деятельности также возросла (в среднем на 1 п.п. по результатам, приведенным выше).

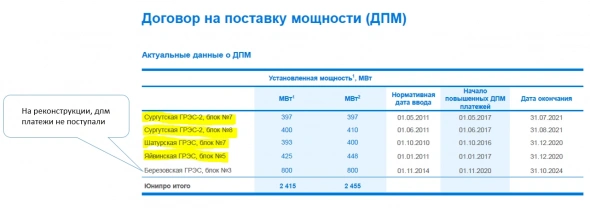

Интересен тот факт, что выручка от продажи мощности блока № 3 Березовской ГРЭС (которая начала поступать с мая 2021 года) полностью компенсировала снижение продажи мощностей после истечения срока ДПМ других четырех блоков ПГУ.

Напомним, что в течение 9 месяцев 2020 года под ДПМ находилось 4 блока, суммарная мощность которых составляла ~1600 МВт.

( Читать дальше )

Оправдана ли дешевизна Ленты? Эмитент под присмотром 🔎

- 03 ноября 2021, 18:20

- |

Лента является одним из самых дешевых представителей продуктового ритейлера, чем собственно иногда цепляет внимание инвесторов. Учитывая те факты, что новым портфельным инвестором Ленты недавно стал Мордашов, а компания собирается вырасти в 2 раза к 2025 году, а также начать платить дивиденды с 2022-го, она вызывает интерес. Но почему же оценка остаётся все еще низкой? И имеет ли она потенциал к существенному росту?

Прежде всего взглянем на последние результаты компании (данные представлены за 3 кв. и 9 мес. соответственно):

Розничные продажи +13,5% г/г до 116 млрд руб.; +4,8% г/г до 330,9 млрд руб.

Сопоставимые розничные продажи (LFL) +3,5%; +0,6%

Cредний чек LFL +4,7%; +2,6%

Трафик LFL -1,2%; -1,9%

Онлайн-продажи +237% г/г до 4,4 млрд руб.; +286,9% до 12,3 млрд руб.

Судя по структуре роста LFL продаж, слабым местом пока является LFL трафик, отражающий конкурентоспособность сети. Это может говорить о меньшей привлекательности магазинов Ленты в глазах потребителей: новые клиенты не приходят + уходят старые. В теории, этому могут способствовать следующие причины:

( Читать дальше )

Сокращаем участие в теме энергокризиса

- 01 ноября 2021, 17:10

- |

⚡️Сделки

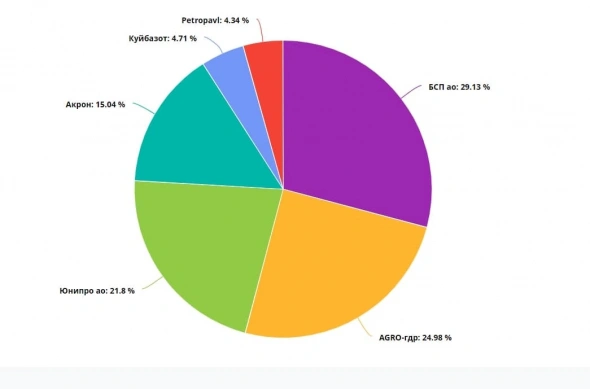

В конце прошлой недели мы сократили ряд позиций, связанных с темой энергетического кризиса.

Грядущая макроповетска, на наш взгляд, более не станет вызывать столь бурный спекулятивный спрос на компании сырьевых отраслей:

— рост добычи угля в Китае охлаждает цены на энергоносители

— охлаждение темпов роста экономики в мире (вероятно с 2022 года) негативно может повлиять на мировой спрос

— ястребиный взгляд на ДКП центробанков мира увеличивает требуемую доходность на рынке (а также стоимость плеча в нашем портфеле)

При этом во взгляде на будущее положение дел витает слишком много неопределенности, в связи с чем мы пока закрываем плечо.

🔴 Газпром (#GAZP) — продажа (доля: 33,47%➡️0%)

Под ударом, прежде всего, находится Газпром. На наш взгляд, пробой цен на газ ниже 1000$/куб.м поубавил спекулятивный интерес в бумагах Газпрома. Иными словами, пока цены на газ ниже 1000$, это будет говорить о слабости темы энергокризиса, которая в том числе отыгрывается в Газпроме. В добавок, даже несмотря на ожидаемую рекордную прибыль и дивиденды по результатам года, мы пока не считаем, что в ближайшее время тема дивдоходности будет иметь отражение в ценах. Это скорее можно будет отнести к дивидендному сезону, который состоится летом. В любом случае, будем следить за ситуацией.

( Читать дальше )

Налог с дивидендов по депозитарным распискам

- 29 октября 2021, 18:57

- |

Сегодня мы решили сделать для вас краткую, но полезную памятку о том, как и сколько налогов с дивидендов необходимо платить по депозитарным распискам.

Итак, самостоятельную уплату налога с дивидендов необходимо осуществлять по бумагам:

— Глобалтранс

— Мать и Дитя

— Русагро

— Тинькофф

— Эталон

— Киви

(спасибо нашему подписчику, что напомнил про последних двух ✊)

Размер налога составляет стандартные 13%.

Особый случай — это бумаги X5 Retail, налог по которым пока составляет 15%, и держателям расписок дивиденды приходят уже очищенными от налога. То есть самостоятельно ничего уплачивать не надо.

Но с 2022 года в силу вступят изменения. В этом году Правительством России было расторгнуто Соглашение об избежании двойного налогообложения с Нидерландами. Таким образом, начиная с 2022 года схема по уплате налогов может быть следующей: сначала на счет приходят дивиденды, очищенные от налогов Нидерландов, а затем нужно будет дополнительно уплатить НДФЛ в размере 13% от первоначальной суммы дивидендов. Иными словами, налог на дивиденды может составить 28%. Как

( Читать дальше )

теги блога Czarish

- aflt

- agro

- agro-гдр

- AKRN

- AQUA

- bspb

- gazp

- KAZT

- LNTA

- LSRG

- mvid

- NKNC

- Ozon

- petropavlovsk

- sngs

- SNGSP

- UPRO

- VTBR

- акрон

- акции

- аэрофлот

- Аэрофлот AFLT

- банк Санкт-Петербург

- брокеры

- втб

- газпром

- Газпромнефть

- грамотность финансовая

- Группа ЛСР

- дивиденды

- иис

- источники информации

- капитал

- куйбышевазот

- лента

- ЛСР Группа

- м.видео

- накопление

- налогообложение на рынке ценных бумаг

- Нижнекамскнефтехим

- облигации

- оффтоп

- Петропавловск

- портфель

- портфель активов

- прогноз по акциям

- роснано

- русагро

- Русолово

- русская аквакультура

- сбер

- сбер ап

- сбербанк

- сургутнефтегаз

- Финансовая грамотность

- Формула Дюпона

- Юнипро