Oleg Kalmanovich

ФРС, квази-QE и ночной разворот рынков

- 11 декабря 2025, 14:36

- |

Немного про вчерашние речи из-за океана от текущего кастелана-наместника ФРС — Джерома Пауэлла.

Первичный оптимизм на рынках был связан не только со снижением ставки ФРС на 25 б.п., но прежде всего с объявлением о старте с 12 декабря крупных покупок казначейских векселей на $40 млрд в течение 30 дней. Это фактически локальный аналог QE: приток ликвидности и давление на доллар, что сразу поддержало спрос на рисковые активы.

После заседания ФРС рынок получил классический «risk-on»: доллар ослаб, фьючерсы росли, ожидания мягкой политики укрепились. Но к ночи весь импульс был распродан — и ключевую роль сыграла Япония.

«Ты это что тут такое задвигаешь, самурай?»

Комментарии бывшего члена совета директоров Банка Японии о том, что регулятор может повышать ставку несколько раз в ближайшие полгода, резко усилили ожидания ужесточения. Доходность 2-летних JGB поднялась к 1% (максимум с 2008 года), йена укрепилась, и началось масштабное закрытие carry trade — продажи BTC и акций для возврата капитала в иену.

( Читать дальше )

- комментировать

- 294

- Комментарии ( 0 )

Основные тезисы заседания ФРС онлайн (+расклады на заседание).

- 10 декабря 2025, 21:55

- |

Всем читателям нашего блога хорошего вечера и попутного тренда!

Сегодня на авансцену финансовых рынков выйдет ключевое событие уходящего года — декабрьское заседание ФРС и их решение по процентной ставке в 22-00 по мск.

Для начала проведем небольшой брифинг:

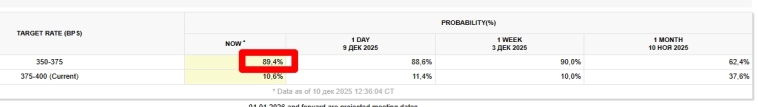

Вероятность снижения ставки практически 90% (по данным портала CME Group):

Представлять интерес будет дальнейшая траектория ставок на 2026 год, которую может обозначить-намекнуть Джером Пауэлл во время пресс-конференции. Многие аналитики склонны считать, что выступление главы ФРС пройдет в ястребином формате, с отсылкой на возможную паузу в снижении ставок в начале следующего года. В таком случае доллар может укрепиться, а вот «рисковые активы» — акции, крипта и др. оказаться под давлением. Однако стоит дождаться самих комментариев Пауэлла, чтобы делать какие-то выводы — тем более ждать осталось совсем недолго.

ЗАСЕДАНИЕ ФРС ОНЛАЙН:

ФРС снизила ставку на 0,25%

ФРС США снизили ключевую ставку с 4,25% до 4%.

ФРС: РАССМОТРИТ ВОПРОС О РАЗМЕРЕ И СРОКАХ ДОПОЛНИТЕЛЬНЫХ КОРРЕКТИРОК ПО СТАВКЕ

( Читать дальше )

Что делать на рынке, который "спит"

- 28 ноября 2025, 19:03

- |

Всем читателям нашего блога хорошего вечера и попутного тренда!

Сегодня хотим c вами обсудить тему — что делать на «тонком рынке»?

В пятницу, когда в экономическом календаре не значится важных данных — рынки частенько «засыпают», но сегодня это особенно заметно — США продолжают праздновать День Благодарения, а значит, половина мировых денег стоит на паузе. Американские фонды работают в укороченном режиме, крупные участники вне терминалов, и рынок просто теряет свою основную движущую силу.

Когда на крупнейшем рынке мира снижается ликвидность, все остальные автоматически переходят в режим тихого дрейфа: меньше сделок, меньше инициативы, меньше поводов для больших и резких свечей — активная торговля обычно не даёт смысла.

Но если уж заходить в сделки, то чаще всего это делают от границ узкого внутридневного диапазона. Причина проста: в низкой ликвидности рынок редко пробивает уровни — для рывка просто нет объёма. Он ходит от края к краю, будто упираясь в стенки небольшого коридора.

( Читать дальше )

На западных рынках новая волна оптимизма после вчерашних речей представителей ФРС

- 25 ноября 2025, 16:14

- |

🔹 Фьючерсы США растут перед ключевой статистикой

Рынок вновь закладывает более высокую (75–85 %) вероятность снижения ставки ФРС в декабре после заявлений главы Нью-Йоркского ФРС Джона Уильямса о росте рисков для рынка труда и ослаблении инфляционных угроз. На этом фоне 24 ноября индексы закрылись в плюсе: S&P 500 — 6 705,12 (+1,5 %), Nasdaq — 22 872,01 (+2,7 %), Dow Jones — 46 448,27 (+0,4 %).

🔹 Новая порция макроданных: фокус на потребление и инфляцию

Из-за шатдауна данные выходят с задержкой и отражают лишь сентябрь, что осложняет прогнозы. Потребительские расходы остаются ключевым драйвером, инфляция — устойчивой, а влияние “устаревших” цифр на решения ФРС вызывает вопросы.

🔹 Google и Meta сближаются в AI-гонке

Google начинает продвигать TPU-чипы для размещения в дата-центрах клиентов. Meta рассматривает крупную закупку, усиливая конкуренцию с Nvidia: Alphabet растёт на премаркете, Nvidia — под давлением.

🔹 Отчёты Dell и финал сезона отчётности

( Читать дальше )

Финансовый стоицизм: как инвесторы учатся терпению

- 22 ноября 2025, 16:06

- |

Всем читателям нашего блога хороших и продуктивно-позитивных выходных!

Сегодня хотим c вами обсудить немного философскую тему про терпение и выдержку на рынке или что такое «финансовый стоицизм» и для чего он нужен. Разберем по пунктам.

🔹 Волатильность — обычное явление

Рынок постоянно то растёт, то падает. Даже крупные индексы несколько раз в году показывают ощутимые просадки — и всё же в долгую остаются на траектории роста. Стоический подход помогает видеть в этом естественный процесс, а не повод для паники.

🔹 Стратегия “ничего не делать” работает чаще, чем кажется

Исследования показывают: самые прибыльные счета у тех инвесторов, которые редко совершают сделки. Когда человек не дёргается каждый раз при падении рынка, он избегает лишних ошибок и сохраняет капитал.

🔹 Почему эмоции мешают инвестировать

Человек сильнее переживает временные потери, чем радуется росту. Поэтому во время падения хочется «спасти деньги» и продать, а на пике — купить, чтобы «не упустить шанс». Финансовый стоицизм учит делать наоборот: сохранять спокойствие и следовать плану.

( Читать дальше )

Долгожданные нонфармы США и мощный отскок российского рынка - главные события четверга

- 20 ноября 2025, 15:33

- |

Фьючерсы США растут после сильных данных

Позитив от отчёта Nvidia поддержал фьючерсы: S&P 500 +1,3%, Nasdaq +1,8%, Dow +0,6%. Рынки пытаются отыграть недавний спад и укрепляют настроение в секторе технологий

Nvidia снова задаёт тон рынкам

Сильные квартальные результаты и уверенный прогноз по продажам вернули оптимизм в техсектор. Рост более 60% по выручке и повышенные ожидания на следующий квартал поддержали фьючерсы в плюсе. Nvidia остаётся главным драйвером интереса к AI-сегменту на фоне разговоров о «пузыре».

Nonfarm payrolls: ключевой отчёт перед заседанием ФРС

Рынок ждёт данные по занятости в США за сентябрь — отчёт задержан из-за длительного шатдауна, что повышает его значимость. Консенсус — около +50 тыс. рабочих мест.

Walmart представит сегодня сезонные ожидания

Один из крупнейших ритейлеров США публикует отчёт: инвесторы смотрят на темпы роста выручки и сигналы по праздничному сезону. На фоне разнородных результатов сектора Walmart остаётся ключевым индикатором потребительского спроса.

( Читать дальше )

Инвесторы устали рисковать: "классика" снова в моде

- 12 ноября 2025, 20:05

- |

Всем читателям нашего блога хорошего вечера и попутного тренда!

Сегодня хотим c вами обсудить тему — остались на рынке инструменты — островки безопасности в этой пучине финансовой волатильности?

После нескольких лет погони за хайпом — от мемных акций до AI-стартапов — рынок возвращается к старым добрым «дивидендным динозаврам». Акции вроде Coca-Cola, Procter & Gamble и Johnson & Johnson снова в тренде, а устойчивость вдруг стала новой модой.

Инвесторы устали от качелей: за 2021–2024 годы Nasdaq пережил три мини-краха, а крипторынок то рос на 300%, то падал наполовину. На этом фоне компании с предсказуемыми доходами и дивидендами выглядят как тихая гавань. У Coca-Cola — 62 года без перерыва роста дивидендов, у P&G — 68 лет, а J&J стабильно увеличивает выплаты с 1963 года.

💡 Интересный факт: если бы вы вложили $10 000 в Coca-Cola в 1990 году и просто держали акции, с реинвестированием дивидендов сегодня имели бы более $200 000. Это вдвое больше, чем средняя доходность S&P 500 за тот же период.

( Читать дальше )

Почему кривая доходности облигаций - один из лучших предсказателей рецессий❓

- 06 ноября 2025, 19:08

- |

Всем читателям нашего блога хорошего вечера и попутного тренда!

Сегодня хотим немного окунуться в рынок долговых бумаг и посмотреть, как они могут предвосхищать появление рецессии в экономике.

Облигации — это долговые ценные бумаги, по сути «займы государству». За них инвестор получает проценты — доходность. Обычно чем дольше срок займа, тем выше доходность: ведь инвестор берёт больший риск на время.

Но иногда всё переворачивается: доходность коротких облигаций становится выше длинных. Это и есть инверсия кривой доходности — сигнал, что рынки ждут экономических проблем.

🔹 Почему это важно

Инвесторы начинают покупать длинные облигации, ожидая, что в будущем ставки снизятся. Их доходность падает. А вот краткосрочные бумаги дорожают по доходности — ведь риски сейчас выше.

🔹 Как это работает

Инвесторы ждут замедления экономики и снижения ставок в будущем, поэтому охотно покупают длинные облигации — их доходность падает. Краткосрочные же, наоборот, растут в доходности, отражая текущую неопределённость.

( Читать дальше )

Ключевые отчеты американского рынка этой недели + ожидания аналитиков

- 03 ноября 2025, 15:39

- |

Коллеги, всем доброго и продуктивного!

Немного обработал отчет от WhisperEarnings по западным бумагам на эту неделю — может кому пригодится:

📅 Главные отчёты недели (3–5 ноября 2025)

Palantir (#PLTR)

Ключевые цифры: прибыль $0.17, выручка $1.09 млрд (+50,2%); 63,6% аналитиков ожидают результат выше прогноза; опционы закладывают движение ≈ 10,6%.

Что это значит: ожидается сильный рост выручки и общее ожидание позитивного отчёта.

Advanced Micro Devices (#AMD)

Ключевые цифры: прибыль $1.17, выручка $8.72 млрд (+27,9%); 78,4% аналитиков ожидают результат выше прогноза; опционы закладывают движение ≈ 9,2%.

Что это значит: высокий оптимизм вокруг отчёта, рынок уже заложил часть роста.

Hims & Hers (#HIMS)

Ключевые цифры: прибыль $0.09, выручка $583,7 млн (+45,4%); 49,5% аналитиков ожидают результат выше прогноза; опционы закладывают движение ≈ 15,3%.

Что это значит: рост бизнеса сохраняется, но доверие рынка неустойчиво.

Robinhood (#HOOD)

Ключевые цифры: прибыль $0.51, выручка $1.21 млрд (+90%); 74% аналитиков ожидают результат выше прогноза; опционы закладывают движение ≈ 10,5%.

( Читать дальше )

USDJPY: идея отработала - почти 400 пунктов в кармане за октябрь + новые расклады

- 30 октября 2025, 20:36

- |

Всем коллегам по смарту хорошего вечера!

Рад сообщить об очередной успешной отработке нашей инвестиционной идеи.

Не зря на японку обращал повышенное внимание после прихода нового премьера — последователя Абэномики или слабой йены.

Немножко выдержки из ТГ (прошу строго не судить за немного рекламную текстовку :)

30 сентября мы рекомендовали длинные позиции по паре доллар-йена (https://t.me/neomarkets_kz/2987) при подходе к уровню 146.47, от этой зоны цена сумела дойти до 3й дальней цели по сделке 150.48.

Наши клиенты зафиксировали более 350 пунктов прибыли всего за одну неделю — при этом потенциал роста по инструменту еще не исчерпан!

Новая возможность 🔥

После ожидаемой коррекции к зоне 152.07 — 152.20 формируется новый шанс для входа в продолжение роста!

Направление сделки: покупка 📈

Зона входа: 152.07 — 152.20 ✅

Целевая цена: 153.86*, 154.85, 156.65

Стоп-лосс: 150.90

Срок: 2-3 недели

Риск: Высокий

*РЕКОМЕНДУЕТСЯ:

1) частичная фиксация прибыли при достижении первого уровня или выходе в безубыток!

( Читать дальше )

теги блога Oleg Kalmanovich

- bitcoin

- BTCUSD

- CME deals

- DXY

- eurusd

- eurusd forex

- GBPUSD

- S&P500

- usdjpy

- USDRUB

- xauusd

- акции

- Акции РФ

- акции США

- альткоины

- американский индекс

- Байден

- биткоин

- блокчейн

- Борис Джонсон

- Брекзит

- газ

- газпром

- геополитика

- джером пауэлл

- доллар

- доллар - рубль

- Доллар Рубль

- дональд трамп

- ЕВРО EUR EURUSD

- ЕЦБ

- ЕЦБ % ставка

- золото

- инфляция

- инфляция в США

- иран

- Китай

- криптовалюта

- Криптовалюты

- курс доллара

- курс рубля

- Лагард

- ММВБ

- МосБиржа

- Набиуллина Эльвира Сахипзадовна

- Нефть

- Новости

- новости рынков

- нонфармы

- обзор рынка

- облигации

- объемы на форекс

- объемы рынка

- ОПЕК

- опек+

- опционные контракты

- Пауэлл

- рубль

- рынок труда США

- санкции

- снп

- Снп 500

- СнП америка акции

- снп500

- ставка фрс сша

- сша

- тесла

- технический анализ

- Торговые войны

- торговые идеи

- торговые сигналы

- Трамп

- трейдинг

- Трендовые линии

- уровни для покупок

- финансовая аналитика

- финансовые данные

- Финансовые новости

- фондовые индексы США

- фондовый рынок

- фондовый рынок

- форекс

- ФРС

- ФРС США

- фундаентальный обзор

- фундаментальный обзор

- фундаментальный анализ

- Фундаментальный анализ валютного рынка

- фундаментальный анализ форекс

- фундаментальный обзор

- фундаментальній обзор

- фунт доллар

- фьючерс mix

- ЦБ России

- ЦБ РФ

- экономика США

- экономические данные

- экономические новости

- эфириум

- юмор