Евгений

Выбираю компании из индекса МосБиржи, в которые хочу инвестировать 1 млн. рублей

- 29 августа 2023, 12:02

- |

Лето заканчивается, а с ним и мой вклад на депозите в СБЕРе, на котором лежит чуть больше 1 млн. рублей и я хочу эти деньги распределить по перспективным, дивидендным акциям из состава индекса МосБиржи.

Я положил деньги на вклад после продажи машины для того, чтобы решить, что делать с ними дальше. Подумав пару месяцев, я так и не нашёл каких-то более подходящих для меня финансовых инструментов, кроме акций.

Индекс МосБиржи

На нашем фондовом рынке (на МосБирже) в данный момент торгуется 231 акция российских компаний. Но не все эти акции перспективны и прибыльны, не все они имеют растущие котировки и не все выплачивают своим инвесторам дивиденды.

Я долгосрочный инвестор, в своей инвестиционной деятельности использую дивидендную стратегию. Поэтому, передо мной стоит задача отобрать акции тех компаний, которые в будущем могут вырасти и будут периодически приносить мне высокие дивиденды.

Для решения этой задачи я взял компании из состава индекса МосБиржи и провел анализ данных компаний на наличие перспектив в росте котировок и выбрал самые высокодоходные в плане дивидендов.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 2 )

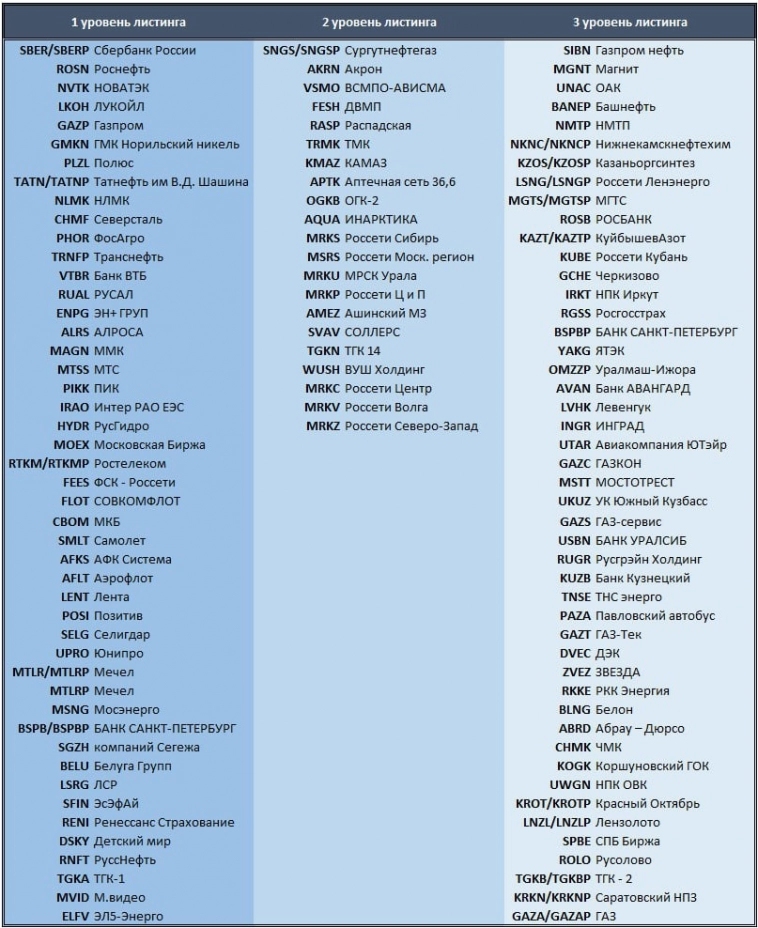

Акции 1-го, 2-го и 3-го эшелона на фондовом рынке-что это за "эшелоны" и чем они отличаются друг от друга.

- 24 августа 2023, 09:40

- |

Все инвесторы знают или слышали понятие "акции первого эшелона" или "акции третьего эшелона". В этой статье я решил более подробно осветить тему эшелонов (уровней листинга) акций российского фондового рынка и объяснить, как бумаги попадают в тот или другой эшелон, а так же, чем они отличаются друг от друга.

Начну с определения самого слова «эшелон» — это французское слово, в переводе означает «лестница».

В русском языке это слово имеет два значения: эшелоном называют состав поезда, либо форму расположения войск.

На фондовом рынке существует уровни листинга, их 3. По сути, это и есть эшелоны, только листинг — более профессиональный термин, а эшелон — народный.

В последнее время на нашем фондовом рынке стали появляться так называемые «ракеты» в акциях 2 и 3 эшелона, бумаги некоторых компаний росли на сотни процентов за пару месяцев и даже дней, например:

( Читать дальше )

Покупаю акции под осенний дивидендный сезон

- 21 августа 2023, 12:23

- |

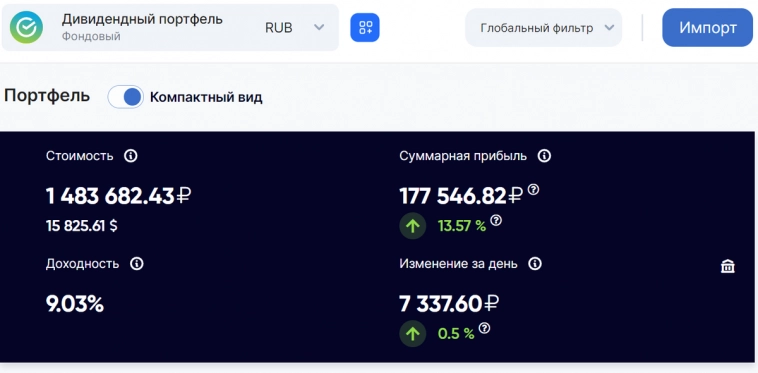

Друзья, продолжаю делится с вами результатами своей инвестиционной деятельности. Сегодня пополнил брокерский счет на 50 000 рублей и купил дивидендные акции одной компании из нефтедобывающей отрасли, которая собирается выплатить осенние дивиденды.

В статье покажу как выглядит на данный момент мой портфель, его дивидендную доходность и сделаю небольшой разбор акции, в которую инвестировал.

Мой портфель

Начну с обзора моего инвестиционного портфеля, который я собираю уже 3 года и 7 месяцев, инвестируя только в дивидендные акции нашего фондового рынка:

( Читать дальше )

В какие акции инвестировать сейчас дивидендному инвестору

- 18 августа 2023, 07:42

- |

На следующей недели у меня плановое пополнение брокерского счёта и покупка дивидендных акций в портфель, поэтому начинаю анализировать рынок и выбирать бумаги для инвестирования.

Я дивидендный инвестор, покупаю российские акции с высокими дивидендами уже 3 года и 7 месяцев и мой инвестиционный портфель выглядит так:

Что сейчас происходит с рынком?

Как вы знаете, ЦБ недавно повысил ключевую ставку до 12%. Правительство работает над стабилизацией рубля, который последнее время «неважно себя чувствовал» и позволил доллару перешагнуть психологически важный рубеж в 100 рублей.

Считается, что повышение ставки неблагоприятно сказывается на росте фондового рынка и мы это видим, он уже упал на 2%.

Наш фондовый рынок безостановочно рос почти 7 месяцев. Помимо дивидендного сезона и возобновления публикаций финансовой отчётности компаниями, слабый рубль и низкая ключевая ставка — были одними из главных факторов роста индекса МосБиржи последнее время. Теперь позитивных драйверов для роста стало меньше, но не смотря на это, большинство аналитиков прогнозируют индекс МосБиржи в 2024 году на отметку в 3900 пунктов.

( Читать дальше )

В какие российские акции стоит инвестировать когда растёт доллар

- 16 августа 2023, 07:09

- |

Текущая ситуация с рублём не радует, он уже упал до 100 рублей за 1$. Поскольку мы — инвесторы, то нас интересует ситуация на фондовом рынке, потому что падение курса рубля часто приводит к росту акций, но не все акции реагируют на это одинаково.

Давайте проанализируем прошлые периоды девальвации рубля и посмотрим, какие акции российских компаний хорошо себя чувствовали в такие моменты и сделаем вывод, в какие бумаги стоит инвестировать прямо сейчас, когда доллар уже на максимуме.

Почему растёт доллар?

Как объясняют аналитики и финансовые эксперты, доллар растёт из за недостаточной валютной выручки за экспорт, тогда как импорт восстанавливается к показателям до введения санкций и начала СВО не смотря на все запреты и препятствия поставок в нашу страну.

Т.е. нашей экономике не хватает долларов, которые мы получали от продажи товаров (нефти, газа и др. ресурсов) за рубеж.

На фоне нехватки долларов, его цена по отношению к рублю растёт, так как спрос на доллар имеется и его провоцирует увеличение импорта товаров в нашу страну, которые мы покупает за валюту.

( Читать дальше )

Инвестируя почти 4 года я понял, что является самым важным в создании капитала.

- 14 августа 2023, 10:32

- |

Я думаю, все слышали истории про бедных мусорщиков, уборщиков или бомжей, у которых находили миллионы долларов на счетах после их смерти. Эти огромные денежные суммы никак не связывались с их образом жизни. И на фоне таких нестыковок можно подумать, что разбогатеть может каждый.

Такими историями любят оперировать разные коучи, бизнес-тренеры и учителя «успешного успеха» заявляя, что надо начинать откладывать хоть по 100 рублей в месяц с небольшой зарплаты и это приведёт к финансовой независимости.

К сожалению, это не так и спустя почти 4 года инвестирования я могу сказать, что самое важно для инвестора в создании капитала...

Многие ответят на этот вопрос так: "Нужно выбирать правильные финансовые инструменты для инвестирования" или "Важно иметь правильное мышление" или "Самое главное — это начать инвестировать как можно раньше".

Это хорошие советы, но все они не являются определяющими для большинства обычных людей, которые решают начать создавать капитал и стать инвесторами!

( Читать дальше )

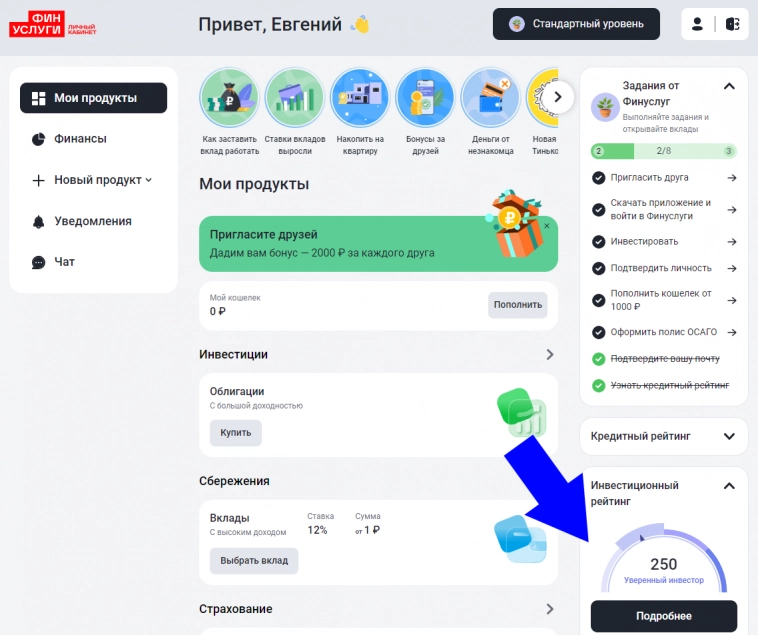

Сервис для инвесторов от МосБиржи, который рассчитывает ваш инвестрейтинг с помощью ИИ и даёт советы по инвестированию

- 12 августа 2023, 08:35

- |

10 августа Московская биржа запустила новый, интересный и полезный сервис для частных инвесторов на своей платформе Финуслуги.

В нём каждый инвестор может посмотреть свой индивидуальный рейтинг, рассчитанный искусственным интеллектом на основе данных, которые имеются у МосБиржи по нашим сделкам.

Например, мой рейтинг такой:

( Читать дальше )

Очередная покупка дивидендных акций в портфель через брокера СБЕР

- 10 августа 2023, 15:06

- |

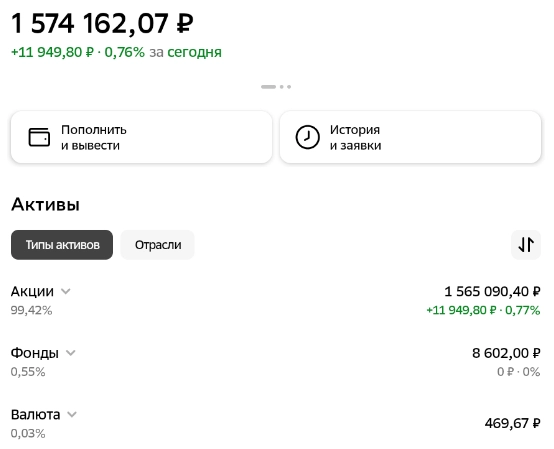

Сегодня планово пополнил свой брокерский счёт в СБЕРе на 40 000 рублей и купил дивидендные акции российского фондового рынка.

Как видите, общая стоимость моего инвестиционного портфеля превышает 1.5 млн. рублей.

Напомню, что я инвестирую уже 3 года и 7 месяцев, покупаю только дивидендные российские акции.

В данной статье сделаю обзор своего портфеля, его дивидендной доходности и компании, в которую сегодня инвестировал.

Мой портфель

Для анализа своей инвестиционной деятельности я использую сервис учёта инвестиций, в котором можно увидеть следующую информацию:

( Читать дальше )

Какие "голубые фишки" находятся не на максимумах и могут вырасти в ближайшее время.

- 08 августа 2023, 11:49

- |

Как обычно, перед получением зарплаты, которая будет 10 августа и пополнения брокерского счёта, я готовлюсь к покупкам и анализирую рынок, выбираю перспективные акции, в которые буду инвестировать.

В этой статье разберу, какие «голубые фишки» нашего фондового рынка с долгосрочным растущим трендом сейчас находятся не на своих максимумах, т.е. имеют потенциал к росту при возвращении к локальным вершинам.

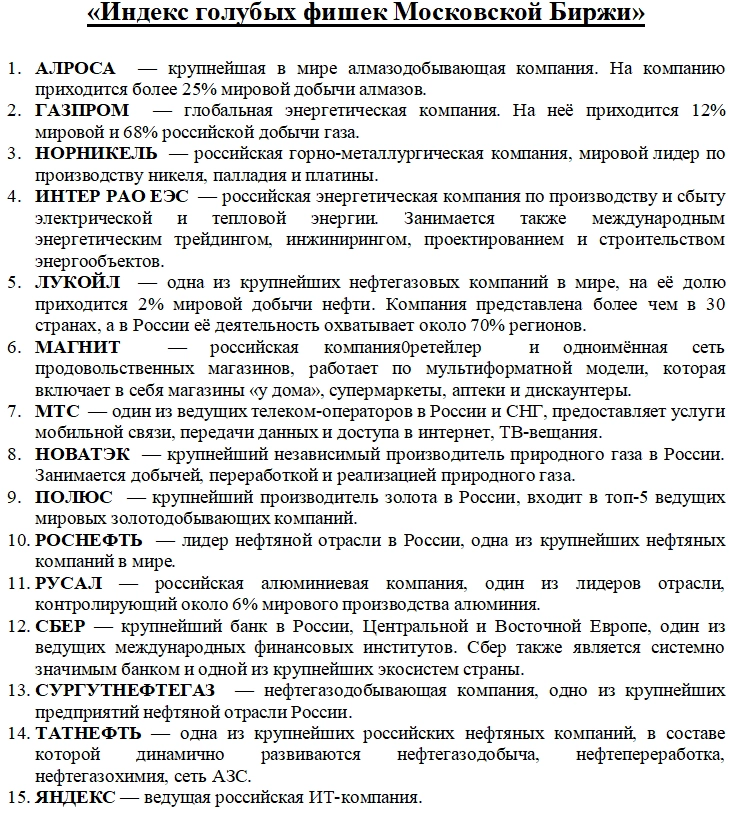

Начну с того, что акции из «голубых фишек» имеют свой индекс, который называется Индекс МосБиржи голубых фишек (MOEX Blue Chip). Его состав периодически обновляется, последний раз он изменялся 16.06.2023 года, в нём находится 15 компаний и сейчас он выглядит так:

Половина этих акций есть в моём портфеле. Напомню, что я инвестирую только в дивидендные акции нашего фондового рынка вот уже больше 3.5 года и в моём портфеле 30 эмитентов.

ТОП-10 компаний по занимаемым долям у меня выглядит так на данный момент:

( Читать дальше )

теги блога Евгений

- bitcoin

- IMOEX

- IPO

- IPO 2024

- SBSP

- X5

- акции

- Акции РФ

- аналитика

- банки

- белуга групп

- биткоин

- БПИФ Сбербанк - Эс энд Пи 500

- брокеры

- вклады

- Выбор акциий

- Газпром

- Газпром нефть

- Газпромнефть

- ГМК Норникель

- голубые фишки

- деньги

- депозит

- дивидендные акции

- дивидендный гэп

- дивидендный портфель

- дивиденды

- закредитованность

- золото

- идеи

- иис

- инвестидеи

- инвестирование

- инвестирование в акции

- инвестиции

- Инвестиции в недвижимость

- инвестиционная идея

- инвестиционный портфель

- Индекс МБ

- Индекс Московской Биржи

- инфляция

- инфляция в России

- итоги месяца

- квалифицированный инвестор

- КИТ финанс

- кит финанс брокер

- ключевая ставка цб

- ключевая ставка ЦБ РФ

- коррекция

- кризис

- Лукойл

- Магнит

- мой портфель

- мой портфель акций

- МосБиржа

- Московская биржа

- накопительные счета

- недвижимость

- Нлмк

- Новатэк

- Облигации

- отчет

- падение акций

- пассивный доход

- Подборка

- покупка

- покупка акций

- покупки

- портфель

- портфель акций

- портфель инвестора

- Порфтель

- прогноз 2024

- прогноз по акциям

- редомициляция

- роснефть

- Ростелеком

- русагро

- рынок

- санкции

- санкции США

- сбер

- Сбербанк

- Сбербанк брокер

- Северсталь

- Совкомфлот

- состав портфеля

- сравнение

- стратегия

- Татнефть

- торговые сигналы

- торговый софт

- транснефть

- трейдинг

- форекс

- Фосагро

- фьючерс mix

- ЦБ РФ

- Яндекс

- Яндекс Сейвы