Евгений

Какие российские компании исторически объявляли о дивидендах в январе-феврале

- 14 января 2024, 19:41

- |

Заявления руководства компаний и рекомендации советов директоров о выплате дивидендов часто позитивно влияют на котировки акций.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 24 )

Если бы я начал инвестировать заново с тем багажом знаний и опыта, которые у меня есть, какие бы акции я купил прямо сейчас?

- 12 января 2024, 10:49

- |

В феврале будет ровно 4 года, как я стал инвестором!

- Первый год — был периодом бессистемной покупки понравившихся акций в портфель на основе каких то прогнозов аналитиков, рекомендаций финансовых экспертов и инвест-блогеров. Думаю, так начинали большинство инвесторов.

- Второй год — я понял, что нельзя покупать все подряд и стал копировать портфель одного известного в узких кругах дивидендного инвестора.

- Третий год — я полностью перешёл на дивидендную стратегию и стал инвестировать в акции уже на основе своего небольшого опыта и видения рынка.

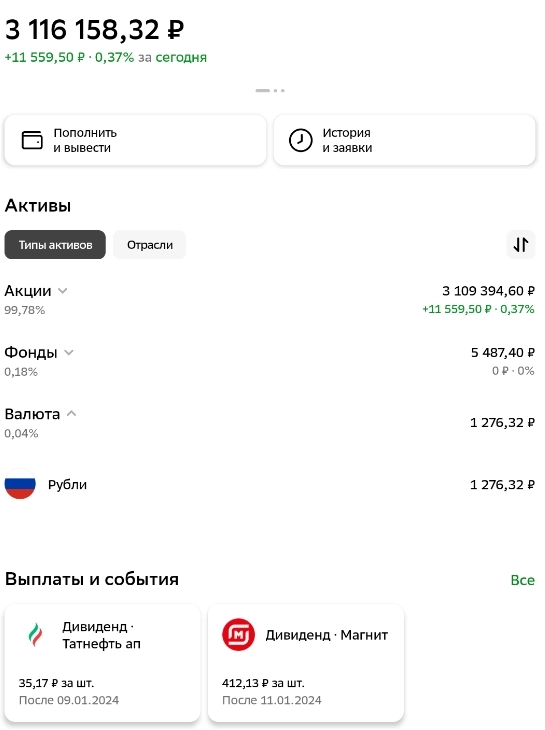

- Четвёртый год — я продолжил инвестировать в дивидендные акции, нарастил портфель до 3 млн. рублей и создал себе пассивный источник дохода в виде «дивидендной зарплаты» в 25 000р в месяц.

Мой портфель

Оглядываясь сейчас на свой путь, я вижу много ошибок, которые допускал по неопытности. Кстати, именно поэтому я веду свои каналы, открыто показывая все сделки и активы портфеля, чтобы помочь другим инвесторам не терять зря время и не совершать тех ошибок, которых можно избежать.

( Читать дальше )

Покупать акцию до дивидендов или после-как лучше? Ставлю точку в этом вопросе!

- 11 января 2024, 10:45

- |

За последнее время получил сразу несколько комментариев от подписчиков в своих ТГ и Ютуб каналах, с вопросом:

"Почему ты инвестируешь до дивидендов, а не после, на дивидендном гэпе? Ведь, выгоднее купить бумагу после выплаты, когда она снижается и подождать закрытия гэпа, тем самым, заработать!"

В данной статье выскажу свою субъективную точку зрения на подход к покупке дивидендных акций и объясню, почему я предпочитаю покупать до дивидендов, а не после!

Почему идея покупки акции после дивидендов кажется разумной?

Большинство инвесторов не задумываясь и не вдаваясь в детали скажут, что инвестирование после дивидендной отсечки на снижении выгоднее, чем до выплаты дивидендов.

И, действительно, кажется, что лучше подождать, когда акция снизится на гэпе, купить её, дождаться закрытия гэпа и получить те же дивиденды, на размер которых обычно падает акция, но только без расходов на налоги и сразу реинвестированные в акцию.

На графике это можно представить так:

С первого взгляда видно, что покупать надо именно после падения на дивидендном гэпе, а не перед выплатой. Ведь, покупая перед дивидендами, акция получается дорогой, а с выплаченных дивидендов ещё снимают налог в 13%.

( Читать дальше )

2 позитивных тренда, которые будут влиять на рост акций в начале 2024 года

- 10 января 2024, 13:19

- |

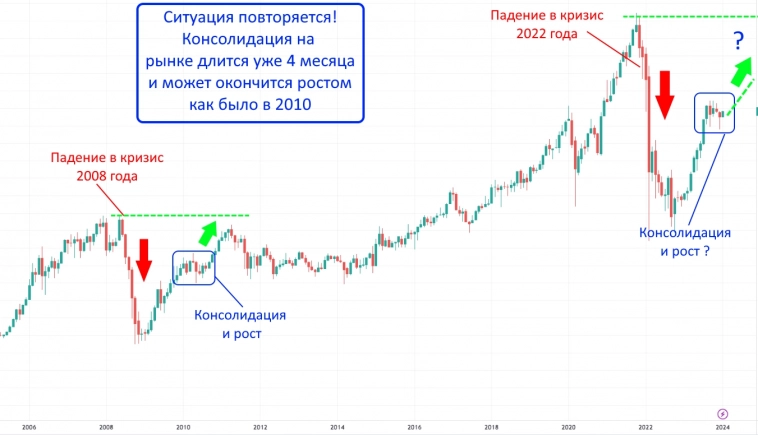

2023 год выдался удачным для российского фондового рынка, котировки индекса МосБиржи показали сильнейший годовой рост за последнее десятилетие и прибавили +45%.Но, основное восстановление рынка после рекордного падения на фоне кризиса 2022 года практически завершено и рынок находится в консолидации больше 4х месяцев. Чтобы продолжить рост в 2024 году, нужны позитивные драйверы. Именно о них я хочу поговорить в данной статье.

Я оптимистично смотрю на рынок и считаю, что в первой половине 2024 года на российские акции будут влиять следующие факторы роста:

Рекордные дивиденды

2024 год, по прогнозам аналитиков, обещает быть щедрым на выплаты. Ожидаются совокупные дивиденды от российских компаний в размере 4.9трлн рублей! Это почти на 70% выше, чем рынок принес в 2023 (за прошлый год инвесторам выплатили 2.9трлн. рублей).Наибольшая часть дивидендных выплат начнёт распределяться уже этой весной и летом. Сервис учёта инвестиций показывает, что мой портфель в 2024 году принесёт мне рекордную месячную сумму в мае (почти 100 т.р., дивиденды от СБЕРа в основном) и в летние месяцы июнь-июль.

( Читать дальше )

Стабильные дивидендные акции, которые не прекращали выплаты даже в кризисы

- 09 января 2024, 13:04

- |

Самый сложный период за последнее время для российской экономике был 2022 год, когда началось СВО и на нашу страну наложили санкции. Именно этот и следующий, 2023 годы стали показательными и по ним можно оценить прочность и стабильность бизнеса, а так же спрогнозировать поведение компаний при возможных кризисах в будущем.

Дивидендные аристократы фондового рынка РФ

Понятие «дивидендного аристократа» больше относится к американскому рынку, где такое звание присуждают компании, которая 25 лет выплачивает дивиденды без отмен. Наш рынок относительно молодой, считаю, что 10 лет стабильных выплат будет достаточно для присуждения российской компании статус «дивидендного аристократа»!

В 2022 году многие компании отменили дивиденды из-за неопределённости и сложности ведения бизнеса на фоне военных действий и санкций. Но, есть и те компании, которые, не смотря ни на что, продолжали зарабатывать и делиться своей прибылью с нами, инвесторами!

( Читать дальше )

Делюсь своей первой покупкой дивидендной акции в 2024 году!

- 08 января 2024, 11:26

- |

Праздники заканчиваются и пришло время продолжать инвестировать. Пополнил сейчас свой брокерский счёт на 34000р и общая стоимость портфеля превышает 3,1 млн. рублей!

За новогодние выходные я пытался анализировать рынок, но деловая активность практически отсутствовала, серьезных новостей по компаниям не было, поэтому, выбрать акцию для инвестирования в такой период затишья довольно сложно.

На этой неделе завершается «зимний дивидендный сезон». Дивиденды заплатят такие «гиганты» нашего рынка, как: Татнефть, Роснефть, Магнит и следующие выплаты, по прогнозу, нас ожидают только в конце весны.

Я решил докупить акции Татнефти в последний день перед закрытием реестра. Предпочитаю покупать акции перед выплатами дивидендов и гарантированно получать деньги, которые тут же реинвестирую в новые дивидендные акции, тем самым ускоряя действие сложного процента.

Мне не нравится покупать на дивгэпе после выплат и ждать его закрытия. Дивидендный гэп не всегда закрывается быстро и даже у качественных бумаг, вроде СБЕРа, были периоды, когда инвесторы ждали 2 года, когда гэп, наконец, закрылся (15.04.2011-28.01.2013 годы).А рекордсмен по закрытию гэпа — это МТС! Дивидендный гэп акций этой компании закрывался почти 3 года после отсечки 07.07.2014.

( Читать дальше )

И высокие дивиденды! И потенциал роста! Список компаний для покупок в начале 2024 года

- 05 января 2024, 15:47

- |

Продолжаю искать качественные бумаги для инвестирования под покупку акций в начале 2024 года.

Обычно, либо компания платит хорошие дивиденды, но показывает посредственный рост своих акций. Либо, акции компании являются растущими, но платят невысокий процент дивдоходности, или не платят дивиденды вообще.

Я постарался найти идеальные акции компаний, которые обладают и высоким потенциалом дивидендных выплат и высоким потенциалом роста котировок!

ЛУКОЙЛ

( Читать дальше )

ТОП идея по покупке дивидендной акции в январе!

- 04 января 2024, 09:27

- |

Рынок хорошо стартанул с первого торгового дня в 2024 году. Мой портфель весь «зелёный» и за день вырос на +1.3%. Индекс МосБиржи немного отстаёт +1%.

Анализируя рынок и отвечая самому себе на вопрос "что купить в январе?", я пришёл к одной идеи.

В январе, я считаю, будет правильным решением инвестировать в акции этой компании. У неё наибольший потенциал роста вначале года на фоне сильного, позитивного драйвера. Но, акция дорогая, чтобы в неё инвестировать, нужно около 146 000 рублей.

Я думаю, вы догадались, что речь идёт о Транснефти!

( Читать дальше )

Почему я не инвестирую в акции роста, а предпочитаю дивидендные акции?

- 03 января 2024, 11:27

- |

Вот такой комментарий оставил читатель под одним из моих постов. Давайте разберемся, действительно ли так называемые «акции роста» прибыльнее, чем дивидендные акции.

Какие акции можно назвать «акциями роста»:

( Читать дальше )

Что купить из "голубых фишек" в начале 2024 года

- 02 января 2024, 09:09

- |

Год только начался, а я уже думаю, во что буду инвестировать при очередном пополнении брокерского счёта.

Есть ли потенциал роста для российского рынка акций в 2024 году?

Я считаю, что есть! Фундаментально, наш рынок недооценен и большинство аналитиков прогнозируют рост индекса МосБиржи к 4000 пунктов на горизонте года (сейчас индекс находиться на уровне 3100).

Драйверы для роста российского рынка:

1) Реинвестирование дивидендов

Зимний дивидендный сезон в самом разгаре, в декабре мой портфель принес мне около 47 000р дивидендов, в январе я ожидаю выплат на сумму 28 000р. Все полученные дивиденды я реинвестирую, часть инвесторов поступит так же и возврат дивидендов обратно в рынок будет способствовать его росту.

2) Редомициляция

Многие российские компании с зарубежной пропиской поняли, что вести бизнес выгоднее, безопаснее и эффективнее, когда он зарегистрирован в юрисдикции РФ.

В 2024 могут осуществить переезд нескольких крупных компаний, я жду «возвращения на родину»:

( Читать дальше )

теги блога Евгений

- bitcoin

- IMOEX

- IPO

- IPO 2024

- SBSP

- X5

- акции

- Акции РФ

- аналитика

- банки

- белуга групп

- биткоин

- БПИФ Сбербанк - Эс энд Пи 500

- брокеры

- вклады

- Выбор акциий

- Газпром

- Газпром нефть

- Газпромнефть

- ГМК Норникель

- голубые фишки

- деньги

- депозит

- дивидендные акции

- дивидендный гэп

- дивидендный портфель

- дивиденды

- золото

- идеи

- иис

- инвестидеи

- инвестирование

- инвестирование в акции

- инвестиции

- Инвестиции в недвижимость

- инвестиционная идея

- инвестиционный портфель

- Индекс МБ

- Индекс Московской Биржи

- инфляция

- инфляция в России

- итоги года

- итоги месяца

- квалифицированный инвестор

- КИТ финанс

- кит финанс брокер

- ключевая ставка цб

- ключевая ставка ЦБ РФ

- коррекция

- кризис

- Лукойл

- Магнит

- мой портфель

- мой портфель акций

- МосБиржа

- Московская биржа

- накопительные счета

- недвижимость

- Нлмк

- Новатэк

- Облигации

- отчет

- падение акций

- пассивный доход

- Подборка

- покупка

- покупка акций

- покупки

- портфель

- портфель акций

- портфель инвестора

- Порфтель

- прогноз 2024

- прогноз по акциям

- редомициляция

- роснефть

- Ростелеком

- русагро

- рынок

- санкции

- санкции США

- сбер

- Сбербанк

- Сбербанк брокер

- Северсталь

- Совкомфлот

- сравнение

- стратегия

- Татнефть

- торговые сигналы

- торговый софт

- транснефть

- трейдинг

- форекс

- Фосагро

- фьючерс mix

- Х5 Retail Group

- ЦБ РФ

- Яндекс

- Яндекс Сейвы