Dolgosrok

Позиционирование портфеля: май 03.05.2024

- 03 мая 2024, 15:46

- |

Позиционирование портфеля: май

Прошлый выпуск можно найти по ссылке.

Небольшое резюме по итогам апреля:

— Продажи в ОФЗ в начале апреля продолжились, во второй декаде ОФЗ немного подросли (около 1%), но после заседания ЦБ оптимизм снова иссяк. Доходности длинных ОФЗ приближаются к 14%.

— Сохранение инфляционного давления, усиление дефицита на рынке труда и волатильности рубля, ускорение кредитования, отсутствие замедления экономики.

— Сохранение ставки на уровне 16% с довольно жестким сигналом ЦБ. Во-первых, пересмотр средней ставки вверх (до 15-16%), что смещает ожидания первого снижения КС как минимум на осень. Во-вторых, возможность повышения ставки в случае отсутствия прогресса в снижении инфляции. Есть вероятность сохранения КС на текущем уровне до конца года — негатив для ОФЗ.

В общем и целом, существенных изменений, за исключением ужесточения риторики ЦБ, за прошедший месяц не произошло. Поэтому сохраняем основные принципы формирования портфеля облигаций.

Фиксы

С учётом ужесточения риторики Банка России и сдвигу ожиданий первого снижения ставки на осень покупка длинных ОФЗ с доходностью 13.

( Читать дальше )

- комментировать

- 298

- Комментарии ( 0 )

Альфа Дон Транс - Credit Research '23 02.05.2024

- 02 мая 2024, 12:45

- |

Альфа Дон Транс — Credit Research '23

Полный обзор в Телеграмм канале.

Заявление об ограничении ответственности.

Доброе утро!

Ранее мы анонсировали результаты Альфа Дон Транса за 2023-й год. Теперь мы рады представить вам наш кредитный обзор по эмитенту на основании данных за 2023-й год. Мы хотели бы поблагодарить компанию за её активное участие и высокую степень прозрачности в рамках подготовки отчета. Отчет получился достаточно фундаментальным и поможет погрузится любому инвестору в бизнес компании, а также понять основные перспективы и риски. В частности, мы приняли решение увеличить долю эмитента в портфеле до 15% (+5.18 п.п.), соответственно:

Целевое действие для портфеля Долгосрок — «Покупать»

Решение принято на основании: (1) наличия достаточного запаса ликвидности и буфера в виде неиспользованных линий на горизонте прогнозирования, (2) более высокого «фундаментального» рейтинга платежеспособности, (3) высоких темпов роста показателей, (4) недооцененности выпуска ALDOTR 18 09/21/27 1P01 — превышение G-spread над средним по индустрии на 50 б.п., а также (5) роста доли собственных ТС в структуре автопарка.

( Читать дальше )

Итоги за 01.04.2024-30.04.2024

- 01 мая 2024, 18:36

- |

Долгосрок | Портфель — Итоги за 01.04-30.04

👀 Всем доброго дня!

🥸 Представляем обзор портфеля по итогам апреля. Предыдущий обзор доступен по ссылке.

Взгляд на рынок

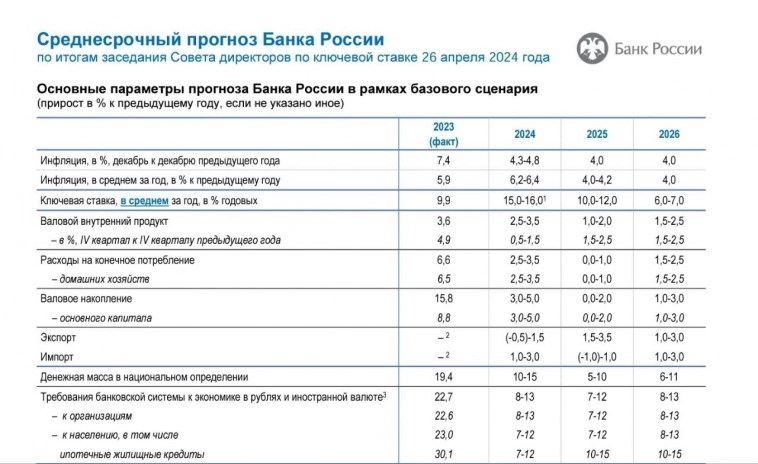

Важным событием, оказавшим влияние на рынок стало пятничное заседание ЦБ РФ. На заседании 26.04 Банк России сохранил КС на уровне 16% и ужесточил свою риторику:

— Возвращение инфляции к цели предполагает более продолжительный период поддержания жесткой ДКП.

— Был повышен среднесрочный прогноз диапазона инфляции в текущем году на 0.3 пп, до 4.3 — 4.8% г/г.

— Диапазон КС на 2024 смещен вверх с 13.5–15.5 до 15.0–16.0%.

Обновление прогноза ЦБ оказало влияние на рынок ОФЗ: индекс RGBI на конец апреля остановился на 113.85 п.п. (115.38 п.п. месяц назад). Рекордсменом среди длинных бумаг на 30.04 является выпуск ОФЗ-26243 с погашением в 2038 году, доходность составляет 13,88%.

Для валютного курса важной новостью стало продление на 1 год указа Правительства об обязательной продажи валютной выручки.

( Читать дальше )

Альфа Дон Транс - Презентация финансовых и операционных результатов за 2023 год 27.04.2024

- 27 апреля 2024, 15:09

- |

Альфа Дон Транс — Презентация финансовых и операционных результатов за 2023 год

Добрый день!

Компания «Альфа Дон» недавно раскрыла годовую отчетность за 2023-й год на сайте Центра Раскрытия Корпоративной Информации.

Компания подготовила пресс-релиз и презентацию ключевых финансовых и операционных показателей по итогам предыдущего года. С информацией вы можете ознакомиться в публикации на сайте компании. Ниже представлены ключевые показатели и события.

Ключевые цифры 2023-го года:

— Выручка компании от основного вида деятельности выросла на 52.9% до 3 923 млн. руб. (без НДС)

— Операционная прибыль компании увеличилась на 34.0% до 786 млн. руб.

— Компания увеличила количество сцепок в автопарке на 129 ед. до 264 ед. Средний пробег с грузом увеличился до 75% (+12 п.п. г-г)

— Пробег автопарка за год вырос на 34.3% до 42 605 тыс. км.

— В августе Газпромбанк Лизинг профинансировал поставку 40 единиц спецтехники для компании стоимостью 549 млн. руб

— В сентябре компания разместила дебютный облигационный выпуск серии 001Р-01 объёмом 300 000 000 руб.

( Читать дальше )

Банк России сохранил ставку на уровне 16% 26.04.2024

- 26 апреля 2024, 14:14

- |

Банк России сохранил ставку на уровне 16%

Повышен таргет по средней ставке до 15-16% (ранее 13.5-15.5%). Ждать снижения в ближайшее время не приходится. Всё-таки увеличен прогноз по инфляции — до 4.3-4.8%, что тоже пока далеко до реальности. На следующем опорном заседании вероятно будет новый прогноз — не все сразу. Прогноз по ВВП — 2.5-3.5%.

Текущее инфляционное давление постепенно ослабевает, но остается высоким. Из-за сохраняющегося повышенного внутреннего спроса, превышающего возможности расширения предложения, инфляция будет возвращаться к цели несколько медленнее, чем Банк России прогнозировал в феврале.

Настроения на рынке ОФЗ сразу испортились. Появились большие заявки на продажу. Вся кривая бескупонной доходности ушла выше 13.5%. 14% все ближе. Перспектива 13-14й доходности на горизонте полугода не очень обнадёживает при ставке 16%.

@DolgosrokInvest

Ожидания от заседания ЦБ 25.04.2024

- 25 апреля 2024, 14:06

- |

Ожидания от заседания ЦБ

Завтра состоится опорное заседание Банка России, на котором регулятор вслед за Минэком обновит прогнозы по основным макропоказателям. Ожидания сводятся к тому, что ЦБ повысит прогнозы по росту реального ВВП и кредитования на фоне устойчиво высокого экономического импульса в первом квартале. Неплохо было бы изменить и прогноз по инфляции на более близкий к реальности. 2.33% с начала года по 22 апреля никак не согласуются с целью 4.5% на конец года. Инфляция идёт по траектории 6% в оптимистичном сценарии. Конечно, ждать такого резкого пересмотра не стоит, скорее условные 5% как у Минэка (хотя в их прогнозе есть свои несоответствия). Если резко изменить прогноз по инфляции регулятор не может, то повысить таргет по ставке (до 15-16% в среднем по году) — вполне, чтобы охладить оптимистов и ждунов ралли.

Казалось бы, инфляция 7-8% на данный момент, ставка — 16%, реальная ставка — около 8% (исторически высокая). Зачем в таких условиях продолжать жёсткую ДКП? Ответ на этот вопрос кроется в текущей проинфляционной макросреде во всем мире и активных госрасходах (и субсидиях), которые стимулируют экономику и потребление, несмотря на жёсткую ДКП.

( Читать дальше )

Облигационные фонды - интересно ли? 24.04.2024

- 24 апреля 2024, 17:27

- |

Облигационные фонды — интересно ли?

В большинстве случаев ответ будет отрицательным. Во-первых, облигации — инструмент с фиксированным доходом (и зачастую невысоким), комиссии за управление портфелем которых могут съедать значительную часть прибыли, в связи с чем фонды облигаций зачастую не выдерживают банального сравнения с депозитом, особенно если вычесть НДФЛ, который с депозитов платится только после превышения определенного порога.

Во-вторых, стратегия большинства облигационных фондов заключается в приобретении ОФЗ и облигаций высокого кредитного качества и пассивном удержании. Сейчас даже появляются аналоги американского TLT (ETF на долгосрочные трежерис), предлагающие инвестировать в долгосрочные ОФЗ с перспективой заработка на снижении ставки и росте тела. Однако проблема таких фондов в том, что даже для рядового инвестора не должно составить труда (хотя есть и такие) выбрать несколько длинных ОФЗ или корпоративных облигаций AAA-рейтинга. У управляющих компаний нет никакой специальной аналитики, которая даёт возможность собрать более доходный портфель из бондов с высоким кредитным качеством.

( Читать дальше )

Тема 29. Расчет доходности облигаций с фиксированным купоном 23.04.2024

- 23 апреля 2024, 11:46

- |

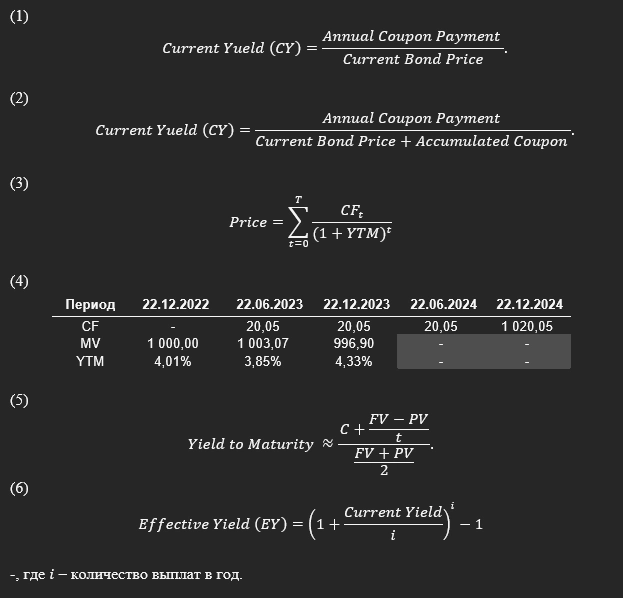

Тема 29. Расчет доходности облигаций с фиксированным купоном

Ключевым параметром при выборе инвестиционной идеи является доходность, которую мы ожидаем получить от вложения средств. В отличие от акций, а также флоатеров или линкеров, облигации c фиксированным купоном предлагают держателям фиксированный денежный поток в течение всего периода удержания бумаги до момента ее погашения эмитентом или продажи самим инвестором. Однако в связи с тем, что стоимость облигации, как и любого другого финансового инструмента, изменяется в связи с различными факторами, доходность такого рода активов бывает проблематично рассчитать. Давайте разбираться что к чему.

Для большей наглядности возьмем юаневую облигацию Альфа-Банка с фиксированным купоном, параметры которой будут описаны ниже:

Название: Альфа-Банк 002Р-20 (isin RU000A105NH1);

Номинал: 1000 CNY;

Дата размещения: 22.12.2022 г.;

Дата погашения: 22.12.2024 г.;

Ставка купона: 4.05%;

Текущая цена: 99.22%;

Периодичность выплат: 2 раза в год.

( Читать дальше )

Итоги недели 22.04.2024

- 22 апреля 2024, 14:38

- |

Итоги недели

*️⃣ОФЗ на прошлой недели выросли в ожидании решения ЦБ. Линкеры показали разнонаправленную динамику на низкой ликвидности. Корпоративные облигации и флоутеры — без ярковыраженных изменений, за исключением отдельных бумаг.

*️⃣Рубль прервал череду снижений и укрепился, вопреки снижению нефти. «Черное» золото волатильно на фоне конфликта на Ближнем Востоке — рынок пытается оценить перспективы противостояния, которые на данный момент неочевидны.

*️⃣Подробнее с графиками и дополнительными комментариями, в телеграфе.

t.me/DolgosrokInvest

22 апреля 2024 г.

Интересные материалы 19.04.2024

- 22 апреля 2024, 14:36

- |

На этой неделе несколько интересных материалов для лёгкого чтения на выходные: про причины экономических проблем Китая, последствия ультрамягкой ДКП в мире и ситуацию с госдолгом США.

*️⃣Bi-Weekly Geopolitical Report – Posen vs. Pettis (February 26, 2024) by Bill O’Grady

Автор сравнивает позиции двух экономистов относительно причин текущих экономических проблем Китая и мер необходимых для их решения. Один из экономистов (Adam Posen) утверждает, что политика Си Цзиньпина подрывает, а до его прихода экономика Китая была в порядке. Следовательно, проблема в председателе. Другая позиция (Michael Pettis) заключается в структурной проблеме Китая, которая обусловлена избытком производственных мощностей, направленных на экспорт, но не востребованных. Основное решение — переход от модели экспортоориентированной экономики к модели развития внутреннего спроса, что требует принятия непопулистских мер.

В данном memo автор рассуждает о последствиях закончившейся эры лёгких денег и о текущих тенденций, которая привела к неэффективности бизнеса, т.к. компании без прибыли могли бесплатно привлекать долг и рефинансировать его, избытку капитала и отсутствию конкуренции за него, что в свою очередь к снижению доходности от инвестиций и развитию пузырей на рынке.

( Читать дальше )

теги блога Dolgosrok

- кредитные рынки

- Diasoft

- DXY

- etf

- Fordewind

- FORTS

- IPO

- IPO 2024

- IR

- Research

- sunlight

- АВО

- акции

- АЛЬФА ДОН ТРАНС

- альфа-дон-транс

- Аналитика

- ВДО

- вечные фьючерсы

- ВИМ Ликвидность

- ВсеИнструменты

- ВсеИнструменты.ру

- ВТБ

- гарант-инвест

- госдолг

- Госдолг России

- Дайджест

- Делимобиль

- денежно-кредитная политика

- дефолт

- дефолт облигаций

- Диасофт

- Долгосрок

- Доллар

- доллар рубль

- золото

- ИИС

- индекс доллара

- Инфляция

- инфляция в России

- Итоги дня

- итоги месяца

- Итоги недели

- Ключевая ставка ЦБ РФ

- Книги

- конвертируемые облигации

- краудфандинг

- Лайм-Займ

- линкеры

- м.видео

- Макро

- макроэкономика

- макроэкономика России

- МВидео

- Минфин

- Мир

- Мой Самокат

- МСБ-Лизинг

- МФК Мани Капитал

- мысли вслух

- НДФЛ

- Нефть

- Новости

- обзор рынка

- облигации

- Образование

- Отчетность

- отчеты РСБУ

- ОФЗ

- офз с амортизацией долга

- ОФЗ с переменным купоном

- оффтоп

- Пересмотр

- Полюс

- Портфель

- Портфель инвестора

- прогноз по акциям

- Промежуточные итоги

- Результаты

- Рейтинг

- рецензия на книгу

- Россия

- Рубль

- Русская Контейнерная Компания

- Самолет

- Сделки

- срочный рынок

- трейдинг

- Унител

- фандинг

- флоатеры

- флоутеры

- Фордевинд

- форекс

- Характеристики

- ЦБ

- ЦБ РФ

- чтиво

- экономика России

- экономический дайджест

- Юань