Дмитрий Носков

Solana врывается в ТОП-5 по капитализации

- 20 декабря 2021, 13:10

- |

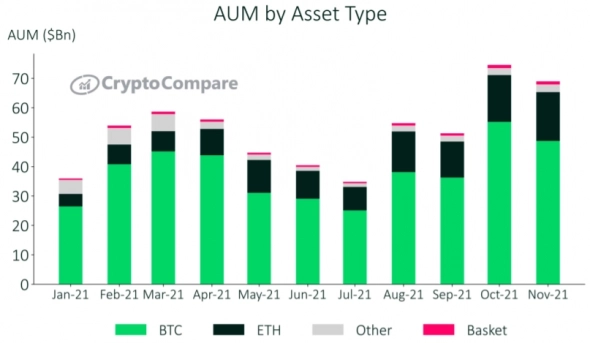

Пока Ethereum откладывает переход на более шустрый протокол, другие блокчейны первого уровня расширяют присутствие и отнимают его долю на рынке смарт-контрактов. Так, по объему заблокированных средств в DeFi еще в начале году Ethereum был абсолютом с рыночной долей в 97%, а сейчас она сократилась до 63%.

Источник изображения: defillama.com

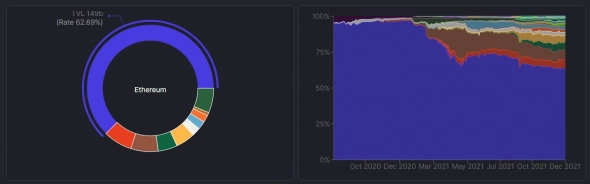

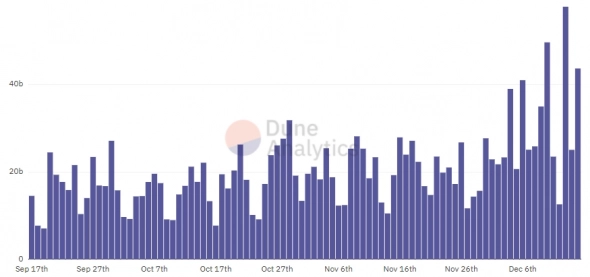

Из общего пирога рынка DeFi Solana «откусил» 5%, заняв пятое место. Зато на рынке NFT площадка на базе Solana вышла на вторую позицию по дневному обороту с показателем в $7,5 млн. В течение октября и ноября Magic Eden обгоняла OpenSea по количеству транзакций, несмотря на значительное отставание по общему числу пользователей и обороту. Таких высот удалось достичь всего за четыре месяца после дебюта невзаимозаменяемых токенов на Solana.

( Читать дальше )

- комментировать

- 209

- Комментарии ( 0 )

«Мелкая рыба» выкупает падение Bitcoin

- 17 декабря 2021, 12:05

- |

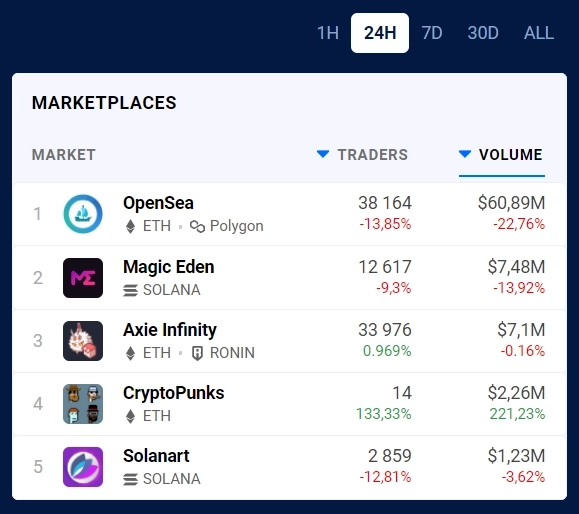

Действия китов (баланс > 1 000 BTC) и небольших инвесторов (баланс < 1 BTC) расходятся в зависимости от конъюнктуры рынка. Так, в марте 2020 года и мае 2021 года киты пополняли запасы после значительной коррекции. В это же время мелкие игроки продолжали избавляться от монет, а индекс страха зашкаливал. Сейчас наблюдается обратная картина: киты фиксируют годовую прибыль, а «мелкая рыба» рассчитывает на повторение зимнего ралли прошлого года.

Источник изображения: twitter.com/ecoinometrics

Выше на графике голубыми точками отмечены цены, когда киты сокращали свои запасы, а владельцы небольших кошельков скупали Bitcoin. Эта тенденция наблюдается последние полтора месяца и может усилиться из-за реакции ведущих центральных банков на растущую инфляцию.

В США цены на потребительские товары выросли на 6,8%, а отпускные цены производителей подскочили на 9,6%. Это вынудило ФРС сократить программу монетарного стимулирования вдвое со $120 млрд до $60 млрд, а в следующем году члены комитета предполагают три повышения ставки по федеральным фондам. Кредиты станут дороже, а доллар получит повод для укрепления. Это снизит аппетит к риску и повлечет за собой отток крупного капитала. Распродажа Bitcoin уже привела к росту оборота стейблкоинов – аналогичная ситуация фиксировалась в мае текущего года.

( Читать дальше )

Дважды в одну реку: Tesla примет Dogecoin в качестве оплаты

- 15 декабря 2021, 11:44

- |

В начале года Илон Маск уже флиртовал с криптовалютами, разрешив покупку автомобилей за Bitcoin. Эксперимент закончился через полтора месяца – причиной отказа выступила неэкологичность Bitcoin. Теперь компания в систему платежей внедряет Dogecoin, однако выбор криптовалюты вызывает недопонимание у профессиональных участников сообщества.

Источник изображения: twitter.com/elonmusk

Илона Маска называют крестным отцом Dogecoin или «Dogfather» за частые упоминания и выражение симпатий к криптовалюте. Нередко его твиты приводили к двукратному увеличению стоимости монеты, однако с каждым разом сила высказываний ослабевала.

( Читать дальше )

Amazon инвестирует в рынок NFT-осколков

- 13 декабря 2021, 12:12

- |

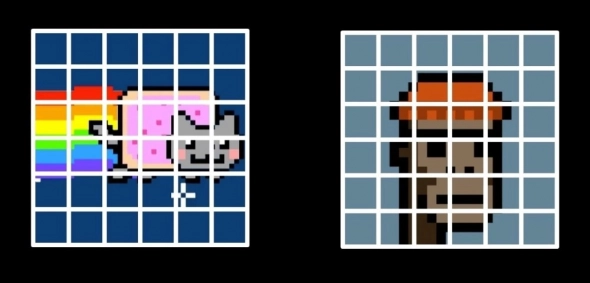

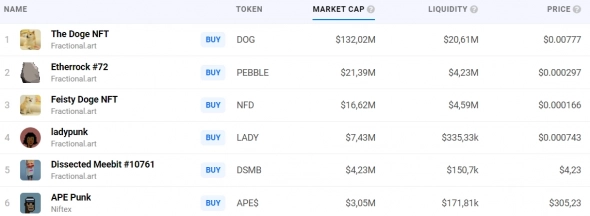

NFT упрощают привязку авторских прав к цифровым произведениям искусства, но некоторые из них являются слишком дорогими для обывателя. Эту проблему решают осколки NFT, разделяющие на доли право владения активом. Стоимость доли пропорциональна ее размеру в общем объеме владения.

Источник изображения: news.bitcoin.com

Предполагается, что наличие осколков сделает коллекционирование более доступным для рядовых пользователей. Сейчас объем рынка NFT-осколков оценивается в $213 млн, а наибольшую ценность представляет DOGE NFT с $132 млн и ценой осколка менее одного цента.

( Читать дальше )

Киты готовятся к распродаже Bitcoin

- 10 декабря 2021, 14:00

- |

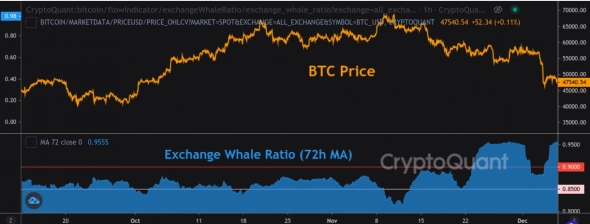

Окончание года для крупных держателей Bitcoin, среди которых немалую долю занимают публичные майнинг-компании, является отличным поводом для фиксации части прибыли и улучшения финансовых показателей. После падения криптовалюты с $57 тысяч до $42 тысяч киты вновь увеличили поставки Bitcoin на биржи, готовясь к очередной волне распродаж.

Источник изображения: cointelegraph.com

Коэффициент «обмена китов» фиксирует отношение притока и оттока крупных сумм по отношению к общему притоку и оттоку. В начале декабря приток крупного капитала (коэффициент 0,95) привел к коррекции цены на 26%, сохранение этой тенденции предвещает коррекцию Bitcoin от текущих уровней до $36 тысяч.

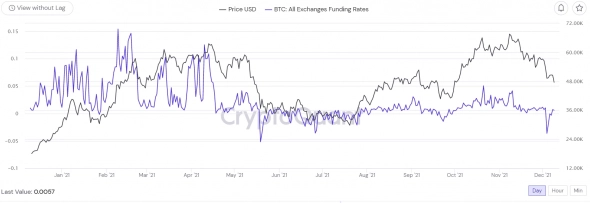

Трейдеры на фьючерсном рынке в меньшей степени поддерживают настроения китов, так как ставка финансирования вернулась из отрицательной зоны. Однако и об оптимизме пока говорить не приходится. Ставка финансирования растет, когда при использовании кредитного плеча доминируют быки, и падает при преобладании медведей. Сейчас она равна 0.

( Читать дальше )

3 декабря Чарли Мангер сравнил криптовалюту с пузырем доткомов – Bitcoin рухнул на 26%

- 06 декабря 2021, 12:36

- |

Правая рука Уоррена Баффетта вице-президент Berkshire Hathaway Чарли Мангер 3 декабря обрушился с критикой на криптовалюты в рамках конференции для инвесторов в Австралии. Он назвал криптовалютный рынок еще большим пузырем, чем акции доткомов в конце 90-х.

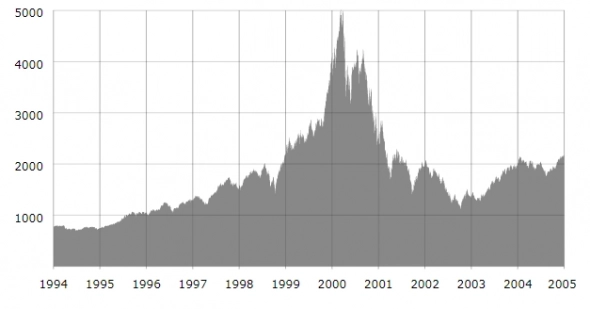

Распространение персональных компьютеров и развитие интернет-технологий в середине 90-х привели к появлению большого числа стартапов. Поскольку рынок только набирал силу, а инвесторы не имели четкого понимания какие проекты действительно перспективны, проблем с финансированием у стартапов не возникало. Индекс технологических компаний NASDAQ рос как на дрожжах. В 2000 году произошло насыщение, за которым последовал обвал: инвесторы лишились около $5 трлн, а NASDAQ «похудел» на 70% за полгода. Большинство проектов обанкротилось, а акции Amazon за два года потеряли свыше 90%.

Источник изображения: wikipedia.org

Чарли Мангер считает, что криптовалюта – еще большее зло, поскольку не несет в себе объективной ценности. «Криптовалютный рынок еще боле безумен, чем эра доткомов…Я бы хотел, чтобы криптовалюту никогда не изобрели», — сказал он на конференции. После этих слов Bitcoin потерял 26% за два дня.

( Читать дальше )

«Волк с Уолл-стрит» Джордан Белфорт: остерегайтесь мем-криптовалют

- 03 декабря 2021, 13:05

- |

Желание получить большую прибыль за короткое время и минимальные вложения остается актуальным во все времена. Джордан Белфорт прославился тем, что надувал пузыри в акциях «мусорных» бумаг. Он предлагал клиентам покупать бумаги малоизвестных компаний, обещая взрывной рост в ближайшем будущем. Из-за низкой ликвидности клиенты сами повышали цены, что подпитывало еще больший интерес у неосведомленной публики. Поскольку объективных причин у подъема капитализации не было, пузыри лопались, а инвесторы теряли деньги. Компания Белфорта зарабатывала как на комиссионных, так и на продаже акций, купленных на старте хайпа. Эта реальная история послужила сюжетом фильму «Волк с Уолл-стрит» с Леонардо Ди Каприо в главной роли.

Источник изображения: instagram.com/wolfofwallst

Описанная выше схема называется pump&dump (накачай и сбрось). Вокруг любого продукта можно устроить достаточную шумиху, чтобы толпа захотела его купить. Отсутствие регуляции и простота создания собственной криптомонеты являются благоприятной почвой для появления недобросовестных проектов. Будучи специалистом в этой области Джордан Белфорт призывает не инвестировать в Dogecoin, Shiba Inu и другие мем-криптовалюты.

( Читать дальше )

Ethereum 2.0 выходит на финишную прямую

- 01 декабря 2021, 12:16

- |

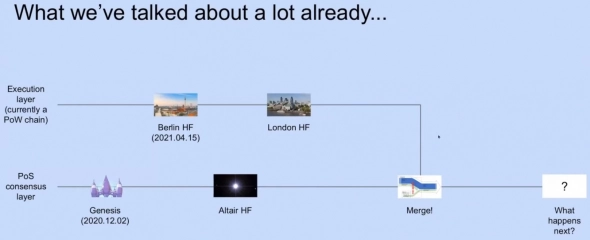

Появление шустрых блокчейн-конкурентов, таких как Solana и Avalanche, подстегивает разработчиков Ethereum к скорейшему переходу на proof-of-stake. Все необходимые хардфорки уже пройдены, последним этапом выступает тестирование слияния.

Источник изображения: ethglobal.com

29 ноября разработчик Ethereum Мариус ван дер Вейден обратился к криптосообществу с просьбой помочь в тестировании перехода на новый протокол. К участию приглашаются все желающие от обычных пользователей до специалистов в области блокчейн-технологий. Среди задач как тестирование контрактов, так и попытка разделение сети при голосовании за недействительные блоки. Вейден предлагает делиться наработками в Интернет под хэштегом “TestingTheMerge” и обещает напиток на выбор в случае обнаружения критических уязвимостей.

Отказ от майнинга и окончательный переход на доказательство доли владения запланирован на 1-2 квартал 2022 года. Однако внедрение дефляционного механизма в августе и постоянное замораживание монет валидаторами уже сейчас приводит к дефициту предложения и росту цены Ethereum.

( Читать дальше )

Интерес институциональных инвесторов смещается к альткоинам

- 30 ноября 2021, 11:46

- |

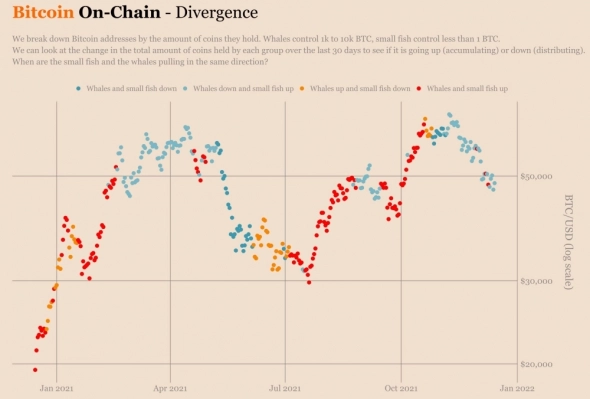

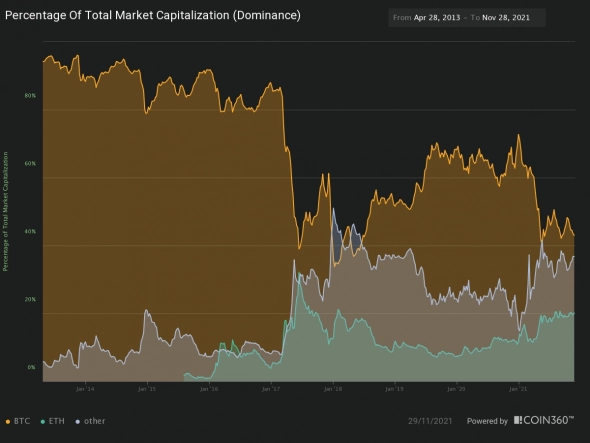

Растущий интерес к децентрализованным проектам, зарождение метавселенных и распространение NFT привели к повышенному спросу на смарт-контракты альткоинов. Bitcoin сохраняет статус хранилища ценности, но не может конкурировать в практичности перед сверхбыстрыми блокчейнами. В ноябре капитализация криптовалютного рынка достигла нового исторического рекорда в $2,85 трлн, при этом доля Bitcoin опустилась к уровню трехлетних минимумов и составляет 43%.

Источник изображения: coin360.com

По данным Cryptocompare, совокупная сумма инвестиций в фонды (AUM), связанные с Bitcoin, сократилась в ноябре на 9,5% до $48,7 млрд. В это же время AUM в Ethereum вырос на 5,4% до $16,6 млрд, а в остальных альткоинах – на 10,4% до $2,6 млрд. Расхождение в цифрах связано как с более сильной коррекцией Bitcoin, так и с увеличением инвестиций в остальные криптовалюты.

( Читать дальше )

Бум метавселенных приведет к росту SOL и AVAX

- 29 ноября 2021, 12:53

- |

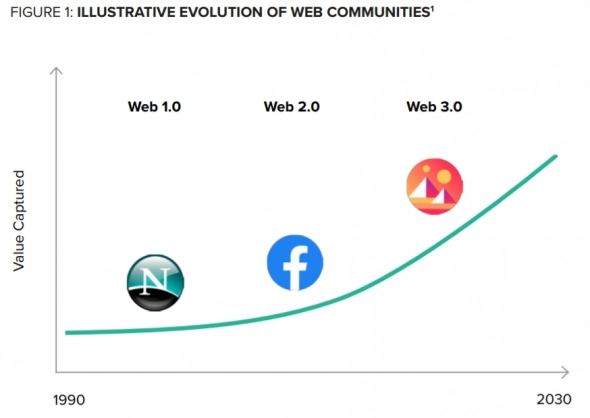

Развитие сети интернет и технологии виртуальной реальности привело к появлению нового вида социального взаимодействия – общению через метавселенные. Одной из самых известных на текущий момент является Decentraland, где пользователи могут покупать земельные участки и создавать собственные NFT-объекты. Популярность платформы привела к тому, что участок виртуальной земли на прошлой неделе был продан за рекордные $2,4 млн, а Барбадос стал первым в мире государством со своим посольством в метавселенной.

Рынок метавселенных растет в арифметической прогрессии. По данным Grayscale, число пользователей за 18 месяцев по июнь 2021 года выросло в 10 раз, а объем рынка через несколько лет перевалит за $1 трлн. О желании создать собственную метавселенную уже высказались Epic Games, Facebook и даже якутская компания MyTona.

Источник изображения: grayscale.com

Проекты могут отличаться жанрами, способами визуализации и степенью погружения, но всех их объединяет желание коммерциализации. И здесь на помощь приходят смарт-контракты и невзаимозаменяемые токены (NFT). Внутриигровые монеты позволяют покупать и продавать цифровые объекты, а технология блокчейн обеспечивает легкий перевод средств как с платформы на платформу, так и последующий вывод в фиат. Другими словами, можно создать привлекательный арт-объект в метавселенной, затем продать его на стороннем онлайн-аукционе за криптовалюту. А криптовалюту обменять на фиат на бирже или сохранить в собственном криптовалютном кошельке.

( Читать дальше )

теги блога Дмитрий Носков

- altcoin

- Amazon

- Avalanche

- bank of america

- Binance

- bitcoin

- blockchain

- BNB

- Cardano

- cryptocurrency

- DeFi

- DOGE

- dogecoin

- ETF

- ethereum

- Ethereum Classic

- FTX

- Hamster Kombat

- Huobi

- litecoin

- Monero

- NFT

- Nvidia

- ripple

- Ripple

- S&P500

- Shiba Inu

- Solana

- Tether

- tron

- TRX

- TUSD

- USDT

- UST

- XRP

- ZCash

- акции

- альткоины

- анонимность

- асик

- афера

- банки

- Беларусь

- биткоин

- блокчейн

- брокеры

- взлом

- видеокарты

- Волк с Уолл-cтрит

- делистинг

- дефляция

- доллар

- Дональд Трамп

- ЕС

- золото

- игра в кальмара

- Илон Маск

- инвестиии

- инвестиции

- инфляция

- Казахстан

- конкуренция

- крах

- криптовалюта

- майнинг

- майнинг криптовалют

- мангер

- метрики

- монетарная политика

- НБУ

- обвал

- памп

- признание

- прогноз

- пузырь

- распродажа

- расследование

- регулятор

- регуляция

- Россия

- рубль

- стейблкоин

- стейкинг

- суд

- топ

- торговые сигналы

- тренд

- Турция

- Украина

- финансы

- форекс

- фрс

- ФРС США

- хайп

- хардфорк

- цикл

- шатдаун

- экономика

- эмиссия

- эфириум