Матросов Д.

Обогнать индекс ММВБ за 360 дней (часть 5)

- 08 апреля 2021, 12:23

- |

Доброго времени суток друзья!

Вот и завершился 1 квартал 2021 года пора подвести предварительные итоги на текущий момент индекс ММВБ вырос на 6,9%, портфель 5,84%. С портфелем можно ознакомится по ссылке. Учитывая 30%-ю долю акций, мне нравится результат, до конца года ещё целых 3 квартала). Моя ставка на падение рынков не сыграла и честно перспективы обвала видятся все туманнее. У инвесторов огромный аппетит к риску и он просыпается даже у меня. Экономика США восстанавливается за счет денежных вливаний. Конкретно на наш рынок конечно давит растущая инфляция и геополитика, но падение на 30% и больше крайне маловероятно.

Итак я переложился из золота в полиметалл, он хорошо коррелирует с золотом, однако более волатилен. Это добавит риска в портфель, а как мы знаем риск = доходность. Полиметалл наращивает добычу золота, платит дивиденды. Наращивание производственных показателей позволяет золотодобытчикам в долгосрочной перспективе показывать рост цен акций больше, чем рост цены базового актива, с сохранением защиты от инфляции и падение рубля. Ещё раз повторю, что конечно за большую доходность мы платим большим риском и волатильность!

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Обогнать индекс ММВБ за 360 дней (часть 4)

- 03 марта 2021, 12:45

- |

Доброго времени суток друзья!

Решил сделать небольшой апдейт. Сильных изменений в портфеле нет (напоминаю, что с портфелем можно ознакомиться по ссылке), как собственно и в индексе. С начала года портфель +2,3% индекс +4,6%. Резюмируя, можно сказать боковик...

За месяц с небольшим были приобретены пара Американских фармацевтов, которые торгуются на ММВБ, Bristol-Myers Squibb (bmy-rm) и Merck (mrk-rm), буду краток крупные стабильные компании, по хорошим ценам, с потенциалом роста. На мой взгляд в текущей рыночной ситуации покупка подобных компаний отличное решение.

С удовольствие приобрету Сбер, тинькофф, московскую биржу, русагро, огк-2, возможно Энел (если он будет ещё ниже, ждать результатов в нём придется долго, хочется большую скидку за терпение). Однако все дороговато, посмотрим принесет ли плоды терпение.

Из американского на хороших коррекция приобрету FB, MSFT, UNH (тикеры). Все торгуются на ММВБ. Буду максимально краток: компании великолепны, но дороговаты.

( Читать дальше )

Обогнать индекс ММВБ за 360 дней (часть 3)

- 25 января 2021, 11:56

- |

Доброго времени суток друзья!

Сегодня хочу поговорить про российский нефтегазовый сектор в целом и лукойл с татьнефтью в частности.

Итак, рост добычи нефти в России за период с 2010 по 2019 (не беру 2020 год, добыча упала на 8%, на уровень 2012 года) составил 10,8%, это дает нам умопомрачительный))) среднегодовой темп роста добычи в 1,04%. Рост цены на нефть за этот период составил 0%, я утрирую, нефть очень волатильный товар, но глобально цена там же где была 15 лет назад, добавим сюда годовую инфляцию в 2% и мы получим -25%. Расходимся занавес скажите вы, да скажу вам я).

Это основная причина 16-тилетнего боковика в индексе РТС. Думаю читатель уже чувствует мое отношение к нефтегазовому сектору РФ и мира в целом. история показывает, что роста тут ждать не стоит это плавно угасающая история стоимости, тут можно получать только дивиденды, либо играть с волатильной нефтью через более менее безопасные компании.

Итак, от целого переходим к частному, Лукойл и Татнефть (остальные компании на мой взгляд сильно уступают и не входят в мой вочлист). Буду приводить данные в сравнении и как обычно тезисно.

1.Пандемия сильно ударила по Лукойл, выручка -23%, ЧП -84%. | Татнефть выручка -19%, ЧП -50%.

2. Капитализация лукойла 3.7 трл | Танефти 1.1 трл

3. Эффективность у Лукойла за 19-й год: чистая маржа 8% (средняя за 10 лет 8%) ROE 16% (средний за 10 лет 13%) | Татнефть: ч. маржа за 19г 21% (ср за 10 л 19%) ROE 26% (ср за 10 л 19%). Татнефть по эффективности в секторе нефтегаза вне конкуренции. Чистая маржа просто великолепна, 8% и 21% колоссальная разница, которая дает компании запас прочности

4. Финансовому здоровью компаний ничего не угрожает

5. Диверсификация у компаний небольшая: добыча, переработка и сбыт сырой нефти, либо топлива. | У татнефти как небольшое преимущество есть шинный бизнес и банк зенит, но они в совокупности дают 8,6% от общей выручки

6. Роста в секторе как уже говорил я не жду, в лучшем случае это будет восстановление на докризисные уровни, что честно говоря тоже маловероятно, скорее это будут уровни 2018 года через 1-2 года.

( Читать дальше )

Обогнать индекс ММВБ за 360 дней (часть 2)

- 23 января 2021, 09:00

- |

Доброго времени суток Друзья!

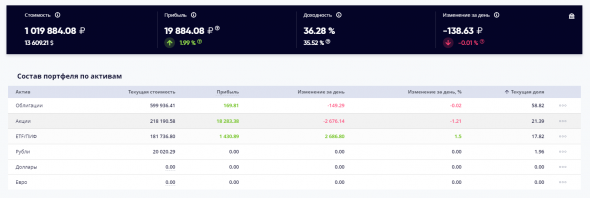

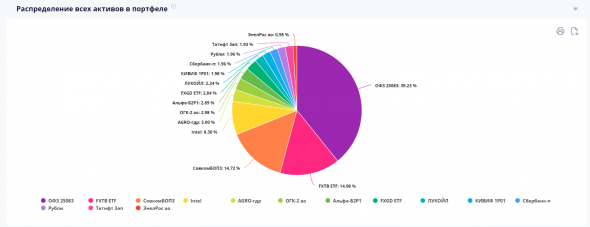

Пока рынки «сыплются с небес» хочу сделать небольшой апдейт. Так как активных действий с портфелем я пока не совершаю, ведь он максимально приближен к реальному, я стараюсь делать так как делал бы на самом деле, в данных условиях (без пополнений, обогнать индекс). В реальной жизни в моих портфелях есть регулярные пополнения поэтому доля акций в них, конечно больше. Ну это лирическое отступление).Итак, перед началом, я напоминаю, что с портфелем можно ознакомится по ссылке. На данный момент 20% акции (уже чуть больше) 60% облигации 15% долларовый кеш 3% золото 2% рублевый кеш. На данный момент портфель и индекс примерно одинаковые, до этого портфель отставал по понятным причинам, я думаю ещё рано сравнивать, прошло слишком мало времени, но все же. Скриншоты для истории прилагаю.

( Читать дальше )

Обогнать индекс ММВБ за 360 дней (часть 1)

- 04 января 2021, 16:15

- |

Доброго времени суток Друзья!

Я сформировал портфель, напоминаю, что с ним вы можете ознакомиться по ссылке (во вкладке аналитика можно увидеть общую структуру портфеля). Для усложнения и большего реализма коммиссия стоит в 0,05% (точно такая же сейчас в открытии, если поставить тиньковскую в 0,3% чувствую будет уж слишком сложно) так же я покупаю немного дороже (приблизительно на 0,3%) чем цена на рынке в данный момент.

Со временем я буду писать статьи про эмитентов из своего портфеля и почему я их выбрал.

Глобально на данный момент я сильного роста нашего рынка не жду. Буду продолжать формировать портфель акций на коррекциях. как я уже говорил я больше склоняюсь к идеям тайминга и к неэффективным рынкам. Есть ещё тинькофф, мосбиржа и металурги, которых я бы хотел добавить в портфель, но сейчас они слишком дорогие, как собственно и сбер, который я купил, но совсем без акций сидеть не интересно, в добавок сбер локомотив нашего рынка без него нельзя. В портфеле есть акции intel, московская биржа добавила американские акции думаю будет логично использовать все, что торгуется на ней.

( Читать дальше )

Обогнать индекс ММВБ за 360 секунд(дней :D)

- 03 января 2021, 13:51

- |

Доброго времени суток и всех с Новым Годом) уважаемые инвесторы, трейдеры и читатели smartLab.

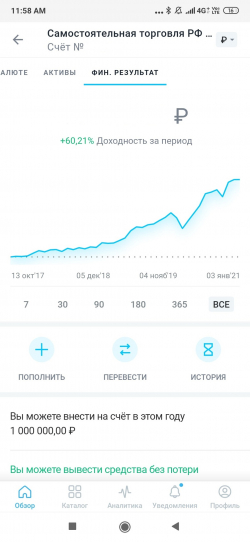

Меня зовут Дмитрий я инвестирую с 2017 года. Скриншоты результатов приложу. В открытии (1 скрин) у меня ИИС там только российские компании Я люблю умеренный риск, доходность не выдающаяся, но стабильна. На данный момент в моем Российском портфеле 45% акций и их доля никогда не превышала 65%. Я склонен к идеям тайминга не люблю покупать акции по высоким ценам. Из-за этого результаты в Тинькове (2,3 скрин) есть куда улучшать, американский рынок практически всегда дорогой. Так же плохие результаты на американском рынке связаны с пропуском весенней просадки. Я менял работу, на анализ рынков времени не оставалось, у меня был заранее заготовленный четкий план, что и когда покупать на Российском рынке в случае просадок и я как робот его выполнял, на Американский рынок такого плана я к тому времени ещё не подготовил, поэтому пропустил эту возможность.

( Читать дальше )

Итоги активного трейдинга

- 25 октября 2018, 13:15

- |

Давно не выкладывал ничего т.к. моя активность на рынке в последнее время снизилась, в жизни происходят перемены. Поторговал полтора месяца активно, менял инструмент. Честно желание торговать активно пропало. Чувствую что это не мое. У меня сложилось ощущение, что все ниже дневного графика хаос, лучше вообще на недельный смотреть в основном. Так же при активной торговле уходит очень много времени. Буду пробовать торговать фьючами среднесрочно. Сейчас есть пара открытых позиций, когда закрою отпишусь.

10.10.18

( Читать дальше )

Результаты пятой недели. На западном фронте без перемен.

- 08 октября 2018, 16:02

- |

Результатов пока нет. Буду пересматривать подход, нужно стараться больше уделять внимание старшему фрейму, уменьшить колличество сделок, сделать их более точными.

01.10.18

02.10.18

( Читать дальше )

Итоги первого месяца. Учусь смотреть шире.

- 01 октября 2018, 12:52

- |

Эту неделю, торговал на 5 минутном таймфрейме, смотрел на часовик и дневку, так же смотрел на сами акции сбера помимо фьючерса, по ощущениям так мне гораздо приятней и спокойней, можно дольше оставаться в спокойном и сосредоточенном состоянии. Все еще есть над чем работать особенно над умением ждать, нужно искоренять желание быть в сделке.

24.09

( Читать дальше )

Итоги третей недели. Нужна дисциплина

- 24 сентября 2018, 11:47

- |

Неделя получилась не самая лучшая. Понял что самое важно это дисциплина и психология. Пока продолжу скальпить, но буду уделять больше внимания старшему ТФ.

17.09

( Читать дальше )