Anton Iakovlev

Самый недооценённый рынок в мире. И как на нем заработать.

- 28 декабря 2020, 18:30

- |

Последние новости Ирана говорят о наличии там большого количества работоспособного населения и потрясающем росте экономики даже в условиях жестких санкций. Количество запасов нефти в Иране ставит его на 4-е место в мире (для сравнения РФ на 8-м). При учете роста цен на углеводороды мы можем ожидать нового экономического чуда от Тегерана 2021.

Инвестиций без риска просто не существует. Но мы можем управлять соотношением риска и возможной прибыли с помощью инвестиционного менеджера или разбираясь в рынке самостоятельно.

Сегодня, просто так инвестировать в Иран как в страну не удастся. Существует ряд ограничений для открытых инвестиционных фондов. А при выборе закрытых, Вы должны учитывать ключевые факторы: твердую валюту для сделок и максимально прозрачный и быстрый способ вывода капитала.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 3 )

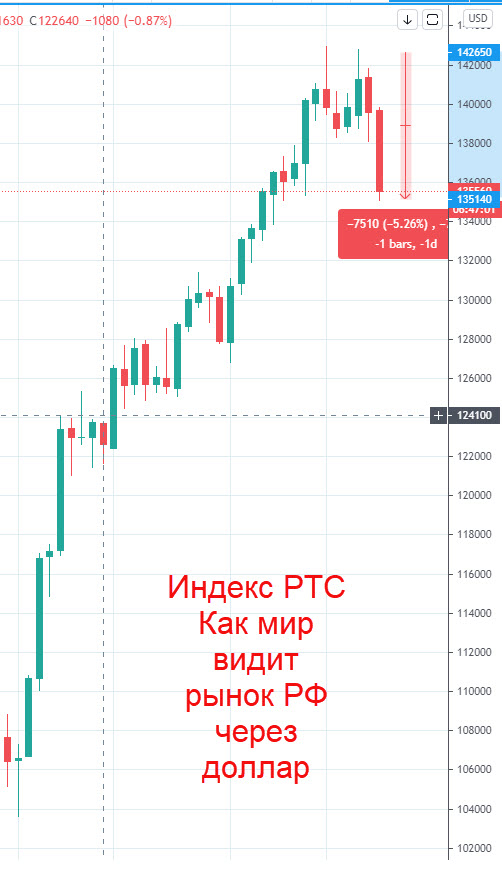

Распродажа на Российском рынке

- 21 декабря 2020, 12:02

- |

Все в телеграм-канале https://t.me/joinchat/AAAAAFhM8TxBjXw05UX8hA

Рынки скоро откорректируются

- 18 декабря 2020, 19:39

- |

Под долларом мы всегда имеем в виду, сколько он стоит против корзины валют, состоящей из евро, иены, фунта, кан доллара, кроны и франка. Если доллар идет вверх, то валюты всех основных стран мира (за вычетом Китая) пойдут вниз (не все сразу, а коктейль из них). И наоборот. Плюс, в долларе выражены акции и биржевые товары. Нефть и сахарный тростник и Тесла все считаются в долларах. Поэтому инвестору интересно, а есть ли какая нибудь связь между долларом и этими инвестициями. Другими словами, не может ли быть так, что доллар относится к акциям и биржевым товарам как качели-маятники, где на одной стороне доллар, а на другой все остальные? Доллар вниз -> акции вверх и наоборот. И оказывается, в последние месяцы такая связь есть и составляет она -80%!

( Читать дальше )

Сигнал на покупку Палладия

- 10 декабря 2020, 12:54

- |

Палладий редкий металл, используемый в промышленности и в производстве батареек. С приходом Байдена, оказывается дополнительная поддержка сектору возобновляемой энергии.

Но помимо положительной политической коньюктуры, палладий исторически показывает лучшую доходность среди благородный металлов в текущей 2 фазе экономики (рост ВВП и Инфляции). Исторически палладий возвращает доходность в среднем +0,132% в день (средняя по все торговым дням для данных фаз). И в два раза опережает серебро и платину.

Сейчас цены на палладий упали на -5,19% за неделю и на текущий момент система генерирует точку покупки.

Купить палладий можно следующим образом:

— фьючерс на Рос рынке PDH1 (1 фьючерс = 170 тыс руб)

— фьючер на CME PAH1 (1 фьючерс = 225 тыс долларов)

— трекер PALL (одна акция = 212 $)

— CFD на иных площадках

Самая большая ошибка инвестирования.

- 08 декабря 2020, 19:56

- |

Основная ошибка и по факту самая большая — это даже не риск менеджмент, хотя он критичен, а инвестирование на основе того, что происходит сейчас, а не на основе ожиданий. Инвесторы закладывают в цены инвестиционных классов именно их ожидания, то, какими будет ВВП и инфляция в будущем. Горизонт, как правило, 3-6 месяцев для тактичных инвестиций, и 1-2 года для стратегических. Инвесторов, например, не интересует, что в моменте, ноябре 2020 года, инфляция падает, но их интересует, что в ней станет через квартал или два. И если они ожидают рост инфляции, то и покупать будут продукты, которые идут вверх при растущей инфляции (комодитиз). Когда позиции сформированы, то они будут их корректироваться исходя из новых статистических данных. И эти новые данные будут опять менять ожидания.

Например, начиная с июля 2020 года инфляция в США каждый месяц падала (с 0,6% до 0% YoY). Но инвесторы в октябре перестали вкладываться в продукты, приносящие прибыль от падающей инфляции (недвижимость, нециклические акции и золото) и стали формировать портфели под рост инфляции. Хотя данные все еще выходили по падающей инфляции, инвесторы уже ожидали ее рост. И потом по мере продвижения в будущее они опять будут менять свои ожидания.

Инвестиции — это ваша оценка будущего, а не настоящего. Новости всегда опаздывают, но могут изменить ожидания.

Все в телеграм-канале https://t.me/joinchat/AAAAAFhM8TxBjXw05UX8hA

Почему сейчас можно продавать (шортить) золото?

- 07 декабря 2020, 23:40

- |

се дело в коктейле из растущей инфляции и экономики. Исторически в такую фазу (мы называем ее 2 фазой) наибольшим спросом пользуются акции циклического сектора и все акции, связанные с комодитиз (нефтянка, неблагородные металлы, уголь, добыча и так далее). Инфляция толкает цены на комодитиз вверх (они все выражены в долларах, а доллар падает), более высокие цены на сырье приносят больше прибыли, а рост экономики обеспечивает еще и увеличение спроса на продукцию. Золото выпадает из цепочки, так как наибольший спросом пользуется при падении экономики. Следовательно, инвестору надо избавляться от позиций в золоте в такой фазе и нагружать портфель циклическими компания и компаниями, получающими прибыль от роста цен на комодитиз. Именно это, кстати, и объясняет драйв российских акций и дальнейшее укрепление рубля.

А трейдеры могут шортить золото и доллар, добавляю эктра профит портфелю.

На графике года наглядна видна зависимость инфляции и цен на комодитиз.

Все в телеграм-канале https://t.me/joinchat/AAAAAFhM8TxBjXw05UX8hA

Бычий спред - конкретный пример из нашего портфеля

- 04 декабря 2020, 19:49

- |

Если акция компании, которая вам нравится, упала на 20-30%, как поучаствовать с фиксированным риском и потенциальным доходом в 5 раз больше риска ?

Акции такой компанию можно просто купить и ждать, пока цена пойдёт вверх. Но основная проблема в таком подходе, что цена может опять упасть, нанеся непредвиденный урон портфелю.

Лучший способ это опционы, причём не просто опцион колл, а бычий спред не в деньгах. Именно он даёт максимальную доходность при минимальном фиксированном риске. Дело в том, что резкое падение это шок, а следовательно высокая волатильность, а это значит дорогие опционы. Поэтому нам надо их не только покупать, но и продавать.

Работает так: покупаем один опцион колл на 10% от текущей цены и продаём один колл на 20% от цены. Для того, чтобы такой спред заработал, цена акции должна вернуться на первоначальный уровень, откуда она изначально падала (что математически вероятно). Как правило, на 100$ риска инвестор получает 400-500$ дохода. Важно, чтобы все это произошло до момента экспирации опционов.

А что если цена продолжит падать ещё на 80-90%? То нас это не будет волновать. Единственно, что потеряется — уплаченная премия за опционы.

Все в телеграм-канале https://t.me/joinchat/AAAAAFhM8TxBjXw05UX8hA&feature=youtu.be

Редкая ситуация на рынках акций, бондов и золота

- 23 октября 2019, 19:20

- |

При прогнозе положительного прироста экономики инвесторы переносят деньги из защитных, но малодоходных классов, в акции. В данной среде статистически акции приносят больший доход. Так говорит классическая макроэкономика. Когда инвесторы ожидают падение темпа прироста экономики, то часть денег переносят в классы с меньшим риском: облигации и золото. Золото при этом — хедж против инфляции.

Следовательно, между акциями и бондами + золото по логике отрицательная зависимость. Но с января 2019 года наблюдается ситуация, когда все эти классы двигаются в одном направлении. На графике желтая линия это рынок акций, синяя бонды-трежариз и фиолетовая – золото. Все эти классы выросли в среднем на 16%. Из-за этого инвесторы получают смешанную и противоречивую информацию о будущем экономики. Нет единого мнения. Работу в данных условиях осложняют автоматические алгоритмы, которые создают 50-60% дневного объёма рынка акций. Алгоритмы покупают отклонения в цене, удерживая рынок в коридоре 10%.

( Читать дальше )

Крылатые качели

- 15 октября 2019, 22:15

- |

Рынок в эти дни носит то в одну сторону, то в другую. Быки доказывают, почему мы должны расти и медведи тоже подводят свои доводы, почему мы должны падать. Основные сентименты развернулись вокруг неофициального начала фискальной поддержки со стороны ФРС и торговых переговоров между США и Китаем.

Хотя переговоры были мягко говоря странными. Во-первых, Трамп объявил о некой фазе 1, хотя ранее мы не о каких фазах не слышали. А это значит что будет еще n+1 фаза. Во-вторых, Трамп показал некую папочку с якобы договором, хотя она оказалась пустой. По факту одна сторона о чем то одном договорилась и другая о чем то другом. Китайцы потом признались, что они все поняли по другому.

Индикатором этих настроений является курс юаня, австралийского доллара, индекса доллара и цены меди. И здесь все пока разнонаправленно. Вроде медь и австралийский доллар на новостях должны были улететь вверх, но мы видим продажи по ним. Курс юаня упал, но несильно и находится в боковом коридоре 7,0-7,15. Индекс доллара упал, но опять несильно. Одним словом инвесторы ждут конкретных договоренностей.

( Читать дальше )

Укрепление доллара и ослабление рубля

- 10 октября 2019, 22:05

- |

Неоднократно я писал, что доллар укрепляется по отношению к остальным валютам мира. Этот процесс начался полтора года назад и вызван рядом макроэкономических причин:

— более быстрым замедлением темпа роста экономик других стран по сравнению с США

— повышенный спрос на валюту внутри США (вызван пенсионной программой, проблемой с ликвидностью и расширением долга)

— из-за повышенного спроса на валюту внутри США есть риск нехватки долларов в мире

— более привлекательные условия инвестирование в США и прочие факторы.

Страны у которых есть долг в долларах, уже испытывают падение национальных валют против доллара и евро. Это конечно в первую очередь касается Турции, Венгрии и иных топ стран в списке, но я задумался именно о рубле.

Может получиться, что ослабление валют и повсеместное укрепление доллара, вкупе с падением цен на нефть (она падает, когда ожидается ослабление темпа рост экономик) рано или поздно окажет сильное давление на рубль. Лира, форинт и песо уже падают. Вероятно, что в течение месяца или два мы можем увидеть ослабление рубля.

( Читать дальше )

теги блога Anton Iakovlev

- 15 минутка

- 2021 год

- 3 ноября

- 5 минутка

- 9 октября

- AUDJPY

- EURUSD

- forex

- multicharts

- PMI

- Price action

- Price Action - поведение цены

- QIWI

- RIU6

- RIZ5

- S&P500 фьючерс

- WTI

- акции

- биткойн

- боковик

- брент

- Быки vs медведи

- вопрос

- вход в позицию

- дневка

- доллар

- Доллар рубль

- Дубаи

- думайте головой

- золото

- импульс

- инвестиции

- инвестиции обучение

- индекс доллара

- инфляция

- канал

- качества трейдера

- квик

- киви

- Китай Америка

- комодитиз

- коннектор

- коррекция

- краткие обзоры

- краткий обзор

- кризис

- криптовалюта

- Линии поддержки

- линия сопротивления

- лонг

- магнит

- макро

- макроэкономика

- месячный график

- металы

- миллион

- мультичартс

- недельный график

- недельный обзор

- Нефть

- обзор рынка

- опрос Ри

- опционы

- Осторожней

- Ошибки в трейдинге

- Палладий

- Палладиум

- паттерны

- покупка РТС

- портфель

- правила инвестирования

- прибыль

- революция

- Ри

- риск

- РТС

- рубль

- Рынок

- Рынок - взгляд

- Сбер

- Секреты богатства

- СИ

- ситуационный анализ

- совет

- Текущая ситуация на рынке

- токенизация

- токены

- Трамп

- уровень

- уровни

- уровни поддержки и сопротивления

- уровни сопротивления и поддержки

- усреднение цены

- фрс

- фьючерс ртс

- центробанки

- часовик

- Шорт

- шорт si

- штурм