SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

AMarkets

Почему японские государственные облигации называют «оставляющие вдов»?

- 29 ноября 2012, 11:33

- |

По поводу проблем в Японской экономике рыночные эксперты говорят уже довольно давно – вялые темпы роста ВВП, отрицательный торговый баланс, большой суверенный долг, а также вероятный курс страны на повышение инфляции – по материалам AForex.

По поводу проблем в Японской экономике рыночные эксперты говорят уже довольно давно – вялые темпы роста ВВП, отрицательный торговый баланс, большой суверенный долг, а также вероятный курс страны на повышение инфляции – по материалам AForex.Йена продолжает оставаться слабой на протяжении последних нескольких месяцев. Однако реальная проблема для инвесторов – это японские государственные облигации, которые сумели разочаровать многих инвесторов, которые пытались «зашортить» эти бонды. Именно, поэтому на жаргоне Уолл-Стрит дал эти бумаги называют не иначе, как «оставляющие вдов». Доходности по бумагам продолжают падать до уровней, которые имели место, начиная с 2003 года.

Если верить слухам, которые курсируют на рынке, оседая в комментариях к статьям и финансовым блогам, то получается, что подавляющая часть участников рынка, включая японские корпорации и пенсионные фонды, крайне негативно относится к политике властей страны, полагая, что власти играют в «русскую рулетку» и могут в любой момент проиграть…

( Читать дальше )

- комментировать

- 12 | ★1

- Комментарии ( 0 )

Премаркет Фондового Рынка. Прогноз Артема Деева.

- 29 ноября 2012, 11:31

- |

В среду на финансовых рынках преобладали преимущественно пессимистичные настроения, в основе которых были, есть и остаются опасения связанные с близостью «фискального краха» в штатах. Почему то, инвесторы не испытывают особого оптимизма относительно способности политических властей США прийти к компромиссному решению по мерам его преодоления. Хотя, вчера ближе к концу сессии фондовые площадки США все-таки нашли долгожданный повод для роста. Представитель ФРС Эванс сообщил о том, что вопрос по «фискальному обрыву» может быть решен в конце 2012 — начале 2013 года. Является ли это свидетельством появления на рынке фундамента, способного вдохновить быков на возвращение – думаем, что пока еще нет. Конечно, краткосрочно это может поддержать инвесторов, но существенных продвижений по-прежнему нет.

В среду на финансовых рынках преобладали преимущественно пессимистичные настроения, в основе которых были, есть и остаются опасения связанные с близостью «фискального краха» в штатах. Почему то, инвесторы не испытывают особого оптимизма относительно способности политических властей США прийти к компромиссному решению по мерам его преодоления. Хотя, вчера ближе к концу сессии фондовые площадки США все-таки нашли долгожданный повод для роста. Представитель ФРС Эванс сообщил о том, что вопрос по «фискальному обрыву» может быть решен в конце 2012 — начале 2013 года. Является ли это свидетельством появления на рынке фундамента, способного вдохновить быков на возвращение – думаем, что пока еще нет. Конечно, краткосрочно это может поддержать инвесторов, но существенных продвижений по-прежнему нет. Дополнительный негатив на рынки продолжает привносить и Европа. Только разрешился вопрос с предоставлением Греции очередного транша, как на рынках стали появляться новые слухи о том, что за указанный временной интервал греческому государству не удастся снизить долговое бремя и более того той суммы, которую оговаривали международные кредиторы может оказаться недостаточно. На фоне общего рыночного пессимизма большинство мировых фондовых индексов продолжили терять драгоценные пункты, закрыв очередную торговую сессию в красной зоне.

( Читать дальше )

Восстановление на рынке жилья. Правда против иллюзии

- 29 ноября 2012, 11:26

- |

Динамика рынка жилья – один из ключевых показателей, на которые ориентируются экономисты и аналитики, строя свои предположения и прогнозы насчет текущего положения в американской экономике. Однако, как считает Ланс Робертс, создатель популярного финансового блога StreetTalkLife, цифры по рынку жилья обманчивы – по материалам AForex.

Динамика рынка жилья – один из ключевых показателей, на которые ориентируются экономисты и аналитики, строя свои предположения и прогнозы насчет текущего положения в американской экономике. Однако, как считает Ланс Робертс, создатель популярного финансового блога StreetTalkLife, цифры по рынку жилья обманчивы – по материалам AForex.Значительный объем покупок на рынке жилья исходит от рыночных спекулянтов и инвесторов, которые, купив дом, сдают его в аренду. Однако, как только, более или менее, приличная прибыльность этой сфере деятельности сойдет на нет – рост прекратится.

Например, в Лас-Вегасе более 50% продаж всего жилого фонда приходится на хедж-фонды.

Кроме того, большая часть продаж в секторе жилья приходится на многоквартирные варианты, а не на дома, рассчитанные на одну семью. Спрос на последний суб-сегмент остается на низком уровне. На этом фоне совершенно неудивительно, почему с начала как бы пост-кризисного восстановления американской экономики не наблюдалось увеличения количества рабочей силы в секторе строительства жилых резиденций. На графике отчетливо виден тренд – динамика занятости строителей домов несколько не коррелирует с настроениями домостроителей. Тем не менее, цифры занятости, как ни крути, более объективный показатель, чем эмоциональные ощущения.

( Читать дальше )

Коррекция без убежденности. Прогноз Николая Корженевского.

- 29 ноября 2012, 11:18

- |

Мы покупаем EURCHF, будем наращивать лонг в EURUSD на 1.29/1.283, сохраняем прочие позиции.

Мы покупаем EURCHF, будем наращивать лонг в EURUSD на 1.29/1.283, сохраняем прочие позиции.Большинство валютных пар остаются в ненавязчивом коррекционном режиме, порой даже слишком ненавязчивом. EURUSD накануне достигла первой коррекционной цели в районе 1.2880, а затем сумела восстановить пол фигуры. Формальной причиной роста стали заверения Барака Обамы о том, что партии достигнут договоренности по фискальной политике еще до рождества. Поскольку именно этот фактор сейчас управляет всеми рынками, трейдеры не могли пропустить мимо ушей заявления президента. Однако мы думаем, что выступление Обамы стало лишь оправданием для внутридневного колебания.

Никакой особенной силы в этом движении пока незаметно. Общий тренд по EURUSD остается растущим, однако одних лишь слов от политиков США сейчас недостаточно. Новый виток покупки риска требует решительных действий. Пока трейдеры не убеждены, что экономика сумела благополучно обойти «фискальный обрыв», ожидать крупных денег на рынке, пожалуй, не стоит. В ближайшие неделю-две основные инструменты наверняка останутся в относительно узких коридорах, а затем либо уйдут в обычный предновогодний режим, либо начнется серьезная покупка доллара ввиду провала переговоров в Вашингтоне. Выходящая статистика — и вчерашние протоколы заседания ФРС, и даже сегодняшние цифры по ВВП США — будет влиять на рынок слабо и краткосрочно.

По материалам: ning.it/TuoZJS

Баффет: «Я бы не стал инвестировать Конгресс с его сегодняшним менеджментом»

- 28 ноября 2012, 13:59

- |

Миллиардер Уоррен Баффет все еще сохраняет «бычий» тренд по Америке в целом, несмотря на временный тупик, в который зашел Конгресс на фоне невозможности быстро договориться насчет механизма преодоления (или предотвращения) «фискального обрыва» — по материалам AForex.

Миллиардер Уоррен Баффет все еще сохраняет «бычий» тренд по Америке в целом, несмотря на временный тупик, в который зашел Конгресс на фоне невозможности быстро договориться насчет механизма преодоления (или предотвращения) «фискального обрыва» — по материалам AForex.По мнению миллиардера-инвестора, Америка – эффективная страна, которая с 1776 года смогла подняться до неимоверных высот. То есть, действующая в экономике страны «формула развития» работала хорошо. Тем не менее, Баффет уточнил, что, если бы Конгресс был частной компанией, он бы не стал инвестировать в него (если рассматривать регулятора как актив для вложения денег), пока в Конгрессе не появился бы новый «менеджмент».

Баффет предложил Бараку Обаме несколько возможных стратегий преодоления фискального коллапса, среди которых – поднятие налога для «сверхбогатых» людей с доходами выше $1 млн в год (до 30%) и еще большего поднятия налога для людей с доходами от $10 млн (до 35%) и так далее по прогрессивной шкале. В настоящее время богатейшие люди Америки платят налог на доход – менее 15%.

По материалам: ning.it/TsCmKt

"Прогресса практически нет". Прогноз Николая Корженевского.

- 28 ноября 2012, 12:22

- |

Мы сохраняем позиционирование неизменным, будем наращивать лонг в EURUSD на 1.29/1.284, в EURCHF на 1.2035.

Мы сохраняем позиционирование неизменным, будем наращивать лонг в EURUSD на 1.29/1.284, в EURCHF на 1.2035. Спасение Греции заставило инвесторов «продавать факт», как того требует старый рыночный принцип. Программа, которую разработали власти Европы для Афин, действительно неплоха. Конечно, она состоит в основном из жонглирования будущими денежными потоками. Однако даже такое бухгалтерское упражнение на самом деле облегчает положение заемщика. Это можно сравнить с ситуацией, когда, например, на вашей карте появляется зарплата сразу за два месяца: вроде бы вы не заработали больше, но внезапно можете тратить свободнее. Формально инвесторов в этой программе смутила условность: прежде, чем будет перечислен следующий транш помощи, Греция должна самостоятельно завершить выкуп долга, без судебных разбирательств и рейтинговых последствий. На это у страны есть две недели, и 12-го декабря данный этап должен быть завершен. На 13-14 декабря запланирована формальная процедура предоставления помощи.

( Читать дальше )

Торговые идеи от Ковжарова Сергея на 28 ноября 2012

- 28 ноября 2012, 12:04

- |

Добрый день!

Добрый день!Помощь Греции не долго оставалась в центре внимания инвесторов. С началом американской сессии вновь вернулся пессимизм по вопросу фискального обрыва в США. Сенатор Гарри Рейд выразил разочарование после обсуждения этого вопроса с демократами и заявил, что прогресс был очень незначительным. Ситуация накаляется, учитывая, что на решение вопроса остается всего около 2-х недель. Сегодня назначена встреча главы Goldman Sachs с президентом Обамой. Тем временем вчерашние экономические данные из США носили явно позитивный характер, но вопрос фискального обрыва развернул фондовые индексы вниз, так же как и другие рисковые активы. Я полагаю, что евро и фунт будут находиться под давлением в ближайшее время. На йене, наоборот, наметилась коррекция к недавнему снижению. Поэтому напрашивается шорт в EURJPY и GBPJPY. Слабо выглядит золото — можно пытаться продавать его за доллары.

Желаю прибыльного дня!

Глобальный опрос. Топ-менеджеры видят в кризисе Еврозоны великие возможности

- 28 ноября 2012, 11:18

- |

Многие компании по всему миру видят в кризисе суверенного долга стран ЕС большие возможности для развития бизнеса и создания перспективных инвестиционных проектов, как показывают результаты опроса Accenture, в котором приняли участие более 450 руководителей высшего звена по всему миру – по материалам AForex.

Многие компании по всему миру видят в кризисе суверенного долга стран ЕС большие возможности для развития бизнеса и создания перспективных инвестиционных проектов, как показывают результаты опроса Accenture, в котором приняли участие более 450 руководителей высшего звена по всему миру – по материалам AForex.Кризис побудил корпорации к активным слияниям и поглощениям, а также к оптимизации многих бизнес-процессов, что, в конечном счете, всегда идет на пользу экономике. Половина руководителей, принявших участие в опросе – представители компаний со штаб-квартирами в ЕС.

Несмотря на то, что порядка 55% компаний сжимают свои инвестиционные планы в Европе и 50% обращают свои взоры на развивающиеся регионы как инвестиционную альтернативу – вера в евро-регион остается довольно прочной. 25% французов, 27% испанцев и 64% немцев продолжают консолидировать инвестиционные возможности именно в регионе евро.

50% компаний (бизнес-респондентов) со штаб-квартирой в ЕС и 38% неевропейских компаний в ближайшее время планируют в евро-регионе активные слияния для расширения возможностей бизнеса.

По материалам: ning.it/Ub7v2E

Премаркет Фондового Рынка. Прогноз Артема Деева.

- 28 ноября 2012, 10:43

- |

Фундаментальный фон вторника все-таки привнес в торговую сессию долгожданную порцию оптимизма. Правда, эффект оказался, прямо говоря, краткосрочным. Международные кредиторы согласились на ряд шагов по сокращению долга греческого государства до уровня ниже 124% от валового внутреннего продукта к 2020 году. Эти меры включают в себя расширение сроков погашения кредитов, сокращение процентные ставки для Греции по кредитам от международных партнеров и выкуп своих долговых обязательств — всё это должно понизить долговое бремя до указанного уровня. Учитывая, что этого решения ждали уже несколько месяцев, неудивительно, что позитив на рынке продержался не долго. За последние недели, большинство финансовых активов уже неоднократно закладывали в свою стоимость неизбежность такого сценария, а поэтому греческий позитив, относительно зеленого света очередному траншу кредитных ресурсов, был отработан еще задолго до решения, достигнутого на очередной встрече министров финансов ЕС.

Фундаментальный фон вторника все-таки привнес в торговую сессию долгожданную порцию оптимизма. Правда, эффект оказался, прямо говоря, краткосрочным. Международные кредиторы согласились на ряд шагов по сокращению долга греческого государства до уровня ниже 124% от валового внутреннего продукта к 2020 году. Эти меры включают в себя расширение сроков погашения кредитов, сокращение процентные ставки для Греции по кредитам от международных партнеров и выкуп своих долговых обязательств — всё это должно понизить долговое бремя до указанного уровня. Учитывая, что этого решения ждали уже несколько месяцев, неудивительно, что позитив на рынке продержался не долго. За последние недели, большинство финансовых активов уже неоднократно закладывали в свою стоимость неизбежность такого сценария, а поэтому греческий позитив, относительно зеленого света очередному траншу кредитных ресурсов, был отработан еще задолго до решения, достигнутого на очередной встрече министров финансов ЕС. ( Читать дальше )

Пузырь на рынке студенческих займов. Антирекорд III квартала

- 28 ноября 2012, 10:42

- |

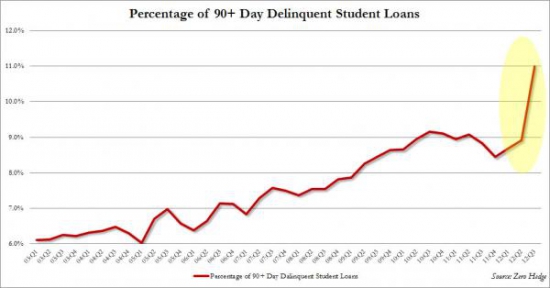

По данным третьего квартала от ФРС США, объем долга по студенческим федеральным займам вырос до $956 млрд – на целых $42 млрд, что является рекордом, начиная с 2006 года – по материалам AForex.

По данным третьего квартала от ФРС США, объем долга по студенческим федеральным займам вырос до $956 млрд – на целых $42 млрд, что является рекордом, начиная с 2006 года – по материалам AForex.При этом $23 млрд из $42 млрд – это новый долг тогда, как оставшиеся $19 млрд – объем старого дефолтного студенческого долга, который автоматом попал в обновленные отчеты третьего квартала. И Федрезерв в сопроводительной записке в отчету делает вывод – объем дефолтных студенческих займов (просроченных на 90+ дней) вырос за третий квартал на 11%.

График. Просроченные студенческие займы (90+ дней).

( Читать дальше )

теги блога AMarkets

- AForex

- AMarkets

- Berkshire Hathaway

- Bloomberg

- Brent

- Briefing

- cnbc

- Deutsche Bank

- Dow Jones

- ETF-фонд

- EURUSD

- forex

- GBPUSD

- Goldman Sachs

- HSBC

- JPMorgan

- QE

- S&P500

- Societe Generale

- UBS

- USD

- USDCHF

- USDJPY

- Volkswagen

- WTI

- азия

- активы

- акции

- американский рынок

- аналитика

- Аналитика форекс

- Афорекс

- Банк Англии

- банк Японии

- баррель

- Баффет

- безработица

- бизнес

- Бразилия

- брифинг

- валюта

- ВВП

- газ

- Германия

- Греция

- деньги

- Джексон Хоул

- долг

- Доллар

- Евро

- еврозона

- Европа

- ЕС

- ЕЦБ

- золото

- ИГИЛ

- иена

- инвестиции

- инвесторы

- инфляция

- Ирак

- йена

- Киев

- Китай

- КНР

- кризис

- Ливия

- М.Драги

- Марио Драги

- МВФ

- нефть

- Обама

- опек+

- оффтоп

- прогноз

- Путин

- Россия

- РТС

- рубль

- рынок

- санкции

- Саудовская Аравия

- США

- трейдинг

- Украина

- ФЕД

- фондовый рынок

- форекс

- ФРС

- фунт

- футбол

- ФЬЮЧЕРСЫ

- Центробанк

- Центробанки

- цены

- цены на нефть

- экономика

- экспорт

- юань