1ifit

Прошлые и будущие доходности

- 17 апреля 2024, 10:30

- |

Истина, которая работает в обе стороны: исторические данные по прошлой доходности не гарантируют доходности будущей. Падение или рост рынков в отдельно взятый период никак не определяет их направление в будущем.

Пример — рынок США за 96 лет (1926 — 2021 годы). Корреляция между первой и второй половиной года составила -0.099 (по статистическим данным Ibid).

Коэффициент корреляции определяет соотношение двух переменных от 1.0 до -1.0. 1.0 = переменные будут всегда двигаться в одном направлении, а -1.0, что в противоположных. Значит, коэффициент корреляции в -0.099 показывает, что вероятность движения акций в одном направлении в I и II полугодии функционально настолько мала, что не может быть определяющей в принятии инвестиционных решений.

Какова вероятность того, что экономические условия в будущем будут хуже, чем того ожидают инвесторы?

Любые ожидания уже отражены в ценах акций. Угадать их движение в краткосрочной перспективе невозможно. Тем не менее, долгосрочному инвестору имеет смысл оставаться в рынке при любом раскладе.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Экономика и затмение

- 16 апреля 2024, 12:43

- |

Несколько дней назад было полное солнечное затмение, в этом году нас ожидает еще одно. Люди верят, что “черное солнце” — это к беде, а как затмение влияет на экономику?

На картине выше — затмение 1 мая 1185 годак (картина Николая Рериха “Поход Игоря”, 1942 год). О затмении написано в “Слове о полку Игореве”, и княже Игорь думал, что это плохой знак для сражения с половцами. Интернет-мем про половцев-печенегов появился гораздо позже, в 2020 году 😎

Последний раз затмение повлияло на людей и экономику в 2017 году. В США это было испытанием для энергосистемы. Например в Калифорнии, “солнечном штате” — самая большая доля возобновляемых источников электроэнергии в общем объеме генерации. Потери штата из-за затмения — 6 ГВт, этого хватило бы на 6 млн домов. Солнечные электростанции и батареи, установленные на крышах, не смогли выработать более 9 тыс мегаватт энергии (эквивалентно нескольким ядерным реакторам).

В Германии за счет солнечной энергии закрывалось более чем 7% потребления. Но в 2015 году случилось затмение. Из-за резких переходов от подачи электроэнергии, необходимой для компенсации “эффекта солнечного затмения”, были риски возникновения перенапряжения в сети. Однако удалось использовать небольшие мощности для накопления излишней электроэнергии, что сгладило ситуацию.

( Читать дальше )

Кто главный? Точно не ФРС!

- 15 апреля 2024, 09:59

- |

Согласно опросу частных инвесторов, главный Кукл (сленг — кукловод) сидит в ФРС и решает все, от движения валют и акций до влияния на мировую экономику в целом. ФРС через сложную систему иносказательных сигналов как бы намекает инвесторам, каким курсом надо идти, и шаг влево/вправо может принести или убытки, или проблемы.

Но первоисточником, конечно, является экономика или компании (в итоге, акции), стоящие за ними. Безусловно, США как самая большая экономика мира с мировой валютой, влияет на мировой рынок, изменяя процентные ставки. ФРС обычно первая начинает повышать ставки, так было в 2007 году. Но ЕЦБ один начал аналогичный процесс в 2011 году, а банк Англии — в 2016 году. На самом деле центральные банки разных стран сглаживают именно свои рыночные циклы. Но так уж получается, что из-за глобализации эти циклы часто совпадают.

Каждый ЦБ в своих странах имеет разные приоритеты. Например, наш ЦБ решает главную задачу борьбы с инфляцией. Банк Англии в 2016 году тоже боролся с инфляцией, боясь паники во время Брекзит.

( Читать дальше )

Хуситы и инфляция

- 12 апреля 2024, 10:32

- |

Полгода хуситы Йемена мешают проходу судов в Красном море. Все это ведет к удорожанию поставок и, следовательно, инфляции, особенно в еврозоне.

По разным оценкам от 0.6 до 0.7 п.п. — вес повышения тарифов из-за хуситов в инфляции еврозоны (инфляция в Европе 2.6%).

Какой “взнос” хуситов в мировую инфляцию — никто не посчитал, но мост в Балтиморе точно добавил несколько пунктов.

Какие выводы:

— Сектор морских перевозок адаптировался и уже снизил цены (альтернативные маршруты);

— Рост тарифов на небольшом сроке не имеет долгосрочного воздействия на инфляцию.

Несколько компаний стали использовать перевозки на грузовых самолетах. Там, где небольшие и дорогие товары, например, смартфоны.

У Zara 60% продаж в Европе, в последнем отчете о прибылях и убытках отмечено, что цепочки поставок нормализовались. А вот Tesla приостановила производство на заводе в Берлине (на две недели в феврале) из-за нехватки компонентов.

В любом случае, сейчас ситуация улучшается, а фондовый рынок — это не рынок реальных событий, а рынок ожиданий. И все уже выглядит оптимистично.

( Читать дальше )

Как привлечь инвестиции?

- 11 апреля 2024, 09:59

- |

Взять кредит в банке, выпустить облигации или провести IPO и получить рыночную оценку бизнеса? Зачем вообще нужна капитализация (оценка бизнеса рынком)?

Если вы привлекаете долговое финансирование (облигации или кредит), то рынок и ваши потенциальные заемщики будут понимать реальные размеры вашей компании. Это, кстати, работает и наоборот: если у компании хороший кредитный рейтинг и репутация на рынке облигаций, то намного проще выйти на IPO или продать инвестору долю бизнеса. В любом случае, компании лучше иметь альтернативу в виде разных источников финансирования.

Если у вас уже есть облигации, то рынок знает вашу компанию, изучил и признал ее. Облигации для компании интереснее кредита, кредит — это, как правило, залог. Облигации же при выпуске предъявляют повышенные требования к компании — ковенанты (условия, при которых можно требовать досрочного погашения), но зато облигации — это фактически доверие под честное слово. Важно, что в случае выпуска облигаций расширяется круг потенциальных инвесторов, и здесь уже не только банки, но и физлица. А если получить достаточно хороший рейтинг, то и НПФ, УК и страховые компании, размещающие свои резервы, будут вашими инвесторами. Больше денег от более широкого круга инвесторов.

( Читать дальше )

Теория перспектив или легкий способ бросить курить

- 10 апреля 2024, 09:59

- |

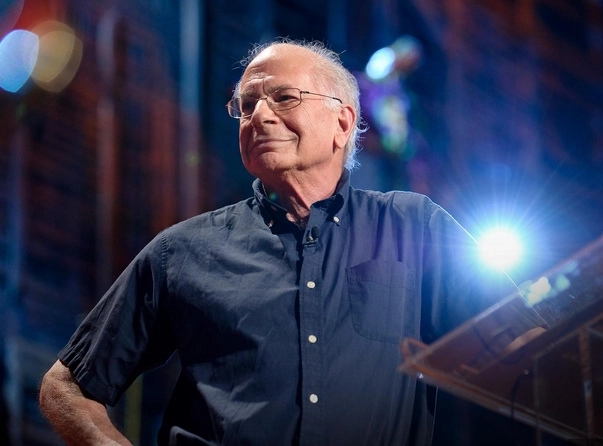

Часто вспоминаю людей, которые повлияли на меня в моем финансовом образовании. Один из них — Дэниел Канеман, лауреат Нобелевской премии, изучающий поведенческую экономику и финансы. К сожалению, он умер две недели назад, ему было 90 лет.

Дэниел Канеман — основоположник поведенческой экономики, объяснил всем иррациональность риска в принятии решений. А мне обьяснил, что собственный разум может работать против тебя или наоборот, сделать тебя лучшим инвестором.

Рассмотрим пример того, как работают поведенческие финансы. Предположим, в 2020-м году вы инвестировали 1 млн руб. в акции РФ и не смотрели портфель до сегодняшнего дня. И вот вы увидели прибыль в размере 40%, и это без дивидендов. Хороший результат! Но когда вы посмотрите “историю” и узнаете, что за четыре года ваш портфель падал до 550 тыс рублей (более 45%, а от пика более 60%), ваши чувства должны измениться по “Теории перспектив” Канемана.

Этот пример из области фантастики, он нереальный — покажите мне инвестора, который не заглядывал бы в портфель 4 года!

( Читать дальше )

Перспектива - рост технологических компаний в РФ

- 09 апреля 2024, 10:13

- |

Индустрия за последние два года получила ускорение, и в ней, в том числе после ухода международных игроков (самым привычным для нас стал Zoom) происходит интересное. Инвестору однозначно есть за кем следить – идет активное формирование новых ИТ-лидеров.

Ряд аналитиков солидарны со мной — полагают, что на фоне активной господдержки отрасли и геополитического фактора рынок технологичных продуктов будет развиваться ускоренными темпами.

Консалтинговая компания J’son & Partners Consulting, например, считает, что российский рынок корпоративных коммуникаций к 2028 году удвоится и составит 164 млрд руб. (в 2023 году было 81 млрд руб.) Ежегодный темп роста в 15%! К рынку относится корпоративная телефония, мессенджеры, видеоконференцсвязь и почтовые сервисы.

( Читать дальше )

Балтиморский порт и цепочки поставок

- 08 апреля 2024, 08:47

- |

Мы много писали за год о цепочках поставок. Сейчас порт Балтимора, крупнейший в США, заблокирован обрушившимся мостом. Заголовки новостей фокусируются на потенциальных сбоях и экономических издержках. Проблема цепочки поставок даже после карантина не покидает наш ум. Но посмотрим на это в контексте инвестиций.

Порт Балтимора играет ключевую роль в торговле США — через него проходит экспорт автомобилей, легких грузовиков, сельхозоборудования и угля. Через Балтимор импортируются соль и сахар. Мост расположен на самом входе в порт, отсюда и проблемы с цепочками поставок.

Тем не менее, в масштабах США и восточного побережья это не так существенно: движение в порту и из него будет затруднено, но грузы относительно легко перенаправить.

Похожая история была в СССР. 5 июня 1983 года четырехпалубный пассажирский теплоход “Александр Суворов”, совершавший круиз Москва — Ростов-на-Дону, в 22.45 зашел под несудоходный пролет авто железнодорожного моста в Ульяновске. В результате столкновения теплохода с мостом у судна была полностью снесена рубка, кинозал, срезаны дымовые трубы. На этом корабле погиб мой одноклассник.

( Читать дальше )

Заметки финансиста: как инвестировать в IPO

- 07 апреля 2024, 14:34

- |

“Уолл-Стрит. Деньги не спят” — один из моих самых любимых фильмов. Страшно подумать, но в этом году ему «исполнилось» 37 лет! Главную роль в картине сыграл талантливый Майкл Дуглас.

Я часто цитирую легендарные слова его персонажа Гордона Геко: «Жадность — это хорошо. Жадность — это неотъемлемая часть человеческой жизни. Благодаря жадности мы живем в сегодняшнем мире. Жадность во всем: в жажде власти, в любви, в погоне за деньгами — и есть двигатель прогресса и процветания!»

Фондовый рынок — это разумное сочетание Страха и Жадности. Кстати, заметил, Тимофей Мартынов старается внешне быть похожим на Геко, хорошо хоть только внешне…

А фразу «деньги не спят» выдает за свой креатив другой известный вам персонаж — Василий Олейник. Столько лет упорно шортить S&P500 — это не жадность, это… даже не знаю, как назвать.

Но вернемся к Геко. Я не зря упомянул его в начале поста. Одноименная компания Геко (GECO) Генетико — самое лучшее IPO прошлого года: 67.0 ее максимум, текущая же 45.0, а цена размещения – 17.88. Тикер на бирже Geco — случайность? Конечно, не случайность. Это расчет: кто будет участвовать в IPO — должен заработать, и честная недооценка приводит к росту. Это и есть баланс интересов, но о нем поговорим позже.

( Читать дальше )

теги блога 1ifit

- EURUSD

- IMOEX

- IPO

- It-invest

- IT-сектор

- S&P500

- treasuries

- акции

- акции США

- Бернстайн

- Ближний Восток

- ввп

- волатильность

- выборы президента США 2024

- госдолг США

- дивиденды

- дисциплина

- долгосрок

- долгосрочные инвестиции

- доллар

- доллар рубль

- Дональд Трамп

- доходы

- евро

- жадность

- закономерность

- заработные платы

- Империализм

- импорт стали в США

- инвестиии

- инвестирование

- инвестиции

- инвестиции в недвижимость

- инвестор

- инвесторы

- индекс

- Индекс МБ

- Индекс МосБиржи

- инфляция

- инфляция в ЕС

- инфляция в России

- инфляция в США

- Канеман

- капитализация

- ключевая ставка

- Ключевая ставка ЦБ РФ

- коррекция

- курс доллара

- морские перевозки

- мосбиржа

- мошенники

- налог

- налогообложение на рынке ценных бумаг

- наставник

- наставничество

- недвижимость

- нефть

- Облигации

- оптимизм

- опыт

- падающий рынок

- переоценка

- поведенческая экономика

- портфель

- прибыли

- привлечение инвестиций

- прогноз

- прогноз 2025

- размещения облигаций

- ребалансировка портфеля

- рецензия на книгу

- рецессия

- рост акций

- рынок

- Рынок акции

- случайность

- солненое затмение

- солнечная энергетика

- ставка

- ставка фрс сша

- ставка ЦБ

- ставки

- страх и жадность

- сценарии развития событий на рынке

- США

- трамп

- трейдинг

- тренд вверх

- убытки

- убытки от операций с ценными бумагами

- уоррен баффетт

- фильмы про биржу и трейдинг

- форекс

- ФРС США

- фьючерс MIX

- ЦБ РФ

- экономика

- экономика России

- Экономический цикл

- Яндекс