Недавняя сделка Уоррена Баффета и Berkshire Hathaway ( BRK.A ) ( BRK.B ) по покупке страховой группы Alleghany Corp. ( Y ) наглядно иллюстрирует, насколько инвестирование в стоимость по-прежнему актуально сегодня.

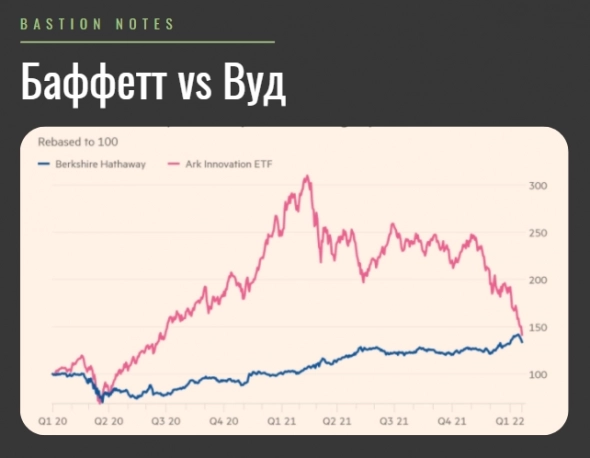

За последние пару лет многочисленные комментаторы утверждали, что стоимостное инвестирование умерло, уступив место инвестированию в рост как доминирующему стилю.

Некоторые комментаторы даже говорят, что стоимостное инвестирование не только не в моде, но и совершенно неправильно, поскольку может привести к значительному разрушению капитала в долгосрочной перспективе.

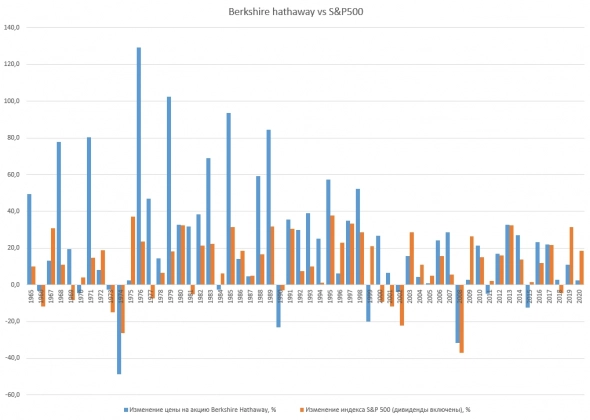

Я не совсем согласен с этим пунктом. Я думаю, что некоторые стоимостные инвестиции приведут только к плохим результатам, потому что некоторые стоимостные инвесторы не понимают, как найти скрытую ценность.

Поиск скрытой ценности

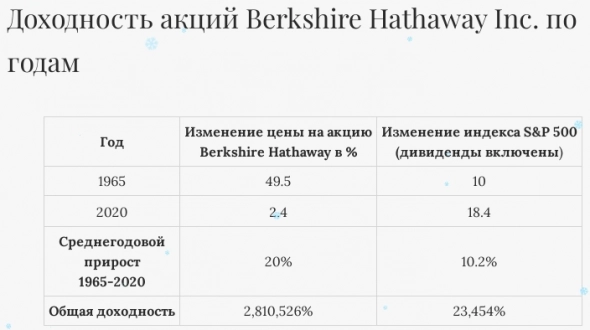

Инвестирование в стоимость по своей сути — это процесс поиска актива, который выглядит дешевым по сравнению с его базовой внутренней стоимостью.

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций