Блог компании УРАЛСИБ Брокер | Энел Россия: лучше прогнозов за счет хорошего 4 кв. и переоценки пенсионных обязательств

- 20 марта 2019, 11:41

- |

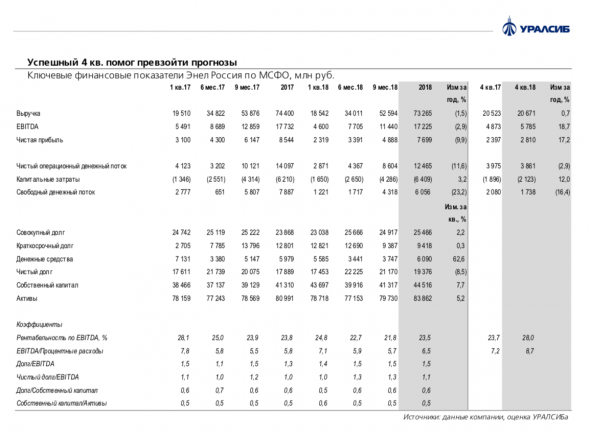

Чистая прибыль упала на 9,9%, но оказалась на 5% выше прогноза. Энел Россия в понедельник опубликовала финансовую отчетность за 2018 г. по МСФО, которая оказалась несколько лучше ее собственных прогнозов, представленных в ходе дня инвестора в начале февраля. В 4 кв. компания показала незначительный, на 0,7% (здесь и далее – год к году), прирост выручки за счет повышения цен на электроэнергию. Это улучшило динамику выручки по итогам года: она сократилась на 1,5% до 73,3 млрд руб. (на фоне снижения выработки на 1,7%) против сокращения на 2,5% за 9 мес. Выручка от продажи электроэнергии уменьшилась на 1,2% до 49,6 млрд руб., от продажи мощности – на 2,3% до 19,6 млрд руб. из-за снижения поступлений по ДПМ. Операционные расходы остались приблизительно на уровне предыдущего года, несмотря на рост цен на топливо, а EBITDA снизилась на 2,9% до 17,2 млрд руб. Это на 4% выше, чем ожидала компания, что объясняется пересмотром в меньшую сторону пенсионных обязательств в результате повышения пенсионного возраста, приведшего к 11-процентному падению затрат на персонал. По этой же причине чистая прибыль (7,7 млрд руб.), хоть и снизилась на 9,9%, оказалась на 5% больше прогноза.

Дивидендная доходность составит около 13,7%. Планы по выплате дивидендов за 2018 г. в размере 65% от чистой прибыли были подтверждены, что эквивалентно 0,141 руб./акция (ориентир был равен 0,134 руб./акция) и текущей дивидендной доходности порядка 13,7%. Новых прогнозов (относительно тех, которые были даны на дне инвестора) представлено не было. В ходе мероприятия компания предупреждала о снижении чистой прибыли в 2019 г. и 2020 гг. до 6,7 и 6,9 млрд руб. соответственно, что даже при сохранении текущей дивидендной политики (маловероятно) повлечет за собой заметное снижение дивидендных выплат.

Долговая нагрузка низкая, но будет расти. Свободный денежный поток (6,1 млрд руб.) за 2018 г. был направлен на выплату дивидендов (5,1 млрд руб.) и процентные платежи по долгу (2,0 млрд руб.). В результате чистый долг за год увеличился на 8,3% до 19,4 млрд руб., в том числе и за счет валютной переоценки. Доля рублевого долга составляет 77%, остальное номинировано в евро. Показатель Чистый долг/EBITDA на конец года составлял 1,1, а на конец 2021 г. ожидается рост до 3,6 из-за увеличения капитальных затрат до 45,3 млрд руб. в 2019–2021 гг. (6,2 и 6,4 млрд руб. в 2017 г. и 2018 г. соответственно). Компании доступны кредитные ресурсы порядка 78 млрд руб.

Торгуйте БЕСПЛАТНО с тарифным планом «15 лучших»

С уважением, команда УРАЛСИБ Брокер.

т.: 8 (800) 100-59-00

Новости тг-канал

Новости тг-канал