Блог компании Т-Инвестиции | Мировой опыт: сколько можно заработать на недвижимости

- 07 марта 2023, 12:52

- |

«Доходность всего»: акции, облигации, недвижимость

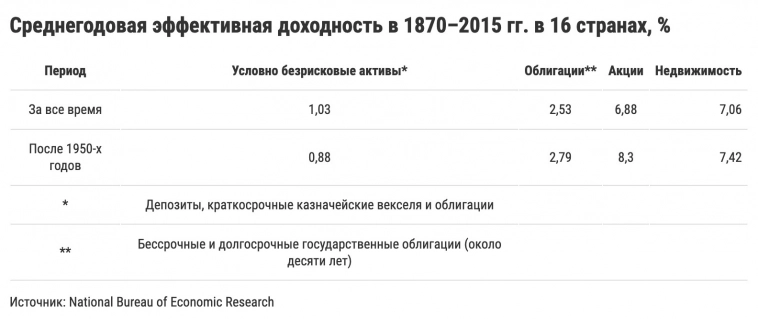

В 2017 году американское Национальное бюро экономических исследований (NBER) выпустило любопытное исследование под названием «Доходность всего». Эксперты проанализировали данные о доходности разных классов активов в 1870–2015 годах в 16 развитых странах (Австралия, страны ЕС, США, Япония и Великобритания). В этой работе они впервые проанализировали и полную доходность инвестиций в квадратные метры: прирост стоимости жилья и доходы от арендной платы.

Оказалось, что на протяжении 145 лет эффективная среднегодовая доходность фондового рынка была сопоставима с доходностью инвестиций в недвижимость (см. таблицу). При этом, если рассматривать весь период наблюдений, владельцы жилья заработали все-таки чуть больше. А вот после Второй мировой войны акции обогнали дома: их среднегодовая эффективная доходность составила 8,3%, тогда как недвижимость принесла инвесторам 7,42%.

Доходность биржевой недвижимости

В конце прошлого века инвесторы получили возможность вложиться в недвижимость не только напрямую, но и через биржевые фонды — REIT (Real Estate Investment Trust). Закон, положивший начало истории REIT, был принят в США еще в 1960 году. С тех пор конструкция фондов и законодательство вокруг них совершенствовались, росло разнообразие активов REIT.

Сегодня REIT — это управляющая компания, которая получает доход от инвестиций в недвижимость и распределяет его между акционерами. Например, американские REIT должны выплачивать владельцам не менее 90% налогооблагаемого дохода в виде дивидендов. REIT могут инвестировать в самую разную недвижимость: офисы, логистические центры, больницы, гостиницы, дата-центры и т. д. Фонды торгуются по всему миру примерно в 40 странах.

По данным Morningstar, с начала современной эры REIT в 1991 году годовая доходность фондов превосходила рынок США более чем в 56% случаев.

При этом на длинном горизонте недвижимость и американский рынок акций приносят сопоставимую доходность, следует из данных Национальной ассоциации REIT (Nareit). Например, в 1972–2019 годах основной для фондов недвижимости индекс FTSE All Equity REITs обеспечил инвесторам среднегодовую доходность 13,3%, а индекс S&P 500 — 12,1%.

Доходность варьируется в зависимости от рассматриваемого периода. Например, с 2015 по 2019 год американский рынок уверенно обошел фонды недвижимости со счетом 12,5%: 9%.

Стоит помнить, что волатильность REIT сопоставима с волатильностью акций: в кризисном 2022 году индекс FTSE All Equity REITs упал более чем на 25%.

Почему растут цены на недвижимость

Итак, недвижимость может обеспечить инвестору доход, сопоставимый с доходом от акций. Но будет ли она дорожать в будущем? Чтобы ответить на этот вопрос, нужно понять, почему цены на недвижимость в последнее время растут (да, так было не всегда!).

С 1870 года и примерно до середины XX века цены на жилье в 14 развитых странах (Австралия, Канада, Япония, Великобритания и страны Европы) были практически стабильны, темпы их роста колебались около нуля. К такому выводу пришли немецкие ученые в исследовании No price like home. А вот начиная с середины прошлого века цены на жилье внезапно начинают расти примерно на 2% в год. Так что график за весь период наблюдений в 1870–2012 годах напоминает хоккейную клюшку.

Главная причина такого перелома вовсе не стоимость строительства, а цены на землю, считают ученые. В конце XIX века в мире случилась транспортная революция: в развитых странах повсеместно строили морские порты и железные дороги. Развитие железнодорожной сети привело к резкому снижению транспортных расходов и сделало доступной большую часть неосвоенных земель. Из года в год по мере расширения дорог рос и земельный банк, так что в какой-то момент из-за избытка предложения цены на землю даже упали.

Но железнодорожная сеть не могла развиваться бесконечно, и в большинстве стран пик длины путей пришелся на 1930–1940-е годы, для единичных стран — на 1950—1970-е, а для Японии и Финляндии — на 1980-е. После этого так масштабно транспортные расходы в мире уже не падали, и объем доступной земли стал скорее фиксированным.

Начиная со второй половины XX века цены на землю быстро растут под давлением спроса и роста мировой экономики. При этом, по данным немецких ученых, стоимость земли в ценах на недвижимость занимает 80%. В результате в мире и начался бум стоимости жилья.

- 07 марта 2023, 13:06

теги блога Т-Инвестиции

- 3-НДФЛ

- AMD

- CARNIVAL

- Chesapeake Energy

- Intel

- Reuters

- активы РФ

- акции

- банки

- брокеры

- Василий Олейник

- ВВП

- вклады в банк

- выборы 2020 в США

- газпром

- германия

- девальвация рубля

- Деньги не спят

- депозиты

- дефолт

- Дмитрий Солодин

- доллар рубль

- евробонд

- Евросоюз

- заявление

- золото

- ИИС

- инвестиции

- Истории о трейдинге

- Истории Успеха

- Китай

- криптовалюты

- математика

- Минфин

- МосБиржа

- налоговый вычет

- налогообложение на рынке ценных бумаг

- Нефть

- новости

- обвал рынков

- обвал рынков акций

- обзор рынка

- облигации

- опыт не пропьешь

- отток

- ошибки

- прогноз по акциям

- прогнозы

- Российский рынок

- Россия

- рубль

- санкции

- стратегия

- США

- Т-инвестиции

- технический анализ

- тинькофф

- Тинькофф Инвестиции

- топ акций

- Трамп

- трейдинг

- уголь

- ФНБ

- форекс

- юань

Новости тг-канал

Новости тг-канал