Блог компании QBF III portfolio management | Перспективы азиатских рынков

- 10 апреля 2018, 17:30

- |

I квартал 2018 года по большей части разочаровал инвесторов. Многообещающие результаты января и продолжение прошлогоднего ралли сменились двухмесячной коррекцией практически на всех финансовых рынках. Особенное внимание стоит уделить Азиатско-Тихоокеанскому региону.

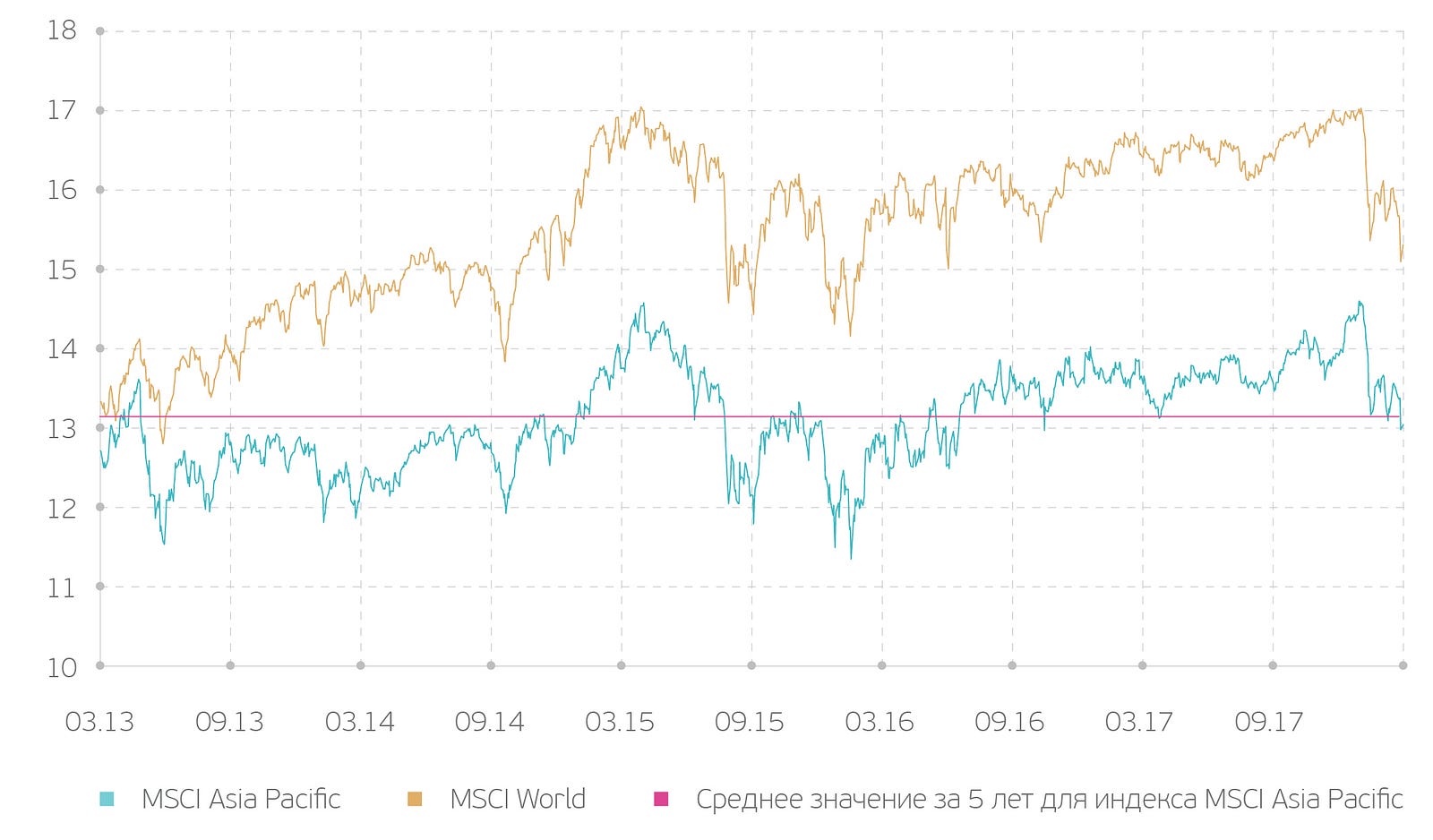

12-месячный форвардный мультипликатор P/E для индекса MSCI Asia-Pacific сейчас находится на уровне 13, в то время как среднее значение за 5 лет составляет чуть больше 13.1, а аналогичный показатель для компаний индекса MSCI World превышает 15. Таким образом, спрэд между мультипликаторами MSCI World и MSCI Asia-Pacific на текущий момент равен 2, в то время как среднее значение спрэда для рассматриваемых индексов составляет 2.4. Это свидетельствует о некоторой недооцененности компаний Азиатско-Тихоокеанского региона относительно мирового индекса и делает рынок АТР привлекательным для инвестиций на II квартал 2018 года, исходя из оценок мультипликаторов.

Динамика 12-месячного форвардного P/E для индексов MSCI Asia Pacific и MSCI World

Источник: Bloomberg

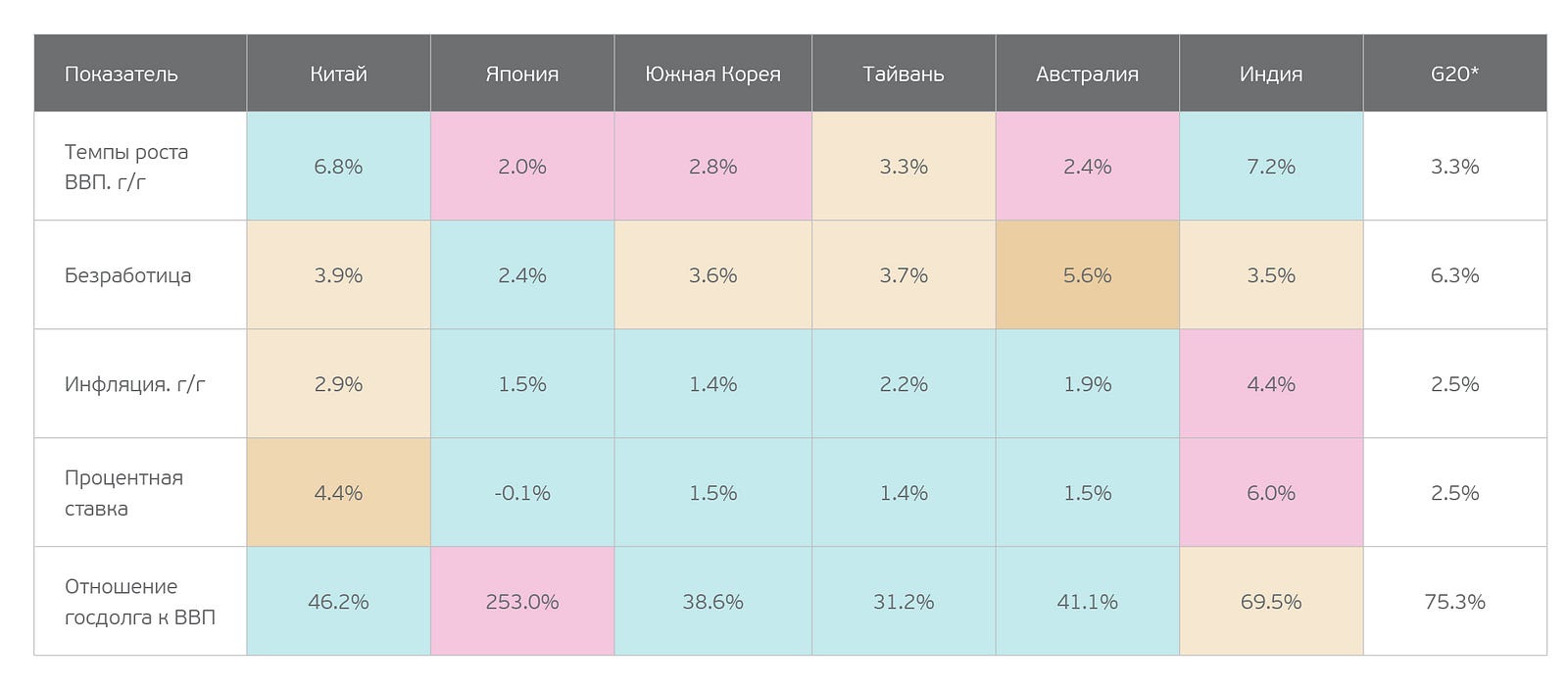

Основными «тяжеловесами» индекса MSCI Asia Pacific являются компании из крупнейших экономик региона: Китая (Tencent Holdings, Alibaba Group), Японии (Toyota Motor), Южной Кореи (Samsung Electronics), Тайваня (Taiwan Semiconductor) и Австралии (Commonwealth Bank of Australia). Примечательно, что наибольший вес среди компаний из Индии, (третья по размеру ВВП страна в регионе) имеет финансовый конгломерат Housing Development Finance Corporation, который занимает лишь 26 место в индексе. Так или иначе перспективы азиатских фондовых рынков на текущий момент определяются развитием и финансовым состоянием именно вышеуказанных стран. Ключевые экономические показатели представлены в Таблице No1. В качестве бенчмарка были выбраны соответствующие средние значения по странам Большой двадцатки. За исключением отдельных ситуаций (значительный государственный долг и низкие темпы роста в Японии или высокие процентные ставки в Индии) состояние экономик азиатских стран достаточно устойчивое. Во многом это обеспечено низким уровнем государственного долга по отношению к ВВП и низким уровнем инфляции.

Кроме того, большинство стран держит курс на постепенное ужесточение монетарных условий для поддержания стабильной инфляции и повышает (или планирует повышать) процентные ставки. Однако, высокие темпы роста ВВП наблюдаются только в Китае и Индии. В первую очередь это обусловлено постоянным и значительным приростом населения в обеих странах, что выливается как в приток новой рабочей силы, так и в увеличение объемов потребительского рынка. Также одной из причин являются широкие возможности для инвестиций ввиду того количества природных ресурсов, которыми располагают обе страны.

Экономические показатели для ключевых стран региона и G20

Источник: TradingEconomics, * — среднее значение по странам Большой двадцатки

Повышение инвестиционной активности в ближайшие годы будет являться одним из индикаторов к восстановлению позиций азиатских фондовых рынков. Одним из ключевых проектов в регионе станет китайская программа «Один пояс — один путь». Будет создан льготный торговый коридор прямых поставок товаров с Востока на Запад. Страны, через которые пройдет торговый коридор, обеспечат соответствующей инфраструктурой: высокоскоростными дорожными и ж/д магистралями, высокотехнологичными морскими портами, современными распределительными энергетическими сетями и т.д. Подробнее…

Также стало известно о том, что Саудовская Аравия и японская корпорация SoftBank Group подписали меморандум о реализации проекта в отрасли солнечной энергетики. К 2030 году мощность комплексов солнечных батарей, расположенных на территории королевства, составит 200 ГВт, а итоговый размер инвестиций оценивается в $200 млрд.

Проект позволит снизить зависимость Саудовской Аравии от нефти, создать дополнительно более 100 тыс. новых рабочих мест, а также сократить расходы по генерации электроэнергии на $40 млрд. Кроме того, важнейшим шагом для развития региона в перспективе станет успешный запуск торговли нефтяными фьючерсами, номинированными в юанях. Торги «нефтеюанями» стартовали на Шанхайской международной энергетической бирже (INE) 26 марта, а китайский нефтетрейдер Unipec и англо-голландский нефтяной гигант Royal Dutch Shell Plc уже подписали первый в мире контракт, используя данный финансовый инструмент. Поскольку Китай обогнал США и стал крупнейшим импортером нефти в мире, введение таких контрактов значительно снизит риски для китайских нефтетрейдеров и сделает акции таких компаний более привлекательными для инвесторов.

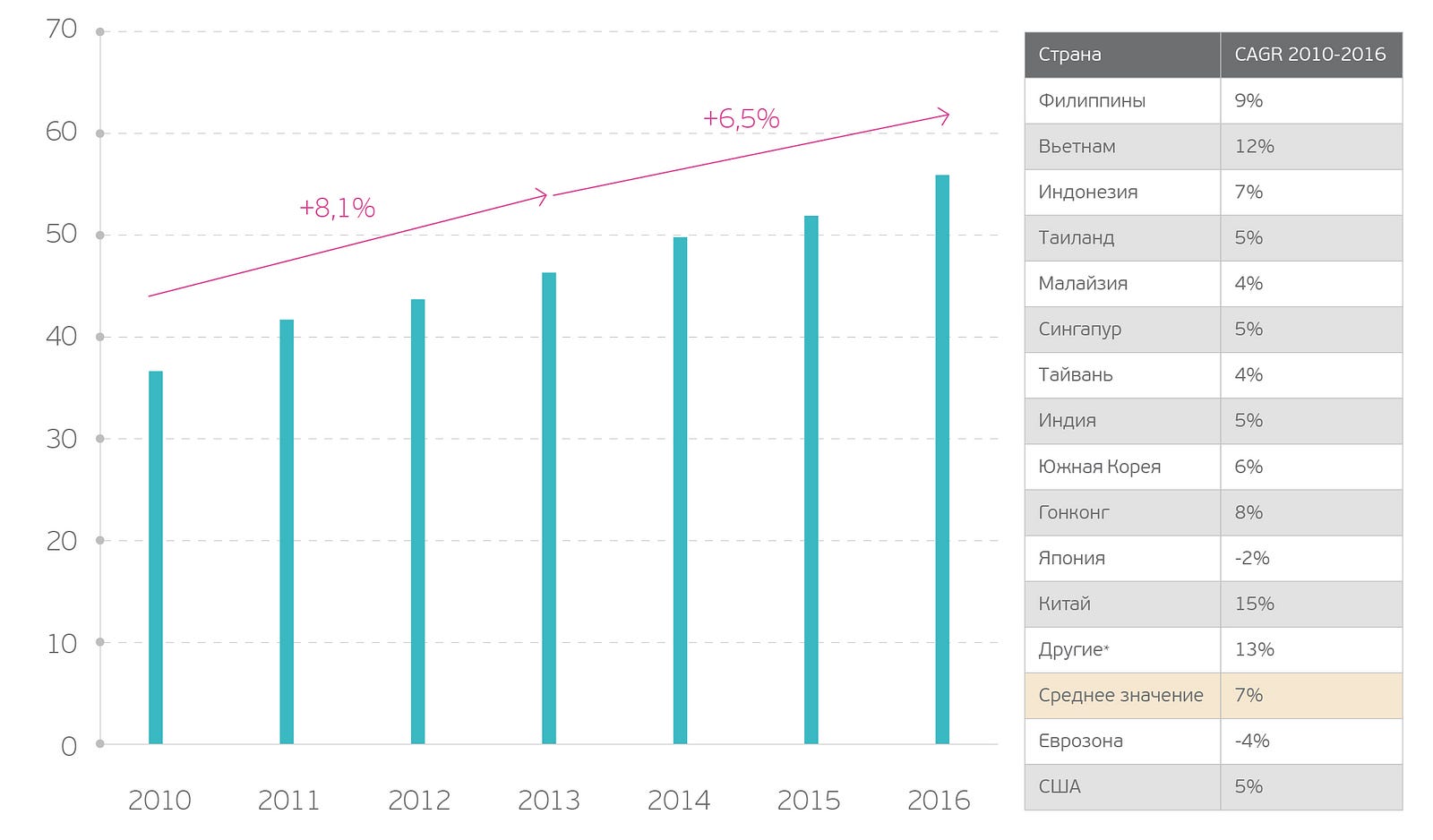

Отдельное внимание стоит уделить банковской системе региона, как одной из важнейших составляющих его привлекательности. Начиная с 2009 года, среднегодовые темпы роста (CAGR) активов азиатского банковского сектора составляют 7%, в то время как аналогичный показатель для Северной Америки и Европы равен 5% и -4% соответственно. Кроме того, на текущий момент активы банков АТР занимают почти 40% от всех активов мировой банковской системы, также банковские организации демонстрируют высокие показатели рентабельности: среднее значение ROE (Return On Equity) составляет более 10%. Таких результатов удалось достичь в частности за счет быстрого и успешного перехода к мировым стандартам финансового учета и внедрения передовых систем риск-менеджмента.

Объем активов азиатских банков, трлн.

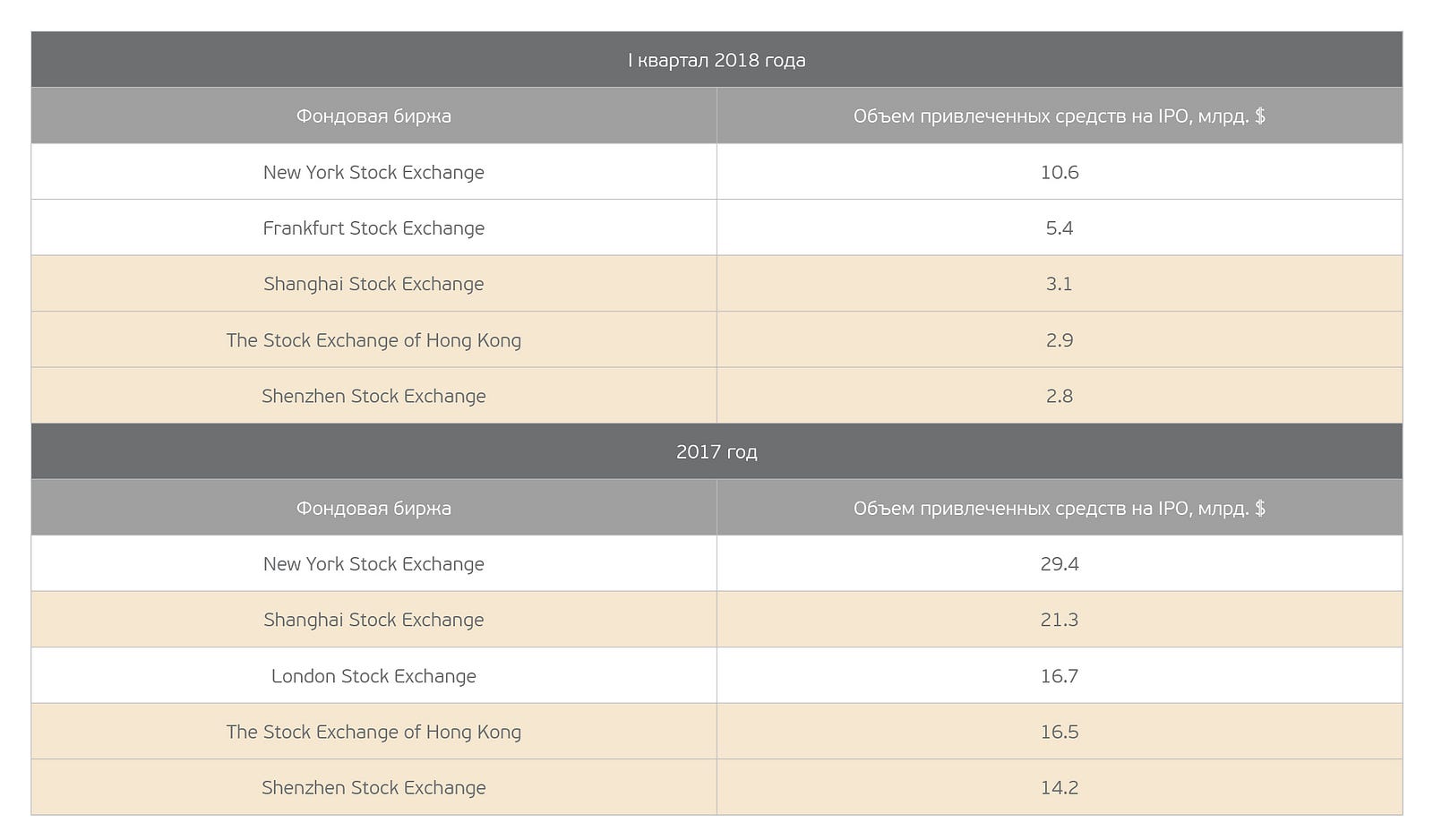

Активное развитие как банковской, так и финансовой системы АТР в целом делает азиатские фондовые биржи более привлекательными для первичного публичного размещения акций (IPO). Популярной площадкой для размещений среди компаний становится Гонконгская фондовая биржа: объем привлеченных средств в I квартале 2018 года увеличился на 83% г/г и составил $2,9 млрд. В феврале 2018 года был введен ряд поправок к правилам листинга как для основной площадки Гонконгской биржи, так и для площадки быстрорастущих компаний (GEM). В основном изменения коснулись именно GEM. В частности, был повышен порог по минимальному денежному потоку компаний (с HK$20 млн. до HK$30 млн.) и минимальной ожидаемой рыночной капитализации (с HK$100 млн. до HK$150 млн.).

Кроме того, был отменен упрощенный процесс перехода с GEM на основную торговую площадку, а также было введено правило, согласно которому контролирующие акционеры эмитентов GEM не могут распоряжаться акционерным капиталом в течение 2 лет после листинга. Все вышеперечисленное и другие принятые меры призваны повысить уровень прозрачности компаний, допускаемых до торгов на Гонконгской фондовой бирже, и сделать торговую площадку наиболее привлекательной как для местных, так и международных инвесторов.

Топ-5 мировых фондовых бирж по объемам IPO

Источник: KPMG

Коррекция на мировых фондовых рынках в I квартале 2018 года заставила инвесторов искать новые инвестиционные возможности и более тщательно подходить к выбору позиций с целью компенсировать убытки в последующих кварталах. Азиатско-Тихоокеанский регион нельзя назвать «тихой гаванью» ввиду опасений экономистов о возможном снижении темпов роста ВВП Китая и Индии, а также курса на повышение процентных ставок в большинстве стран АТР. Тем не менее стабильная экономическая ситуация, активный запуск новых масштабных проектов и значимое место азиатских банков и фондовых площадок в мировой финансовой системе делают данный регион одним из наиболее перспективных в мире.

Егор Бойцов — аналитик QBF

С другими нашими обзорами можно ознакомиться по ссылке http://medium.com/@qbf

Самая актуальная аналитика — в нашем Twitter http://twitter.com/qb_finance

Следите за нашими обновлениями также в ВК, FB, Instagram и Youtube.

теги блога QBF

- Advanced Micro Devices

- alphabet inc

- AMD

- ATVI

- Brent

- cac 40

- DJIA

- eurchf

- FTSE 100

- googl

- Hang Seng

- Nasd

- NASDAQ

- Nasdaq Composite

- Nikkei 225

- Pair Trading

- QBF

- REIT

- s&p

- S&P500

- SSE Composite Index

- USDRUB

- X5 Retail Group

- блоги

- доверительное управление

- золото

- инвестиции

- казначейские облигации

- Магнит

- ммвб

- ммвб-ртс

- обзор рынка

- оффтоп

- ПИФы

- прогноз

- риски

- РТС

- РФ

- США

- Трансаэро

Новости тг-канал

Новости тг-канал