Облигации ВИС финанс

| Имя | Доходн | Лет до погаш. |

Объем выпуска, млн руб |

Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|---|

| ВИС Ф БП09 | 18.1% | 2.6 | 2 500 | 2.07 | 100.46 | 13.97 | 12.11 | 2025-12-21 | |

| ВИС Ф БП10 | 20.3% | 2.8 | 2 500 | 2.01 | 96.62 | 0 | 11.1 | 2025-12-27 | |

| ВИС Ф БП08 | 18.6% | 1.2 | 1 500 | 1.07 | 107.43 | 19.73 | 5.26 | 2026-01-08 | |

| ВИС Ф БП04 | 20.1% | 0.7 | 2 000 | 0.66 | 96.3 | 32.16 | 9.9 | 2026-02-18 | |

| ВИС Ф БП06 | 27.6% | 1.8 | 2 500 | 1.47 | 88.06 | 0 | 45.75 | 2025-12-24 | |

| ВИС Ф БП03 | 17.6% | 0.3 | 1 500 | 0.29 | 99 | 37.11 | 0.35 | 2026-03-31 | |

| ВИС Ф БП07 | 19.1% | 0.6 | 1 500 | 0.60 | 104.57 | 20.75 | 4.84 | 2026-01-09 | |

| ВИС Ф БП05 | 18.1% | 2.0 | 2 000 | 1.70 | 100.98 | 52.36 | 3.45 | 2026-03-12 | 2025-06-18 |

| ВИС Ф БП01 | 16.2% | 1.8 | 2 500 | 1.65 | 91.68 | 24.93 | 17.53 | 2026-01-13 | 2024-10-18 |

-

митасов алексей, Купон теперь ВИС будет платить 24,93 а не 37,40

vyv3, а в условиях оферты нет выкупа бумаг по номиналу?

Что за б...? Почему Quik в Сбере ничего не показал про оферту? Вапшэ бардак!!!

Валерий Иванов, подскажите не сведущему, что произошло?

Что за б...? Почему Quik в Сбере ничего не показал про оферту? Вапшэ бардак!!!

Что за б...? Почему Quik в Сбере ничего не показал про оферту? Вапшэ бардак!!! ⭐️Парад фу-фу-фу оферт💩 в облигациях продолжается. ВИС Финанс

⭐️Парад фу-фу-фу оферт💩 в облигациях продолжается. ВИС ФинансНовому участнику добро пожаловать в 🤬Black-list

Мы делаем обзоры компаний, рынков, недвижимости. Ищем инвестиционные идеи, и делимся с вами

---

🤬Black-list – это не премия Оскар, а совсем-совсем неприятная награда. Все началось с Черкизово, когда облигации рухнули на 20% одним днем. Рейтинг АА и для многих оферты были в новинку. В нашем TG-канале мнения участников разделились: кто-то считал, что так и надо наказывать невнимательных инвесторов (все же 🤓умники читают каждый проспект эмиссии каждого выпуска облигаций?).

Кто-то разделил нашу точку зрения, что хоть это и законно, но не честно.

Авто-репост. Читать в блоге >>> Вис Финанс.

Вис Финанс.

💡Аттракцион невиданной щедрости.

Компания Вис Финанс снижает купон до 10 процентов (15 %) по 1 выпуску облигаций.

При этом сейчас размещаются бумаги с купонной доходностью в 20-22,5 процента.

Сидеть в этих бумагах до 2027 года нет желания.

Можно сегодня ещё подать поручение, чтобы погасить облигации по 1000 р + НКД.

Воспользуюсь такой возможностью.

Для того чтобы подать поручение, нужно написать в чат своему брокеру.

А чтобы контролировать такие вещи, можно поставить напоминание о корпоративных действиях по облигациям в приложении Т-Инвестиции ( календарь инвестора). Лучше к такому быть готовым заранее.

Помню как то Камаз вообще снизили купон до 0,1 процента. Это вообще за гранью добра и зла.

@pensioner30

Авто-репост. Читать в блоге >>>

ВИС ФИНАНС БО-П06 - размещена новая корпоративная облигация

ВИС ФИНАНС БО-П06 - размещена новая корпоративная облигация

💼 ВИС ФИНАНС БО-П06 $RU000A109KX6

www.tbank.ru/invest/bonds/RU000A109KX6/

Купон — Плавающий

Номинал — 1000 Р

Количество выплат в год — 4

Дата погашения облигации — 22.09.2027

Объем эмиссии — 2.50 млрд ₽

Для неквал. инвесторов — НетЦель займа:

Целью эмиссии облигаций является финансирование основной деятельности эмитента. Средства, полученные в результате размещения облигаций, планируется направить на осуществление видов деятельности, предусмотренных уставом эмитента.Тинькофф стратегия Облигации ААА

&Облигации ААА

www.tbank.ru/invest/strategies/d1f27427-8f8a-4f7d-8b8f-da10cdf77f1c/Тинькофф стратегия Российские ETF

&Российские ETF

www.tbank.ru/invest/strategies/01189663-dd5c-4d69-b77f-0dd1b65eddf0Тинькофф стратегия Золотой Фьючерс

&Золотой Фьючерс

www.tbank.ru/invest/strategies/289233a8-2d75-4e95-ac93-ba3daa0ecf9f/

Авто-репост. Читать в блоге >>> Сравнение облигации «Вис Финанс»

Сравнение облигации «Вис Финанс»

ВИС ФИНАНС-БО-П06

🔻 Премию к КС снизили с 3.50% до 3.25%

✅ Объем выпуска увеличили с 2 до 2.5 млрд.₽

Авто-репост. Читать в блоге >>> Купоны до 22,5%! Свежие облигации ВИС Финанс БО-П06 (флоатер)

Купоны до 22,5%! Свежие облигации ВИС Финанс БО-П06 (флоатер)В линейке высокодоходных флоатеров прибавление. Группа «ВИС» уже завтра порадует биржевых бондоводов очередным выпуском с привязкой к ключевой ставке. Купон обещают нехилый — аж до 350 б.п. сверх КС. Но не всё так радужно — во-первых, выпуск только для квалифицированных инвесторов. Есть и другие нюансы, о них в моем традиционном детальном разборе.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Якутия, АО Рольф, Алроса, АФ Банк, МСП Банк, Т-Финанс, НКНХ, ФосАгро, РУСАЛ, КАМАЗ.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

💰А теперь — погнали смотреть на новый выпуск ВИС Финанс!

🏗️Эмитент: ООО «ВИС Финанс»

🤝ВИС Финанс — 100% дочка группы «ВИС», через которую привлекаются облигационные займы. Группа «ВИС» — инвестиционно-строительный холдинг, который реализует крупные инфраструктурные проекты в разных регионах РФ, один из лидеров на рынке государственно-частного партнерства (ГЧП). Образован в 2000 г. в СПб (земляки, получается).

Авто-репост. Читать в блоге >>> «ВИС финанс» 20 сентября проведет сбор заявок на облигации объемом от ₽2 млрд.

«ВИС финанс» 20 сентября проведет сбор заявок на облигации объемом от ₽2 млрд.

ООО «ВИС ФИНАНС» — выступает эмитентом биржевых облигаций российского инфраструктурного холдинга Группа «ВИС». Группа «ВИС» — один из лидеров рынка государственно-частного партнёрства (ГЧП). Холдинг инвестирует собственные средства в создание объектов транспортной, социальной и коммунальной инфраструктуры и реализует проекты ГЧП и концессий «под ключ», управляя каждым этапом их жизненного цикла. Компании Группы выступают частными партнёрами, структурируют проекты, осуществляют организацию финансирования, строительство и эксплуатацию созданных объектов.

Сбор заявок 20 сентября

11:00-15:00

размещение 25 сентября

- Наименование: ВИСфин-БО-П06

- Рейтинг: А+ (Эксперт РА, прогноз «Стабильный»)

- Купон: КС + 350 б.п. (квартальный)

- Срок обращения: 3 года

- Объем: 2 млрд.₽

- Амортизация: нет

- Оферта: нет

- Номинал: 1000 ₽

- Организатор: БКС КИБ, Газпромбанк, Инвестиционный Банк Синара, ИФК Солид

Авто-репост. Читать в блоге >>> Дайджест по рейтинговым действиям в сегменте ВДО за неделю (ВИС, ТрансФин-М, Плаза-Телеком, НИКА, Моторика)

Дайджест по рейтинговым действиям в сегменте ВДО за неделю (ВИС, ТрансФин-М, Плаза-Телеком, НИКА, Моторика)

🟢 ГРУППА «ВИС» (АО)

Эксперт РА подтвердило рейтинг кредитоспособности нефинансовой компании Группы «ВИС» (АО) на уровне ruA+Группа «ВИС» – головная компания инфраструктурного холдинга Группа «ВИС», консолидирующая дочерние субхолдинговые и операционные компании. Группа является вертикально интегрированным холдингом, построенным по дивизионному принципу. На текущий момент Группа «ВИС» реализует ряд крупнейших инфраструктурных проектов в сфере ГЧП, находящихся на эксплуатационной и инвестиционной стадии.

У Группы отмечается высокая обеспеченность строительных мощностей контрактной базой – бэклог по строительно-монтажным работам к исполнению на 31.12.2023 г. по 21 проектам составляет 380 млрд руб. и почти девятикратно превышает выручку за 2023 год.

Для целей оценки финансовых показателей агентство опиралось на данные Группы с учетом деконсолидации старшего долга дочерних компаний в рамках проектного финансирования проектов ГЧП.

Авто-репост. Читать в блоге >>>

Валерий Потапов, Нервные облигации. Я по рекомендации бкс купил. Думал надёжные, рейтинг А. И пока наблюдаю приличный минус по телу. Как бы ...

Евгений Рублев, вот он, человек следующий рекомендациям брокеров!

У брокера задача не обогатить вас, а спровоцировать на постоянные купли-продажи, потому что их миссия — комиссия.

а почему вдруг ВИС обвалились? опять суд арестовал имущество?

Валерий Потапов, Нервные облигации. Я по рекомендации бкс купил. Думал надёжные, рейтинг А. И пока наблюдаю приличный минус по телу. Как бы до техдефолта не дошло из-за бесконечных судов.

Здравствуйте всем.Вис Финанс сейчас судится. Кто больше в теме, подскажите у них дефолт не намечается? Может пора скидывать пока не поздно.

Здравствуйте всем.Вис Финанс сейчас судится. Кто больше в теме, подскажите у них дефолт не намечается? Может пора скидывать пока не поздно.

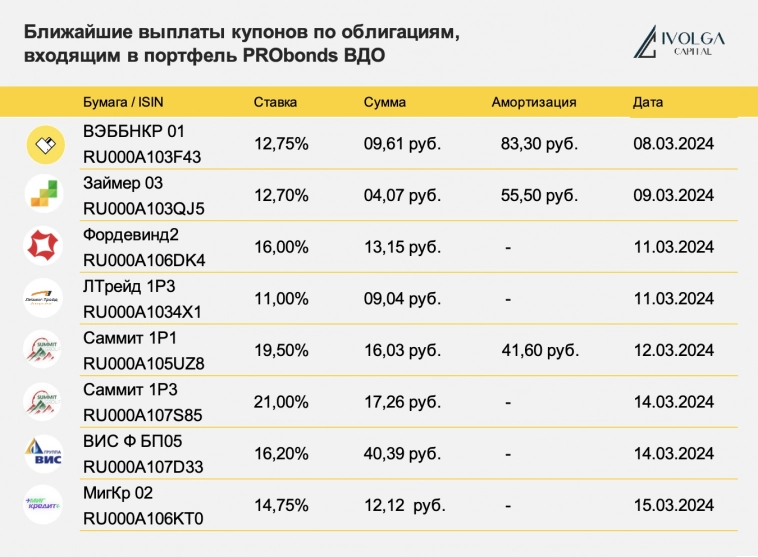

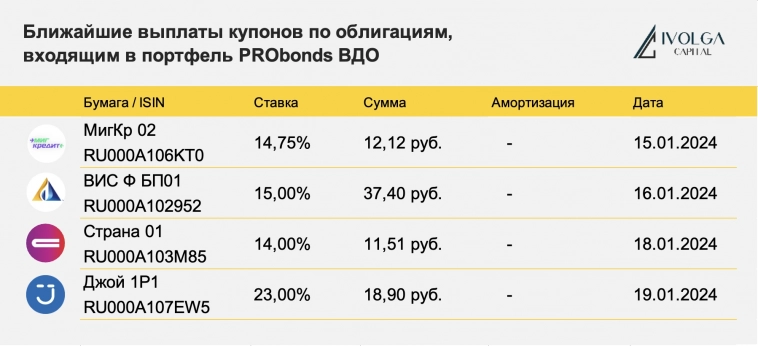

Ближайшие выплаты по облигациям, входящим в портфель PRObonds ВДО

Ближайшие выплаты по облигациям, входящим в портфель PRObonds ВДО

Интерактивная страница портфеля PRObonds ВДО: https://ivolgacap.ru/hy_probonds/

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций