Облигации ОФЗ

| Имя | Доходн | Лет до погаш. |

Объем выпуска, млн руб |

Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|---|

| ОФЗ 26254 | 14.8% | 14.6 | 1 000 000 | 6.28 | 92.01 | 64.82 | 49.15 | 2026-04-22 | |

| ОФЗ 26246 | 14.8% | 10.1 | 1 250 000 | 5.49 | 87.913 | 59.84 | 54.58 | 2026-03-25 | |

| ОФЗ 26247 | 14.7% | 13.2 | 1 000 000 | 6.26 | 88.404 | 61.08 | 34.57 | 2026-05-27 | |

| ОФЗ 26238 | 13.7% | 15.2 | 750 000 | 7.58 | 59.934 | 35.4 | 18.67 | 2026-06-03 | |

| ОФЗ 26248 | 14.7% | 14.2 | 1 000 000 | 6.44 | 88.381 | 61.08 | 32.22 | 2026-06-03 | |

| ОФЗ 26250 | 14.8% | 11.3 | 750 000 | 5.97 | 87.22 | 59.84 | 24.66 | 2026-06-24 | |

| ОФЗ 26253 | 14.8% | 12.6 | 750 000 | 5.99 | 92.489 | 64.82 | 49.15 | 2026-04-22 | |

| ОФЗ 26249 | 14.7% | 6.3 | 1 000 000 | 4.47 | 86.889 | 54.85 | 22.6 | 2026-06-24 | |

| ОФЗ 26252 | 14.8% | 7.6 | 1 000 000 | 4.77 | 91.888 | 62.33 | 47.26 | 2026-04-22 | |

| ОФЗ 26245 | 14.8% | 9.6 | 1 250 000 | 5.41 | 88.432 | 59.84 | 49.98 | 2026-04-08 | |

| ОФЗ 26228 | 14.3% | 4.1 | 592 019 | 3.41 | 81.139 | 38.15 | 30.39 | 2026-04-15 | |

| ОФЗ 26242 | 14.2% | 3.5 | 529 357 | 3.03 | 87.3 | 44.88 | 1.23 | 2026-09-02 | |

| ОФЗ 26225 | 14.8% | 8.2 | 497 974 | 5.65 | 66.699 | 36.15 | 21.85 | 2026-05-20 | |

| ОФЗ 26240 | 14.4% | 10.4 | 550 000 | 6.66 | 62.5 | 34.9 | 4.99 | 2026-08-12 | |

| ОФЗ 33 CNY (CNY) | 7.0% | 7.3 | 8 000 | 5.72 | 100.797 | CNY352.88 | CNY1980.557672 | 2026-06-10 | |

| ОФЗ 26226 | 14.2% | 0.6 | 367 211 | 0.56 | 96.839 | 39.64 | 33.11 | 2026-04-08 | |

| ОФЗ 26243 | 14.7% | 12.2 | 750 000 | 6.40 | 74.768 | 48.87 | 25.78 | 2026-06-03 | |

| ОФЗ 26230 | 14.4% | 13.1 | 449 489 | 6.84 | 63.199 | 38.39 | 33.54 | 2026-04-01 | |

| ОФЗ 26218 | 14.6% | 5.6 | 597 608 | 4.18 | 78.964 | 42.38 | 38.65 | 2026-03-25 | |

| ОФЗ 26237 | 14.1% | 3.0 | 418 953 | 2.66 | 83.393 | 33.41 | 31.76 | 2026-03-18 | |

| ОФЗ 26235 | 14.4% | 5.0 | 633 817 | 4.13 | 71.7 | 29.42 | 27.97 | 2026-03-18 | |

| ОФЗ 29029 | 0.0% | 15.7 | 1 000 000 | - | 94.301 | 0 | 19.7 | 2026-04-22 | |

| ОФЗ 26244 | 14.8% | 8.1 | 750 000 | 4.99 | 85.829 | 56.1 | 51.17 | 2026-03-25 | |

| ОФЗ 26212 | 14.0% | 1.9 | 356 982 | 1.76 | 89.644 | 35.15 | 9.08 | 2026-07-22 | |

| ОФЗ 26251 | 14.5% | 4.5 | 500 000 | 3.68 | 85.521 | 47.37 | 1.3 | 2026-09-02 | |

| ОФЗ 26219 | 14.3% | 0.5 | 362 077 | 0.51 | 97.043 | 38.64 | 36.73 | 2026-03-18 | |

| ОФЗ 29 CNY (CNY) | 5.9% | 3.0 | 12 000 | 2.78 | 100.4 | CNY299.18 | CNY93.285492 | 2026-09-02 | |

| ОФЗ 26236 | 14.0% | 2.2 | 498 594 | 2.05 | 85.6 | 28.42 | 17.18 | 2026-05-20 | |

| ОФЗ 26207 | 13.9% | 0.9 | 370 300 | 0.89 | 95.582 | 40.64 | 7.37 | 2026-08-05 | |

| ОФЗ 26221 | 14.7% | 7.1 | 396 269 | 5.03 | 71.617 | 38.39 | 33.54 | 2026-04-01 | |

| ОФЗ 29028 | 0.0% | 13.7 | 1 000 000 | - | 94.583 | 0 | 19.7 | 2026-04-22 | |

| ОФЗ 26224 | 14.1% | 3.2 | 446 913 | 2.84 | 82.847 | 34.41 | 19.47 | 2026-05-27 | |

| ОФЗ 26239 | 14.5% | 5.4 | 549 052 | 4.39 | 73.704 | 34.41 | 7.56 | 2026-07-29 | |

| ОФЗ 29021 | 0.0% | 4.7 | 500 000 | - | 97.42 | 0 | 2.09 | 2026-06-03 | |

| ОФЗ 29023 | 0.0% | 8.5 | 1 000 000 | - | 96.85 | 0 | 2.09 | 2026-06-03 | |

| ОФЗ 52005 | 7.2% | 7.2 | 274 578 | 6.45 | 74.492 | 15.55 | 9.38 | 2026-05-20 | |

| ОФЗ 29022 | 0.0% | 7.4 | 1 000 000 | - | 96.993 | 0 | 16.9 | 2026-04-29 |

-

ОФЗ

ОФЗ

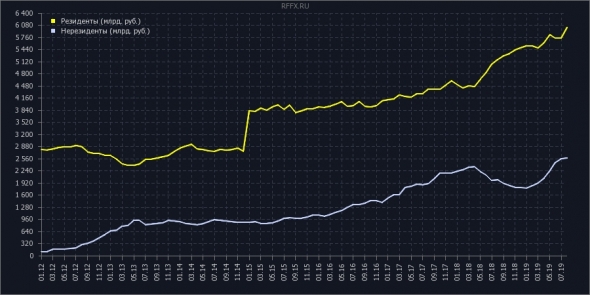

Cтатистика от ЦБ за июль 2019:

общий обьем: +3.6% (8608 млрд. руб. против 8309 в июне)

нерезиденты: +1% (2584 млрд. против 2559)

резиденты: +4.8% (6024 млрд. против 5750)

Авто-репост. Читать в блоге >>> График доходности по цене отсечения ОФЗ-ПД

График доходности по цене отсечения ОФЗ-ПДЗдравствуйте, коллеги!

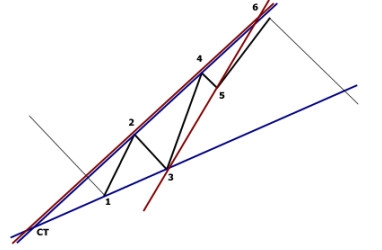

Многие интересуются о применения метода анализа Тактика Адверза к разным процессам… В ожидании встречи на офисе читаю смарт-лаб, и в этом интересном топике о размещении ОФЗ присутствует график доходности по цене отсечения ОФЗ-ПД вот он:

Максимальные и минимальные экстремумы этого графика рассчитываются уровнями НР моделей расширения, правила построения описаны здесь

Схематично из этих правил модель расширения строиться так:

Авто-репост. Читать в блоге >>> Размещение ОФЗ

Размещение ОФЗ

Вчера было очередное размещение от Минфина. Предложено два выпуска, ОФЗ-ИН серии 52002 в объеме 5 млрд 341 млн рублей и ОФЗ-ПД серии 26228 в объеме 20 млрд рублей.

ОФЗ 26228 с погашением 10 апреля 2030 года, купон 7,65% годовых

ОФЗ 52002 с погашением 2 февраля 2028 года, купон 2,5% годовых, номинальная стоимость индексируется в соответствии с индексом потребительских цен.

Итоги:

ОФЗ 26228

Спрос составил 46,45 млрд рублей по номиналу. Итоговая доходность 7,3%. Разместили 20 млрд рублей по номиналу.

Авто-репост. Читать в блоге >>>

Где-то туплю, но запутался где. Номинал облигации 1000. Доходность 7,23% Получается я за год с 1000 руб. должен получить 1000*7,23%=72,3 рубля Но почему в облигации два купона по 34,41 рубль?См.скрин

Где-то туплю, но запутался где. Номинал облигации 1000. Доходность 7,23% Получается я за год с 1000 руб. должен получить 1000*7,23%=72,3 рубля Но почему в облигации два купона по 34,41 рубль?См.скрин

Где-то туплю, но запутался где. Номинал облигации 1000. Доходность 7,23% Получается я за год с 1000 руб. должен получить 1000*7,23%=72,3 рубляНо почему в облигации два купона по 34,41 рубль? См.скрин

Авто-репост. Читать в блоге >>> Какой крайний срок для покупки облигаций под выплату купона? Если покупать ОФЗ с датой купона 15.08, то можно ли купить 14.08 (с учётом режима Т+1) или надо владеть уже 13.08?

Какой крайний срок для покупки облигаций под выплату купона? Если покупать ОФЗ с датой купона 15.08, то можно ли купить 14.08 (с учётом режима Т+1) или надо владеть уже 13.08?

Какой крайний срок для покупки облигаций под выплату купона?Если покупать ОФЗ с датой купона 15.08, то можно ли купить 14.08 (с учётом режима Т+1) или надо владеть уже 13.08?

Авто-репост. Читать в блоге >>> Размещение ОФЗ

Размещение ОФЗ

Очередное размещение от Минфина. Предложен один выпуск ОФЗ-ПД серии 26229 в объеме 20 млрд рублей.

ОФЗ 26229 с погашением 12 ноября 2025 года, купон 7,15% годовых

Итоги:

ОФЗ 26229

Спрос составил 47,011 млрд рублей по номиналу. Итоговая доходность 7,18%. Разместили 20 млрд рублей по номиналу.

Авто-репост. Читать в блоге >>>

Размещение ОФЗ

Размещение ОФЗ

Очередное размещение от Минфина. Предложен один выпуск ОФЗ-ПД серии 26227 в объеме 20 млрд рублей.

ОФЗ 26227 с погашением 17 июля 2024 года, купон 7,4% годовых

Итоги:

ОФЗ 26227

Спрос составил 59,112 млрд рублей по номиналу. Итоговая доходность 7,13%. Разместили 20 млрд рублей по номиналу.

Авто-репост. Читать в блоге >>> Нерезиденты могли вчера покупать ОФЗ несмотря ни на что

Нерезиденты могли вчера покупать ОФЗ несмотря ни на что

Вчера инвесторы отыгрывали разъяснения Управления по контролю за иностранными активами Минфина США (OFAC), касающиеся пакета санкций по делу Скрипалей. На этом фоне рынок ОФЗ развернулся в сторону роста, начав сокращать отставание от долговых рынков других развивающихся стран. Однако оборот торгов оказался скромным: объем сделок на Московской бирже упал до 22 млрд руб. против 49 млрд руб. в пятницу. Выпуски с дюрацией от 7 до 10 лет, в пятницу демонстрировавшие отстающую динамику, на этот раз, наоборот, выглядели лучше рынка и закрылись снижением доходностей на 8–12 бп. Учитывая, что именно в этом сегменте присутствие нерезидентов является наибольшим, мы полагаем, что вчера они были основными покупателями на рынке.

На общем фоне выделялись ОФЗ-26224 (YTM 7,38%), ОФЗ-26219 (YTM 7,27%) и ОФЗ-26207 (YTM 7,27%), котировки которых за день выросли на 0,4–0,5 пп. Самым активно торгуемым выпуском опять стал ОФЗ-26226 (YTM 7,28%, -9 бп в доходности) – объем сделок с ним составил 3,9 млрд руб. Более длинные бумаги снизились в доходности на 6–8 бп, тогда как на ближнем конце кривой снижение доходностей не превысило 2–4 бп. ОФЗ-26220 (YTM 7,07%) отстал от рынка: его доходность по итогам дня осталась на уровнях пятницы.

На рынках других развивающихся стран единого направления не было. Облигации стран Восточной Европы по-прежнему пользовались хорошим спросом, и в итоге доходности 10-летних локальных бумаг снизились в пределах от 1 бп (Словакия) до 15 бп (Венгрия). В то же время 10-летние выпуски Индонезии, Бразилии и ЮАР выросли в доходности на 7–14 бп.

Открой счет в самом надежном брокере — банке ВТБ

Авто-репост. Читать в блоге >>> Размещение ОФЗ

Размещение ОФЗ

Очередное размещение от Минфина. Предложен один выпуск ОФЗ-ПД серии 26229 в объеме 20 млрд рублей.

ОФЗ 26229 с погашением 12 ноября 2025 года, купон 7,15% годовых

Итоги:

ОФЗ 26229

Спрос составил 30,026 млрд рублей по номиналу. Итоговая доходность 7,19%. Разместили 19,788 млрд рублей по номиналу.

Авто-репост. Читать в блоге >>> Размещение ОФЗ + Доля нерезидентов

Размещение ОФЗ + Доля нерезидентов

Очередное размещение от Минфина. Предложен всего один выпуск ОФЗ-ПД серии 26230 в объеме 20 млрд рублей.

ОФЗ 26230 с погашением 16 марта 2039 года, купон 7,7% годовых

Итоги:

ОФЗ 26230

Спрос составил 35,277 млрд рублей по номиналу. Итоговая доходность 7,48%. Разместили 20 млрд рублей по номиналу.

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26230 с погашением 16 марта 2039 года составила 103,7016% от номинала, что соответствует доходности 7,48% годовых.

Всего было продано бумаг на общую сумму 20 млрд. рублей по номиналу при спросе 35,277 млрд. рублей по номиналу и объеме предложения 20 млрд рублей по номиналу, то есть спрос превысил предложение почти в 1,8 раза. Выручка от аукциона составила 20,947 млрд. рублей.

Авто-репост. Читать в блоге >>>

ОФЗ на исторических вершинах. Подумайте о рисках

Поучительный график индекса чистых цен ОФЗ (RGBI), рассчитываемого Московской биржей, без учета купонов. Кто что здесь увидит. Я вижу: цены находятся в исторически верхних точках. Индекс чистых цен отличается от индексов акций тем, что не имеет долгосрочной тенденции к росту. Уверенно предположим, 26 июля ЦБ РФ снизит ключевую ставку. А инвестсообщество будет еще и настроено на продолжение денежного смягчения. Ситуация слишком напомнит прошлую весну. Те же ставки, те же ожидания. Посмотрите, чем это кончилось тогда. Можно взглянуть еще дальше назад, когда не все из читателей этого поста хорошо знали про ОФЗ. И масштабное прошлогоднее падение отечественных госбумаг будет казаться легким волнением. В общем, когда рынок на высоте, риски воспринимаются терпимо и не всерьез. Сейчас самое время пофантазировать, откуда они придут и в каком виде. Чтобы подготовиться к стремительному спуску с очередной вершины.

Авто-репост. Читать в блоге >>>

Андрей Хохрин, Размещение ОФЗ

Размещение ОФЗ

Очередное размещение от Минфина. Предложено два выпуска, ОФЗ-ИН серии 52002 в объеме 5 млрд 321 млн рублей и ОФЗ-ПД серии 26228 в объеме 20 млрд рублей.

ОФЗ 26228 с погашением 10 апреля 2030 года, купон 7,65% годовых

ОФЗ 52002 с погашением 2 февраля 2028 года, купон 2,5% годовых, номинальная стоимость индексируется в соответствии с индексом потребительских цен.

Итоги:

ОФЗ 26228

Спрос составил 26,859 млрд рублей по номиналу. Итоговая доходность 7,41%. Разместили 10,652 млрд рублей по номиналу.

Авто-репост. Читать в блоге >>> МИНфин сегодня разместился.

МИНфин сегодня разместился.

результат не впечатлил.

спрос 29 при размещении 20 и продаже лишь 10.

сроки до 2030

7.4% годовых

70% общая доходность.

а вот что вам будет интересно, так это графики размещения.

ближайшее это 24 число+ якобы налоговый период

Авто-репост. Читать в блоге >>> ОФЗ на исторических вершинах. Подумайте о рисках

ОФЗ на исторических вершинах. Подумайте о рисках

Поучительный график индекса чистых цен ОФЗ (RGBI), рассчитываемого Московской биржей, без учета купонов. Кто что здесь увидит. Я вижу: цены находятся в исторически верхних точках. Индекс чистых цен отличается от индексов акций тем, что не имеет долгосрочной тенденции к росту. Уверенно предположим, 26 июля ЦБ РФ снизит ключевую ставку. А инвестсообщество будет еще и настроено на продолжение денежного смягчения. Ситуация слишком напомнит прошлую весну. Те же ставки, те же ожидания. Посмотрите, чем это кончилось тогда. Можно взглянуть еще дальше назад, когда не все из читателей этого поста хорошо знали про ОФЗ. И масштабное прошлогоднее падение отечественных госбумаг будет казаться легким волнением. В общем, когда рынок на высоте, риски воспринимаются терпимо и не всерьез. Сейчас самое время пофантазировать, откуда они придут и в каком виде. Чтобы подготовиться к стремительному спуску с очередной вершины.

Авто-репост. Читать в блоге >>>

Палата конгресса США приняла бюджет Пентагона с пунктом о госдолге России

Палата конгресса США приняла бюджет Пентагона с пунктом о госдолге России

Подробнее на РБК: www.rbc.ru/politics/13/07/2019/5d29ba6e9a79474eeb7a701b?from=from_main

Авто-репост. Читать в блоге >>> В конгрессе США одобрили санкции против госдолга России

В конгрессе США одобрили санкции против госдолга России

Палата представителей Конгресса США одобрила в четверг поправку к проекту оборонного бюджета на 2020 финансовый год. Она предусматривает «настоящие, серьезные» ограничения на любые действия с российским государственным долгом. Введение ограничений объясняется необходимостью «наказать Россию за то, что она сделала с предыдущими выборами, и сдерживать ее от вмешательства в будущие выборы».

www.kommersant.ru/doc/4027486

Авто-репост. Читать в блоге >>> Размещение ОФЗ

Размещение ОФЗ

Очередное размещение от Минфина. Предложен всего один выпуск ОФЗ-ПД серии 26229 в объеме 20 млрд рублей.

ОФЗ 26229 с погашением 12 ноября 2025 года, купон 7,15% годовых

Итоги:

ОФЗ 26229

Спрос превысил предложение в 2,6 раза. Итоговая доходность 7,28%. Разместили 78,2% выпуска.

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26229 с погашением 12 ноября 2025 года составила 99,9789% от номинала, что соответствует доходности 7,28% годовых, говорится в сообщении Минфина России.

Авто-репост. Читать в блоге >>> Приток нерезидентов в ОФЗ в июне минимальный с начала года

Приток нерезидентов в ОФЗ в июне минимальный с начала года

Мы по-прежнему считаем привлекательным средний сегмент кривой ОФЗ с фиксированным купоном (сроком обращения 5–7 лет). С точки зрения относительной стоимости особенно выделим ОФЗ-26226 (YTM 7,37%), который на прошлой неделе отстал от общего ралли и в настоящий момент торгуется, по нашим оценкам, с премией по доходности в 5 бп относительно кривой.

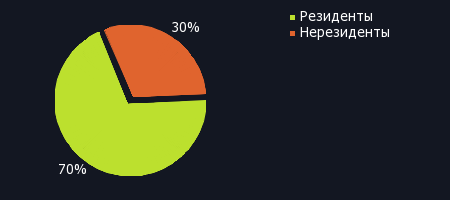

Также обратим внимание на комментарий главы департамента финансовой стабильности Банка России Елизаветы Даниловой, которая в минувшую пятницу сообщила о том, что, согласно оперативным данным Национального расчетного депозитария, по состоянию на конец июня доля нерезидентов на рынке ОФЗ составила 30,1%.

По нашим оценкам, это означает, что приток средств иностранных инвесторов на российский рынок локального долга в июне замедлился до 39 млрд руб. (исходя из того, что чистый объем размещения облигаций Минфином в июне составил 109 млрд руб., а доля нерезидентов на конец мая составила 30,0%). Месячный приток нерезидентов в ОФЗ в июне, таким образом, был самым низким с начала года (так, в январе он составил 54 млрд руб., в феврале – 70 млрд руб., а в период с марта по май – 132–220 млрд руб.).

ВТБ Капитал

Авто-репост. Читать в блоге >>> Приток нерезидентов в ОФЗ в июне был самым низким с начала года

Приток нерезидентов в ОФЗ в июне был самым низким с начала года

«Приток нерезидентов в ОФЗ в июне был самым низким с начала года», — Максим Коровин, старший стратег ВТБ Капитал.

Рынок ОФЗ завершил неделю в довольно спокойном режиме. Оборот в секции ОФЗ на МосБирже в пятницу сократился до 11,5 млрд руб., примерно до одной трети от среднедневного показателя за последний месяц, а изменения доходностей в последний день недели не превысили 3 бп. Наибольший объем сделок (5 млрд руб.) отмечался в среднем сегменте кривой, при этом более половины общего оборота (3 млрд руб.) пришлось на ОФЗ-26227 (YTM 7,24%). Лучший результат по итогам дня также показали среднесрочные облигации, закрывшиеся снижением доходностей на 1-3 бп. Длинные выпуски завершили сессию на уровнях предыдущего дня или прибавили в доходности до 3 бп. В числе отстающих оказались ОФЗ-26226 (YTM 7,38%) и ОФЗ-26218 (YTM 7,45%), поднявшиеся в доходности на 3 бп. Локальные облигации других развивающихся стран торговались преимущественно в отрицательной зоне на снижении ожиданий относительно смягчения политики ФРС США. По итогам пятничных торгов доходности 10-летних суверенных бумаг развивающихся стран повысились на 2-9 бп. Центральным событием этой недели является сегодняшняя публикация Росстатом оценки инфляции за июнь, по которой можно будет составить представление о том, какое решение по ключевой ставке может принять Банк России на заседании 26 июля. Комментарии главы ЦБ Эльвиры Набиуллиной, прозвучавшие на прошлой неделе, увеличили вероятность того, что в ближайшем будущем регулятор активизирует процесс смягчения денежно-кредитной политики. В ходе своего выступления на Международном финансовом конгрессе в Санкт-Петербурге Набиуллина заявила, что на июльском заседании совет директоров ЦБ может рассмотреть вопрос о снижении ключевой ставки. При этом она отметила, что, хотя при прочих равных условиях регулятор обычно «предпочитает двигаться плавно», он не исключает и варианта снижения на 50 бп.

Авто-репост. Читать в блоге >>> Инвестиции, с чего начать и не сломать себе шею, часть 2. «Парковка» свободных денег в ОФЗ

Инвестиции, с чего начать и не сломать себе шею, часть 2. «Парковка» свободных денег в ОФЗИнвестиции, с чего начать и не сломать себе шею, часть 2. «Парковка» свободных денег в ОФЗ

Редко кто приходит на рынок с целью инвестировать исключительно в облигации. И, разумеется, любого человека начинает раздражать ситуация, когда некоторая часть брокерского счета представлена кэшем, лежащим мертвым грузом. «Уж лучше бы на депозите были..». Живые деньги жгут карман и подталкивают совершать сделки, которые могут оказаться недостаточно продуманными и преследовать восновном цель пристроить временно свободный кэш. Начинаются такие вот вопросы:

https://smart-lab.ru/blog/546763.php (стоит ли брать облигации на короткий срок?)

Изначально идея несложная: пока в деньгах потребности нет, купить ОФЗшек. Пусть лежат и приносят прибыль, пока не потребуются деньги для чего-то более доходного. Первая приходящая в голову идея- рассчитать, когда за счет купона отобьется брокерская комиссия. Разумеется, это зависит от вашего тарифа и никто вам это не рассчитает. Если не можете сделать этого сами и нет желания разобраться, то биржа- не ваш путь инвестирования.

Авто-репост. Читать в блоге >>> Размещение ОФЗ + Доля нерезидентов

Размещение ОФЗ + Доля нерезидентов

Очередное размещение от Минфина. Предложен всего один выпуск ОФЗ-ПД серии 26225 в объеме 20 млрд рублей.

ОФЗ 26225 с погашением 10 мая 2034 года, купон 7,25% годовых

Итоги:

ОФЗ 26225

Спрос составил 26,945 млрд рублей по номиналу. Итоговая доходность 7,54%. Разместили 14,572 млрд рублей по номиналу.

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26225 с погашением 10 мая 2034 года составила 98,6688% от номинала, что соответствует доходности 7,54% годовых, говорится в сообщении Московской биржи.

Авто-репост. Читать в блоге >>>

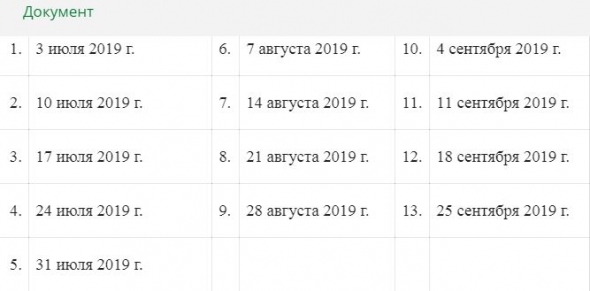

ОФЗ

Тема для обсуждения ОФЗ — облигаций федерального займа. Выпуски, доходность, ликвидность.Раздел про ОФЗ на сайте эмитента Министерства финансов РФ: календарь размещений, информация об итогах размещений.

Котировки ОФЗ и кривые доходности на Смартлабе.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций