Облигации ОФЗ

| Имя | Лет до погаш. |

Доходн | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|

| ОФЗ 25085 | 1.3 | 0.0% | 31.91 | 9.99 | 2024-09-25 | ||

| ОФЗ 26207 | 2.7 | 14.9% | 86.44 | 40.64 | 23.67 | 2024-08-07 | |

| ОФЗ 26212 | 3.7 | 14.7% | 80.071 | 35.15 | 23.18 | 2024-07-24 | |

| ОФЗ 26218 | 7.3 | 14.4% | 75.65 | 42.38 | 13.27 | 2024-09-25 | |

| ОФЗ 26219 | 2.3 | 14.9% | 87.302 | 38.64 | 13.59 | 2024-09-18 | |

| ОФЗ 26221 | 8.9 | 14.3% | 69.345 | 38.39 | 10.55 | 2024-10-02 | |

| ОФЗ 26222 | 0.4 | 15.1% | 97.177 | 35.4 | 7 | 2024-10-16 | |

| ОФЗ 26224 | 5.0 | 14.5% | 75.03 | 34.41 | 33.28 | 2024-05-29 | |

| ОФЗ 26225 | 10.0 | 14.2% | 65.236 | 36.15 | 0.2 | 2024-11-20 | |

| ОФЗ 26226 | 2.4 | 14.8% | 87.517 | 39.64 | 9.37 | 2024-10-09 | |

| ОФЗ 26227 | 0.2 | 14.9% | 98.974 | 36.9 | 25.75 | 2024-07-17 | |

| ОФЗ 26228 | 5.9 | 14.5% | 75.153 | 38.15 | 7.55 | 2024-10-16 | |

| ОФЗ 26229 | 1.5 | 15.1% | 90.479 | 35.65 | 1.57 | 2024-11-13 | |

| ОФЗ 26230 | 14.9 | 14.2% | 62.184 | 38.39 | 10.55 | 2024-10-02 | |

| ОФЗ 26235 | 6.8 | 14.4% | 65.389 | 29.42 | 10.35 | 2024-09-18 | |

| ОФЗ 26236 | 4.0 | 14.6% | 75.081 | 28.42 | 0.16 | 2024-11-20 | |

| ОФЗ 26237 | 4.8 | 14.5% | 74.925 | 33.41 | 11.75 | 2024-09-18 | |

| ОФЗ 26238 | 17.0 | 14.2% | 56.942 | 35.4 | 32.87 | 2024-06-05 | |

| ОФЗ 26239 | 7.2 | 14.4% | 68.816 | 34.41 | 21.36 | 2024-07-31 | |

| ОФЗ 26240 | 12.2 | 14.4% | 60.098 | 34.9 | 18.98 | 2024-08-14 | |

| ОФЗ 26242 | 5.3 | 14.5% | 81.723 | 44.88 | 19.23 | 2024-09-04 | |

| ОФЗ 26243 | 14.0 | 14.4% | 75.097 | 48.87 | 45.38 | 2024-06-05 | |

| ОФЗ 26244 | 9.8 | 14.3% | 86.341 | 56.1 | 17.57 | 2024-09-25 | |

| ОФЗ 26247 | 15.0 | 0.0% | 65.78 | 2.68 | 2024-11-27 | ||

| ОФЗ 29006 | 0.7 | 14.0% | 100.6 | 72.6 | 45.08 | 2024-07-31 | |

| ОФЗ 29021 | 6.5 | 0.0% | 98.925 | 0 | 33.53 | 2024-06-05 | |

| ОФЗ 29022 | 9.2 | 0.0% | 98.7 | 0 | 9.58 | 2024-07-31 | |

| ОФЗ 29023 | 10.3 | 0.0% | 98.144 | 0 | 33.53 | 2024-06-05 | |

| ОФЗ 52005 | 9.0 | 5.7% | 78.313 | 13.71 | 0.07 | 2024-11-20 |

-

Аналитики повысили прогнозы по ключевой ставке, ждут более осторожного и растянутого смягчения ДКП — опрос ЦБ

Аналитики повысили прогнозы по ключевой ставке, ждут более осторожного и растянутого смягчения ДКП — опрос ЦБ

Аналитики повысили прогноз по средней ключевой ставке на 2024 год до 14,9% с 14,5% в марте, на 2025 год — до 10,4% с 9,4%, на 2026 год — до 8,1% с 7,5%, следует из ежемесячного опроса ЦБ РФ.

Таким образом, экономисты ждут более осторожного и растянутого во времени смягчения денежно-кредитной политики (ДКП).

Прогноз по росту ВВП РФ на 2024 год повышен до 2,1% с 1,8%. Прогноз по инфляции на этот год сохранился на уровне 5,2%.

Аналитики также повысили прогноз по росту ВВП на 2025 год до 1,7% с 1,5%, на 2026 год — до 1,6% с 1,5%.

Опрос проводился 12-16 апреля 2024 года.

t.me/ifax_go/10578

Авто-репост. Читать в блоге >>> Минфин разместил ОФЗ-ПД 26244 в объеме 71,17 млрд руб при спросе 120 млрд руб, средневзвешенная доходность - 13,80% годовых

Минфин разместил ОФЗ-ПД 26244 в объеме 71,17 млрд руб при спросе 120 млрд руб, средневзвешенная доходность - 13,80% годовыхМинфин России информирует о результатах проведения 17 апреля 2024 г. аукциона по размещению ОФЗ-ПД выпуска № 26244RMFS с датой погашения 15 марта 2034 г.

Итоги размещения выпуска № 26244RMFS:

— объем предложения – остаток, доступный для размещения в указанном выпуске;

— объем спроса – 119,993 млрд. рублей;

— размещенный объем выпуска – 71,169 млрд. рублей;

— выручка от размещения – 63,534 млрд. рублей;

— цена отсечения – 88,5860% от номинала;

— доходность по цене отсечения – 13,80% годовых;

— средневзвешенная цена – 88,5933% от номинала;

— средневзвешенная доходность – 13,80% годовых.

minfin.gov.ru/ru/document?id_4=306973-o_rezultatakh_razmeshcheniya_ofz_vypuska__26244rmfs_na_auktsione_17_aprelya_2024_g.

Авто-репост. Читать в блоге >>> Минфин разместил ОФЗ-ПД 26207 в объеме 8,94 млрд руб при спросе 21,25 млрд руб, средневзвешенная доходность – 13,53% годовых

Минфин разместил ОФЗ-ПД 26207 в объеме 8,94 млрд руб при спросе 21,25 млрд руб, средневзвешенная доходность – 13,53% годовыхМинфин России информирует о результатах проведения 17 апреля 2024 г. аукциона по размещению ОФЗ-ПД выпуска № 26207RMFS с датой погашения 3 февраля 2027 г.

Итоги размещения выпуска № 26207RMFS:

— объем предложения – 20,000 млрд. рублей;

— объем спроса – 21,251 млрд. рублей;

— размещенный объем выпуска – 8,944 млрд. рублей;

— выручка от размещения – 8,074 млрд. рублей;

— цена отсечения – 88,6710% от номинала;

— доходность по цене отсечения – 13,53% годовых;

— средневзвешенная цена – 88,6862% от номинала;

— средневзвешенная доходность – 13,53% годовых.

minfin.gov.ru/ru/document?id_4=306969-o_rezultatakh_razmeshcheniya_ofz_vypuska__26207rmfs_na_auktsione_17_aprelya_2024_g.

Авто-репост. Читать в блоге >>> 🦆 Рубль по чуть-чуть слабеет. Получится спасти деньги в облигациях и фондах денежного рынка?

🦆 Рубль по чуть-чуть слабеет. Получится спасти деньги в облигациях и фондах денежного рынка?Последние полгода курс рубля $USDUB был в узком диапазоне. Но последние несколько дней зашёл за 94 ₽/$ (впервые с октября 2023), что вызывает чувство тревоги у некоторых участников рынка.

Рубль ещё, скорей всего, окрепнет к концу месяца. Налоговые платежи в помощь. Но смущает, что всё ещё нет информации по решению о продлении действия указа об обязательной продаже валютной выручки экспортерами. Действие которого истекает в конце апреля.

Про сам указ и почему он был нужен (но не на долго) обсудили в начале месяца. Возможно ослабление рубля как предвестник того, что требования не будут пролонгированы или будут, но с послаблениями. В любом случае надо не забывать, что в РФ экспортоориентированная модель экономики, т.е. ослабление рубля, это не «если будет», а «когда будет» и «как сильно будет». Как следствие, надо свои заработанные деньги от обесценения защищать.

Легко доступные варианты на фондовом рынке:

• Облигации как инструмент.

Облигации подходят далеко не все.

— ОФЗ-ПД. Классические в рублях с постоянным купоном, такие как ОФЗ 26244 $SU26244RMFS2 не защитят от девальвации. Да, хороший купон смягчит падение, но не более. Так как будет обесцениваться сама покупательная способность рублей.

Авто-репост. Читать в блоге >>> Жесткость денежно-кредитных условий достаточна для замедления инфляции, но не обеспечит его быстро — ЦБ РФ

Жесткость денежно-кредитных условий достаточна для замедления инфляции, но не обеспечит его быстро — ЦБ РФДинамика и факторы роста потребительских цен косвенно указывают на умеренную жесткость денежно-кредитных условий, несмотря на высокие номинальные процентные ставки. Такая жесткость достаточна для постепенного замедления роста цен, но не обеспечит ее быстрое замедление

t.me/ifax_go/10556

Авто-репост. Читать в блоге >>> Экономика РФ в I квартале росла темпами, возможно, даже более быстрыми, чем в IV квартале — Аналитики ЦБ

Экономика РФ в I квартале росла темпами, возможно, даже более быстрыми, чем в IV квартале — Аналитики ЦБ

Рост российской экономики в I квартале 2024 года продолжился, его темпы могли быть даже более высокими, чем в IV квартале 2023 года, говорится в бюллетене «О чем говорят тренды», подготовленном департаментом исследований и прогнозирования ЦБ.

В I квартале 2024 г. российская экономика продолжила расти, возможно, даже более быстрыми темпами, чем в IV квартале 2023 года. Исключением выступает топливная промышленность, которая снизила производство по разным причинам, не связанным с внутренним спросом. Источниками роста выступают потребительский и государственный спрос, а также некоторое восстановление ненефтегазового экспорта. В результате напряженность на рынке труда еще больше усилилась, а рост номинальных зарплат, по данным за январь, ускорился (правда, видимо, частично за счет выплаты премий по итогам года)

Оперативные и опросные данные указывают на уверенный рост российской экономики в январе — феврале и его вероятное продолжение в марте, отмечают аналитики.

Рост особенно заметен в промышленности, оптовой и розничной торговле и общепите. Расширение экономической активности повышает спрос на трудовые ресурсы, обостряя конкуренцию за них между компаниями и поддерживая высокие темпы увеличения трудовых доходов

Авто-репост. Читать в блоге >>> Инфляция в России растёт. Или рост ставки, или сохранение. Думаю, рост в длинных ОФЗ сохраняется.

Инфляция в России растёт. Или рост ставки, или сохранение. Думаю, рост в длинных ОФЗ сохраняется.ИНФЛЯЦИЯ

Март + 4.5% mm

Февраль + 6.3%

Январь + 6.3%На уровне базовой инфляции заметного замедления не произошло:

Март 6.1% mm

Февраль 6.8%

Январь 6.7% в феврале. до 3.3% saar.

Источник

cbr.ru/Content/Document/File/108632/indicators_cpd.xlsxВыше всего темп роста цен на услуг, более 10% saar.

ВЫВОД.

ЛИЧНОЕ МНЕНИЕ.

СНИЖЕНИЯ СТАВКИ НЕ БУДЕТ.

ВОЗМОЖНО ПОВЫШЕНИЕ СТАВКИ.

ВЫСОКИЙ РИСК В ДЛИННЫХ ОФЗ

(26238 и др.)

С уважением,

Олег

Авто-репост. Читать в блоге >>> Минфин 17 апреля проведет аукционы по размещению ОФЗ-ПД 26207 в объеме 20 млрд руб и ОФЗ-ПД 26244 в объеме остатков, доступных для размещения в указанном выпуске

Минфин 17 апреля проведет аукционы по размещению ОФЗ-ПД 26207 в объеме 20 млрд руб и ОФЗ-ПД 26244 в объеме остатков, доступных для размещения в указанном выпуске

Минфин России информирует о проведении 17 апреля 2024 года аукционов по размещению:

— облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) выпуска № 26207RMFS (дата погашения 3 февраля 2027 года) в объеме 20 000 000 000 (двадцать миллиардов) рублей по номинальной стоимости;

— облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) выпуска № 26244RMFS (дата погашения 15 марта 2034 года) в объеме остатков, доступных для размещения в указанном выпуске.

Объем удовлетворения заявок на каждом аукционе будет определяться исходя из объема спроса, а также размера запрашиваемой участниками премии к фактически сложившимся на рынке уровням доходности.

Устанавливается следующий регламент проведения аукционов:

— 12:00 — 12:30 — ввод заявок на аукцион по размещению выпуска № 26207RMFS;

Авто-репост. Читать в блоге >>> Индекс RGBI: доходность 16.04.2024

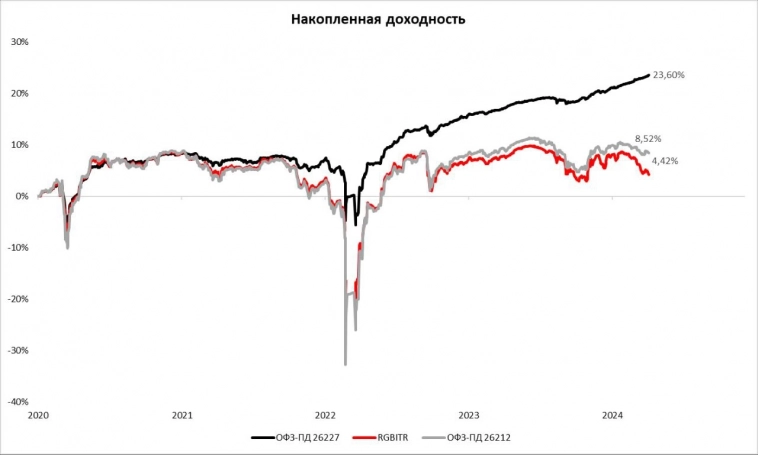

Индекс RGBI: доходность 16.04.2024За последний год критики долгосрочных инвестиций в ОФЗ, в том числе и мы, в качестве аргумента приводили график полной доходности (тело + купоны без реинвестиций купонов) индекса RGBI с начала 2020 года. Итог: околонулевой результат чуть более чем за 4 года, а точнее ~ 4.4%, что также не впечатляет. Справедливости ради, стоит отметить, что с учётом реинвестиций купонов итоговая доходность была бы выше. Хотя даже в этом случае результат составил всего лишь порядка 10-11%.

Если сравнить индекс с отдельными выпусками, то доходность заметно различается в зависимости от дюрации облигаций. Например, покупка короткого (на тот момент среднесрочного) 26227 с погашением в июле этого года принесла бы к текущему моменту около 24% без учёта реинвестиций купонов. Инвестиции в 8-летнюю (на тот момент) 26212 ненамного опередили индекс RGBI (8.5% против 4.4%). Легко догадаться, что приобретение ещё более длинных облигаций скорее всего обернулось бы убытком.

Почему так происходит?

Авто-репост. Читать в блоге >>>

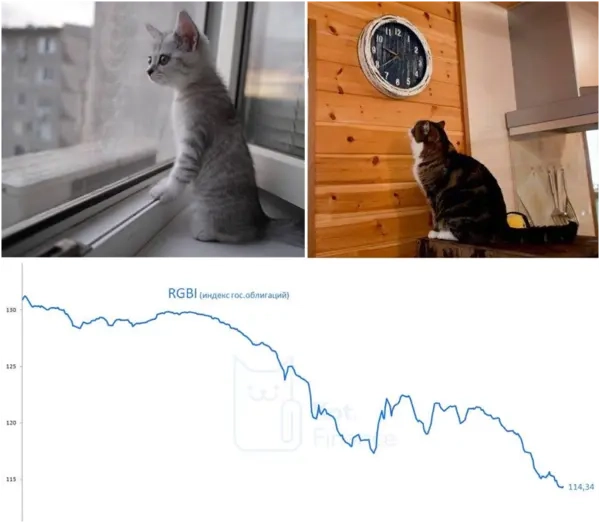

Индекс RGBI пришел к точке наблюдения.

Индекс RGBI пришел к точке наблюдения.

Здесь написал аргументы за покупку ОФЗ с длинной дюрацией smart-lab.ru/blog/995687.php

Много копий сломалось в обсуждениях по этому поводу. Слушая Доходная система инвестирования Олега Клоченка. dzen.ru/a/XsTWGmDZRkI_Aw98. Рекомендую к изучению! Нашел ее один довод для покупки ОФЗ- Регулярное поступление наличности на счёт важнее потенциала роста цены акции. Поток наличности можно свободно использовать: реинвестировать и потратить на жизненные нужды. Подумайте об этом тезисе!

Наблюдаем как закроется неделя.

Авто-репост. Читать в блоге >>> Минфин продолжает наполнять долговой рынок классикой, доходность ОФЗ бьёт рекорды. Занимать во флоатерах — риск для бюджета, сказал Силуанов

Минфин продолжает наполнять долговой рынок классикой, доходность ОФЗ бьёт рекорды. Занимать во флоатерах — риск для бюджета, сказал Силуанов

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. Индекс RGBI продолжил своё падение и опускался ниже 114 п., на этой же недели он воспрял, но всё равно мы находимся на уровнях февраля-марта 2022 г. Доходность бумаг значительно выросла, конечно, регулятор занимает под меньший %, чем ключевая ставка, но данную доходность придётся платить на протяжении +10 лет. Такая доходность обусловлена некоторыми факторами:

🔔 Если изначально аналитики рассказывали нам о том, что смягчение ДКП произойдёт под конец II кв., то сейчас акцент сместился вправо и снижение ставки прогнозируют во II п. 2024 г.

🔔 По последним данным Росстата, за период с 2 по 8 апреля индекс потребительских цен вырос на 0,16% (прошлые недели — 0,10%, 0,11%), с начала апреля — 0,17%, с начала года — 2,12%. Как вы понимаете в начале апреля инфляция, вновь пришла в ускорение, этому способствуют некоторые факторы, которые явно могут повлиять и на ключевую ставку: рост цен на бытовые услуги, курс ₽, и ценовой диапазон на нефтепродукты (бензин, дизтопливо). Цель регулятора в 4-4,5% по итогам 2024 г. труднодостижима, ибо темпы не те, да и инфляция на сегодняшний день находится в диапазоне 6-7%.

Авто-репост. Читать в блоге >>> Уникальная ситуация, колоссальное расхождение индекса с rgbi.

Уникальная ситуация, колоссальное расхождение индекса с rgbi.

Во втором квартале минфин планирует выпустить офз ещё на 1 трлн(возможно больше заимствований в этом году не будет). Равными долями 1/4, каждую неделю в пятницу, начинаю подбирать 26243 до 50% от портфеля. 50% портфеля уже в офз 26238 со средней 610, наверно поспешил.

Дмитрий Аз, в целом реально, но бессмысленно.

Когда Вы покупаете облигацию, то так же платите и накопленный купон тому, кто облигацию продаё...

Виктор Петров, это понятно, мысль в голову пришла, у меня облиги ОФЗ уже куплены на ИИС (и пока вносить нечего), брать на день в кредит на какую-то сумму ОФЗки перед выплатой купона, купон на банковский счет падает, на следующий день купон вношу на брокерский счет, продаю кредитные облигации, возвращаются все деньги на брокерский счет, гасится кредит, в конце года возврат налога 52000 руб, мелочь, а приятно (из воздуха).

Минус комиссии может быть можно отбить поставив цену продажи на пару рублей выше

Подскажите, реально ли купить ОФЗ перед выплатой купона, получить купон, а на следующий день продать ее по этой же цене?

Есть у кого-то стат...

Дмитрий Аз, в целом реально, но бессмысленно.

Когда Вы покупаете облигацию, то так же платите и накопленный купон тому, кто облигацию продаёт Вам.

Если облигация 1000 рублей, а накопленный купон, например, 9,99 рублей. То столько вам придётся заплатить (1009,99 р), а завтра вам капнет купон в 10 рублей. + комиссия биржи и брокеры. Вы даже в минусе будете.

Ну цифры очень грубы, зато должно быть доходчиво Подскажите, реально ли купить ОФЗ перед выплатой купона, получить купон, а на следующий день продать ее по этой же цене?

Подскажите, реально ли купить ОФЗ перед выплатой купона, получить купон, а на следующий день продать ее по этой же цене?

Есть у кого-то статистика на этот счет?

Отличаются ли 26 выпуски от 29 в этом? Рынок гос.облигаций. Когда уже рост?

Рынок гос.облигаций. Когда уже рост?Ну где там снижение ставки и рост ОФЗ? По весне же обещали ⏳

Мы делаем обзоры компаний, рынков, недвижимости. Ищем инвестиционные идеи, и делимся с вами без смс, регистрации, и платных курсов😉

--

Индекс гос.облигаций вчера продолжил погружение

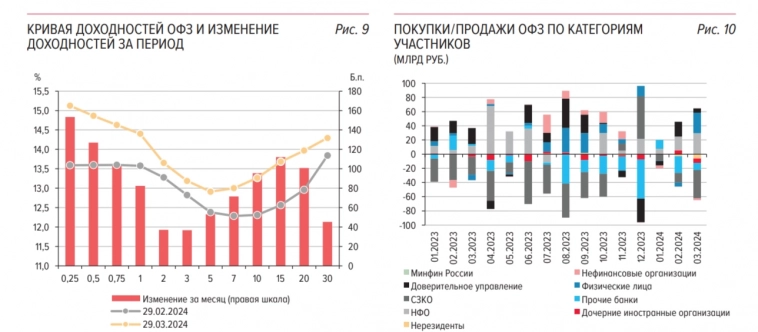

При этом, кривая доходности (второй график) изменилась не сильно:

• желтыми точками отмечены доходности ОФЗ месяц назад

• серыми – сейчас

Авто-репост. Читать в блоге >>> По мере роста госдолга банковская система России может столкнуться с этим неприятным сюрпризом

По мере роста госдолга банковская система России может столкнуться с этим неприятным сюрпризом

О чем говорит этот график?

На мой взгляд есть один интересный вывод:

В странах с большим госдолгом банковская система перестраивается на обслуживание этого долга.

Соответственно, большим банкам в таких условиях будет крайне тяжело показывать высокий ROE.

Второй момент: у нас еще большой потенциал по нагружению банков госдолгом 😁

А вы как думаете, правильные ли я сделал выводы из графика?

Авто-репост. Читать в блоге >>> Итоги недели: «Норникель» после сплита, ралли в золоте и динамика длинных ОФЗ

Итоги недели: «Норникель» после сплита, ралли в золоте и динамика длинных ОФЗ

В новых «Итогах недели» обсуждаем факторы, влияющие на цены длинных ОФЗ, акции «Норникеля», «Газпрома», «Яндекса» и «Аэрофлота», а также выясняем, как долго продлится ралли в золоте, пора ли покупать китайские акции и на какие российские бумаги второго эшелона можно обратить внимание.

Смотрите до конца, пишите комментарии под постом и не забывайте о лайках!

Подписывайтесь на наш телеграм-канал @finam_invest

Авто-репост. Читать в блоге >>> Почему акции дешевы (голубые фишки), стоит ли сейчас покупать ОФЗ (за/против)?

Почему акции дешевы (голубые фишки), стоит ли сейчас покупать ОФЗ (за/против)?

Запишу текущие мысли по рынку, а то на след. неделе ложиться на госпитализацию в Питер (еноту нужно чинить плечевой сустав), активность будет если что в телеге (https://t.me/ipeinvest).

Про акции

Рост денежной массы в России (в 2023г. динамика роста денежной массы М2 доходила до 25,9% (в феврале-марте)) в итоге не мог не сказаться на российском фондовом рынке, который растет уже 547 дней без коррекции больше чем на 10% (рекорд был 651 день подряд такого роста). Просадка не доходит даже до 10% по индексу, все коррекции выкупаются и скорее всего эта динамика продолжится, до летнего дивсезона по крайней мере. Летом, на дивгэпах, рост индекса может быть ограничен, в августе-сентябре, после окончания дивсезона, не исключаю запиливание индексом боковика, но на динамику конечно будет влиять множество факторов.

Не смотря на уже довольно продолжительный рост индекса — российский рынок продолжает оставаться дешев, относительно своих среднеисторических значений (см. картинку сверху). Сейчас мы находимся ниже среднего значения в 6.2 P/E (используется как один из индикаторов оценки). Так, н-р, по мультипликатору p/e не дорого из голубых фишек (вход. в индекс) сейчас в моменте оценены Сбер, СНГ, Роснефть, Совкомфлот…

Авто-репост. Читать в блоге >>> Фонд SBLB Долгосрочные гособлигации: первый фонд на длинные ОФЗ от Сбера. Честный обзор

Фонд SBLB Долгосрочные гособлигации: первый фонд на длинные ОФЗ от Сбера. Честный обзорВ линейке интересных индексных фондов пополнение. На российском рынке появился первый биржевой фонд на долгосрочные ОФЗ с тикером SBLB. Сильно подозреваю, что «LB» в конце означает «Long-term Bonds». Подготовил самый полный авторский разбор нового фонда.

Ещё больше свежих обзоров на самые актуальные инвестиционные инструменты — в телеграм-канале. Подписывайтесь!

О фонде SBLB

Новый биржевой фонд SBLB начал торговаться на Мосбирже 5 апреля 2024 г.📊В составе фонда — государственные облигации (ОФЗ) с длинным сроком до погашения и дюрацией более 7 лет.

📈БПИФ SBLB повторяет динамику индекса полной доходности RUGBITR7Y+, который рассчитывается Мосбиржей и в который как раз и входят длинные ОФЗ.

Полная доходность означает, что в расчёт индекса включаются как изменение стоимости тела ОФЗ, так и накапливающиеся купонные выплаты.

⏳Время для начала торгов действительно выбрано удачно — дальние ОФЗ сейчас один из наиболее перспективных активов по потенциальной доходности в преддверии снижения ключевой ставки. Я говорю об этом уже несколько месяцев и сам довольно активно набираю позиции в длинных ОФЗ.

Авто-репост. Читать в блоге >>> Фиксируем доходность на десятилетие?

Фиксируем доходность на десятилетие?

Друзья, приветствую. Короткая заметка по длинным ОФЗ.

В условиях, когда Минфин размещает огромные объемы облигаций, создается давление на котировки длинных ОФЗ, что приводит к весьма интересным уровням доходностей в бумагах со сроками погашения 10+ лет.

Сделал подборку из шести 10+ летних ОФЗ таким образом, чтобы можно было ежемесячно получать купоны и реинвестировать их, повышая свою доходность:

Авто-репост. Читать в блоге >>> "Покупать или продавать" - вот в чем вопрос.

"Покупать или продавать" - вот в чем вопрос.

Здравствуйте друзья!

Продолжаю вас веселить.

«Когда вы услышите, что об акциях начинает говорить чистильщик ботинок, знайте — пришло время продавать.»

А когда интересуется, акциями уважаемый сторож, что ВЫ будите делать.

Благодарственное письмо кручи грамоты, Мер, лично вручил на сцене, пожал руку и поблагодарил за добросовестный труд. В тот момент и после, было не комфортно, не заслужено и смешно.

И так закупаемся акциями или ну его на фиг.

У меня лично долгосрочные планы, пока покупаю длинные ОФЗ, хочу в портфели 50/50 (акции/облигации), потому что мне 50 лет.

Веселых и мирных выходных!

Авто-репост. Читать в блоге >>> Доходности ОФЗ-ПД сохраняют пространство для роста - Freedom Finance Global

Доходности ОФЗ-ПД сохраняют пространство для роста - Freedom Finance Global

Минфин РФ 10 апреля провел очередной аукцион по размещению гособлигаций. Было предложено два выпуска бондов с постоянным доходом (ОФЗ-ПД). Спрос на этот тип долговых обязательств в последние месяцы регулярно превышал предложение, доходность несколько раз обновляла максимумы.

Спрос на ОФЗ-ПД серии 26244 с погашением 15 марта 2034 года составил 99,86 млрд руб. при предложении 50,71 млрд. Средневзвешенная доходность составила 13,74% годовых, а выручка от размещения — 45,30 млрд руб.

ОФЗ-ПД серии 26219 с дюрацией до 16 сентября 2026 года были предложены в объеме 20 млрд руб. при спросе 23,1 млрд. Средневзвешенная доходность была определена в 13,4% годовых, выручка от размещения составила всего 6,32 млрд руб., так как по приемлемым ценам удалось разместить эти облигации лишь на 7,03 млрд руб.

Новые максимумы доходности и «коротких», и «длинных» ОФЗ-ПД сигнализируют о том, что рынок ждет длительного периода удержания Банком России высоких ставок. На этом фоне индекс российских гособлигаций RGBI продолжает снижение, способствуя повышению доходности ОФЗ.

Авто-репост. Читать в блоге >>>

ОФЗ

Тема для обсуждения ОФЗ — облигаций федерального займа. Выпуски, доходность, ликвидность.Раздел про ОФЗ на сайте эмитента Министерства финансов РФ: календарь размещений, информация об итогах размещений.

Котировки ОФЗ и кривые доходности на Смартлабе.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций