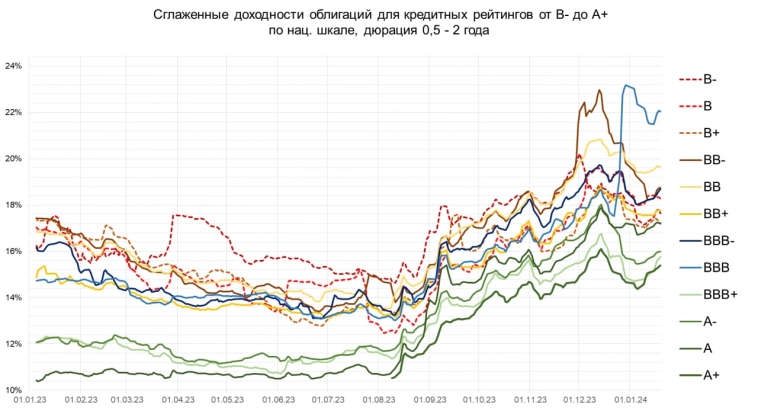

Сейчас вопрос высоких ставок стал одним из ключевых во всех сферах, от недвижимости до финансов. Я недавно выкладывал видео о том, как можно на обычных вкладах заработать до 22% годовых, это абсурдно, но пока работает. И если вклады это про заработок, то кто-то должен за это платить… Вторая сторона медали — кредиты и ипотека. Бизнес и физические лица по текущим ставкам не могут позволить себе взять большой кредит или ипотеку (без учета льготных программ), что сильно замедляет экономический рост и аукнется нам в будущем.

Если рассчитывать на то, что ЦБ удастся обуздать инфляцию и до июля текущего года будет пройден пик по этому показателю, то с высокой долей вероятности, начнется цикл снижения ставок. Он позитивно отразится на экономике, которая должна будет постепенно перезапуститься. Наша же задача не ждать, когда ставки снизят, а искать варианты заработка на этом снижении.

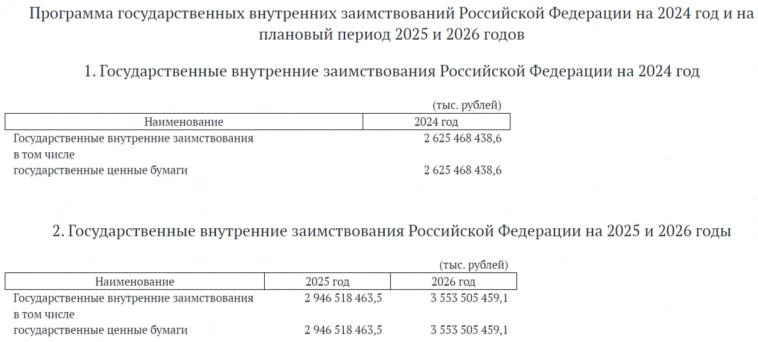

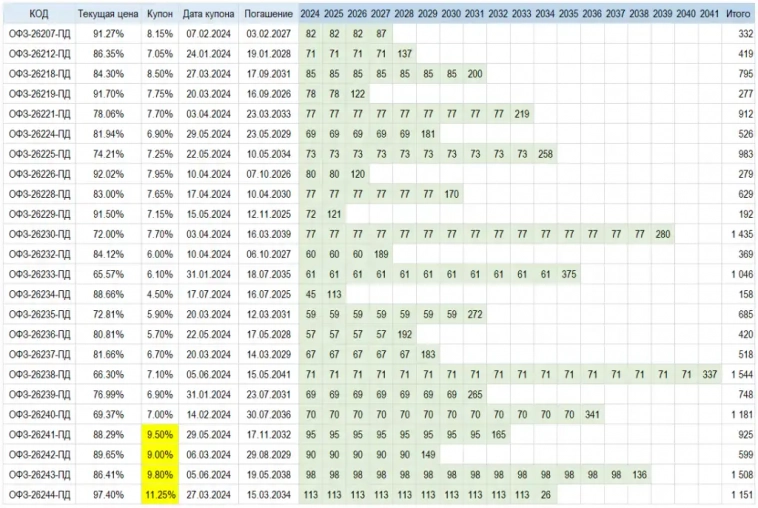

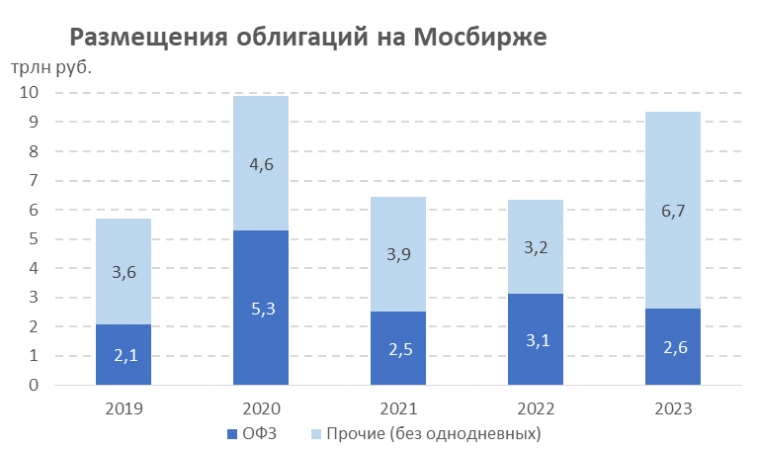

✔️ В такие периоды себя хорошо чувствуютдлинные облигации, у которых постоянный купон. Но здесь есть и риски ликвидности. Учитывая, что такие бумаги обычно инвесторы покупают не с целью досидеть до погашения, а с целью заработать на снижении ставки. Поэтому, в качестве примера мы рассмотрим наиболее ликвидные длинные облигации от Минфина РФ — ОФЗ (Облигации Федерального Займа).

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций