Как продать доллар по позавчерашнему курсу Почему купил длинный ОФЗ (26238 по 69,9%, погашение скоро - через 6482 дня,15 мая 2041г.) Мой портфель Как обогнать индекс

Друзья,

в этом ролике рассказываю

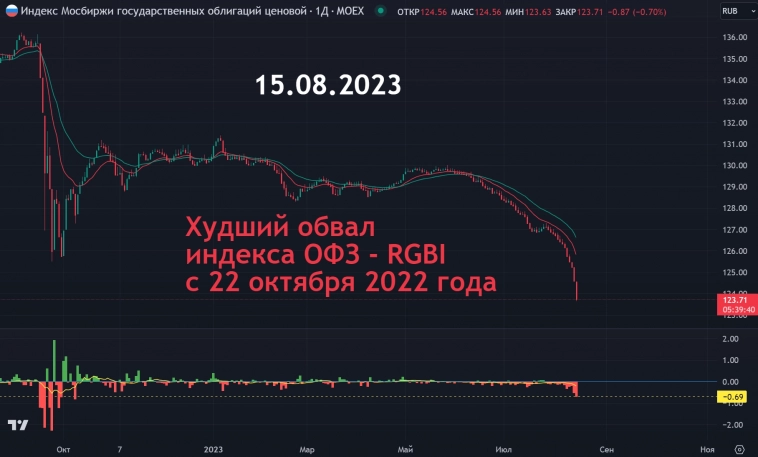

про экстренное заседание ЦБ РФ.

На этой новости курс рубля укрепился с 102 до 98 за доллар.

И рассказываю про меры валютного регулирования, которые, возможно, введут

(продажа % валютной выручки экспортёрами – юаней, рупий и др.),

на этой новости рубль укрепился ниже 95 за доллар.

#SELGOLD001

Продал полностью на ИИС и на основном счёте.

Номинал = 1 гр. золота с лагом 2 рабочих дня = 6065 руб.

Т.е. золото продал по позавчерашнему курсу доллара.

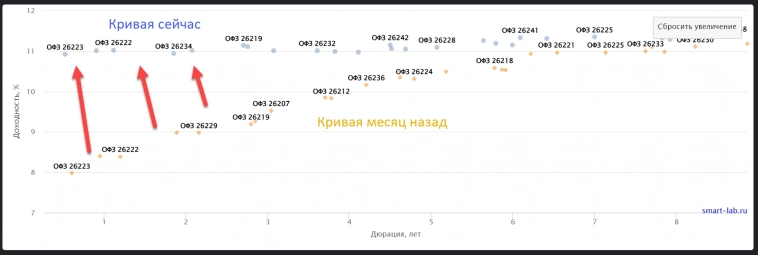

#ОФЗ26238

Купил на полученные от продажи средства по 69,9%.

Погашение 15 мая 2041г.: если ставка будет падать, то «тело» ОФЗ вырастет.

Теперь у меня только рублёвые активы:

много акций (в основном, экспортёры, платящие высокие дивиденды) и чуть – чуть ОФЗ 26238.

Рассказываю, как получил с начала года доходность 67%

(а с начала ноября 2022г., когда формировал портфель, 82%),

как в 2023г обогнал индекс полной доходности Мосбиржи на 17%.

Авто-репост. Читать в блоге

>>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций