Новости рынков

Новости рынков | Мир накрыла новая золотая лихорадка, как долго она продлится — The Financial Times

- 25 мая 2023, 17:10

- |

Судя по всему, небольшие сейфы внутри, которые стоят £12000 в год, будут заполнены к концу года, поскольку клиенты хотят защитить физические активы, что говорит о наступлении неспокойных времен. Клиенты более «настороженно относятся к новому мировому порядку», отметил Ашок Севнарайн, директор маврикийской компании IBV International Vaults, которой принадлежит хранилище.

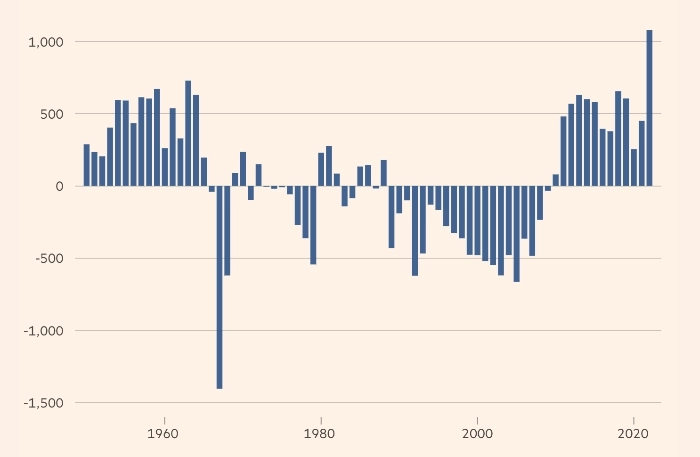

Вслед за мировой элитой в погоню за золотом включились центральные банки развивающихся стран. В прошлом году центральные банки купили 1079 тонн слитков, самый большой показатель с начала учета в 1950 году. В результате золото с конца марта держится вблизи номинального исторического максимума в $2072 за тройскую унцию — традиционной единицы измерения драгоценных металлов. Многие спекулянты, или золотые жуки, застыли в ожидании нового рекорда.

Золото уже давно является надежным убежищем во времена турбулентности, и это актуально и сегодня. Коронавирус, конфликт на Украине, геополитическая напряженность, опасения по поводу инфляции, рост мирового долга, высокие процентные ставки и банковский кризис — все это побудило инвесторов переоценить активы-убежища. В итоге золото оказалось в выигрыше.

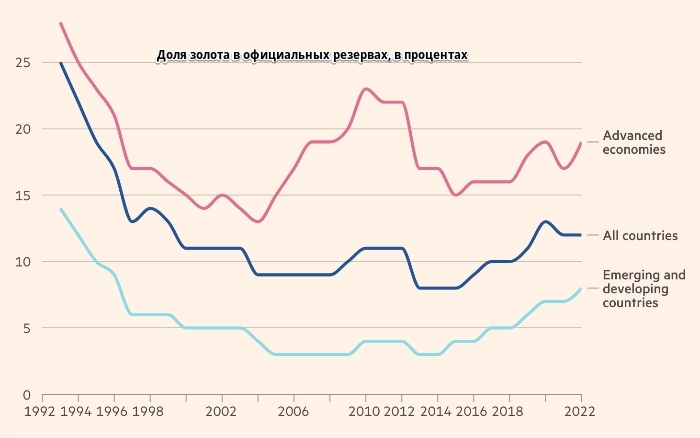

Существует также геополитический фактор, поскольку развивающиеся страны все больше опасаются сильного доллара. Поскольку Запад ввел санкции против России после начала конфликта на Украине, США и их союзники заморозили валютные резервы страны на сумму $300 млрд, номинированные в долларах, евро и фунтах стерлингов. Это встревожило многие страны, имеющие долларовые активы, и их центральные банки стремятся диверсифицировать резервы и купить больше золота.

На фоне роста цен на золото чиновники центральных банков, управляющие фондами и розничные инвесторы задаются вопросом, не стоит ли мир на пороге новой золотой эпохи. Некоторые аналитики полагают, что золото может снова достичь рекорда почти в $3300 за тройскую унцию в сегодняшних долларах, установленного в 1980 году, когда инфляция, вызванная подорожанием нефти, и потрясения на Ближнем Востоке положили конец девятилетнему ралли, которое началось после отказа президента США Ричарда Никсона от привязки доллара к золоту.

Если нынешняя стагфляция, геополитическая напряженность и дедолларизация продолжатся, то, как считают некоторые, золото сохранит позиции.С другой стороны, как известно, цены на золото постоянно меняются. Скачок цен может оказаться временным на фоне взлетов и падений. А опасения по поводу воздействия золота на окружающую среду и тот факт, что оно не играет никакой роли в энергетическом переходе, в отличие от других металлов, также могут омрачить его долгосрочные перспективы.

Основным триггером возрождения золота является обеспокоенность по поводу надежности других ликвидных активов. В последние месяцы рынки стали более волатильными, и инвесторы снова устремились к золоту. С ноября золото подорожало на одну пятую и торговалось чуть ниже $2000 за тройскую унцию после краха трех региональных банков в США и поглощения Credit Suisse холдингом UBS.

Для некоторых это подтверждение устоявшегося мнения о безопасности мировой экономики. Дэвиду Фрэнксу, современному золотому жуку, принадлежит более £2 млн в слитках, монетах и акциях добывающих компаний, однако в остальном он избегает инвестирования в фондовые рынки. Владелец ресторана в Великобритании рассказал, что масштабы эмиссии денег правительствами после финансового кризиса 2008 года, чтобы оздоровить экономику, поставили его перед простым инвестиционный выбором.

Его опасения по поводу отсутствия других классов активов, пригодных для инвестирования, отражаются не только в хранилищах драгоценных металлов, которые имеют дело с клиентами, склонными мыслить категориями кризисов и катастроф. Опасения усиливаются из-за того, что переговоры по потолку госдолга США, похоже, снова зайдут в тупик в этом месяце.

Министр финансов США Джанет Йеллен предупредила о финансовой и экономической катастрофе, если Конгресс не согласится повысить лимит по федеральному долгу к началу июня, что усилит вероятность первого в истории дефолта по казначейскому долгу.

Марк Бристоу, глава компании Barrick Gold, второго по величине производителя золота в мире, согласен с Фрэнксом. Он утверждает, что у мировых центральных банков не осталось вариантов, джинн инфляции вылетел из кувшина, и развивающиеся страны сталкиваются с риском долговой воронки в долларах.

Помимо индивидуальных инвесторов, рост цен на золото отчасти обусловлен глобальным отказом от всемогущего доллара.

После глобального финансового кризиса 2008 года произошел явный сдвиг в сторону диверсификации резервных валют: доля американской валюты в мировых валютных резервах снизилась с более чем 70% в 2000 году до менее 60% на сегодняшний день. Во главе этого тектонического сдвига оказались Россия, Китай, Турция и Индия.

Что касается России, то западные санкции только усилили потребность в золоте, которое также добывается внутри страны. Когда в 2008 году грянул мировой финансовый кризис, Владимир Путин дал высокую оценку золотовалютным резервам России в качестве «подушки безопасности» Кремля, которая помогла решить экономические проблемы миллионов россиян.

Три года спустя российский лидер посетил хранилище Центрального банка в центре Москвы. В то время ЦБ России только начал постепенно увеличивать долю драгоценного металла в международных резервах. Сегодня золото составляет около 25% от российских резервов в размере $600 млрд: по сравнению с 2007 годом масса в тонах выросла почти в шесть раз.

Поскольку страны ищут альтернативы доллару, ключевой вопрос в том, какую роль золото сыграет в планах Пекина по интернационализации юаня. В декабре Си Цзиньпин заявил о расчетах за саудовскую нефть и газ в юанях, которые, по мнению аналитиков, наберут обороты только в том случае, если их можно будет конвертировать в золото.

Народный банк Китая накопил крупнейшие валютные резервы в мире, которые составляют около $3.2 трлн, и отчитался о пополнении запасов золота в течение шести месяцев подряд, хотя многие представили золотодобывающей промышленности подозревают, что уровень покупок был выше официальных показателей.

Это могло бы помочь Китаю бросить вызов американской валюте, считает Оливер Рэмсботтом, партнер McKinsey: «Продолжительные закупки золота Китаем можно рассматривать как часть долгосрочной политики по ослаблению контроля за движением капитала, что усилит конкуренцию доллару со стороны юаня».

Экономики, оказавшиеся в бедственном положении, которые обычно имеют большие долларовые долги, также начинают покупать золото. Перед дефолтом в декабре Гана, шестой по величине производитель золота в мире, предложила оплачивать импорт нефти в слитках, что напоминает средневековую бартерную торговлю золотом в обмен на соль между средиземноморскими странами и Западной Африкой. Другая горнодобывающая страна, Зимбабве, выпускает цифровые токены, обеспеченные золотом, в попытке поддержать валюту, пострадавшую от инфляции.

Золото переживает подъем, но при этом трудно предсказать, сколько продлится ралли. Аналитиков, пытающихся спрогнозировать цены на драгоценные металлы, иногда сравнивают с пассажирами лондонских такси, которые сидят на откидном сиденье и смотрят назад: они могут видеть только то, что уже произошло, а не то, что будет.

Отчасти это связано с тем, что золото на сумму $12 трлн находится на поверхности, при этом предложение в прошлом году увеличилось на 2%, что привлекает избыточное внимание к сложным и непредсказуемым факторам стимулирования спроса. Цены на золото упали с максимума в $1920 за тройскую унцию в 2011 году после финансового кризиса почти до $1200 два года спустя.

В ближайшей перспективе ключевым фактором, определяющим цены на золото, будет путь, который выберет Федеральная резервная система США для обеспечения баланса между сохранением здоровья экономики и контролем инфляции. Это будет иметь решающее значение для того, станут ли управляющие активами вслед за розничными инвесторами и центральными банками покупать слитки после 10 месяцев оттока средств из биржевых фондов, обеспеченных золотом, до марта.

На прошлой неделе представители ФРС сигнализировали, что они не откажутся от дальнейшего повышения процентных ставок для борьбы с инфляцией после роста рыночных ожиданий относительно паузы, в результате чего золото подешевело примерно до $1970 за тройскую унцию, поскольку более высокие ставки повышают привлекательность облигаций по сравнению со слитками, которые не приносят дохода.

Успешное снижении цен с апрельских уровней 4.9% до целевого показателя ФРС в 2% еще больше ослабит ажиотаж вокруг золота, которое является средством защиты от инфляции. Соглашение о потолке госдолга в США также может оказать понижательное давление на золото.

В долгосрочной перспективе потребительский интерес к драгоценному металлу может снизиться из-за состояния самой золотодобывающей промышленности, особенно в связи с ростом давления с целью сокращения выбросов, уменьшения воздействия на окружающую среду и повышения прозрачности.

Он ожидает, что в результате увеличится число слияний в золотодобывающей отрасли, поскольку компаниям нужны рудники с более длительным сроком службы для достижения климатических и экологических целей.

Золото, один из наименее активных элементов, играет незначительную роль непосредственно в энергетическом переходе в отличие от многих других более функциональных металлов. Однако его залежи часто встречаются рядом с медью, которая имеет решающее значение для низкоуглеродных технологий, таких как ветряные турбины, электромобили и линии передачи. Только 8% золота используется в таких областях, как технологии, медицина и промышленность, остальное в основном идет на изготовление ювелирных изделий и инвестиции.

Это учитывают и руководители золотодобывающих компаний, многие из которых пытаются увеличить производство меди.

Однако с другой стороны переход к миру с низким содержанием углерода работает против золотодобывающей отрасли: все больше аналитиков призывают сократить добычу золота из-за воздействия на окружающую среду.

Недавняя статья, подготовленная во главе со Стивеном Лезаком из Института полярных исследований имени Скотта при Кембриджском университете, показала, что углеродный след от добычи золота сопоставим с внутриевропейской авиацией. При этом глобальный спрос в основном может быть удовлетворен за счет вторичной переработки.

Неправительственная организация Swissaid в отчете, опубликованном в марте, обвинила золотодобывающие компании в нежелании раскрывать, на каких рудниках они добывают золото, из-за проблем с правами человека и окружающей средой. Хотя многие руководители золотодобывающих компаний утверждают, что они повышают качество жизни местного населения, предоставляя рабочие места, и снижают воздействие на окружающую среду, опасения по поводу экологичности усилятся в ближайшие годы.

Возможно, это помешает золоту улучшить репутацию среди молодых инвесторов, которых, скорее, привлекут цифровые инвестиции, такие как NFT или криптовалюты.

Несмотря на то, что финансируемый отраслью Всемирный золотой совет разрабатывает планы по созданию стейблкоина, обеспеченной золотом, Андреас Хаблуетцель, директор Degussa Goldhandel, европейского торговца золота, которому принадлежит британская фирма Sharps Pixley, торгующая драгоценными металлами, считает, что цифровизация и проблемы поколений ограничат возможности золота для дальнейшего роста.

www.ft.com/content/2b31029a-2fed-4e22-89a5-45f881c401b0

- 25 мая 2023, 17:12

теги блога Все Верно

- bitcoin

- CNYRUB

- ethereum

- IMOEX

- IPO

- Ozon

- S&P500

- tesla

- VK

- абрау-дюрсо

- Автоваз

- автомобили

- акрон

- акции

- Алроса

- аэрофлот

- банки

- белуга групп

- брокеры

- Владимир Путин

- война

- ВТБ

- газпром

- газпромнефть

- гмк норникель

- двмп

- дивиденды

- доллар рубль

- Дональд Трамп

- Европа

- ЕС

- золото

- инвестиции в недвижимость

- Индекс МБ

- индия

- интеррао

- инфляция

- инфляция в России

- инфляция в США

- ипотека

- камаз

- Китай

- ключевая ставка ЦБ РФ

- комментарий

- криптовалюта

- Лукойл

- Мечел

- мирные переговоры

- ММК

- Московская биржа

- мтс

- натуральный газ

- нефть

- нкхп

- НЛМК

- НМТП

- Новатэк

- облигации

- ОПЕК

- опек+

- операционные результаты

- отчетность

- отчеты МСФО

- отчеты РСБУ

- офз

- пик сз

- полиметалл

- Полюс Золото

- прогноз компании

- распадская

- роснефть

- русагро

- русал

- самолет

- санкции

- сбербанк

- СВО

- сделки M&A

- Северсталь

- совкомфлот

- соллерс

- СПБ биржа

- СПГ

- сша

- тинькофф банк

- транснефть

- Украина

- Украинский кризис

- ФАС

- форекс

- фосагро

- ФРС

- фьючерс mix

- ЦБ России

- ЦБ РФ

- черкизово

- Энергетический кризис

- ЮГК Южуралзолото

- Яндекс