Новости рынков

Новости рынков | Инвесторы теряют надежду на скорое снижение процентных ставок в США в этом году — The Financial Times

- 10 апреля 2024, 10:13

- |

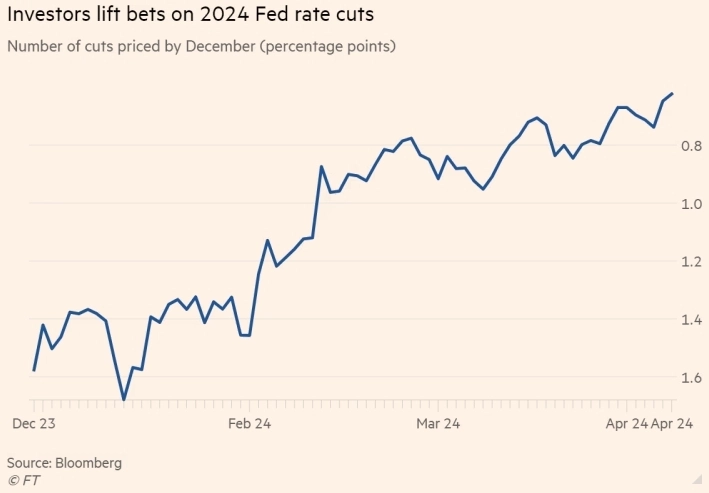

Рынки ожидают более чем двух сокращений на четверть пункта по сравнению с более чем шестью, ожидаемыми в начале 2024 года

Инвесторы продолжают снижать ставки на снижение процентных ставок Федеральной резервной системой США в этом году, поскольку сильные экономические данные укрепляют уверенность в том, что центральному банку придется поддерживать стоимость заимствований на более высоком уровне, чтобы охладить инфляцию.

Рынки оценивают два снижения ставки ФРС на четверть пункта в 2024 году и лишь 50-процентную вероятность третьего, что резко изменило ситуацию по сравнению с началом года, когда ожидалось от шести до семи снижений.

«Многие клиенты спрашивают нас: „Почему ФРС вообще собирается снижать ставки?“. В последний месяц или около того этот вопрос действительно участился», — говорит Эван Браун, портфельный менеджер и глава отдела стратегий по работе с несколькими активами в UBS Asset Management. «При такой сильной экономике политика не настолько ограничительна, как думает ФРС».

Опубликованные в пятницу данные по рабочим местам укрепили мнение о том, что ФРС может подождать дольше, чтобы убедиться, что инфляция приблизилась к целевому уровню в 2 процента, прежде чем сокращать ставки.

С декабря ФРС дает понять, что ожидает снижения ключевой процентной ставки на три четверти процента в этом году, с текущего диапазона 5,25-5,5 процента.

Выступая после пятничных данных, президент ФРБ Далласа Лори Логан заявила, что еще «слишком рано» думать о снижении ставок, а замглавы ФРС Мишель Боуман сказала, что прогресс в снижении инфляции «застопорился в последнее время».

В пятницу гигант фондов облигаций Pimco снизил свой прогноз до двух сокращений ставок в этом году с трех ранее.

«Подавляющее большинство людей, с которыми я общаюсь, не считают, что инфляция устойчиво вернется к 2 процентам», — сказал Джон Дэй, портфельный менеджер Newton Investment Management. «Мы считаем, что центральные банки проявляют излишнюю мягкость».

Инвесторы пересматривают прогноз снижения ставок ФРС в 2024 году. Количество сокращений, предусмотренных к декабрю (процентные пункты). Источник: Блумберг

Казначейские облигации США продолжили распродажу в понедельник, в результате чего доходность двухлетних казначейских облигаций, чувствительных к процентным ставкам, выросла на 0,05 процентного пункта до 4,79 процента, самого высокого уровня с ноября. Доходность эталонных 10-летних казначейских облигаций выросла на 0,05 процентного пункта до 4,43 процента.

«Десятилетняя доходность дрейфует вверх. Я думаю, что в течение года они вновь достигнут отметки в 5 процентов», — сказала Лара Рейм, американский экономист FS Investments, которая предположила, что ФРС сократит ставки меньше, чем заявляла, или не будет сокращать их вовсе.

«Я не думаю, что мы увидим цикл снижения ставок — скажем, раз в квартал, — а более хирургический подход», — добавила она.

Изменение ожиданий может осложнить другим центральным банкам задачу по многократному снижению ставок в этом году без ослабления своих валют по отношению к доллару.

Инвесторы также говорят, что резкий рост доходности может привести к падению американских акций. Индекс «голубых фишек» S&P 500 вырос более чем на 9 процентов с начала года.

Инвесторы в основном не обратили внимания на изменение ожиданий по ставкам, поскольку сильные экономические данные помогли развеять опасения, что сохранение ставок на текущем уровне в течение более длительного времени негативно скажется на росте экономики. В пятницу индекс S&P вырос на 1,1 процента после публикации данных по занятости, а в начале недели упал.

«Если недавняя тенденция роста цен на энергоносители и сырьевые товары продолжится, то это может привести к повторению ситуации на финансовых рынках 2022 года, которая была мрачным временем как для облигаций, так и для рисковых активов», — сказал Майк Ридделл, управляющий портфелем облигационных фондов в Allianz Global Investors.

Инвесторы смогут получить больше информации о перспективах процентных ставок в среду, когда в США будут опубликованы данные по инфляции за март. Экономисты, опрошенные Reuters, ожидают, что основной годовой показатель вырастет до 3,4 процента. Показатели за январь и февраль уже превысили прогнозы аналитиков.

Внимательно отслеживаемый показатель долгосрочных инфляционных ожиданий в США — так называемый пятилетний форвардный коэффициент безубыточности — вырос до 2,26 процента с 2,15 процента в начале года, чему способствовал недавний скачок цен на нефть. Нефть марки Brent, международный эталон, торгуется около 90 долларов за баррель, по сравнению с 87 долларами в начале месяца.

Некоторые чиновники ФРС предположили, что последний рост инфляции может оказаться недолгим. Председатель ФРС Джей Пауэлл заявил на прошлой неделе, что «еще слишком рано говорить о том, что последние данные представляют собой нечто большее, чем просто скачок».

Базовый сценарий UBS по-прежнему предусматривает два снижения ставки в этом году из-за комментариев Пауэлла.

«Пауэлл был очень последователен в том, что рост и хороший рынок труда — это не повод воздерживаться от снижения ставок, если инфляция снижается. Поэтому, пока он дает такую реакцию, мы должны сохранять снижение ставок в нашем прогнозе», — сказал Браун.

www.ft.com/content/3dacd0e1-9cab-4106-b1b1-b64420eec52e

теги блога Все Верно

- bitcoin

- CNYRUB

- ethereum

- IMOEX

- IPO

- Ozon

- S&P500

- tesla

- VK

- абрау-дюрсо

- Автоваз

- автомобили

- акрон

- акции

- Алроса

- аэрофлот

- банки

- белуга групп

- брокеры

- Владимир Путин

- война

- ВТБ

- газпром

- газпромнефть

- гмк норникель

- двмп

- дивиденды

- доллар рубль

- Дональд Трамп

- Европа

- ЕС

- золото

- инвестиции в недвижимость

- Индекс МБ

- индия

- интеррао

- инфляция

- инфляция в России

- инфляция в США

- ипотека

- камаз

- Китай

- ключевая ставка ЦБ РФ

- комментарий

- криптовалюта

- Лукойл

- Мечел

- мирные переговоры

- ММК

- Московская биржа

- мтс

- натуральный газ

- нефть

- нкхп

- НЛМК

- НМТП

- Новатэк

- облигации

- ОПЕК

- опек+

- операционные результаты

- отчетность

- отчеты МСФО

- отчеты РСБУ

- офз

- пик сз

- полиметалл

- Полюс Золото

- прогноз компании

- распадская

- роснефть

- русагро

- русал

- самолет

- санкции

- сбербанк

- СВО

- сделки M&A

- Северсталь

- совкомфлот

- соллерс

- СПБ биржа

- СПГ

- сша

- тинькофф банк

- транснефть

- Украина

- Украинский кризис

- ФАС

- форекс

- фосагро

- ФРС

- фьючерс mix

- ЦБ России

- ЦБ РФ

- черкизово

- Энергетический кризис

- ЮГК Южуралзолото

- Яндекс