Блог им. altora

Разбор отчёта БСПБ по МСФО

- 11 марта 2024, 09:17

- |

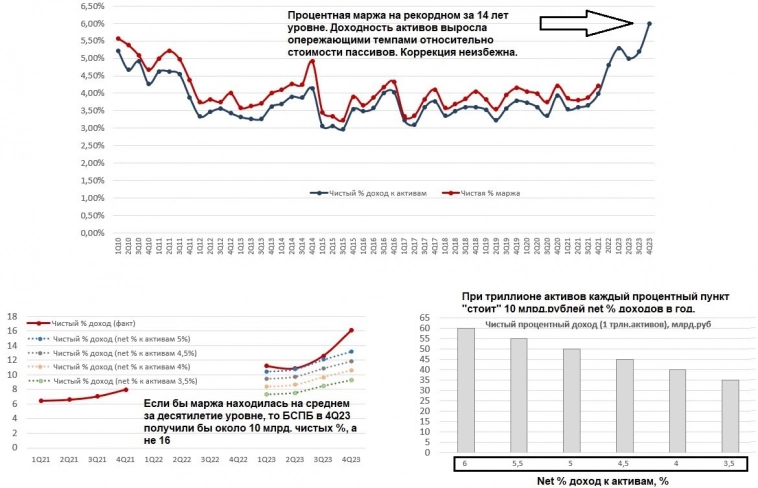

Один из ключевых факторов, который позволил сохранить повышенную рентабельность активов и капитала – это рекордная за полтора десятилетия чистая процентная маржа. В 4-м квартале она на 70 % превышала средний уровень 2011-2021 гг. Уже писал ранее о том, что у БСПБ дешевые пассивы. Смотрятся в этом плане даже лучше Сбера.

Причиной рекордной маржи БСПБ стал опережающий рост доходности активов над стоимостью фондирования. Доходность корпоративного портфеля существенно выросла из-за высокой доли кредитов на плавающих ставках. Коррекция в процентной марже должна произойти (она может быть сглажена ростом активов), но пока БСПБ генерирует существенные чистые процентные доходы. Судите сами: при 1 триллионе доходных активов каждый процентный пункт приносит в год дополнительные 10 млрд.рублей чистых процентов. Если у вас раньше чистые проценты на активы были 3.5 %, то в 4 квартале уже 6 %. В годовом выражении на триллион в первом случае имеем 35 млрд.чистых процентов, а во втором уже 60 млрд. Колоссальная разница. Я ожидаю в базовом сценарии от БСПБ в 2024 не менее 50 млрд.рублей операционной прибыли до резервов под оку и налога на прибыль. Результат января (5.5 млрд.чистой прибыли) я бы на год не экстраполировал. Однозначно за счет чистых процентов и комиссий за вычетом опер.расходов и налога на прибыль они не могли столько заработать. Тут имеет место влияние каких-то нерегулярных вещей (от восстановления каких-либо резервов до + торговых операций).

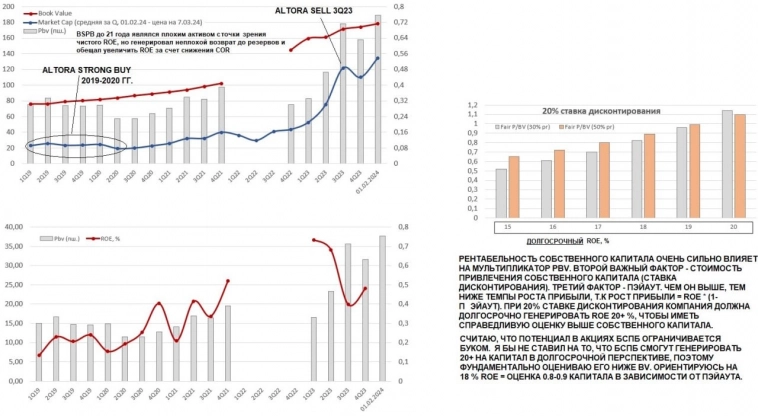

Я считаю, что позитивный сценарий в акциях БСПБ – это оценка в капитал в теч.года. Сейчас Банк стоит 0.75 капитала на 1 февраля 2024. Чтобы справедливо оцениваться в капитал при 20 % ставке дисконтирования нужен долгосрочный ROE 20+%. Я бы не поставил на то, что БСПБ обеспечат такую доходность на капитал в долгосрочной перспективе, поэтому оцениваю его ниже капитала. Исходя из допущений о 18 % roe это 0.8-0.9 капитала в зависимости от пэйаута (подробнее на втором слайде). А отыгрывать какие-то конъюнктурные вещи не хочу.

https://t.me/altorafund

- 11 марта 2024, 10:39

теги блога Александр Антонов

- CNYRUB

- ebitda

- globaltrans

- IPO

- IPO 2024

- SPO

- акции

- Банк Санкт-Петербург

- банки

- башнефть

- Башнефть-ап

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- дивиденды

- доллар

- доллар рубль

- Европлан

- Займер

- Инфографика

- комментарий

- лукойл

- ммк

- натуральный газ

- нлмк

- обзор рынка

- облигации

- операционные результаты

- отчетность

- отчеты МСФО

- отчеты РСБУ

- Портфель инвестора

- прогноз компании

- прогноз по акциям

- росбанк

- роснефть

- рубль

- санкции США

- сбербанк

- Северсталь

- Совкомбанк

- суборды ВТБ

- Сургут пр

- сургут преф

- Сургутнетегаз ап

- сургутнефтегаз

- Сургутнефтегаз прив

- США

- татнефть

- Татнефть преф

- тинькофф банк

- Транснефть

- Транснефть преф

- Удмуртнефть

- Украина

- форекс

- фундаментальный анализ

- ЦБ РФ