Блог им. Investovization

Сегежа (SGZH). Отчёт за 3Q 2023. Пора ли покупать акции?

- 24 декабря 2023, 12:08

- |

Приветствую на канале, посвященном инвестициям! 13.11.23 вышел отчёт за третий квартал 2023 г. компании Сегежа (SGZH). Этот обзор посвящён разбору компании и этого отчёта.

Больше информации и свои сделки публикую в Телеграм.

О компании.

Сегежа — уникальный российский лесопромышленный холдинг с полным циклом собственной лесозаготовки и специализацией на выпуске широкой линейки высокомаржинальной продукции.

Компания является одним из крупнейших лесопользователей в мире. Общая площадь арендуемого лесфонда составляет 15,9 млн гектар, а объем расчетной лесосеки – 23,6 млн куб. м. 89% потребностей компании в древесине покрывается за счет собственных ресурсов.

Сегежа — №1 в России по производству бумаги для многослойных мешков. №2 в мире по производству крафт-бумаги и индустриальной бумажной упаковки. №3 в мире по производственным мощностям березовой фанеры.

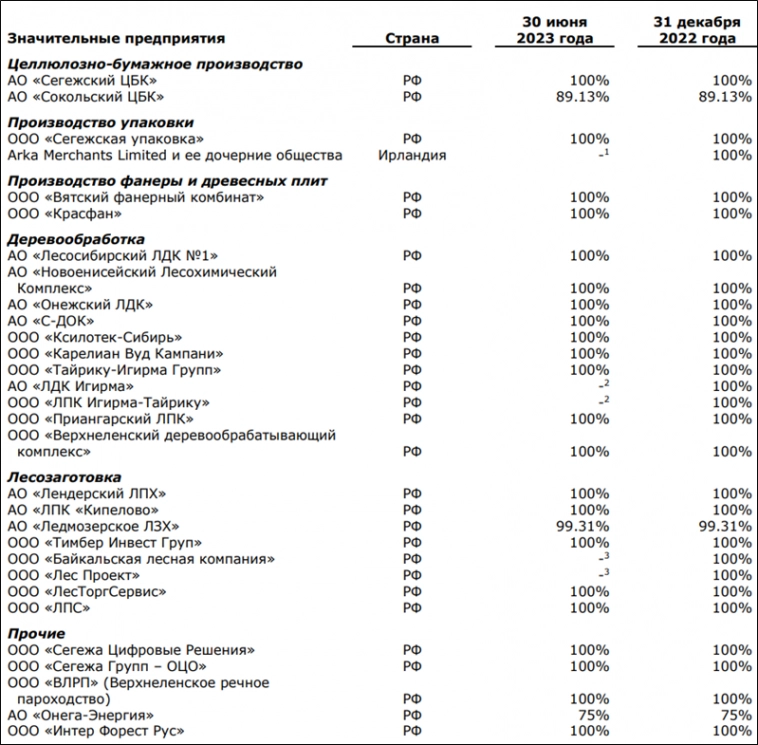

У компании более 25 значимых дочек с различными видами деятельности.

Более 62% акций компаний принадлежит АФК «Система».

Санкции.

10.07.2022 года страны Евросоюза ввели санкции против продукции лесопереработки. Этот факт существенно повлиял на работу компании. Экспорт в Европу практически полностью прекращен.

В феврале 2023 года Сегеже пришлось продать заводы в Европе, т.к. компания не могла поставлять туда сырье.

14.11.23 США ввели санкции против материнской компании АФК «Система». Вероятно, попадание в SDN-лист может привести к еще большему удорожанию логистики. Правда, в Сегеже заявили, что это не скажется серьезным образом на операционной деятельности.

Сегежа большую часть продукции отправляет на экспорт. Из-за санкций продолжается структурная трансформация продаж. Из покупателей пропали все страны ЕС, Израиль, Япония. Основные рынки сбыта: Китай и Россия.

Текущая цена акций.

С начала 2022 года акции находятся в даунтренде. Падение за это время составило 60%. Несмотря на девальвацию рубля, падение с 01.01.23 составляет около 12%. Индекс Мосбиржи при этом вырос на 45%.

Операционные результаты.

На диаграмме видны производственные результаты. Бумага и бумажные мешки снизились относительно значений 2021 и 2022 годов. Также они снизились и кв/кв.

Пиломатериалы хорошо выросли относительно 2021 года, это произошло из-за консолидации активов Новоенисейского лесохимического комбината и ООО «Интер Форест Рус», которые вошли в состав Группы в конце 2021г. Также их производство выросло на 6% г/г и 46% кв/кв.

Сильно выросло производство клееной балки (809% г/г и 33% кв/кв) и домокомплектов (50% г/г и 13% кв/кв).

В части продаж заметно снижение по всей линейке продукции. Разве что пиломатериалы выросли на 29% кв/кв. Также неплохой рост у домокомплектов (80% г/г и 13% кв/кв) за счет развития внутреннего рынка деревянного домостроения. Плюс подросли продажи клееной балки (150% г/г и 67% кв/кв). Но на эти товары приходится небольшая доля выручки.

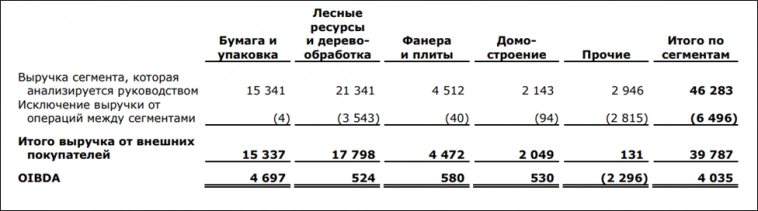

Данные по сегментам из отчета за 2Q 23:

- «Лесные ресурсы и деревобработка» 45% выручки, но в тоже время только 12,5% от OIBDA.

- «Бумага и упаковка» 38,6% выручки и 4,6 млрд OIBDA (это более 100% от всего OIBDA).

- «Фанера и плиты» 11% выручки и 14,5% OIBDA.

- «Домостроение» 5% выручки и 13% OIBDA.

- «Прочие» принес основной убыток: -2,3 млрд по OIBDA. В этот сегмент включена управляющая деятельность.

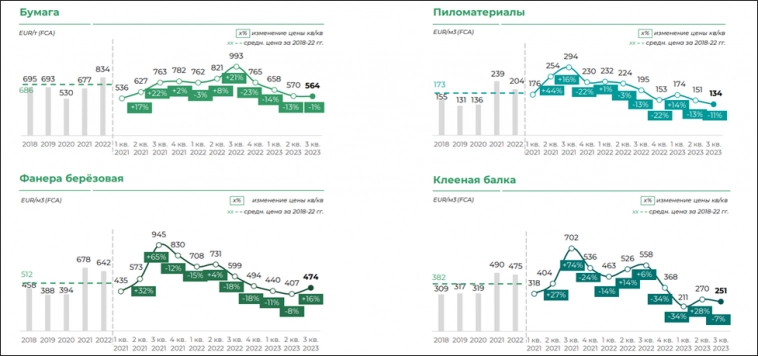

Цены на продукцию.

Средние цены в евро практически на всю линейку продукции находятся в даунтренде последние два года. В 3Q 23 только по фанере небольшой отскок 16% кв/кв. Но прошедшая в 2023 году девальвация рубля немного сглаживает негативный эффект.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

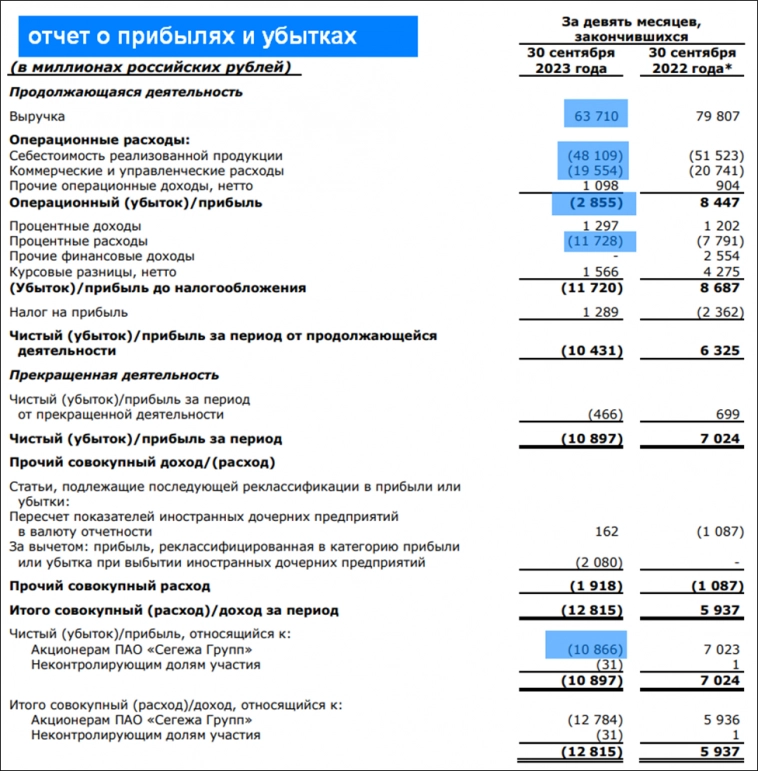

Результаты за 9М 2023:

- Выручка 63,7 млрд (-20% г/г);

- Себестоимость 48,1 млрд (-6% г/г);

- Коммерческие и управленческие расходы 19,5 млрд (-6% г/г);

- Операционный убыток 2,85 млрд (по сравнению с прибылью 8,5 млрд г/г);

- Процентные расходы за вычетом процентных доходов и курсовых разниц: 8,86 млрд (а год назад прибыль 0,2 млрд);

- Чистый убыток 10,8 млрд (по сравнению с прибылью 7 млрд г/г).

Таким образом, падение цен на продукцию, снижение производства и продаж, рост себестоимости и расходов на логистику привели к тому, что компания стала убыточной на операционном уровне. А из-за огромного долга процентные расходы выросли в 1,5 раза и превышают даже операционную прибыль всего прошлого года. А учитывая увеличение ключевой ставки, эти расходы будут расти и дальше.

Как видно на диаграмме, компания убыточна уже 5 кварталов подряд. А последняя прибыль 2Q 22 был во многом обусловлена положительными курсовыми разницами и прочими финансовыми доходами. Из позитивных моментов: рост выручки второй квартал подряд (из-за роста продаж и ослабления рубля) и положительная OIBDA (операционная прибыль + амортизация), которой всё равно недостаточно даже на выплату процентов по долгам.

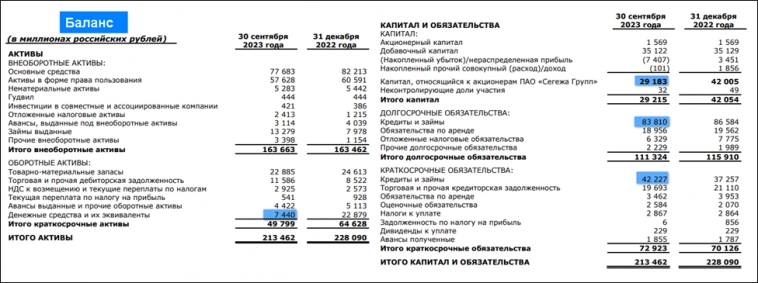

Баланс.

Результаты с начала 2023 года:

- Чистые активы 29 млрд (-30%). Падение из-за постоянных убытков.

- Денежных средств 7,4 млрд (-67%). Большая часть денег пошла на выплату процентов по кредитам и займам.

- Суммарные кредиты и займы 126 млрд (+1,7%). 92% долга номинировано в рублях, 8% в основном в юане. Средневзвешенная ставка по заемным средствам 12,4%.

Чистый долг 118,6 млрд. ND/OIBDA = 10,4. Долговая нагрузка критическая. До конца 2023 года нужно погасить 9,2 млрд, а денег на счетах осталось 7,4 млрд. 29.11.23 стало известно, что материнская АФК Система предоставила Сегеже заём 7,7 млрд. Плюс еще есть возможность привлечь 12,9 млрд кредитных средств. Таким образом, краткосрочные проблемы будут решены. А в 2024 году нужно как-то рефинансировать 44,7 млрд. Плюс в 2025-2026 еще 70 млрд. Правда, менеджмент Сегежи отмечает конструктивную позицию банков-кредиторов в отношении графика погашения/реструктуризации текущих обязательств.

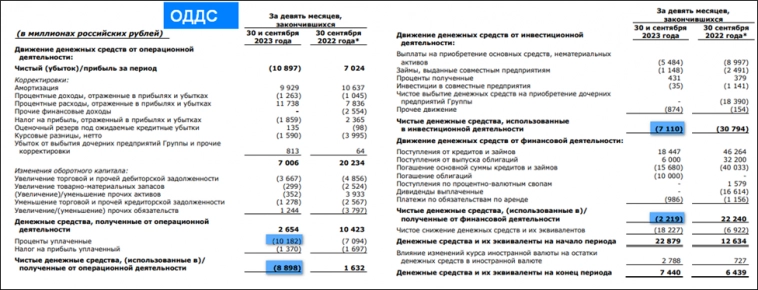

Денежные потоки.

Денежные потоки за 9М 23:

- операционная деятельность -8,9 млрд (по сравнению с +1,6 млрд г/г). Именно столько денег ушло из компании за 9 месяцев. Если бы не платежи по процентам, то результат был бы немного положительным.

- инвестиционная деятельность -7,1 млрд (-76% г/г). В части кап затрат: сейчас компания тратит деньги только на поддержание и самую необходимую модернизацию производства.

- финансовая деятельность -2,2 млрд (рост в 4,7 раза). Сегежа минимально нарастила долг с начала года.

Денежные потоки скукожились. Операционный поток отрицательный 4 квартала подряд. На инвестиции компания отправляет минимум средств, долги стараются не наращивать.

Свободный денежный поток регулярно отрицательный.

Дивиденды.

У компании есть дивидендная политика. Но по понятным причинам, за 2022 год дивиденды не были выплачены. И ближайшие годы какие-либо выплаты вряд ли будут возможны.

14.11.23 Глава Segezha заявил, что не считает целесообразной выплату дивидендов в 2023 г.

Перспективы и риски.

Стратегия Segezha Group направлена на создание ведущей глобальной лесопромышленной компании с диверсифицированным портфелем продуктов. Есть различные планы: расширение текущих мощностей, внедрение современных технологий, развитие инфраструктуры и приобретение новых активов. Стратегически важным направлением является развитие деревянного домостроения из CLT панелей. Здесь есть большие перспективы.

Но ситуация с долгом вынуждает отодвинуть все планы. Главная проблема – это низкие цены на продукцию, большие логистические затраты (в частности, из-за ставок на фрахт), высокая ключевая ставка. В итоге, на данный момент, бизнес не способен даже покрывать проценты по кредитам и займам, не говоря о их гашении.

Если ситуация с ценами/затратами ближайшие пару лет не нормализуется, то возможно, придётся какие-то активы продавать, убыточные закрывать, проводить доп эмиссии и идти на прочие непопулярные меры. При этом про возможное банкротство всё-таки пока говорить рано.

Из позитива: менеджмент Сегежи ожидает разворота в ценах на продукцию ближайшее время. Также 21.11.23 стало известно, что власти могут отменить курсовую экспортную пошлину для целлюлозно-бумажной промышленности. Дополнительную поддержку может оказать девальвация рубля. Также вероятно, ЦБ начнет снижать ключевую ставку в 2024 году, но вряд ли темпы снижения будут высокими. Возможно, еще будут займы от АФК Система, но у них самих сложная ситуация с долгом.

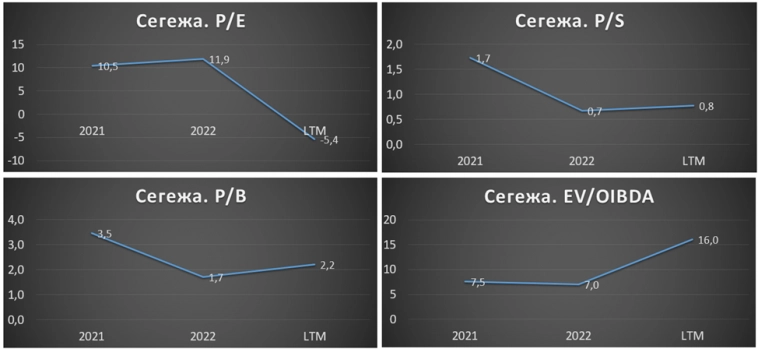

Мультипликаторы.

По мультипликаторам компания оценена дорого:

- Текущая цена акции = 4,1₽; капитализация = 64 млрд ₽;

- EV/EBITDA = 16;

- P/E = -; P/S =0,8; P/B = 2,2

- Рентабельность по OIBDA = 14%

Выводы.

Сегежа крупный лесопромышленный холдинг, единственный в своём роде, торгующийся на Московской бирже.

62% акций компаний принадлежит АФК «Система».

Это компания — экспортёр. Из-за санкций ЕС против продукции лесопереработки, пришлось существенно перестраивать логистические цепочки. Из-за чего существенно выросли затраты.

Производство и продажи основной продукции за исключением пиломатериалов снижаются. Сильный рост демонстрирует клееная балка и домокомплекты. Но на эти товары приходится небольшая доля выручки.

Основная проблема — падение цен в евро практически на всю линейку продукции, которое продолжается уже 2 года.

Всё это привело к снижению финансовых результатов за 9М 23. Сегежа фиксирует чистый убыток уже 5 кварталов подряд.

Долговая нагрузка уже критическая. ND/OIBDA = 10,4. OIBDA не покрывает даже проценты по кредитам и займам. В 2024 году нужно рефинансировать 44,7 млрд.

Денежные потоки слабые. FCF отрицательный 4 квартала подряд.

Ближайшие перспективы связаны с расширением текущих мощностей и развитием домостроения.

Риски: огромный долг, падение цен на продукцию, высокая ключевая ставка.

Мультипликаторы высокие.

Акции с начала года упали на 12% и находятся на исторических минимумах. Но есть дальнейший потенциал снижения.

Я пока не инвестировал в эту компанию. Ранее по причине дороговизны акций, а сейчас из-за проблемы долга, которую компания точно не сможет решить даже в среднесрочной перспективе. И ещё долгое время Сегежа будет работать на кредиторов, а не на акционеров. На данный момент инвестиции в акции и облигации Сегежи считаю очень рискованными. Напомню: о всех своих сделках пишу в нашем телеграм канале.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Благодарю за лайки и подписку на наши каналы:

теги блога Инвестовизация

- ALRS

- ASTR

- BELU

- CHMF

- Fesco

- FESH

- FLOT

- GAZP

- GMKN

- HeadHunter

- IPO

- IPO 2024

- IRAO

- LKOH

- MAGN

- MGNT

- MOEX

- MTSS

- NLMK

- NVTK

- Ozon

- PHOR

- PLZL

- Positive Technologies

- ROSN

- RTKM

- Sber

- SBERP

- SGZH

- SIBN

- SNGSP

- TATN

- TATNP

- TRNFP

- VTBR

- X5

- YDEX

- YNDX

- акции

- Алроса

- АСТРА

- Белуга

- белуга групп

- биржа

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- ДВМП

- дивиденды

- Доллар

- доллар рубль

- Инвестиции

- Инвестиции для начинающих

- Интер РАО

- ИнтерРао

- кризис

- Лукойл

- Магнит

- ММК

- Мосбиржа

- Московская биржа

- МТС

- Недвижимость

- НЛМК

- Новабев

- Новатэк

- Норникель

- обзор компании

- облигации

- Озон

- отчеты МСФО

- оффтоп

- Позитив

- полюс

- Полюс Золото

- прогноз по акциям

- Роснефть

- Ростелеком

- рубль

- Русгидро

- Самолет

- Сбер

- Сбербанк

- Северсталь

- Сегежа

- Сегежа групп

- Селигдар

- Совкомфлот

- Сургутнефтегаз

- Татнефть

- тинькофф банк

- торговые сигналы

- Транснефть

- форекс

- Фосагро

- ЮГК

- ЮГК Южуралзолото

- Яндекс

1.Группа «Лесоповал»…

2.На коня бы я влез

И поехал бы в лес

Порадовало, что в целом я так же представляю себе положение дел в компании.

Сама я верю в Сегежу, держу и покупаю понемногу на сдачу.