Блог им. EdanAltz

Роснефть — почему так важна ставка на мегапроект Восток Ойл?

- 19 декабря 2023, 11:18

- |

В статье ответим на вопросы:

— что влияло на результаты компании?

— какими будут дивиденды?

— что с котировками акций?

— как оценена Роснефть по мультипликаторам?

— какие у компании драйверы роста?

— каких рисков не избежать?

— есть ли инвестиционные перспективы?

Роснефть — лидер среди нефтедобытчиков России, крупнейшая вертикально интегрированная нефтяная компания, вторая по производству газа после Газпрома. Компании принадлежат основные терминалы экспорта российских углеводородов, 13 нефтеперерабатывающих заводов, около 3 тысяч АЗС.

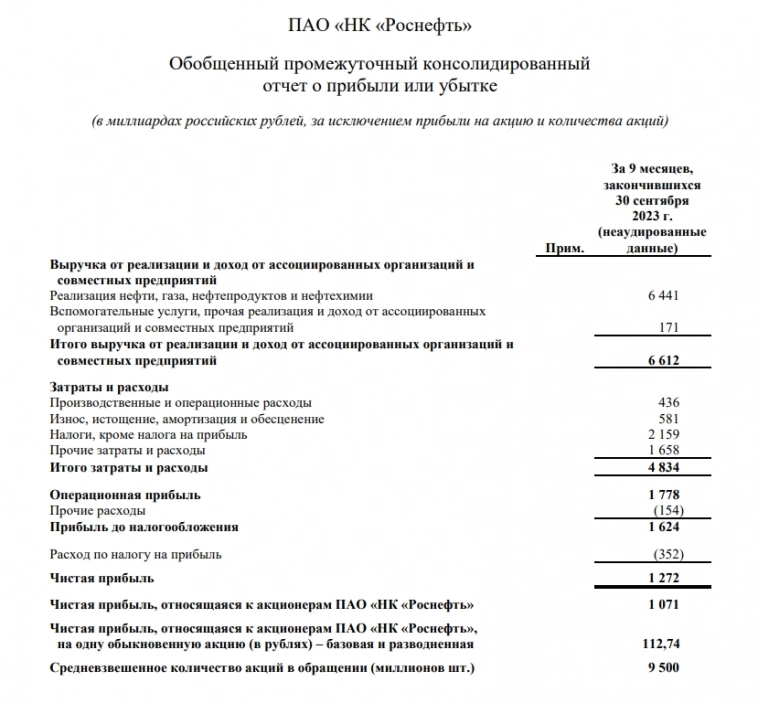

Финансовая отчетность по МСФО за 9 месяцев 2023 года:

— выручка: ₽6.61 трлн, -8.2%(г/г)

— EBITDA: ₽2.4 трлн, +19.3%(г/г)

— чистая прибыль: ₽1.07 трлн, +76.2%(г/г)

— рентабельность по ЧП: 16.2% (против прошлогодних 8.4%)

— CAPEX: ₽0.91 трлн, +10.6%(г/г)

— свободный денежный поток: ₽1.15 трлн, +50.1% (г/г)

На финансовые результаты повлияли ослабление нацвалюты и рост цен на российские сорта нефти. Увеличение выручки и прибыльности обусловлено высокими объемами реализации сырья премиального сорта ESPO, контролем над расходами, повышением эффективности экспорта.

Операционные результаты с начала года демонстрировали положительную динамику, несмотря на снижение добычи жидких углеводородов (ЖУВ) в III квартале на фоне добровольного сокращения экспорта со стороны РФ.

Добыча ЖУВ увеличилась на 3.9%, газа – на 33%, переработка – на 3,3% в годовом выражении. Низкие цифры переработки связаны с потерей заводов в Германии и проведением модернизации на производстве.

Дивиденды

По диволитике Роснефть стабильно выплачивает 50% от чистой прибыли по МСФО дважды в год. Однако дивиденды компании (5.4%) меньше средних по сектору (6.23%).

14 ноября СД рекомендовал выплату за первое полугодие 2023 года в размере ₽30.77, ДД ~ 5.4%. ВОСА – 22 декабря. Последний день покупки – 10 января 2024 года.

В IV квартале доходы Роснефти могут быть ниже, чем у других нефтяников, поэтому вторая выплата, скорее всего, будет меньше. По прогнозам итоговый дивиденд может составить около ₽66-68/акцию, ДД ~11-12%.

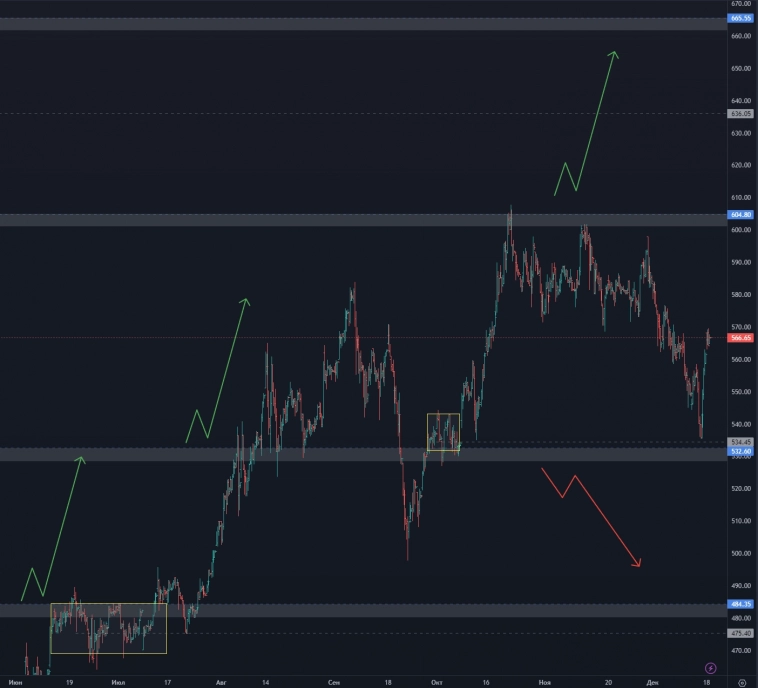

Акции

После рекордных уровней (₽636.10/акцию) в октябре 2021 года котировки Роснефти обвалились на 58.48%, но с сентября прошлого года развернулись к росту, прибавив за год 121.28%. В октябре 2023 года началась коррекция, за полтора месяца снижение составило -3.35%.

В пятницу, после после поднятия ЦБ ключевой ставки до 16%, что было ожидаемо, акции перешли к росту, но ненулевая вероятность коррекции сохраняется.

Мультипликаторы

Показатели в сравнении: компания/по сектору/по рынку

– P/E: 5.79 / 13.23 / 15.14

– P/S: 0.79 / 2.49 / 2.53

– EV/EBITDA: 4.09 / 5.83 / 6.98

По мультипликаторам компания оценена практически справедливо. Однако стоит отметить, что относительно других нефтедобытчиков среднеисторический уровень дисконта (25%) Роснефти почти вдвое выше среднеотраслевого (45%).

Аргументы за

1. Несмотря на санкции, Роснефть продолжает развиваться и демонстрировать впечатляющую маржинальность. Возобновилась добыча нефти на проекте Сахалин-1, продолжается промышленная разработка Пайяхского кластера, Ичемминского, Харьягинского, Байкаловского месторождений, запущен новый газовый проект в Ямало-Ненецком АО.

2. Восток Ойл — флагманский проект Роснефти — нефтепровод Ванкор — Пайяха — Бухта Север с выходом на нефтяной терминал Порт Бухта Север. Запуск этого проекта запланирован на 2024 год. В строительстве используется 98% отечественного оборудования, поэтому санкции не затронули сроки ввода объекта в эксплуатацию. В следующем году по нефтепроводу планируется отгрузить 30 млн тонн нефти, причем премиального качества, с крайне низким содержанием серы (от 0,01% до 0,1%). По оценкам до конца десятилетия благодаря проекту Роснефть сможет нарастить добычу до 100 млн тонн.

3. Значительную часть выручки компании приносит реализация более дорогого сорта ESPO, но налоги Роснефть платит (как и все нефтяники) исходя из цены дешевой марки Urals, что снижает фискальную нагрузку нефтедобытчика.

4. На компанию практически не повлияли ограничения в использовании зарубежных технологий для добычи трудноизвлекаемого сырья, доля в общей добычи такой нефти относительно небольшая, поэтому и расходы минимальны.

5. Правительство планирует отменить на полгода вывозные таможенные пошлины для Абхазии и Южной Осетии, которые применяются с 1 октября. Плюс в ноябре нефтяникам разрешили экспортировать СПГ без привязки к местности (У Роснефти таких месторождений 36).

6. Высоковероятно, что Роснефть начнет масштабировать бизнес в сегменте глубокой переработки жидких углеводородов, в том числе СПГ.

Риски

1. На акции нефтяных компаний РФ сильно влияют геополитические факторы. Россия из-за санкций вынуждена продавать сырьё с большим дисконтом. В итоге вся нефтяная отрасль получает денег меньше, чем могла бы, даже несмотря на обход ограничений за счет теневого флота и отказа от услуг западных страховых компаний.

2. В условиях дефицита госбюджета власти могут ужесточить фискальную нагрузку, что критично для прибыльности Роснефти, может снизить дивидендные выплаты, а также будет негативно влиять на котировки акций даже с учетом стабилизации курса рубля.

3. Многим публичным российским компаниям разрешено не раскрывать отчетность полностью. За 9 месяцев Роснефть продемонстрировала сильные результаты, несмотря на снижение цен на нефть. Но размеры долговой нагрузки и объемы экспортных операций остаются неизвестными, это ограничивает фундаментальную оценку бизнеса.

4. Падение стоимости нефти критично для нефтяников. Объявление о сокращении добычи со стороны саудитов и РФ пока не особо помогло восстановлению нефтяных котировок. За последние две недели цена сорта Brent упала на 9,5%. Причины — наращивание добычи странами, не входящими в ОПЕК+, новые санкции со стороны Запада (в SDN- лист попали сухоходные компании и танкеры Турции и ОАЭ), увеличение нераспроданной нефти на рынке, в том числе из РФ. Также из-за новых ограничений добавился негативный фактор — дисконт между Brent и Urals увеличился с 15% до 20-22%. Возможно, что цены на черное золото стабилизируются на фоне смягчения политики ФРС (ключевая ставка в Штатах не изменилась). Но рост к уровням 90$ пока маловероятен, если не случится очередной форс-мажор.

Среднесрочный план

Бумага находится в восходящем тренде, а это значит, что приоритет нужно отдавать сделкам в лонг.

– Как присоединиться к движению?

Всё так же по паттерну. Как пример, посмотрите наш вход после пробоя зоны 484 на ретесте к промежуточному уровню 475. Стоп там был около 3.5%, а цель движения как раз таки зона 604.

– Так а что делать сейчас?

Сейчас ждём повторения этого паттерна под зоной 604. То есть нам нужна проторговка, затем импульсный выход наверх и на ретесте можно будет искать точку входа.

Пока это не произошло, лезть в бумагу не стоит.

Если подобная проторговка образуется возле зоны 532, затем пройдёт импульсный пробой вниз, то будем работать по этому же плану, но уже в шорт.

Резюме

Несмотря на беспрецедентное давление Запада, Роснефть демонстрирует устойчивость финансовых и операционных показателей, диверсифицирует бизнес, выплачивает дивиденды.

Компания делает ставку на запуск мегапроекта Восток Ойл, который должен привести к росту объемов производства, увеличить экспортные потоки, повысить маржинальность бизнеса.

Долгосрочно Роснефть — устойчивый актив. Однако если компания продолжит раскрывать отчетность частично, это негативно отразится на инвестиционной привлекательности нефтедобытчика.

*не является ИИР

_______

🟢 Смотрите другие идеи по рынку в нашем telegram-канале

👉 Если было полезно, поставьте, пожалуйста, лайк)

теги блога Эдан Альтц

- итоги недели

- Alibaba

- AMD

- AstraZeneca

- Charles Schwab

- Diasoft

- Henderson

- IMOEX

- IPO

- IPO 2024

- OZON

- Polymetal

- softline

- Threads

- Toyota

- Whoosh

- акрон

- акции

- Акции РФ

- акции США

- алроса

- астра

- афк система

- аэрофлот

- башнефть

- Белуга

- втб

- Газпром

- ГМК Норникель

- Группа Позитив

- двмп

- Делимобиль

- дивиденды

- Евротранс

- инвестиционная идея

- Индекс МБ

- иностранные акции

- Интер РАО

- интеррао

- иркут

- ЛСР

- лукойл

- м.видео

- Магнит

- Мечел

- мировая экономика

- ммк

- Московская Биржа

- мтс

- МТС банк

- нлмк

- Новатэк

- Новости

- новости акций

- новости сша

- ОАК

- обзор акций

- обзор компании

- обзор отчётности

- обзор рынка

- ОВК

- отчетность

- отчеты МСФО

- отчеты РСБУ

- Пик

- позитив

- полюс

- полюс золото

- прогноз по акциям

- Распадская

- роснефть

- русагро

- русал

- Русгидро

- русолово

- Русская аквакультура

- Русснефть

- рынок США

- самолет

- сбербанк

- Северсталь

- совкомбанк

- Совкомфлот

- СПБ биржа

- сургутнефтегаз

- США

- татнефть

- тгк-14

- технический анализ

- тмк

- торговые сигналы

- Транснефть

- трейдинг

- Фосагро

- ФСК Россети

- фьючерс mix

- Цели

- циан

- ЮГК Южуралзолото

- Яндекс