SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Invest1PROsto

Стульев на всех может не хватить.

- 22 ноября 2023, 11:09

- |

⛴️ Совкомфлот, предоставляющий услуги нефтегазовым компаниям, имеет завидную популярность у инвесторов в последнее время. А причем тут мебель?) Но сперва о самой компании.

💲 Выручку приносят следующие сегменты:

☑️ Транспортировка нефти 37%

☑️ Транспортировка нефтепродуктов 17%

☑️ Транспортировка СПГ 12%

☑️ Обслуживание шельфовых проектов 29%

👨💻 О самой компании известно в последнее время не много. В 2022 году она продала часть флота и погасила большую часть долга. Достоверно не известен состав флота и его дедвейт. Должно быть порядка 110 судов и основную часть наверняка также составляют средние танкеры класса Aframax и Suezmax. Соответственно, фрахт танкеров под разные назначения и есть бизнес компании. Для снижения волатильности ставок фрахта, компания частично заключает долгосрочные контракты на несколько лет. Расчеты ведутся в валюте, поэтому слабость рубля играет на руку СКФ. Отчеты весьма жидкие — придется идти «по приборам».

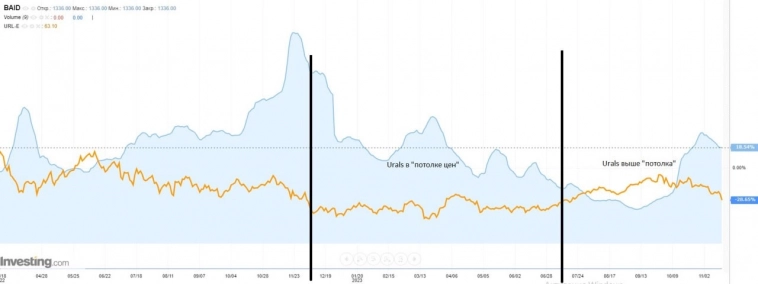

🔎 В качестве приборов будут Baltic Dirty Tanker Index для перевозки нефти и Baltic Clean Tanker Index для нефтепродуктов. Индексы не точно отражают положение дел, но значительно коррелируют. Так мы можем наблюдать снижение ставок фрахта с начала года и до июля, затем резкий рост в конце сентября. Это может свидетельствовать о «просевшем» в показателях 3м квартале и хорошем задатке на 4й. Есть в этом влияние и потолка цен на нефть.При ценах ниже $60/баррель можно возить нефть без риска попасть под санкции, поэтому нахождение вне потолка цен приводит к снижению количества желающих перевозчиков и толкает ставки фрахта вверх. Соответственно попадание нефти под потолок заставляет котировки плавно снижаться. Есть в этом и эффект временного лага.

📊 Совкомфлот отчитался за 9 месяцев 23. Из-за вышеупомянутого временного лага и долгосрочных контрактов в 2021-2 году было сильное влияние кризисного 2020 года, поэтому значения текущего выглядят ударно. Если 2кв сравнить с 3кв то увидим просадку показателей из-за действия спотовых контрактов на слабом рынке.

🟢 Выручка на основе ТЧЭ кв/кв снизилась на 11% до $391 млн, г/г увеличилась на 54% до $1565 млн.

🟢 Операционная прибыль снизилась на 13% до $268,1 млн

🟢 Ебитда кв/кв снизилась на 8% до $375 млн при увеличении г/г на 68% до $1242 млн. Рентабельность грязной прибыли достигла огромных 72%.

🟢 Прибыль кв/кв слегка упала на 2% до $206 млн.

🟢 NetDebt/Ebitda2023 оцениваю в 0,3 – долги компании незначительны в основном за счет большой денежной подушки. Без нее коэффициент был бы 0,9.

🤝 На конец 2023 жду показателей P/E 3.7; P/S 1.6; P/B 0.7; EV/Ebitda 2.5. Мега дешево, да еще и с ростом показателей в 50% г/г, и с общими дивидендами в 18 рублей по итогам 2023 года, что дает дивидендную доходность 14%. Такую компанию надо бежать и тарить на всю котлету не думая. Давайте вернемся к нашим стульям. Фрахт – цикличная отрасль. За высокими ставками однажды придут низкие ставки и показатели компании скукожатся в 5 раз. На данный момент есть спрос на танкеры, не боящиеся возить нефть дороже $60. На данный момент заключены контракты на следующий год по довольно высоким ставкам. Пока 2024 год выглядит безопасно для инвестиций в компанию. Но надо держать в голове, что однажды музыка прекратится и кому-то из бегающих вокруг бумаги инвесторов не достанется стула. Они будут бродить вокруг и громко удивляться, почему по таким дешевым мультипликаторам ТТМ бумага летит в пол.

🕺А сейчас музыка играет и пока не видно, чтобы кто-то тянулся к кнопке откл. Пока еще можно сыграть в эту игру с целью этак 160 рублей к лету. Возможно сыграю и сам. Крайне рекомендую ознакомиться с разбором ZIM. Он очень короткий. Сейчас эта бумага стоит 7$.

#FLOT #анализакций

1.5К

3 комментария

Пишет, что вы не состоите в чате.

- 22 ноября 2023, 11:22

За высокими ставками однажды придут низкие ставки и показатели компании скукожатся в 5 раз. — сможете хоть как то обосновать ?

- 22 ноября 2023, 12:20

Silver62 Svir, у совкомфлота долгосрочные контракты на 7 лет на 10 млрд долларов, то-есть 7 лет выручка будет на уровне 1.3 млрд минимум. Так что свой бред автор про скукожившиеся показатели обосновать не сможет.

- 22 ноября 2023, 14:20

Читайте на SMART-LAB:

Долгосрочное инвестирование умерло. В этот раз - без "но". Хороших новостей не будет

Увеличение капитала посредством инвестирования в доли компаний всегда основывалось на двух тезисах

(1) компания сможет на длительном...

16:12

Как на самом деле используют ИИ в алготрейдинге

Если первая часть моего репортажа по конференции алготрейдеров в Москве была об инфраструктуре, то вторая часть будет про искусственный...

04:30

теги блога БИРЖЕВОЙ МАКЛЕР

- Aalibaba Group

- agro

- ALRS

- etf

- globaltrans

- GMKN

- IPO

- IPO 2023

- IPO 2024

- IPO Genetico

- IT

- MTSS

- petrochina

- PHOR

- S&P500

- SMLT

- TATN

- TRMK

- UPRO

- Whoosh

- X5

- акции

- Акции РФ

- алроса

- анализ

- анализ акции

- аналитика

- афк система

- банки

- Газпром

- гарант-инвест

- Генетико

- Глобалтранс

- ГМК Норникель

- Группа Позитив

- Делимобиль

- дивиденды

- доллар рубль

- Евротранс

- займер

- застройщики

- золото

- ИПО

- ИСКЧ

- КарМани

- Китай

- лукойл

- м.видео

- Маклер

- Макро

- макроэкономика

- Мечел

- ммк

- мобильный пост

- мосгорломбард

- Московская Биржа

- МТС

- МТС банк

- МТС-банк

- нефтегазовый сектор

- Нефть

- нкнх

- Норникель

- обзор рынка

- облигации

- отчеты МСФО

- отчёт

- полюс золото

- прогноз компании

- прогноз по акциям

- Ренессанс Страхование

- Россия

- русагро

- русал

- Русснефть

- РФ

- Самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- сибстекло

- совкомфлот

- СПб Биржа

- татнефть

- тгк-1

- Тинькофф

- тинькофф банк

- тмк

- транснефть

- трасса

- трейдинг

- форекс

- ФосАгро

- экономика России

- экономический дайджест

- ЭЛ5-Энерго

- ЮГК Южуралзолото

- Юнипро

- Яндекс