Блог им. Investovization

Совкомфлот (FLOT). Отчёт за 2Q 2023. Обзор компании. Дивиденды.

- 21 октября 2023, 10:47

- |

Приветствую на канале, посвященном инвестициям! 28.08.23 вышел отчёт за второй квартал 2023 г. компании Совкомфлот (FLOT). Этот обзор посвящён разбору компании и этого отчёта.

Для данной статьи доступна видео версия на Youtube.

Больше информации и свои сделки публикую в Телеграм.

О компании.

Совкомфлот (Современный коммерческий флот) — крупнейшая судоходная компания в РФ, лидер в области морской транспортировки нефти, нефтепродуктов и сжиженного газа. Компания специализируется на операциях в сложных климатических и ледовых условиях.

Основные направления деятельности:

- морская транспортировка нефти и нефтепродуктов;

- обслуживание нефтегазовых проектов на шельфе;

- морская транспортировка сжиженного газа.

По результатам 2022 года Совкомфлот обеспечил перевозку порядка 14% от общего объема российского экспорта энергоносителей из российских портов. А основной объем российского экспорта нефти и газа перевозили иностранные судовладельцы из недружественных стран.

В марте 2022 года Совкомфлот попал под санкции Евросоюза и Великобритании. А в июне стало известно, что компания перевела большую часть бизнеса в Дубай, т.к. это должно помочь продолжить работу в условиях санкций.

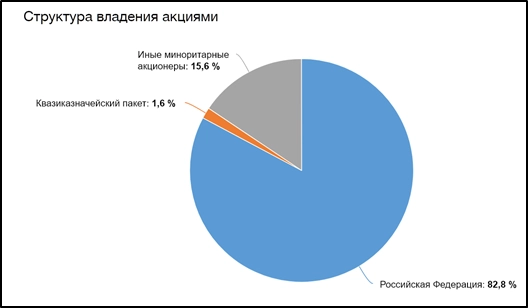

82,8% акций принадлежит государству.

Текущая цена акций.

Акции Совкомфлота за год выросли в 4 раза. На данный момент котировки находятся у верхней границы восходящего канала. При этом цена акции только в конце июля превысила уровень IPO, которое было три года назад. Сейчас акции торгуются у нового исторического максимума.

Операционные результаты.

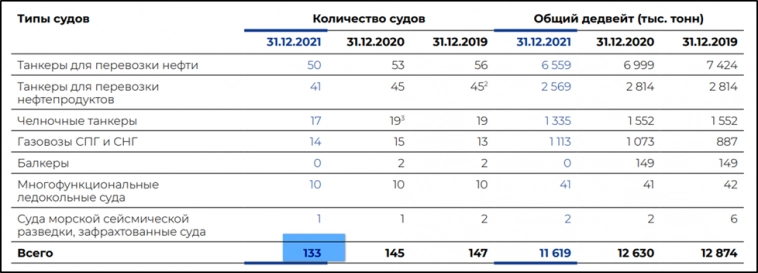

На начало 2022 года, флот собственных и зафрахтованных судов компании составлял 133 судна. Из них 108 танкеров.

Из-за санкций в мае 2022 года компания решила продать возрастные суда. Чуть позже, глава Совкомфлота сообщил, что было продано 12 судов и доли в девяти дочерних предприятиях, имеющих иностранную прописку. Также за этот период было принято два новых судна.

25.09.23 Генеральный директор дал интервью, из которого известно, что на данный момент у компании около 100 крупнотоннажных танкеров. Ну и плюс конечно, еще есть газовозы и ледоколы.

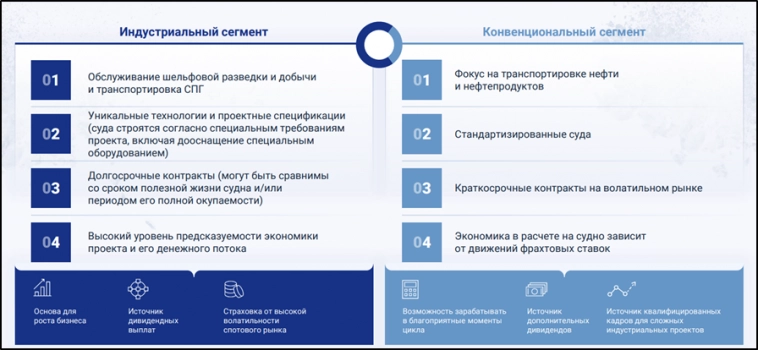

Также можно отметить, что деятельность Группы подразделяется на два основных бизнеса: индустриальный и танкерный. Индустриальный состоит из шельфовых проектов и перевозки газа, а танкерный – из перевозки сырой нефти и перевозки нефтепродуктов.

Индустриальные сегменты продолжили обеспечивать стабильный и предсказуемый денежный поток за счет наличия долгосрочных контрактов.

А доходы от танкерных сегментов поддерживаются благоприятной рыночной конъюнктурой на фоне возросшего спроса на танкеры с учетом увеличения протяженности маршрутов перевозок нефти и нефтепродуктов.

Для снижения зависимости доходов от рисков волатильности танкерного рынка компания проводит работу по увеличению объема долгосрочного гарантированного денежного потока за счет заключения новых тайм-чартерных соглашений в танкерном сегменте бизнеса.

Цены на фрахт.

Мировые ставки на танкеры типа Aframax, предназначенных для перевозки сырой нефти и нефтепродуктов, понемногу снижаются, но по-прежнему остаются высокими, в районе 37 тыс. $/сутки.

А из-за санкций Евросоюза, ставки у Совкомфлота выше среднемировых. Например, год назад глава компании сообщал, что ставки на фрахт из российских портов составляли 80 и 90 тысяч $/сутки. А в марте и в мае 2022 года ставки достигали 300 тысяч $/сутки.

Санкции привели к дефициту танкерного флота в РФ, а также к увеличению транспортного плеча. Вследствие этого ставки на фрахт из российских портов выросли в разы. С тех пор Совкомфлот получает сверх прибыли. Но более-менее точной информации по текущим ставкам Совкомфлота сейчас нет.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

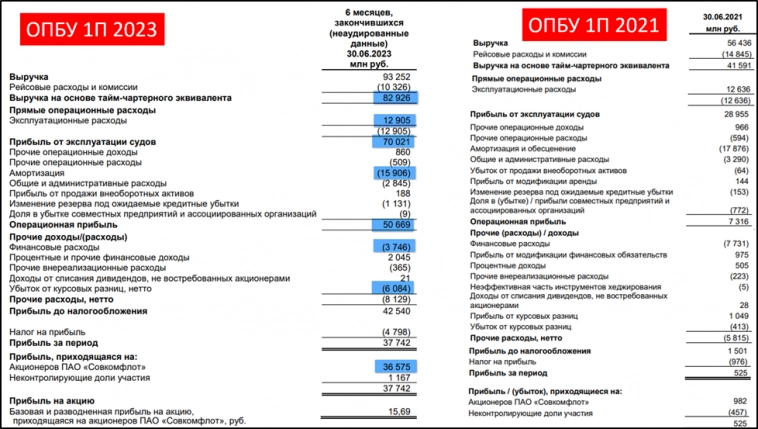

Совкомфлот не раскрывал финансовые показатели за 1П 2022 года, поэтому сравнивать будем с 1П 2021:

- Выручка тайм-чарт 82,9 млрд (+99%);

- Эксплуатационные расходы 12,9 млрд (+2%);

- Прибыль от эксплуатации судов 70 млрд (+2,5 раза);

- Операционная прибыль 50,6 млрд (+6,5 раз);

- Финансовые расходы 3,7 млрд (-2 раза). Это следствие погашения долгов.

- Убыток от курсовых разниц 6 млрд (+15 раз);

- Чистая прибыль 36,5 млрд (+37 раз).

На диаграмме видно, что дно цикла ставок пришлось на период 2П 2020 – 2П 2021. Последние финансовые результаты, наоборот, показывают прохождение пика цикла. Также росту результатов в рублях помогла девальвация национальной валюты. Рубль с начала года упал на треть.

Чистая прибыль 2Q 23 упала на 25% кв/кв. А выручка и EBITDA выросли не сильно, и только благодаря девальвации рубля, т.к. в долларах показатели снизились: выручка на 5%, EBITDA на 9%, ЧП на 26%. Т.е. коррекция на мировом рынке ставок сказалась и на результатах Совкомфлота.

Баланс.

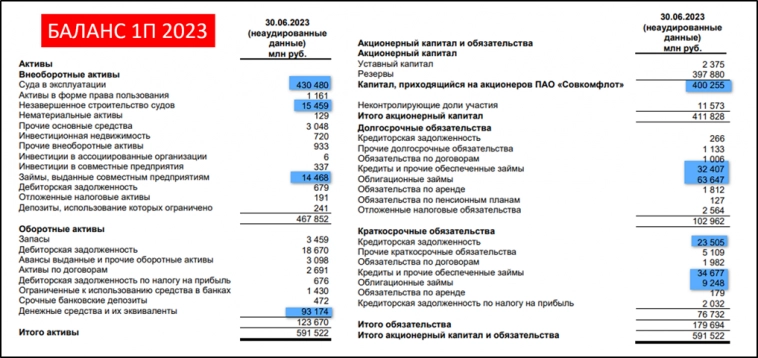

- Суда в эксплуатации 430 млрд;

- Незавершенное строительство 15,4 млрд. У СКФ большая судостроительная программа.

- Чистые активы 400 млрд;

- Денежных средств 93 млрд;

- Суммарные кредиты и займы 140 млрд.

Таким образом, чистый долг 46 млрд. ND/EBITDA = 0,4. Финансовое положение хорошее. Компания воспользовалась циклом роста ставок для снижения долговой нагрузки.

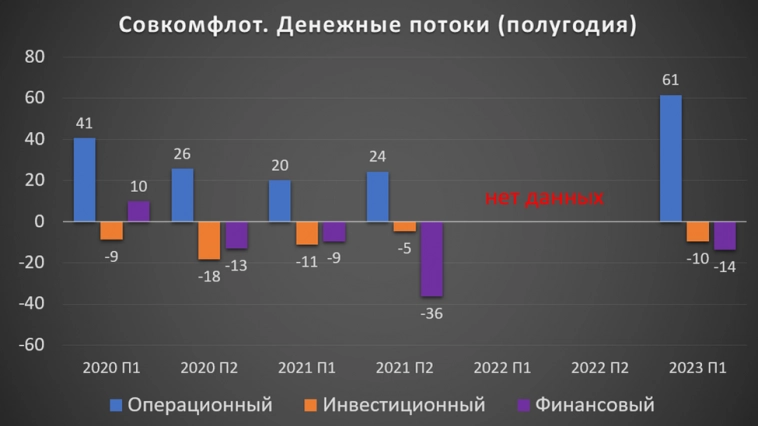

Денежные потоки.

Денежные потоки за 1П 23:

- операционная деятельность 61,5 млрд. Именно столько денег поступило в компанию за полгода. Из диаграммы видно, что операционный поток очень сильный.

- инвестиционная деятельность -9,6 млрд (-14% г/г).

- финансовая деятельность -13,6 млрд. Из них 10 миллиардов ушли на дальнейшее снижение долговой нагрузки.

Свободный денежный поток превышает 50 млрд за полугодие, это рекордное значение.

Перспективы.

Перспективы связаны с развитием флота. На данный момент точное количество судов не известно. Но текущая судостроительная программа составляет 32 судна. Часть из них уже принята в эксплуатацию.

Эта программа у Совкомфлота гибкая и привязана к реализации текущих масштабных энергетических проектов. И если будут сдвигаться сроки проектов, то будет корректироваться и программа Совкомфлота. Например, в апреле стало известно, что строительство газовозов для «Арктик СПГ 2» отодвигается на 2024 год. Сейчас на судостроительном комплексе «Звезда» идет строительство 15 газовозов нового поколения для этого проекта.

Также отмечу, что в конце сентября глава Совкомфлота заявил, что прибыль 2П 2023 ожидается на уровне 1П 2023. Т.е. чистая прибыль по итогам 2023г. вырастет примерно в 3 раза г/г.

Риски.

Очевидно, что главный риск – это возможное падение ставок на фрахт, так как они носят циклический характер. Сейчас уже прорисовывается начало коррекции мировых ставок, хотя цены остаются высокими.

Также возможно ограничение ставок на фрахт со стороны государства. Год назад об этом ходили разговоры, но конкретных мер принято не было. Зато компания выплатит налог на сверхприбыль до конца текущего года. Также из-за рекордной будущей прибыли, вполне возможно, что государство придумает еще какой-нибудь новый сбор в следующем году.

Отметим и постепенное старение флота. Правда, средний возраст флота компании на конец 2021 года составлял 12 лет, что на 9 % ниже средне мирового показателя.

Ну и конечно, сохраняются риски возможного ужесточения санкций. И пока идёт спец операция, есть ненулевая вероятность, что на танкеры будут совершаться нападения. Т.е. есть риски потери судов.

Дивиденды и buyback.

Согласно дивидендной политике Совкомфлот направляет на дивиденды не менее 25% от чистой прибыли. Но последнее время компания старается платить не менее 50% от скорр чистой прибыли по МСФО.

В частности, исходя из этой практики, за 2022 год было выплачено 4,3₽ на акцию.

Согласно прогнозов компании по будущей прибыли, расчетный дивиденд по итогам года может быть в районе 18₽ на акцию. Это около 15% к текущей цене. Если его в итоге утвердят, то ориентировочная дата отсечки будет в июле 2024 года.

Ещё в начале июля Совкомфлот раскрыл информацию о том, что подконтрольная компания выкупила часть его акций. Но все подробности скрыты, в частности, не понятно, о каких объемах идет речь. А учитывая, что фрифлоат у компании менее 16% и наличие достаточного кэша на счетах, на рынке появились слухи о возможном уходе компании с биржи. Сама компания это пока никак не комментирует.

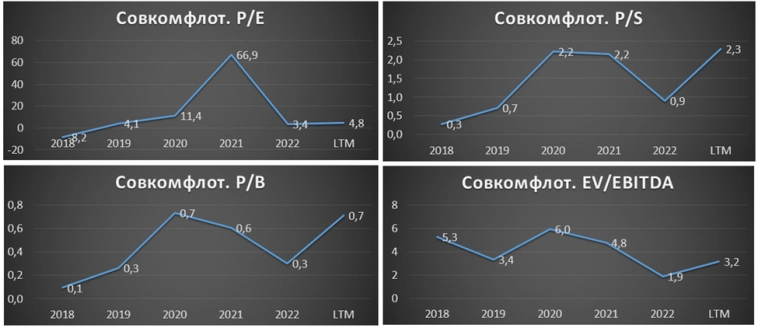

Мультипликаторы.

По текущим мультипликаторам компания оценена недорого:

- Текущая цена акции = 122 ₽

- Капитализация = 290 млрд ₽

- P/E = 4,8; fwd P/E 2023 = 3,6

- EV/EBITDA = 3,2; P/S = 2,3; P/B = 0,7

- Рентаб по EBITDA = 83%, ROE = 15%, ROA = 10%

Выводы.

Совкомфлот – одна из крупнейших в мире компаний по морской транспортировке углеводородов.

Из-за санкций, количество судов немного сократилось.

Но благодаря высоким ставкам на фрахт судов, а также девальвации рубля, финансовые результаты за первое полугодие очень сильные.

Правда, результаты 2Q 23 в долларах хуже, чем 1Q 23.

Компания воспользовалась циклом высоких ставок и сократила долговую нагрузку. Текущее финансовое положение устойчивое.

Операционный и свободный денежные потоки сильные.

Компания продолжает свое развитие, строятся новые суда.

Дивиденды по итогам 2023 года могут быть в районе 18₽.

По мультипликаторам компания стоит недорого. Акции за год взлетели в 4 раза, но перспективы умеренного роста сохраняются. Главный риск — возможное падение ставок на фрахт, в этом случае акции Совкомфлота могут снизиться в 1,5-2 раза.

Мои сделки.

На резком выносе в июне, когда котировки взлетели на 50% за неделю, я решил продать акции Совкомфлота. Как раз тогда намечалась тенденция на снижение в мировых ставках на фрахт. Но как видим, акции продолжили рост, в основном на девальвации рубля. Сейчас, на пике цикла ставок на фрахт, я покупать не готов, но в случае коррекции, возможно, зайду снова. Напомню, что о всех своих сделках пишу в нашем телеграм канале.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Благодарю за лайки и подписку на наши каналы:

теги блога Инвестовизация

- ALRS

- ASTR

- BELU

- CHMF

- Fesco

- FESH

- FLOT

- GAZP

- GMKN

- IPO

- IPO 2024

- IRAO

- LKOH

- MAGN

- MGNT

- MOEX

- MTSS

- NLMK

- NVTK

- Ozon

- PHOR

- PLZL

- Positive Technologies

- ROSN

- RTKM

- Sber

- SBERP

- SGZH

- SIBN

- SNGSP

- TATN

- TATNP

- TRNFP

- VTBR

- X5

- YDEX

- YNDX

- акции

- Алроса

- АСТРА

- Белуга

- белуга групп

- биржа

- валюта

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- ДВМП

- дивиденды

- Доллар

- доллар рубль

- Инвестиции

- Инвестиции для начинающих

- Интер РАО

- ИнтерРао

- кризис

- Лукойл

- Магнит

- ММК

- Мосбиржа

- Московская биржа

- МТС

- Недвижимость

- НЛМК

- Новабев

- Новатэк

- Норникель

- обзор компании

- облигации

- Озон

- отчеты МСФО

- оффтоп

- Позитив

- полюс

- Полюс Золото

- прогноз по акциям

- Роснефть

- Ростелеком

- рубль

- Русгидро

- Самолет

- Сбер

- Сбербанк

- Северсталь

- Сегежа

- Сегежа групп

- Селигдар

- Совкомфлот

- Сургутнефтегаз

- Татнефть

- тинькофф банк

- торговые сигналы

- Транснефть

- форекс

- Фосагро

- ЮГК

- ЮГК Южуралзолото

- Яндекс

В смысле, вы собираетесь покупать, когда ключевые ставки начнут понижаться?

слово фрахт пропустил, думал, вы про ключевую ставку, поэтому удивился.