Блог им. rettyFX

Доллару завяжут глаза?

- 27 сентября 2023, 08:37

- |

ФРС и так ходит по канату, стремясь одновременно снизить инфляцию до 2% и не допустить рецессии. Потенциальное отключение правительства заставит ее это делать с закрытыми глазами. Предыдущие несколько таких эпизодов приводили к задержкам выпуска важных данных, включая статистику по рынку труда и инфляции. Двигаясь в темноте, сложно принять решение о сохранении или о повышении ставки по федеральным фондам. При этом рост неопределенности усиливает спрос на доллар США и создает встречный ветер EURUSD.

В отсутствии действий со стороны Конгресса до конца сентября, некоторые федеральные работники будут отправлены домой, а 4,5 млн человек не получат зарплату, что негативно отразится на потреблении и замедлит рост ВВП. Как правило, отключение правительства оказывает временное воздействие на экономику, так как после его открытия оплата труда возвращается. Однако всегда есть риск, что на этот раз прекращение работы федеральных сотрудников будет длиться дольше, чем обычно.

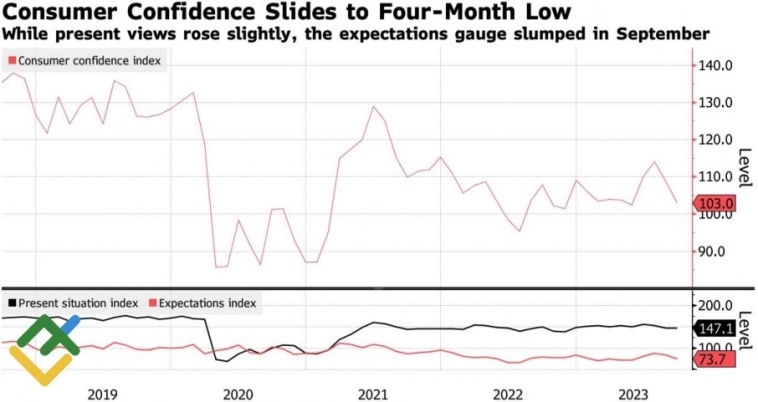

В среднесрочной перспективе это усилит риски рецессии, тем более что Штаты сталкиваются с другими встречными ветрами в виде отложенных эффектов монетарной рестрикции, возобновления платежей по студенческим ссудам, забастовки работников автопрома и ростом цен на нефть. В итоге на рынок могут вернуться разговоры о «голубином» развороте ФРС, что окажет помощь EURUSD. Тем более, что признаки охлаждения экономики США продолжают поступать с завидной регулярностью. Так, индекс потребительского доверия от Conference Board упал до 4-месячного минимума в сентябре.

Динамика доверия потребителей в США

Тем не менее, краткосрочно отключение правительства рискует поддержать доллар США. Агентство Moody`s недвусмысленно намекнуло, что лишит Штаты наивысшего кредитного рейтинга, если это произойдет. Предыдущий эпизод в начале августа, когда то же самое сделал Fitch, привел к бегству капитала из трежерис, к росту их доходности и укреплению доллара США. Инвесторы прекрасно помнят эту историю и пользуются старым шаблоном, продавая EURUSD.

Динамика доходности облигаций и доллара США

Масла в огонь падения основной валютной пары подливают чиновники FOMC. По мнению президента ФРБ Миннеаполиса Нила Кашкари, существует 60%-я вероятность мягкой посадки, а для возвращения инфляции к таргету в 2% одного дополнительного повышения ставки по федеральным фондам может и не хватить. Похоже, ФРС пытается убедить инвесторов, что стоимость заимствований если и не будет расти, то останется на отметке 5,5% надолго. Это приводит к охлаждению рынка акций, вынужденного привыкать к новой реальности – высоким ставкам. В итоге ухудшается глобальный аппетит к риску и растет спрос на убежище — доллар США.

Чем ближе дата X, конец сентября, тем больше будет возрастать напряжение на рынках по поводу отключения правительства. В таких условиях EURUSD рискует достичь таргетов на 1,051 и 1,042 в кратчайшие сроки. Рекомендация – держать шорты.

теги блога Дмитрий Демиденко

- DXY

- США

- AUDNZD

- audusd

- Brent

- EURGBP

- eurrub

- eurusd

- eurusd forex

- GBPUSD

- Gold

- Nonfarm payrolls

- nzdusd

- S&P500

- SPX 500

- treasuries

- USDCAD

- USDCHF

- usdjpy

- USDRUB

- xauusd золото

- акции

- акции США

- аналитика

- ввп Еврозоны

- ВВП ЕС

- ВВП США

- ГКО США

- деловая активность

- Джером Пауэлл

- доллар рубль

- доллар США

- Дональд Трамп

- Евро доллар

- Европа

- ЕЦБ

- золото

- индекс доллара

- инфляция в США

- инфляция США

- Итоги дня

- итоги недели

- мобильный пост

- нефть

- обзор рынка

- Покушение на Дональда Трампа

- рынок США

- рынок труда США

- серебро

- ставка ЕЦБ

- ставка фрс сша

- статистика

- форекс

- ФРС США

- экономика ЕС

- экономика США

- экономический дайджест

Пользователь разрешил комментарии только друзьям.