SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Truevalue

Кто виноват в последнем ослаблении курса? (балансовый взгляд)

- 09 августа 2023, 14:07

- |

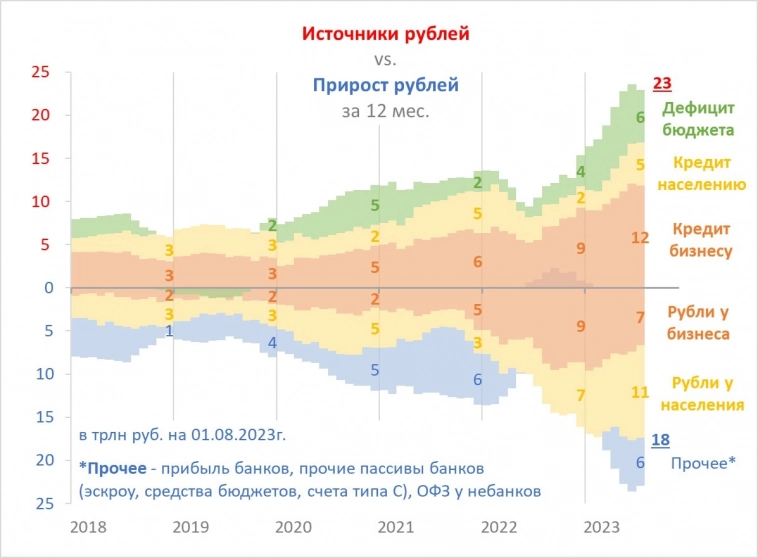

➖ Не бюджет, как пишет Холодный расчет — рост расходов бюджета и большой дефицит остались в прошлом. В июле дефицит лишь 0.2 трлн, а расходы уже снижаются г/г. Дефицит 6 трлн за 12 мес. исторический высокий, но далеко не главный источник рублей в системе.

➖ Не кредит населению и ипотека, с которыми пытается бороться Банк России. Да, они растут, благодаря росту доходов и ажиотажу, что завтра ставки повысят или льготную ипотеку отменят, но вполне умеренно +5 трлн за 12 мес.

➖ Не торговый баланс, сальдо которого снизилось, но все ещё положительное, а значит идет накопление иностранных активов резидентами. Уже не на десятки как в 2022, но на $5-8 млрд в месяц (с учетом скрытого экспорта).

➖ И даже не низкие объемы продажи валютной выручки. Ну право, смешно писать о каких-то $6.9 млрд от крупнейших экспортеров, когда это только 20% экспорта. При вопросах к качеству статистики по экспорту-импорту, нужно смотреть не на потоки, а на балансовые позиции — кто и в чем копит иностранные активы. По физлицам, кстати, данные оперативно раскрываются. В последние месяцы физлица копят только рубли (рекорд 11 трлн за 12 мес.), а в июле стали нетто-продавцами валюты.

Виноваты:

📈 Кредит бизнесу и связанные с ним скрытые потоки капитала, о которых молчит Банк России. Рублевый кредит бизнесу начал активно расти с июля 2022 в среднем по 1 трлн в мес. или 12 трлн за год. Значительная часть этого кредита может быть связана с выкупом активов у нерезидентов или накоплением активов за рубежом.

📈 Банк России и Минфин, которые решили снова покупать юани по бюджетному правилу. Даже несмотря на то, что в августе будут небольшие продажи валюты, которые Минфин потратил в 1п. 2023 из ФНБ. Всего на 0.3 трлн руб. за полгода на фоне ~3 трлн, которые не продали в конце 2022. Но здесь главное не сумма, а желание покупать валюту по такому курсу. А к сентябрю вырастут нефтяные доходы (Urals уже не $55, а >70, и курс 96) — покупки могут составить по 0.2-0.3 трлн в месяц!

Ещё несколько замечаний о качестве аналитики от Банка России:

▶️ В свежем Обзоре рисков финрынков приведен график бескупонной кривой госдолга и отмечено, что в июле «Рост доходностей в целом по кривой был менее значительным и в среднем составил 32 б.п., при этом доходности на дальнем конце кривой снижались, отразив долгосрочные ожидания рынка по динамике развития экономик». Все хорошо, только в природе нет ОФЗ с дюрацией не то что 30, а даже 10 лет, а все снижение кривой дальше 10 лет — выкрутасы формулы расчета кривой. 👆🏻

▶️ В этом же обзоре Банк России указал, что «курс национальной валюты в июле незначительно ослаб, снизившись относительно доллара США на 2,3%». Подумаешь ошиблись в 2 раза. Официальный курс доллара за июль вырос на 4.5% с 87 до 91 руб. Ну и ничего, что к моменту выхода обзора курс рос по 2% в день, и уже 96 руб.

▶️ Вышла предварительная оценка по денежной массе. Не знаю, можно ли ей доверять, но в июле рубли у населения снова прилично выросли (0.6 трлн в банках и 0.3 трлн руб. в наличных). Рубли у юриков не изменились и не растут с начала 2023. Продолжили сокращаться валютные средства -$3 млрд.

В предварительной оценке ЦБ постоянно ошибается на сотни млрд руб. в месяц. Например, в июне предварительно рост М2 был 25% и М2Х 24.1%, а по факту 25.4% и 24.9%. Как результат рост рублей в системе на 0.2 трлн больше, а сокращение валюты на счетах не на $10, а только на $5 млрд.

⁉️ Как будто есть банки, которые не отчитываются в ЦБ каждый день. Ну или скрывают значимые операции, связанные с потоками капитала.

@truevalue

теги блога Truevalue

- CNYRUB

- M2

- акции

- Астра

- Банк России

- банки

- брокеры

- бюджет

- бюджет 2024

- бюджет РФ

- бюджет РФ 2024

- бюджет РФ 2025

- Бюджетное правило

- ВВП России

- внешняя торговля

- Газпром

- Госдолг РФ

- денежная масса

- денежная масса России

- денежно-кредитная политика

- дивиденды

- Долг США

- долл-рубль

- доллар

- доллар рубль

- золото

- инвестиции в недвижимость

- инвестиционная идея

- инфляция

- инфляция в России

- Китай

- ключевая ставка ЦБ РФ

- конференция смартлаба

- М2

- М2 РФ

- макроэкономика

- макроэкономика России

- Минфин

- ММТ

- НДПИ на газ

- нефть

- облигации

- отток капитала из России

- отчеты МСФО

- офз

- Платежный баланс РФ

- ПМЭФ-2024

- прогноз по акциям

- рост ставок

- рубль

- сбербанк

- Сбережения

- СПб Биржа

- статистика

- сургутнефтегаз

- торговые роботы

- торговый баланс России

- форекс

- ЦБ

- ЦБ РФ

- Центральный банк

- экономика России

- эмбарго

- Яндекс

Это как с экспертами демографами, первое что они говорят,«никак уже ничего не исправить»- эксперты мля.

В обзоре приведен не график КБД, а обычная кривая доходности в зависимости от срока погашения ОФЗ. Выкрутасов никаких нет. Все там написанное релевантно и понятно любому профессионалу.