Блог им. StockGamblers

SVB. Почалося? Обрушение банковской системы?

- 11 марта 2023, 09:58

- |

Вчера проблемы финансовой группы SVB из Калифорнии закономерно разрешились полным крахом. Их банк был прикрыт калифорнийским регулятором и огрызок передали в руки Федеральной корпорации по страхованию вкладов. Ну и у всех тут же встал вопрос — почалося? Попробуем на него ответить.

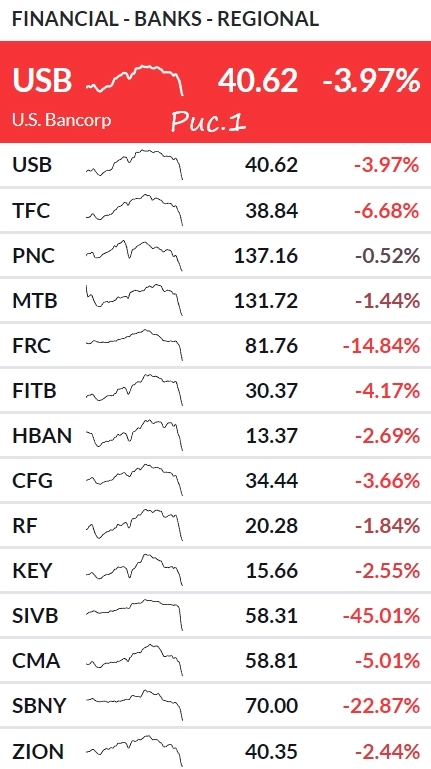

В целом, SVB не то чтобы прям потянул всех за собой, но его «коллеги» — банки нефедерального немногофункционального масштаба — ливнули вчера прям очень хорошо (рис.1).

Для начала давайте определимся с базой. В чем банковский гешефт? Это несложно. По большому счету банк делает две вещи.

— берет деньги в долг

— дает деньги в долг

Он должен платить проценты тем, у кого взял в долг, к примеру, проценты по депозитам, которые размещены в банке гражданами или другими лицами. Он должен получать проценты от тех, кому дает в долг. К примеру, по тем кредитам, которые выданы. Или доход по облигациям, которые банком куплены. Да, облигации — это тоже дать в долг. Ну так вот, проценты, которые банк получает, стандартно больше процентов, которые он выплачивает. На это и живет. Разница между эти двумя цифирками называется чистым процентным доходом. Плюс есть еще дополнительный показатель — чистая процентная маржа — это чистый процентный доход, разделенный на сумму активов, которые должны приносить прибыль.

Далее… когда ЦБ повышает свою ставочку, сие есть неплохо для банков. Ибо так сложилось, что скорость, с которой они увеличивают свой процент, под который дают в долг, увеличивается соизмеримо со скоростью увеличения ставки ЦБ, а иногда даже и несоизмеримо, а больше. А вот скорость, с которой увеличивается процент, который банк должен платить по своим долгам, так быстро не растет. Вы заметили, что банки в прошлом году показали чуть ли не рекордную прибыль?

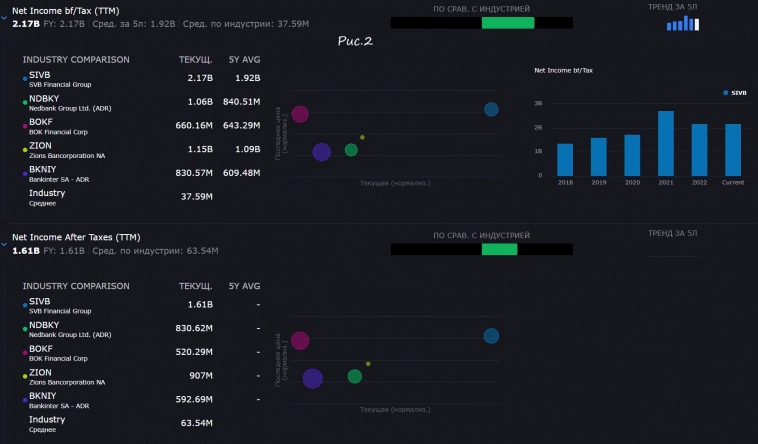

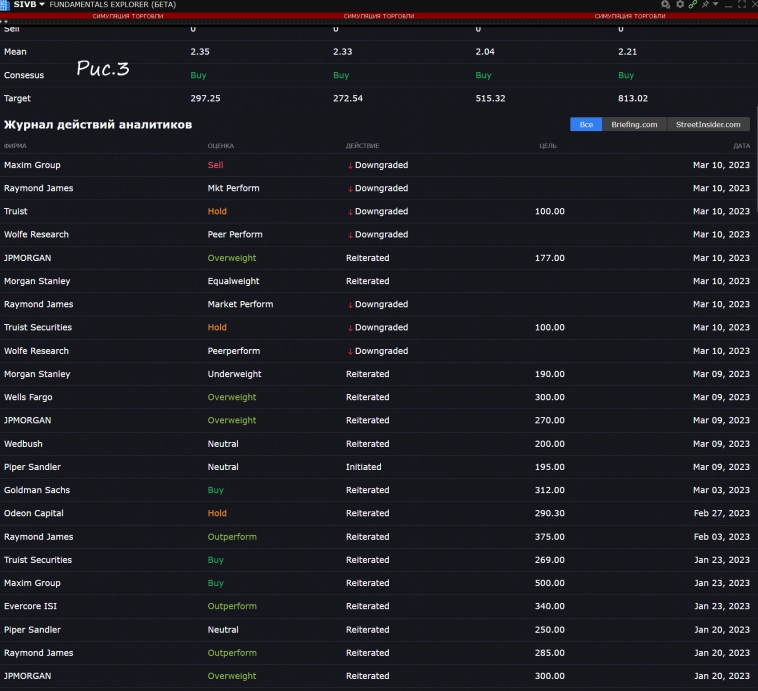

И вот имеем мы SVB. По результатам года у него бодрые показатели. С чистой прибылью полный порядок — она растет. В номинальных значениях гораздо выше, чем в среднем по отрасли (рис.2). Аналитики рекомендуют покупать акции компании, ставя высокие цели (рис.3). Ну и как? Спас подобный фундаментальный анализ будущих инвесторов? Т.е. если вы видите компанию с растущей чистой прибылью, подобное не означает еще стопроцентных великих перспектив. Там есть много чего, куда можно посмотреть поглубже. И в итоге не факт, что звёзды сойдутся. Продолжим…

SVB — небольшой банк. Но! На 31 декабря его совокупные активы составляли 212 млрд $, что делало его 17-м крупнейшим банком в индексе Russell 3000 (взвешенный по капитализации индекс фондового рынка США). Одним из уникальных аспектов банка была его ориентация на индустрию венчурного капитала. А вот венчурный капитал как-то не сильно дружит с повышением ставок. Что еще уникального в банке SVB? Для этого снова вернемся к теории.

Банки используют заемный капитал либо для выдачи денег, т.е. выдавая его в свою очередь взаймы, либо для покупки ценных бумаг. Инвестиции в ценные бумаги распределяются по двум категориям:

— Бумаги, доступные для продажи — ценные бумаги, которые могут быть реализованы в любой момент времени. И в связи с этим в соответствии с правилами бухучета регулярно проводится их переоценка.

— Удерживаемые до погашения — облигации, которые банк намерен держать до экспирации, т.е. до момент их погашения по номинальной стоимости. И они проходят по балансу по той самой номинальной стоимости.

Т.е. первые бумаги, в случае снижения их цены приводят к нереализованным убыткам. А вторые просто себе висят и не отсвечивают.

И вот этот нереализованный убыток по ценным бумагам участвует в расчете так называемого накопленного прочего совокупного дохода (по английски AOCI). Закончили с теорией.

Банк SVB, как сказано выше, имел громадные активы. Но печалька в том, что активы эти по большей части не в виде выданных кредитов, а в виде облигаций. Облигации были куплены не сейчас, т.е. куплены с очень маленькой доходностью. И повысить эту доходность возможным не представлялось. Ну а, как опять же сказано выше, вторая часть системы — проценты, которые надо платить на взятые взаймы деньги, никуда не делись. Более того, случилась вторая печалька — эти мерзкие вкладчики решили денежки изъять. Ибо вкладчики эти озабочены управлением деньгами, и если Федрезерв дает 4%, то им нужно минимум 4%, а не 1% по текущим вкладам. Вот они все разом и решили бабосик-то из банка забрать. А что делать банку? Ну либо дефолтнуть, либо… либо продать свои активы. Быстро, срочно, роняя кал. А я напоминаю, все облигации нынче не в очень хорошем положении. Цены на них гораздо ниже номинала. Ну даже, если и не ниже, то уж точно ниже той цены, по которой они приобретались основной массой держателей. И вот, выбегает такой банк на рынок и...

— Облигаций на 21 ярд никому не нннадо? Ну возьмите же… ну пожалуйста!

— Так… нука, что у тебя тут… ммм… слушай, ну тут скол вон там на бампере. Ой… кожа протёрта. Давай скинем?

— Аааа… балин… ОКАY… 2%

— Ну 2, так 2… хотя стой… уууу… да тут ваще, ну иди сюда, смотри — вот же элемент крашенный. Толщинометр показывает 1000. Короче...

Короче, облигации уходят с убытком в 1,8 млрд $. И он с нереализованного превращается в реализованный. И заставка из Ералаша.

А теперь обобщим, налетела ли земля на небесную ось или еще можно?

Вспоминаем. AOCI. Накопленный прочий совокупный доход. А еще лучше поделить его на весь акционерный капитал, дабы понять всю глубину глубин. Есть ли у нас еще банки, с такой проблемой, как обесцененные бумажки на балансе? Таки есть! На рис.4 20 банков из 105, чьи активы на 31 декабря составляли не менее 10 млрд $. 20 банков с самым худшим соотношением AOCI к общему собственному капиталу. Обратите внимание, там присутствует и Silvergate, которому также поплохело на этой неделе. Стоит отметить, что у SVB рассматриваемый показатель составлял (-10,5)%.

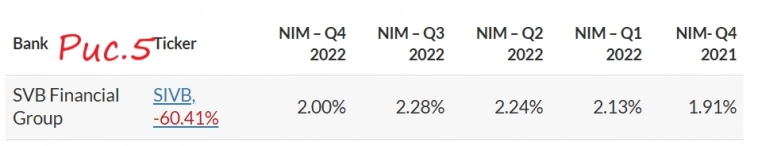

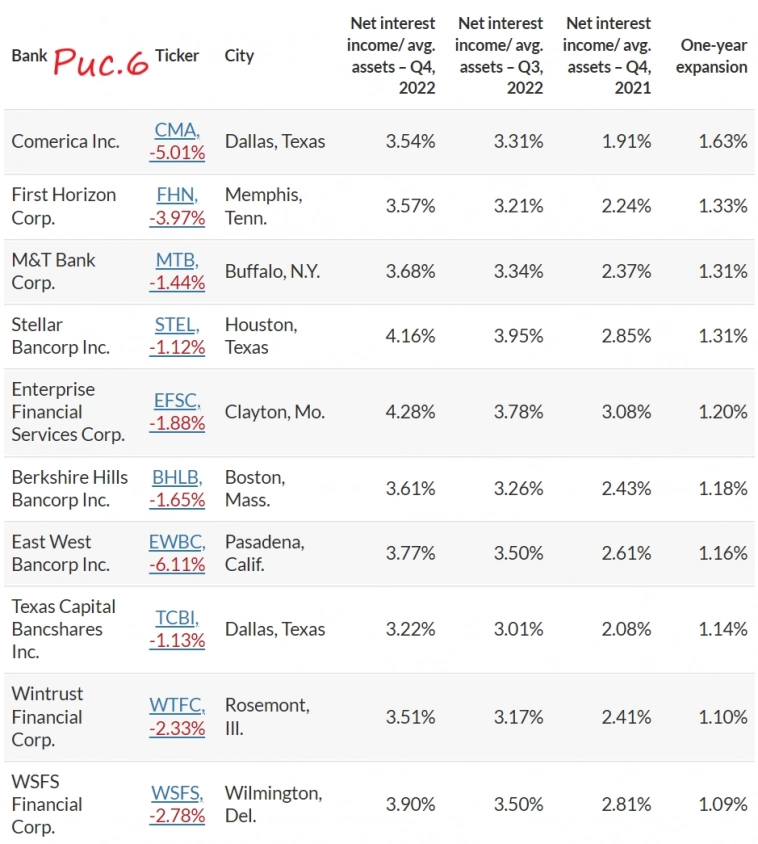

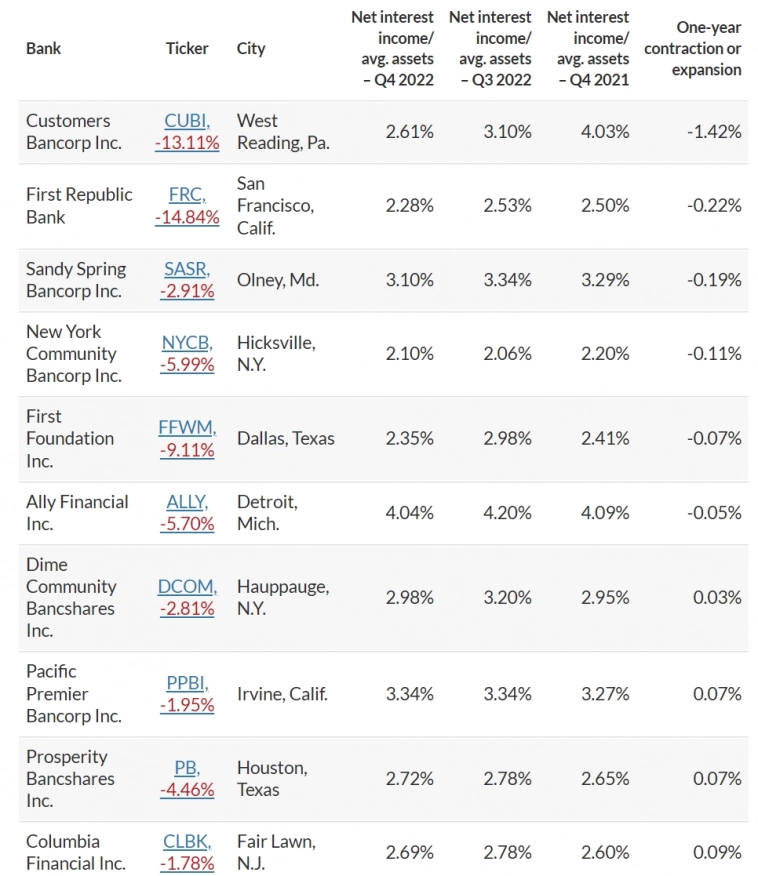

Значит ли, что все указанные структуры завтра рухнут? Нет. Почему? Ну потому что не всем надо так резко избавляться от активов. Всё-таки SVB был банк узконаправленный. Но что еще есть важного? Что может списочек проредить. Помните, в начале писали про чистую процентную маржу? Воооо! Активы растут, а общий гешефт нифига. Как должно быть? Данное соотношение должно расти с каждым отчетным периодом. А что у нас с SVB? Показатель рос с 4 квартала 2021 по 3 квартал 2022, а потом резко упал (рис.5). В район значений годичной давности. На рис.6 представлены банки с наилучшими динамическими показателями маржи, а вот на рисунке 7 с наихудшими. А теперь берем табличку с плохой маржой, табличку с плохим AOCI, и получаем новую табличку — рис.8. Вот это уже вполне себе возможные претенденты на новые призовые места. К примеру, Ally Financial, у которого нереализованный убыток -24% и упавшая за год маржа. Хотя сам по себе процент неплохой — более 4.

Короче… самоубийство SVB не есть однозначный триггер для всей банковской системы. Данный банк был узконаправленный. Деньги в нем размещали те, кто работал в области финансирования венчурных стартапов. Ну а сам банк размещал деньги в низкодоходные облигации. В итоге как снежный ком. Если брать финансовых монстров, то там ситуация однозначно иная — диверсификация совершенно на других уровнях. Но в целом… в целом да, вода камень точит.

Также в наличии уютный телеграм-канал про экономику и всякое интересное — MarketScreen

теги блога StockGamblers

- BlackRock

- BR

- IPO

- Meta Trader 5

- PMI

- RI

- SI

- TigerTrade

- VWAP

- авто

- акции

- Аргентина

- аренда

- банки

- бензин

- биржа

- биткоин

- биткойн

- богатство

- брент

- бюджет

- валюта

- ввп

- вклады

- внутридевная торговля

- внутридневная торговля

- газ

- газпром

- германия

- госдолг

- графики

- деньги

- депозиты

- дефицит

- дефолт

- дивиденды

- доллар

- доходность

- доходы

- европа

- зарплата

- золото

- импорт

- индикаторы

- инсайд

- инфляция

- ипотека

- капитализация

- кредитование

- кредиты

- крипта

- МосБиржа

- мт5

- налоги

- недвижимость

- нефть

- Новости

- обзор

- обзор рынка

- облигации

- опционы

- отчетность

- офз

- производство

- промышленность

- расходы

- РИ

- РТС

- рубль

- рынок сша

- санкции

- Сбер

- сбербанк

- сбережения

- спг

- ставка

- ставки

- статистика

- стоки

- США

- танкеры

- тарифы

- торговля

- торговые сигналы

- трамп

- трежериз

- трейдинг

- туризм

- федрезерв

- фонды

- форекс

- фьючерс РТС

- фьючерсы

- цб

- цены

- ЦФА

- экономический дайджест

- экспорт

- юань

- Яйца

я уже с утра чумаданы пакую… направление… зюйд-зюйд-вест…

наверное, все же ост... )). .

не хочу на ост....

хочу на вест...

Очепятка?..

Только вот незадача. Получить будет не с кого — риск контрагента.

SBNY взял 25%. CUBI 7%, NYCB 7%.

И это только начало. Надо понимать, как на этом заработать. В моем канале все это описано.

Интересно, наученная опытом 2008 г., финансовая система США не могла спасти этот банк, выдав ему долгосрочный кредит? Ведь ком банкротств может начать расти лавинообразно, и тогда уже денег не хватит для спасения банков.

Но когда ты приходишь и говоришь, что видишь проблему, и решить её можно относительно дёшево, тебе говорят «да ну нафиг, может риск ещё и не реализуется». Бесполезно говорить что потом будет дороже.

Зато если на глазах у изумлённой публики упал банк из топ-20 — к тебе самому прибегут с квадратными глазами и криками «делай что хочешь но стабильность банковской системы сохрани!!!».

Почувствуйте разницу.

Нужна была инфоновость, чтобы утащить S&P крайне ниже сильной под. 4000.

Быки не хотели сдавать этот рубеж без боя.

Что, с пон-ка обвал долларрубля?

Почалося началось!

(почему не началась-то?)

внезапно

Уоррен Баффет: «Никто не знает, как далеко можно зайти с бумажной валютой, прежде чем она выйдет из-под контроля, особенно если вы являетесь мировой резервной валютой».

Цитата Уоррен Баффет несколько лет назад: Бумажные деньги в конечном итоге возвращаются к своей внутренней стоимости Нулю ZERO.