Блог им. Investovization

FIX PRICE (FIXP). Итоги 2022г. Стоит ли покупать акции?

- 10 февраля 2023, 16:49

- |

Добрый день, друзья! Приветствую вас на канале, посвященном инвестициям. 26.01.23 вышли операционные результаты за 2022 г. компании FIX PRICE (FIXP), на основании которых можно спрогнозировать и финансовые результаты. Этот обзор посвящён разбору компании и этих данных.

Для данной статьи доступна видео версия на Youtube

Оригинал опубликован на платформе Дзен.

Еще больше разборов в телеграм: https://t.me/Investovization_official

О компании.

Fix Price — крупнейшая в России и одна из ведущих в мире сеть магазинов низких фиксированных цен.

На конец 2022 года сеть магазинов Fix Price насчитывала 5 663 магазина в России и шести странах ближнего зарубежья, в каждом из которых представлены порядка 2 000 позиций в примерно 20 товарных категориях. Помимо собственных торговых марок, Fix Price реализует продукцию местных производителей и ведущих мировых брендов.

Текущая цена акций.

Несмотря на то, что основной бизнес сосредоточен в России, формально, Fix Price Group PLC – это иностранная компания. Изначально она была зарегистрирована на Британских Виргинских островах, а в июне 2022 г. сменила прописку на Кипр. Поэтому на Московской бирже торгуются не акции компании, а ГДР (глобальные депозитарные расписки).

Если упростить, то Депозитарная расписка — это вторичная ценная бумага, в основе которой лежат акции иностранного эмитента. Она позволяет владеть этими иностранными бумагами в своей стране без необходимости их приобретения на международном рынке.

ГДР Fix Price торгуются на Московской бирже почти два года. За это время котировки упали в два раза. Но последний год цены находятся в боковике. На данный момент они потихоньку приближаются к его верхней границе. Почему так происходит и стоит ли еще покупать акции Fix Price? Давайте разбираться.

Операционные показатели.

Выпуск финансовой отчетности по итогам года ожидается 27 февраля. Но 26.01.23 Fix Price опубликовал операционные данные. Давайте проанализируем их, чтобы понять текущую ситуацию в компании.

Магазины и площади.

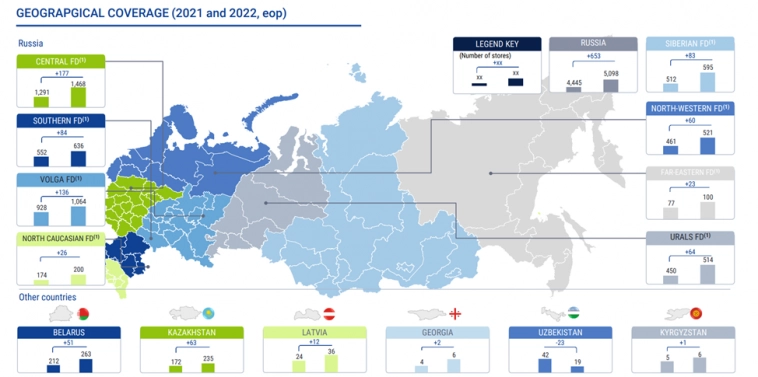

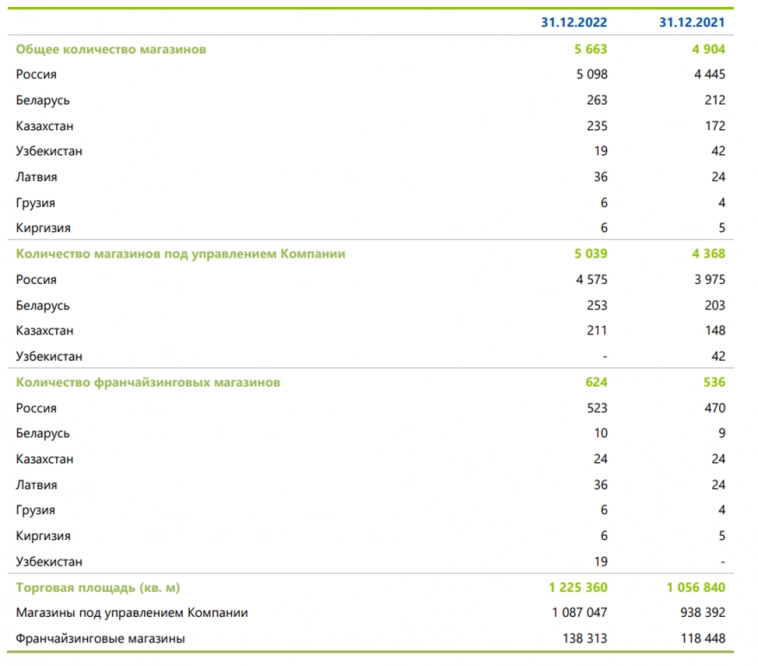

Общее количество магазинов Fix Price выросло за год на 15,4% до 5663 штук. Из них 90% в РФ, остальные расположены в Беларуси, Казахстане, Узбекистане, Латвии, Грузии и Киргизии. Общая торговая площадь превышает 1,2 млн кв м (+16% г/г). Доля франчайзинговых магазинов составляет 11%.

Несмотря на сложный год, компания продолжила экспансию, открыв 759 новых магазинов. Последнее время сеть растёт примерно на 17% ежегодно.

Сопоставимые продажи.

LFL (Like for like) — показатель, сравнивающий результаты деятельности розничной торговой сети в отчетном и базовом периодах по сопоставимым торговым точкам.

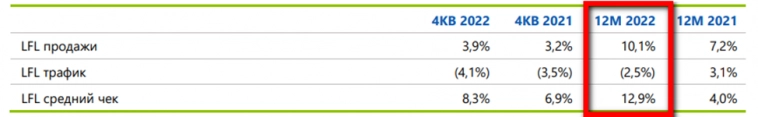

Также у компании растут и LFL показатели. Средний чек в 2022 году вырос на 12,9% г/г. Рост среднего чека произошел благодаря проактивной работе с ассортиментом и предоставлению покупателям привлекательного ценностного предложения, а также увеличению доли более высоких ценовых категорий в розничных продажах.

Доля непродовольственных товаров составила 48,4%.LFL трафик снизился на 2,5% на фоне нестабильной макроэкономической ситуации, способствующей снижению потребительской уверенности. В итоге, сопоставимые продажи (показатель продаж без учета открытия новых магазинов) прибавили 10,1%. В целом, LFL показатели ниже инфляции.

Также если посмотреть на квартальную динамику, то видим замедление роста в четвертом квартале.

Динамика выручки и прибыли.

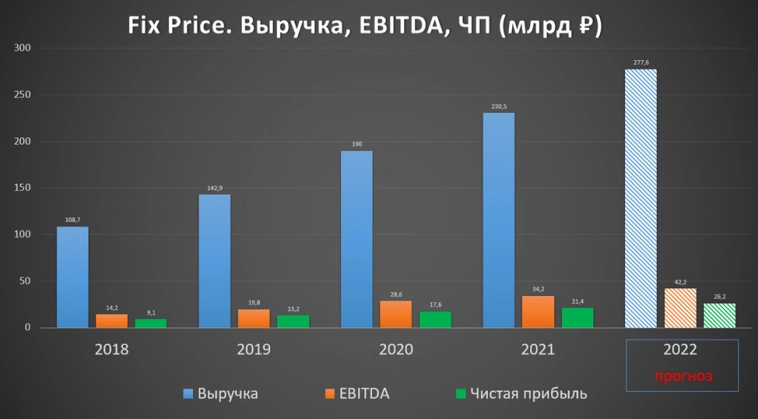

Из опубликованных данных, известно, что выручка выросла на 20,5% до 277,6 млрд. Темпы выручки слегка замедлились, но все равно остаются высокими. Также в пресс релизе было указано, что Рентабельность по EBITDA в 2022 году превысила средний уровень за 2020-2021 годы. Таким образом, можно достаточно уверенно заявлять, что 2022 год получился лучше предыдущих. Прогнозные значения представлены на диаграмме.

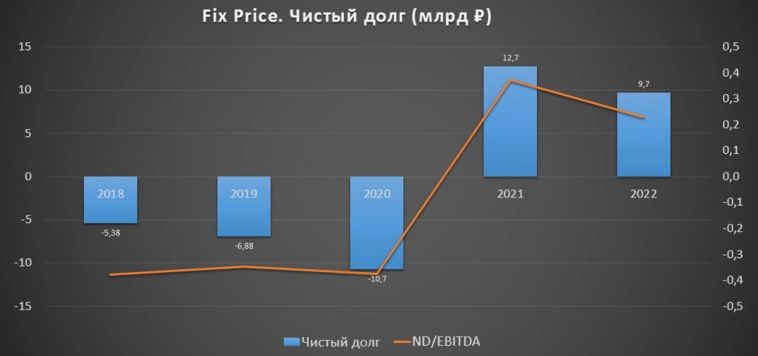

Долговая нагрузка.

Свежих данных по долговой нагрузке пока не опубликовано, но из предыдущего отчета мы знаем, что долги сокращались. Чистый долг < 10 млрд. ND/EBITDA = 0,2. Долговая нагрузка низкая. Финансовое положение устойчивое.

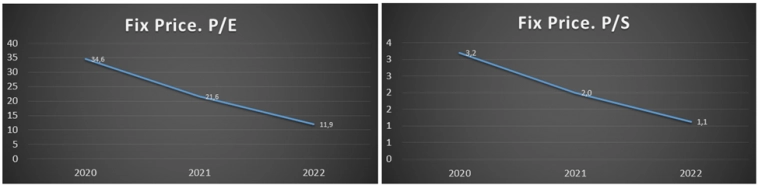

Мультипликаторы.

По мультипликаторам компания традиционно оценена не дёшево:

- Текущая цена акции = 371 ₽

- Капитализация компании = 315 млрд ₽

- EV/EBITDA = 7,7

- P/E = 12

- P/S = 1,1

- Рентабельность по EBITDA = 15,2%

Но в целом учитывая темпы роста и планы компании по дальнейшему расширению, можно сказать, что мультипликаторы более-менее адекватны.

Также отметим, что это минимальные исторические уровни.

Дивиденды.

Компания планировала платить дивиденды дважды в год. Целевой коэффициент дивидендных выплат составляет минимум 50% чистой прибыли по МСФО. Но т.к. акции торгуются на бирже не так давно, то всего была осуществлена только одна выплата в 2021г. (доходность составляла около 2%).

16.09.2022 г. Fix Price приостановил выплату дивидендов. Вероятней всего проблема кроется в технических нюансах (сложности в переводах из-за западных ограничений), так как компания имеет иностранную юрисдикцию.

В последнем пресс релизе, генеральный директор заявил: «Считаем важным прокомментировать ситуацию с дивидендами. Мы продолжаем вести работу по данному вопросу и прорабатываем решения, которые, с учетом действующих регуляторных и санкционных ограничений, учитывали бы интересы всех акционеров. Мы подтверждаем намерения Компании возобновить выплату дивидендов в будущем, и о прогрессе будем своевременно сообщать рынку».

Так что не всё так безнадёжно, вероятно, именно ради этого компания сменила регистрацию на Кипр.

Перспективы.

У компании большие планы по дальнейшему расширению сети. Цель открыть более 18 600 магазинов. Т.е. рост в 3,3 раза к текущему количеству. К тому же осваиваются новые рынки. В январе компания вышла на рынок Монголии.

Конкуренты.

Fix Price позиционирует себя практически монополистом и крупнейшей в РФ сетью магазинов низких и фиксированных цен. Его доля на рынке почти 90%. Единственный прямой конкурент «Галамарт» имеет долю рынка менее 10%.

Но также нужно отметить, что продовольственный ретейл в РФ тоже начинает развивать свои сети жестких дискаунтеров. У X5 Retail Group – это «Чижик», а у Магнита — «Моя цена». Но пока эти сети больше ориентированы на продовольственные товары.

Выводы.

Несмотря на текущую макроэкономическую нестабильность, компания продолжает демонстрировать хорошие результаты. Темпы роста выручки остаются высокими.

Это произошло не только благодаря открытию новых магазинов и инфляции, но также отлично поработал менеджмент, компания смогла перестроить логистические цепочки и механизмы расчётов. В основном товар завозится из Китая, но по ряду товарных категорий Компания перешла на местных производителей. В итоге удалось сохранить большой ассортимент товаров.

Но нужно отметить, что темпы роста выручки в 4 квартале все же снизились кв/кв, в основном из-за замедления инфляции.

Долговая нагрузка низкая. Т.к. Fix Price позиционируются как компания роста, поэтому она традиционно торгуется с высокими мультипликаторами. В цену уже включено продолжение расширения сети магазинов и дальнейший бурный рост выручки.

Исторически дивиденды невысокие. И из-за иностранной прописки компании они пока приостановлены. ГДР с начала торгов, за 2 года упали в 2 раза.

Сам я пока не покупал расписки этой компании. Ранее по причине высоких мультипликаторов, а теперь еще и из-за иностранной юрисдикции.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Давайте инвестировать вместе! Подписывайтесь, ставьте лайки, присоединяйтесь:

- 11 февраля 2023, 15:49

- 11 февраля 2023, 16:01

теги блога Инвестовизация

- ALRS

- ASTR

- BELU

- CHMF

- Fesco

- FESH

- FLOT

- GAZP

- GMKN

- IPO

- IPO 2024

- IRAO

- LKOH

- MAGN

- MGNT

- MOEX

- MTSS

- NLMK

- NVTK

- Ozon

- PHOR

- PLZL

- Positive Technologies

- ROSN

- RTKM

- Sber

- SBERP

- SGZH

- SIBN

- SNGSP

- TATN

- TATNP

- TRNFP

- VTBR

- X5

- YDEX

- YNDX

- акции

- Алроса

- АСТРА

- Белуга

- белуга групп

- биржа

- валюта

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- ДВМП

- дивиденды

- Доллар

- доллар рубль

- Инвестиции

- Инвестиции для начинающих

- Интер РАО

- ИнтерРао

- кризис

- Лукойл

- Магнит

- ММК

- Мосбиржа

- Московская биржа

- МТС

- Недвижимость

- НЛМК

- Новабев

- Новатэк

- Норникель

- обзор компании

- облигации

- Озон

- отчеты МСФО

- оффтоп

- Позитив

- полюс

- Полюс Золото

- прогноз по акциям

- Роснефть

- Ростелеком

- рубль

- Русгидро

- Самолет

- Сбер

- Сбербанк

- Северсталь

- Сегежа

- Сегежа групп

- Селигдар

- Совкомфлот

- Сургутнефтегаз

- Татнефть

- тинькофф банк

- торговые сигналы

- Транснефть

- форекс

- Фосагро

- ЮГК

- ЮГК Южуралзолото

- Яндекс