Блог им. NavigatorZ

Коэффициенты ликвидности

- 05 февраля 2023, 17:49

- |

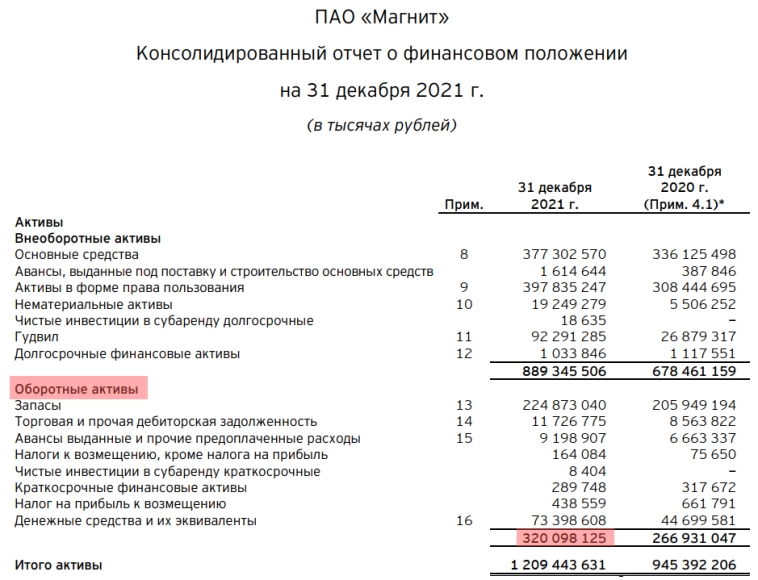

Здравствуйте, уважаемые читатели Смартлаба! Сегодня будем разбирать коэффициенты ликвидности предприятия. Это очень важный показатель, ведь ликвидность — это деньги. Научимся оценивать ликвидность предприятия на основе трёх коэффициентов, разберем понятие ликвидности в балансе предприятия. Рассчитаем коэффициенты на примере отчётности ПАО «Магнит».

ЛиквидностьЛиквидность — это способность актива быстро конвертироваться в деньги. Чем меньше срок конвертации и потери в рыночной стоимости, тем ликвиднее считается актив и наоборот. А если активы более ликвидные, тем выше инвестиционная привлекательность компании для инвесторов и кредиторов.

Компании имеют у себя активы различного типа. Как быстрореализуемые, так и медленно, и даже труднореализуемые. Все активы подразделяются на оборотные и внеоборотные.

Оборотные активы это активы используемые в течение короткого срока, не более 12 месяцев. Изменяют свою форму в течение производственного цикла. К ним относятся: деньги на счетах и в кассе, дебиторская задолженность, сырье и материалы, выданные займы до 12 месяцев.

Это группа высоколиквидных и быстрореализуемых активов.

Внеоборотные активы это активы используемые более года. Не изменяют свою форму в процессе производственной деятельности. Переносят свою стоимость в процессе производства на готовую продукцию компании путем амортизации. К ним относятся: оборудование, транспорт, средства производства, недвижимость, нематериальные активы, гудвил.

Это группа медленно и труднореализуемых активов

Так для чего нам рассчитывать коэффициенты ликвидности? Из понятия ликвидности мы знаем, что это способность компании трансформировать свои активы в деньги. Значит у компании будут средства погасить обязательства по кредитам, заплатить за поставку сырья и материалов. Ликвидной компании быстрее и с большим удовольствием одобрят кредит, отгрузят товар. Она более привлекательна для инвесторов.

Коэффициент текущей ликвидностиКоэффициент текущей ликвидности — показывает возможность погашения эмитентом текущих обязательств перед внешними контрагентами. Если простыми словами, то оплачивать закупки поставщикам или оплачивать краткосрочные кредиты. Пока продукция продукция предприятия проходит цикл от добычи, производства до её реализации и получения за неё денежных средств. Нормативные значения данного коэффициента должно быть в пределах 1,5 — 2,5.

Стоит учесть что, лучше всего смотреть среднеотраслевой коэффициент. К примеру у строительного сектора и ритейла высокая долговая нагрузка. Так как свою деятельность данные сектора производят используя краткосрочные обязательства.

Коэффициент текущей ликвидности (Ктл)= Оборотные активы / Краткосрочные обязательства

Данный коэффициент важен для инвесторов и других, кто оценивает деятельность предприятия. В основном его используют руководители организации для оценки платёжеспособности компании.

Коэффициент текущей ликвидности ПАО «Магнит»

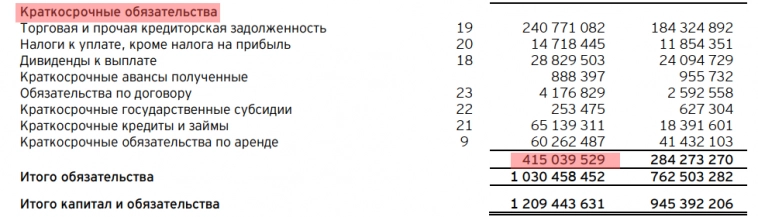

Ктл = 320,1 млрд. руб. / 415,0 млрд. руб. = 0,77 Что является не достаточным исходя из общего нормативного значения. Но так как мы имеем дело с ритейлером, то это вполне приемлемый показатель Ктл. Но все же стоит сравнивать по сектору или с конкурентом. Чем мы и займемся, когда разберем все основные коэффициенты фундаментального анализа.

Коэффициент быстрой ликвидности

Коэффициент быстрой ликвидности — показывает способность эмитента оплатить свои все краткосрочные обязательства за счет всех своих ликвидных активов, в случае проблем с реализацией продукции. Важный показатель для оценки устойчивости предприятия. Рекомендуемый диапазон коэффициента от 0,7 до 1,0. Здесь также рекомендуем обращать внимание на среднеотраслевой коэффициент.

Считается более консервативным, чем коэффициент текущей ликвидности, так как в нём не учитываются производственные запасы входящие в активы. Зачастую их реализация происходит по меньшей цене, чем приобретение.

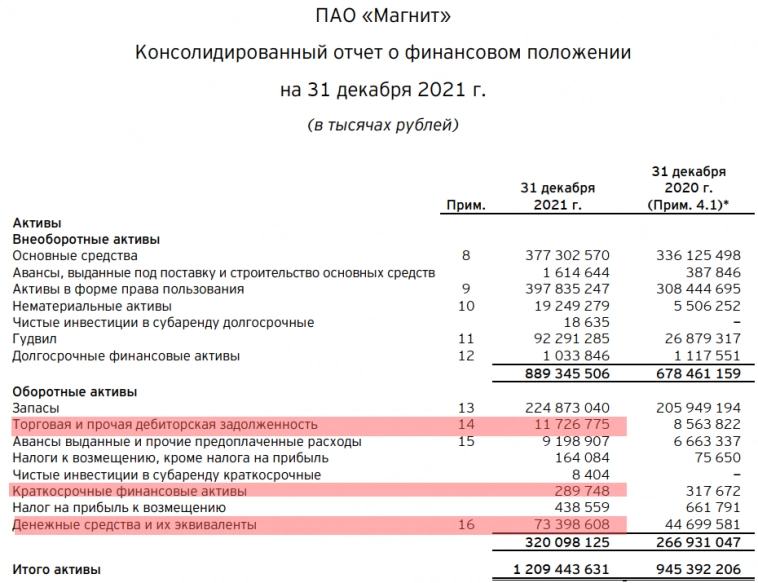

Коэффициент быстрой ликвидности (Кбл) = (Краткосрочная дебиторская задолженность + краткосрочные

финансовые вложения + Денежные средства) / Краткосрочные обязательства

Данный коэффициент используют кредиторы для оценки рисков и финансовой устойчивости при одалживании денег компании, а также инвесторы при вложении своих средств в акции компании.

Коэффициенты быстрой ликвидности ПАО «Магнит»

Напоминаем, что оборотные активы это активы используемые в течение 12 месяцев. То есть краткосрочные. Из прошлого расчета краткосрочные обязательства составляют 415,0 млрд. рублей.

К(бл) = (11,7 млрд. руб. + 0,29 млрд. руб. + 73,4 млрд. руб). / 415 млрд. руб. = 0,2 Здесь дела обстоят плачевно, но включаем логику ☝ Это ритейлер и у него быстрая оборачиваемость запасов, кризис ликвидности ему не грозит это точно!

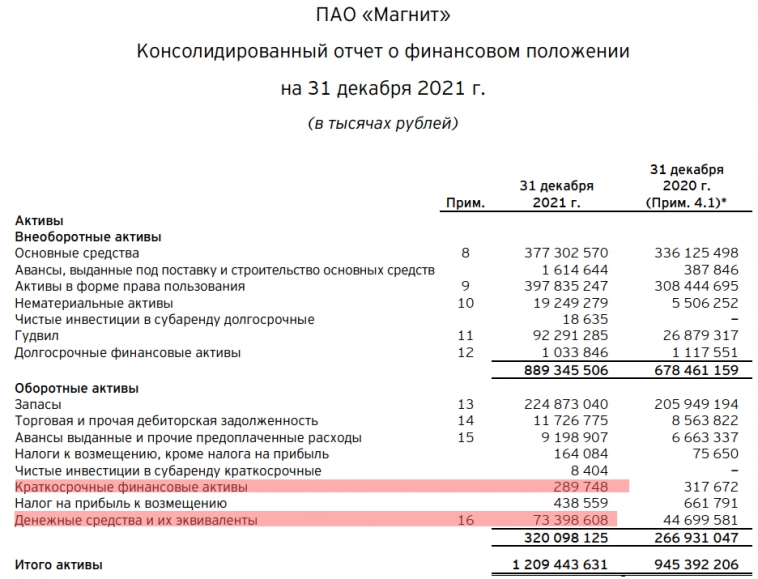

Коэффициент абсолютной ликвидностиКоэффициент абсолютной ликвидности — показывает нам, какую часть краткосрочных кредитов и займов предприятие может погасить немедленно при необходимости используя все свои ликвидные денежные средства. Не полагаясь на продажу запасов и возврат дебиторской задолженности. Нормативное значение коэффициента абсолютной ликвидности в пределах от 0,2 до 1,0.

Коэффициент абсолютной ликвидности (Кал) = Денежные средства + Краткосрочные финансовые вложения / Краткосрочные обязательства

Коэффициент абсолютной ликвидности ПАО «Магнит»

Кал = (0,29 млрд. руб. + 73,4 млрд. руб). / 415 млрд. руб. = 0,18 Практически в пределах нормативных значений.

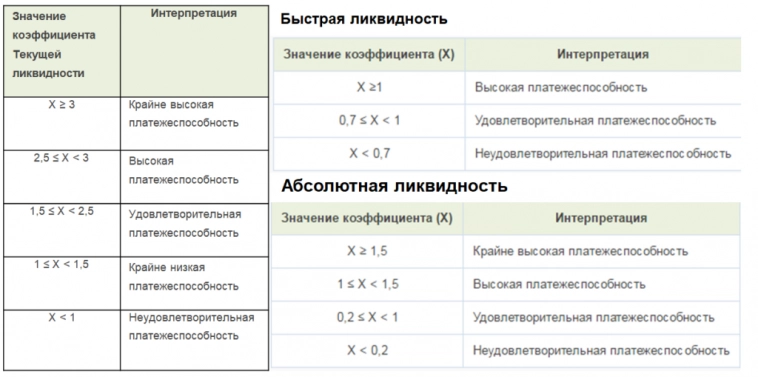

Интерпретация коэффициентов ликвидности в общем виде Заключение

Заключение Ликвидность важное понятие! Коэффициенты ликвидности необходимы инвесторам и кредиторам для понимания, как обстоят дела у компании с деньгами. Справляется ли компания со своими обязательствами и может ли платить по ним и закупать сырье для своей деятельности. Ее необходимо рассматривать в динамике за последние пару лет при покупке облигаций и акций, также при выборе из двух акций и более. Во время работы с данными коэффициентами используют денежный поток компании, можно сказать они идут рука об руку.

Чтобы не пропустить новые статьи, подпишитесь на Telegram канал. Есть вопросы? Задайте их в комментариях. Мы также представлены в социальных сетях VK и OK. Также можете посетить наш сайт 😉