Блог им. DmitriyNoskov

За время существования ФРС доллар подешевел в 30 раз

- 26 декабря 2022, 11:38

- |

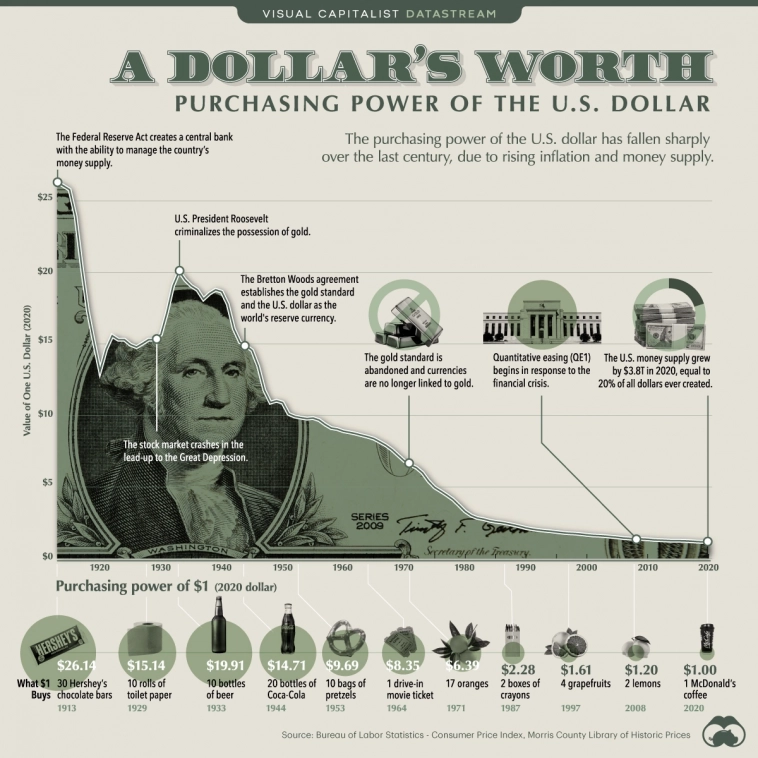

По данным Американского института предпринимательства, в период с 1913 по 2017 год доллар США потерял 96% покупательной способности. Другими словами, в 1913 году на $1 можно было купить 30 плиток шоколада Hershey`s, а в 1944 году – 20 бутылок Coca-Cola. Сейчас на эти деньги рядовой американец может себе позволить разве что чашечку кофе в McDonald`s.

Источник изображения: visualcapitalist.com

Ситуация типична для экономики, где темпы прироста денежной массы обгоняют ВВП. Еще сильнее ее усугубляют непомерные правительственные расходы, увеличивающие размер и стоимость обслуживания государственного долга.

Во время финансового кризиса 2007-08 гг. ФРС значительно нарастила баланс проведением ультрамягкой денежно-кредитной политики. «Дешевые» доллары придали экономике необходимый импульс, и американцы достаточно быстро забыли о кризисе.

Однако регулятор так и не смог за последующий 13-летний цикл роста разгрузить баланс, чтобы подготовиться к следующему спаду. При этом темпы помощи были ошеломляюще большими: за два «ковидных» года напечатали 35% всех долларов США, а баланс ФРС вырос с $4 трлн до $9 трлн.

Источник изображения: federalreserve.gov

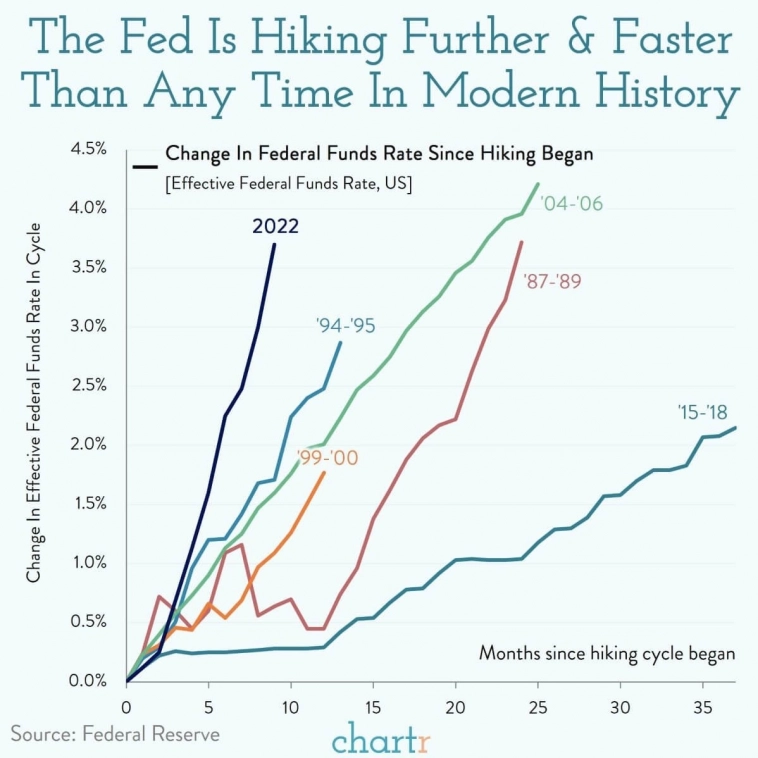

Председатель Джером Пауэлл уже признал, что ситуация вышла из-под контроля, так как регулятор неправильно интерпретировал инфляционные риски. В попытке исправить ситуацию ФРС взвинтила ключевую ставку рекордными в современной истории темпами.

Источник изображения: twitter.com/GRDecter

Бизнесмены уже выступили с критикой в адрес регулятора, поскольку высокая ставка сделала заимствования более дорогими, а жилищный сектор после ценового ралли 2020-21 гг. столкнулся со значительным падением спроса на недвижимость. Илон Маск в очередной раз призвал ФРС отступить, иначе последний цикл может войти в историю как самый разрушительный.

Регулятор последними событиями продемонстрировал слабость в анализе и управлении рисками. Как только ФРС пойдет на попятный (а ей придется это сделать, несмотря на относительно высокую инфляцию), покупательная способность доллара вернется к снижению. Как сказал экономист Фридрих фон Хайек, «поскольку нет никакой надежды на разумную денежную политику правительств, следует лишить государство монопольного права на денежную эмиссию».

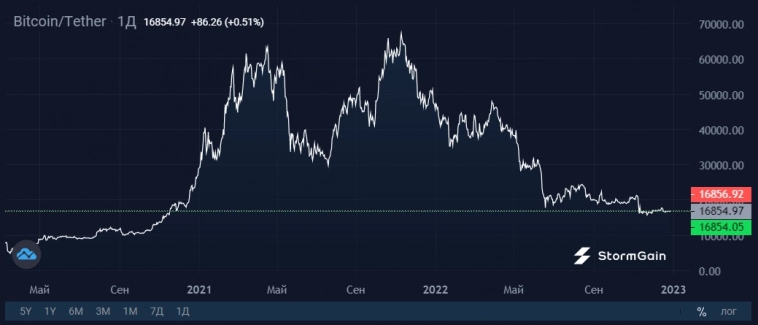

Источник изображения: криптовалютная биржа StormGain

Именно такой альтернативой выступает Bitcoin – децентрализованная, независимая от воли финансовых институтов криптовалюта. Злые языки используют его последнее падение в качестве аргумента недееспособности, однако причина заключается в нечестной игре отдельных участников. Так, недавно выяснилось, что руководство в первые же годы существования FTX использовало клиентские деньги для удовлетворения личных потребностей. Крах третьей по посещаемости криптобиржи не мог не бросить тень на всю индустрию в целом.

Однако сам по себе Bitcoin не утратил своей значимости: степень децентрализации (выраженная в общей мощности сети) за последний год только выросла, а эмиссия жестко ограничена и направлена на сокращение вновь поступающих в оборот монет. И если 13 лет назад для покупки пиццы использовались 10 тыс. BTC, то сейчас на 1 BTC можно купить небольшую пиццерию.

Аналитическая группа StormGain

(платформа для торговли, обмена и хранения криптовалюты)

теги блога Дмитрий Носков

- altcoin

- Amazon

- Avalanche

- bank of america

- Binance

- bitcoin

- blockchain

- BNB

- Cardano

- cryptocurrency

- DeFi

- DOGE

- dogecoin

- ETF

- ethereum

- Ethereum Classic

- FTX

- Hamster Kombat

- Huobi

- litecoin

- Monero

- NFT

- Nvidia

- ripple

- Ripple

- S&P500

- Shiba Inu

- Solana

- Tether

- tron

- TRX

- TUSD

- USDT

- UST

- XRP

- ZCash

- акции

- альткоины

- анонимность

- асик

- афера

- банки

- Беларусь

- биткоин

- блокчейн

- брокеры

- взлом

- видеокарты

- Волк с Уолл-cтрит

- делистинг

- дефляция

- доллар

- Дональд Трамп

- ЕС

- золото

- игра в кальмара

- Илон Маск

- инвестиии

- инвестиции

- инфляция

- Казахстан

- конкуренция

- крах

- криптовалюта

- майнинг

- майнинг криптовалют

- мангер

- метрики

- монетарная политика

- НБУ

- обвал

- памп

- признание

- прогноз

- пузырь

- распродажа

- расследование

- регулятор

- регуляция

- Россия

- рубль

- стейблкоин

- стейкинг

- суд

- топ

- торговые сигналы

- тренд

- Турция

- Украина

- финансы

- форекс

- фрс

- ФРС США

- хайп

- хардфорк

- цикл

- шатдаун

- экономика

- эмиссия

- эфириум

Хотя у фантиков под названием биткоин при любом раскладе результат один — обесценивание.