Блог им. Investovization

Обзор акций ФосАгро (PHOR). Отчет за 3К 2022г.

- 06 ноября 2022, 16:44

- |

Сегодня

Добрый день, друзья! Приветствую вас на канале, посвященном инвестициям. 03.11.22 вышел отчёт за 3 квартал 2022 г. компании ФосАгро (PHOR). Этот обзор посвящён разбору компании и этого отчёта.

Еще больше разборов в телеграм: https://t.me/Investovization_official

О компании.

ФосАгро – российская вертикально-интегрированная компания, один из ведущих мировых производителей фосфорсодержащих удобрений.

Основным направлением деятельности Группы является производство апатитового концентрата и минеральных удобрений на предприятиях, расположенных в Кировске (Мурманская область), Череповце (Вологодская область), Балаково (Саратовская область) и Волхове (Ленинградская область), и их продажа на территории Российской Федерации и за рубежом.

Удобрения ФосАгро отличаются высокой эффективностью, обеспечивают экологичность производимой сельхозпродукции и не приводят к загрязнению почв тяжелыми металлами.

Основная продукция компании, включая фосфатное сырье, 50 марок удобрений, кормовые фосфаты, аммиак и триполифосфат натрия, используются потребителями из 100 стран мира на всех обитаемых континентах. Приоритетными рынками сбыта продукции, помимо России и стран СНГ, являются страны Латинской Америки, Европы и Азии

Занимает 1-ое место в РФ по объему поставок удобрений. И 1-ое место в мире по производству высокосортного апатитового концентрата.

Текущая цена акций.

Компания провела IPO в июле 2011. За первые годы акции выросли более, чем в 3 раза, а потом начался долгий боковик, который длился с 2015 по 2021 год. Но начиная с 2021 года акции стремительно пошли вверх и выросли в 2,5 раза. В конце сентября 2022 г., после объявления дивидендов, акции упали более чем на 20%. Но после этого, уже отскочили, но пока ещё не закрыли дивидендный гэп. На данный момент акции тестируют уровень сопротивления 6600 рублей. Давайте разбираться, почему так происходит, и что можно ждать дальше. Для этого ознакомимся с последним финансовым отчётом.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на YouTube канале, в плей-листе «обучение»есть соответствующие видео, где рассказывается, как можно легко разбираться в финансовой отчётности.

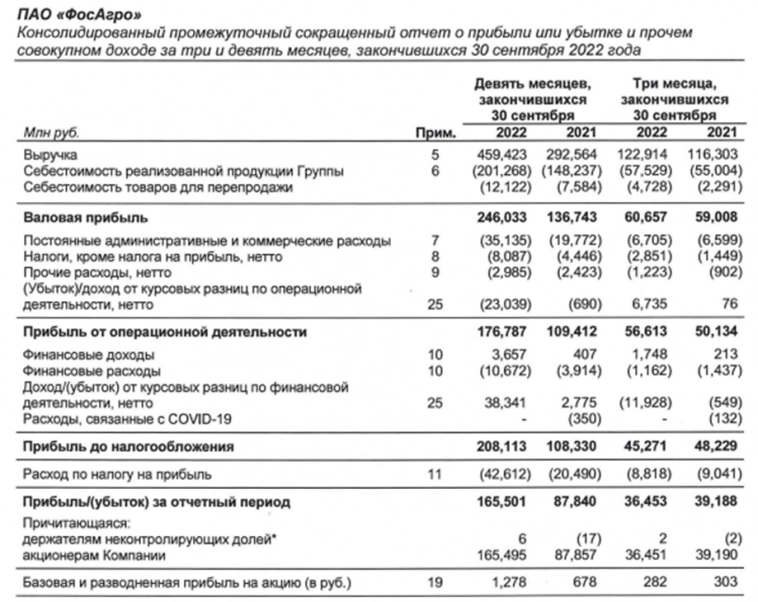

Финансовые результаты за третий квартал:

- Выручка 122,9 млрд ₽ (+5% г/г).

- Себестоимость 62 млрд ₽ (+8% г/г).

- Операционная прибыль 56,6 млрд ₽ (+13% г/г).

- Чистая прибыль 36,4 млрд ₽ (-7% г/г).

Финансовые результаты за прошедшие 9 месяцев:

- Выручка 459 млрд ₽ (+57% г/г).

- Себестоимость 201 млрд ₽ (+35% г/г).

- Операционная прибыль 176 млрд ₽ (+61% г/г).

- Чистая прибыль 165,5 млрд ₽ (+88% г/г).

Как видим, отчёт о прибылях и убытках (ОПБУ) за третий квартал вышел относительно неплохим, а за 9 месяцев отличным! Так получилось из-за рекордных результатов за первое полугодие. Но в третьем квартале произошло снижение темпов роста, далее рассмотрим почему так произошло.

Операционные показатели.

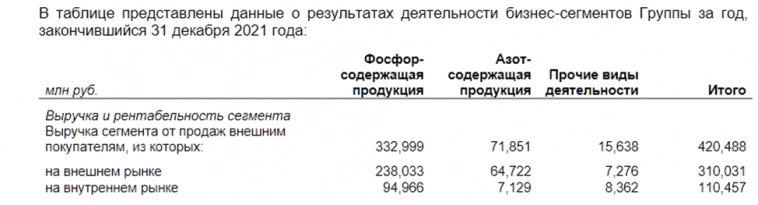

76% производства и всех продаж приходится на фосфорсодержащие удобрения. Оставшиеся 24% на азотные.

Рост продаж за 9 месяцев стал следствием реализации масштабной программы модернизации и строительства новых производств, что позволило нарастить объемы выпуска минеральных удобрений и существенно увеличить производительность оборудования.

Также на увеличение выручки повлияло улучшение структуры реализуемой продукции компании в пользу высокомаржинальных видов удобрений, пользующихся высоким спросом в России и на мировых рынках

По итогам 9 месяцев производство минеральных удобрений увеличилось на 6,7% г/г и превысило 8 млн тонн.

Продажи минеральных удобрений за 9 месяцев 2022 года показали такие же темпы роста и составили 8,3 млн тонн.

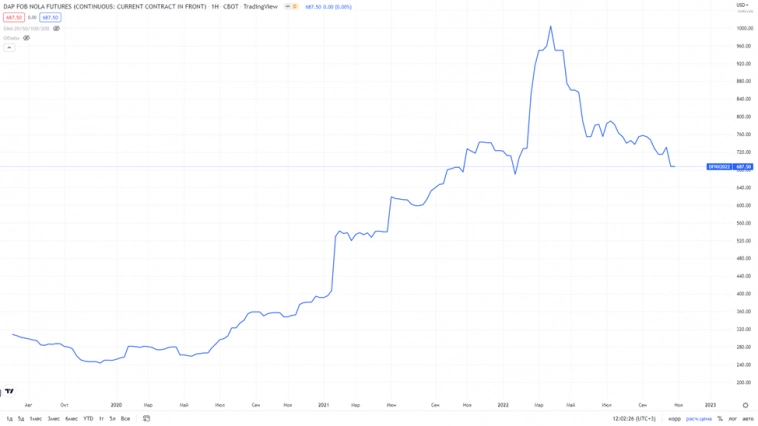

Цены на удобрения.

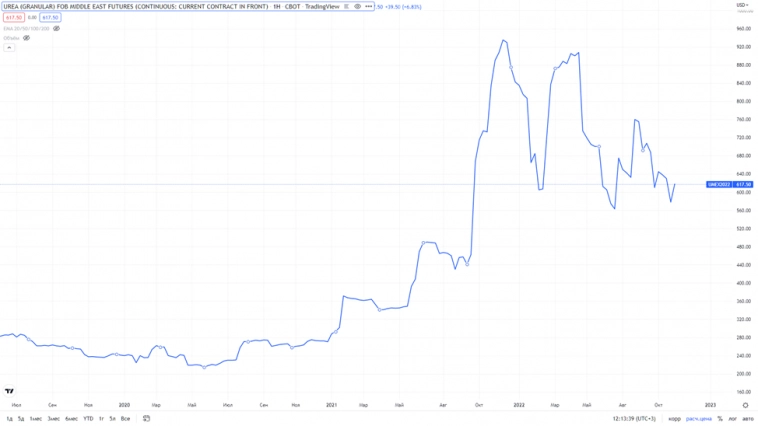

В течение 3 квартала 2022 года ситуация на мировых рынках минеральных удобрений формировалась под воздействием разнонаправленных ценовых трендов:

- Цены на фосфорсодержащие и калийные удобрения постепенное снижались вследствие относительно низкой ценовой доступности в сравнении с ценами на с/х продукцию.

- А цены на азотные удобрения, в том числе на карбамид, следовали преимущественно повышательному тренду, в том числе из-за сохранения высокого уровня цен на энергоносители и, как следствие, заметного сокращения производства этих видов удобрений, особенно, в Европе.

Уровень средних цен на фосфорные удобрения снижался в 3 квартале, но оставался выше цен за аналогичный период 2021 года.

Цены на карбамид (азотное удобрение) росли в 3 квартале (с июля по сентябрь). Далее начали корректироваться.

Как видим, именно снижение цен на фосфорные удобрения привели к тому, что финансовые результаты за 3 квартал получились хуже относительно первых двух кварталов.

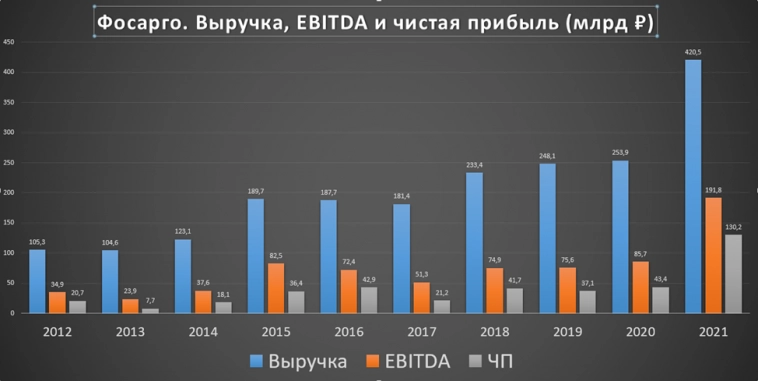

Выручка и прибыль. Динамика по годам.

Динамика выручки по годам показывает планомерный рост. В том числе благодаря регулярным инвестициям в новое производство.

Динамика чистой прибыли по годам показывает устойчивую прибыльность компании.

Показатель EBITDA, который очень важен при определении долговой нагрузки и расчёта дивидендов компании, показывает схожую динамику.

2021 год был рекордным по всем показателям из-за взлёта цен на удобрения. Текущий 2022 год должен быть еще лучше.

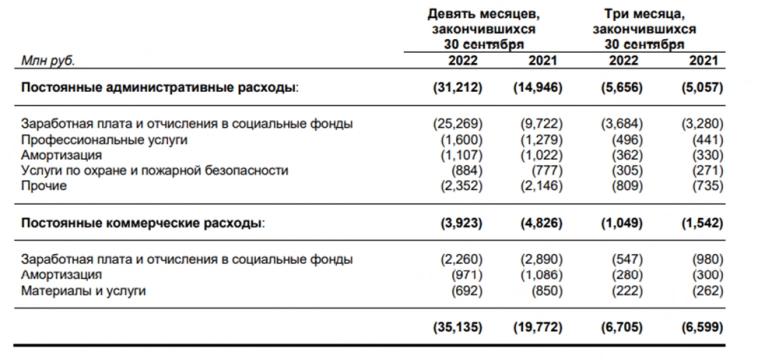

Постоянные, коммерческие и административные расходы.

Один из неприятных моментов в отчётности, это рост расходов на 77%. И львиная доля в этом росте относится к расходам по зарплате, которые за 9 месяцев выросли в 1,5 раза до 25 млрд. Но т.к. за 3 квартал расходы в этой части нормализовались, то скорей всего это были разовые выплаты.

Капитальные затраты.

С 2011 года компания инвестировала более 350 млрд рублей в модернизацию и строительство новых высокотехнологичных производств. В результате объем производства удобрений увеличился более чем в два раза и на данный момент превышает 10 млн т. Ассортимент производимых удобрений вырос с 14 марок в 2011 г. до более 50.

В среднем инвестиции в модернизацию и расширение составляют 40 млрд рублей ежегодно. Инвестпрограмма «Фосагро» на 2022 год составит 64 млрд рублей, что на треть больше, чем в 2021 году.

По состоянию на 30.09.2022 года наиболее существенные суммы накопленных затрат в составе баланса незавершенного строительства относятся к следующим инвестиционным проектам:

- Кировский филиал АО «Апатит»: расширение и модернизация Кировского рудника.

- Волховский филиал АО «Апатит»: строительство мощностей по производству моноаммонийфосфата.

- Балаковский филиал АО «Апатит»: строительство мощностей по производству гранулированного сульфата аммония.

- АО «Апатит» г. Череповец: модернизация и поддержка мощностей по производству аммиака. А также развитие производства фтористого алюминия.

Долговая нагрузка.

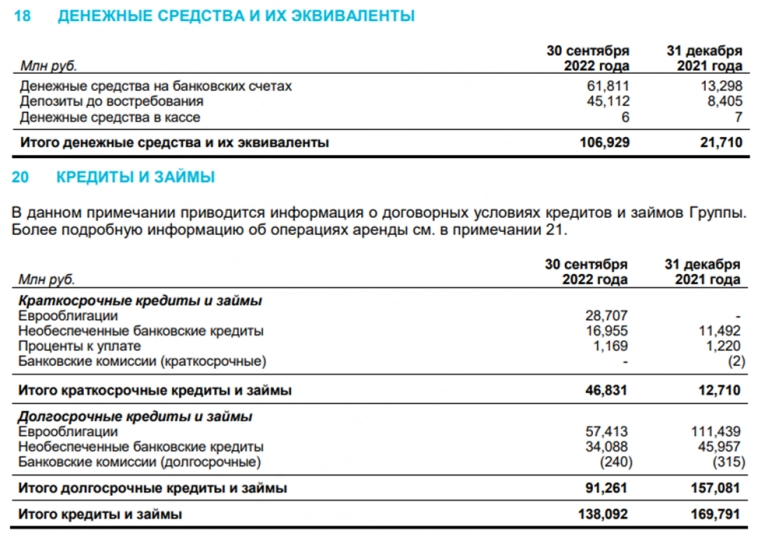

За прошедшие 9 месяцев объем денег на счетах вырос почти в 5 раз до 107 млрд.

Кредиты и займы при этом напротив уменьшилось на 31,7 млрд до 138 млрд руб. Почти 90% кредитов номинировны в долларах и евро. Именно из-за курса рубля произошло номинальное уменьшение долга. В ближайший год компании нужно погасить 47 млрд.

Таким образом, чистый долг составляет 31 млрд.

ND/EBITDA LTM = 0,12. Финансовое положение очень устойчивое.

Мультипликаторы.

По текущим LTM мультипликаторам компания оценена недорого:

- Текущая цена акции = 6628 ₽

- Капитализация компании = 837 млрд ₽

- EV/EBITDA = 3

- P/E = 4

- P/S = 1,5

- P/BV = 4

- Рентабельность по EBITDA = 48%

Дивиденды.

Согласно текущей Дивидендной политике ФосАгро (от сентября 2019) на дивиденды направляют:

- если ND/EBITDA < 1, то свыше 75% от свободного денежного потока

- если ND/EBITDA в диапазоне от 1 до 1,5, то 50-75% от свободного денежного потока.

- если ND/EBITDA > 1,5, то менее 50% от свободного денежного потока.

Минимальный размер дивидендов установлен в размере 50% от скорректированной чистой прибыли.

Ранее ФосАгро была одной из немногих компаний, которые платила дивиденды по кварталам.

Но в этом году из-за высоких неопределенностей, частота выплат нарушена. В октябре были выплачены 780₽ на акцию (к текущей цене доходность 11%).

А в начале ноябре СД рекомендовал промежуточные дивиденды за 9 месяцев в размере 318₽ (доходность 4,8% к текущей цене). Для получения дивидендов, купить акцию нужно до 15.12.2022.

Санкции.

ФосАгро – это компания экспортёр. В 2021 год на долю экспорта приходилось 74% выручки. Поэтому компания зависит от возможных санкций и ограничений.

В начале августа 2022 год были введены санкции в отношении А. Гурьева. Но они не распространяются на ФосАгро, т.к. его доля акций менее 50%. Также стало известно, что Гурьев младший, вместе с отцом вышли из совета директоров компании.

Вообще, санкции против самой компании маловероятны, т.к. это один из мировых лидеров по производству и поставкам удобрений. Т.е. ключевой элемент для обеспечения мировой продовольственной безопасности.

Перспективы.

Перспективы компании связаны с продолжением инвестиционной политики и расширением производства. Но темпы такого естественного роста конечно не очень высоки.

Главное, что сейчас влияет на выручку и прибыль – это мировые цены на удобрения, которые сильно зависят от цен на газ.

Рынки азотных удобрений по-прежнему характеризуются высокой ценовой волатильностью, в том числе за счет сохранения высоких цен на природный газ на фоне ожидаемого роста сезонного спроса со стороны ключевых рынков сбыта – Индии, Южной Америки, Европы.

Дело в том, что внутри РФ ФосАгро покупает газ, необходимый для производства удобрений, по сниженным ценам. А продаёт удобрения на мировых рынках по рыночным. Но на азотные удобрения приходится только 25% выручки. Основная доля выручки зависит от цен на фосфорные удобрения.

Рынок фосфорсодержащих удобрений в 4 квартале 2022 года традиционно характеризуется периодом межсезонья на основных сбытовых направлениях, что оказывает дополнительное давление на цены. Однако отсутствие объемного экспорта со стороны Китая, вследствие сохранения экспортных ограничений в пользу поставок на внутренний рынок, будет сдерживать развитие понижательного тренда на мировом рынке фосфорных удобрений в целом.

Таким образом, вероятней всего в 4 квартале цены продолжат снижаться, поэтому и финансовые показатели будут ниже, чем в первом полугодии.

Риски.

Таким образом, основные риски связаны с ценами на удобрения на мировых рынках. На данный момент цены снижаются.

Также присутствует и валютный риск. Например, в случае девальвации рубля, вырастет долг, номинированный в валюте.

Ну и так как компания экспортёр, то сильный рубль также оказывает давление на результаты. Но с другой стороны, акции компании могут служить валютным хэджем. Если рубль упадёт, то финансовые результаты компании улучшаться, акции вырастут.

Еще одним риском является вероятный рост экспортных пошлин. Планируемые цены отсечений: выше $500/т для азотных и фосфатных, $400/т для калийных удобрений. Это грозит потерей до 12% от экспортной выручки.

Выводы.

ФосАгро — это один из мировых лидеров на рынке удобрений. Капитализация превышает 837 млрд.

Это компания стоимости, но также ФосАгро постоянно вкладывает деньги в дальнейшее развитие. Поэтому можно ожидать дальнейшего органического роста. Плюс к этому платит хорошие дивиденды. В частности, недавно были рекомендованы дополнительные промежуточные выплаты.

Финансово компания устойчива. Долговая нагрузка низкая.

По текущим мультипликаторам стоит недорого.

Результаты за 9 месяцев отличные и являются прямым следствием высоких цен на удобрение в перовом полугодии. Но во втором полугодии цены на удобрения корректируются, поэтому и результаты за 3 квартал несколько хуже. В 4 квартале ожидается продолжение коррекции цен на удобрения. Вероятно, это будет оказывать давление на цену акций.

ФосАгро одна из немногих компаний в мире, акции которой не упали, а наоборот, подросли с начала этого года. На данный момент, не стоит ожидать здесь кратного роста котировок, разве что в случае сильной инфляции или девальвации рубля. Это качественная компания, которая является представителем защитного сектора. Основная идея здесь – расчёт на стабильные дивиденды.

Мои сделки.

Я держал свой основной пакет акций ФосАгро более трёх лет и продал в конце марта 2022 года в районе 7000 руб, зафиксировав более 175% прибыли. Продал именно из-за того, что не хотел терять большую прибыль, а в тот момент неопределенность была очень высока.

После дивидендного гэпа я снова открыл позиции, купив немного акций по цене 6300₽. Среднесрочно ожидаю снижения котировок, если акции опустятся ниже 6000₽ буду докупаться.

На этом, пожалуй, закончим сегодняшний обзор. Напомню, что всё, о чем мы говорим на этом канале, — это мнение автора, и не является индивидуальной инвестиционной рекомендацией. А сейчас делитесь опытом в комментариях, пишите вопросы и предложения. Всегда буду рад помочь. Подписывайтесь и ставьте лайки.

-----------------------------------------------------------

Давайте инвестировать вместе! Ставьте лайки и присоединяйтесь:

теги блога Инвестовизация

- ALRS

- ASTR

- BELU

- CHMF

- Fesco

- FESH

- FLOT

- GAZP

- GMKN

- IPO

- IPO 2024

- IRAO

- LKOH

- MAGN

- MGNT

- MOEX

- MTSS

- NLMK

- NVTK

- Ozon

- PHOR

- PLZL

- Positive Technologies

- ROSN

- RTKM

- Sber

- SBERP

- SGZH

- SIBN

- SNGSP

- TATN

- TATNP

- TRNFP

- VTBR

- X5

- YDEX

- YNDX

- акции

- Алроса

- АСТРА

- Белуга

- белуга групп

- биржа

- валюта

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- ДВМП

- дивиденды

- Доллар

- доллар рубль

- Инвестиции

- Инвестиции для начинающих

- Интер РАО

- ИнтерРао

- кризис

- Лукойл

- Магнит

- ММК

- Мосбиржа

- Московская биржа

- МТС

- Недвижимость

- НЛМК

- Новабев

- Новатэк

- Норникель

- обзор компании

- облигации

- Озон

- отчеты МСФО

- оффтоп

- Позитив

- полюс

- Полюс Золото

- прогноз по акциям

- Роснефть

- Ростелеком

- рубль

- Русгидро

- Самолет

- Сбер

- Сбербанк

- Северсталь

- Сегежа

- Сегежа групп

- Селигдар

- Совкомфлот

- Сургутнефтегаз

- Татнефть

- тинькофф банк

- торговые сигналы

- Транснефть

- форекс

- Фосагро

- ЮГК

- ЮГК Южуралзолото

- Яндекс